Aerodrome Finance Preisprognose: Wichtige Unterstützung unter Druck trotz Rückkauf von 155 Millionen Token

- Aerodrome Finance korrigiert am Mittwoch nach einem 8%igen Anstieg von einem wichtigen Unterstützungsniveau am Vortag.

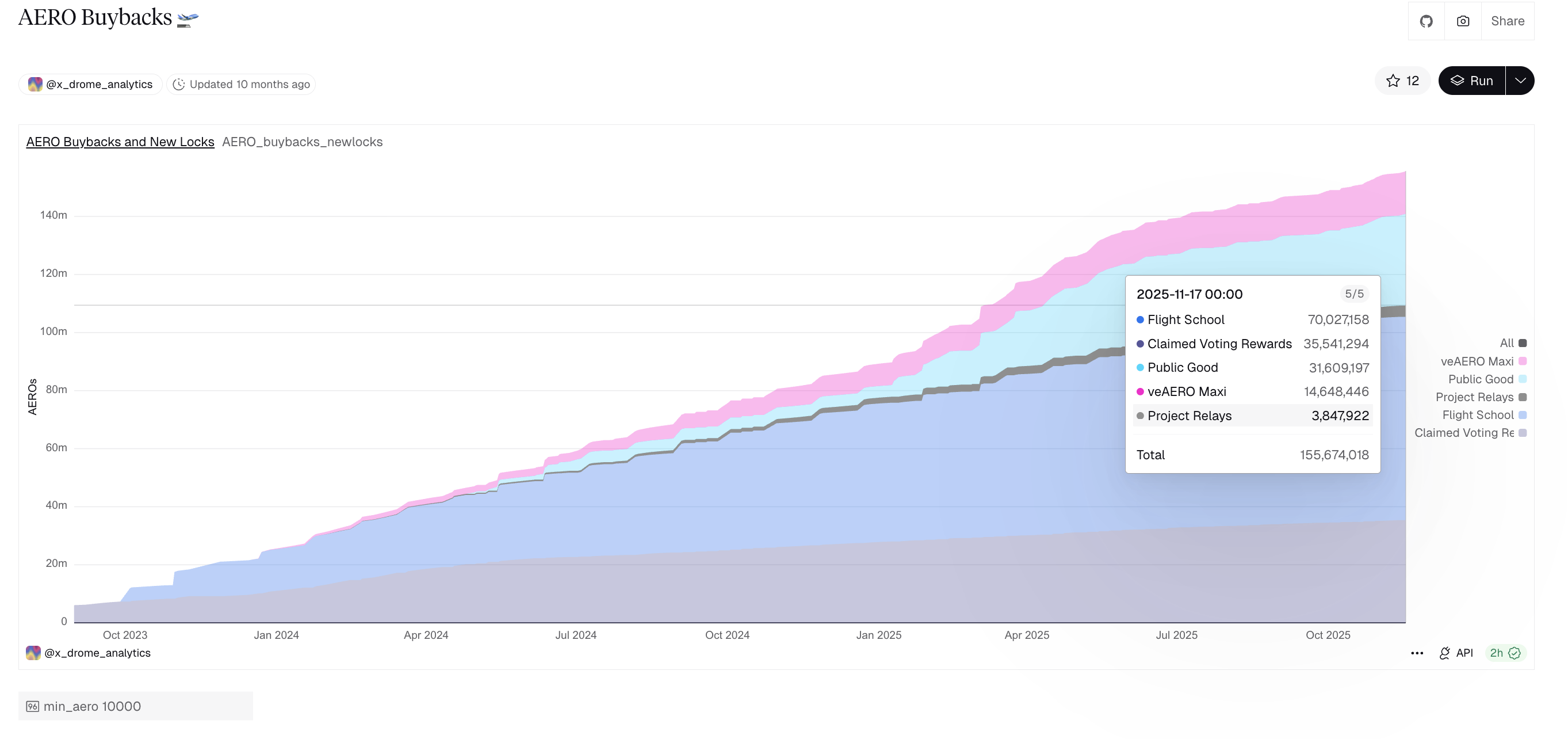

- Das Rückkaufprogramm von Aerodrome hält nun 155 Millionen AERO-Token, was 17% der zirkulierenden Token entspricht und den Verkaufsdruck verringert.

- Die technische Perspektive bleibt gemischt, da AERO die Nachfragezone von 0,75 USD hält, während ein sich abzeichnendes Death Cross-Muster entsteht.

Aerodrome Finance (AERO) gibt zur Pressezeit am Mittwoch um 3% nach, nach dem 8%igen Anstieg am Vortag, was auf eine schnelle Umkehr der Handelsaktivität hinweist. Das Rückkaufprogramm für Token beläuft sich auf über 155 Millionen AERO-Token, was zu einem Rückgang des zirkulierenden Angebots um 17% führt.

Dennoch bleibt die technische Perspektive gemischt, da AERO in einer wichtigen Unterstützungszone bleibt, während die 50-Tage- und 200-Tage-Exponentiellen Gleitenden Durchschnitte (EMAs) ein Death Cross-Muster bilden.

Rund 155 Millionen AERO wurden zurückgekauft, um den Verkaufsdruck zu verringern

Das Rückkaufprogramm von Aerodrome Finance umfasst den Public Goods Fund, Project Relay, Flight School, veAERO maxi und die Token-Sperren aus beanspruchten Stimmrechtsbelohnungen. Am Mittwoch wurden über 155 Millionen AERO-Token mit dem Flight School-Fonds – einem Anreizprogramm für AERO-Staking-Nutzer – gekauft, wobei der Löwenanteil 70 Millionen Token beträgt.

Typischerweise verringert ein stetiger Rückkauf den verfügbaren Verkaufsdruck, was das Aufwärtspotenzial des Tokenpreises stärken könnte. Im Fall von AERO machen Rückkäufe über 17% des zirkulierenden Angebots von 905,11 Millionen Token aus.

Aerodrome Finance erreicht die Nachfragezone vom letzten Monat

Der Token von Aerodrome Finance handelt zum Zeitpunkt des Schreibens am Mittwoch über 0,80 USD, nach dem Rücksprung am Vortag, der die anhaltende Nachfrage in der Zone von 0,71-0,75 USD widerspiegelte. Seit Mitte Oktober hat AERO drei erfolgreiche Rücksprünge aus dieser Zone verzeichnet, konnte jedoch seit dem 2. Oktober keinen täglichen Schlusskurs über 1,19 USD halten.

Wenn der AERO-Token den Rücksprung erfolgreich ausdehnt, könnte er die 200-Tage-EMA bei 0,96 USD anvisieren, gefolgt vom Widerstand bei 1,19 USD zum Schlusskurs vom 2. Oktober.

Das Death Cross-Muster zwischen den 50-Tage- und 200-Tage-EMAs signalisiert jedoch eine erhöhte kurzfristige Bärischkeit.

Darüber hinaus spiegeln die Trendmomentum-Indikatoren auf dem Tages-Chart einen Anstieg des bärischen Drucks wider, da der Moving Average Convergence Divergence (MACD) auf einer abnehmenden Steigung voranschreitet, wobei die Signallinie in den negativen Bereich eintritt.

Gleichzeitig liegt der Relative Strength Index (RSI) bei 43 unterhalb der Mittellinie, was auf eine Dominanz der Verkaufsseite hinweist. Darüber hinaus signalisiert der Raum auf der Abwärtsseite, bevor die überverkaufte Zone erreicht wird, bärisches Potenzial.

Wenn AERO unter die Zone von 0,71-0,75 USD fällt, könnte er den S1 Pivot Point bei 0,49 USD testen.