Was wäre, wenn Sie mit 500 € Bewegungen von 10.000 € auslösen könnten – legal, am Finanzmarkt, in wenigen Minuten? Mit Derivaten können Sie auf steigende oder fallende Kurse setzen.

Kein anderes Finanzinstrument kombiniert so viel Hebel, Flexibilität und Risiko in einem. Wir zeigen Ihnen, wie Derivate funktionieren, was Sie damit absichern oder gewinnen können – und was die Risiken sind.

Was genau ist ein Derivat – und worauf basiert es eigentlich?

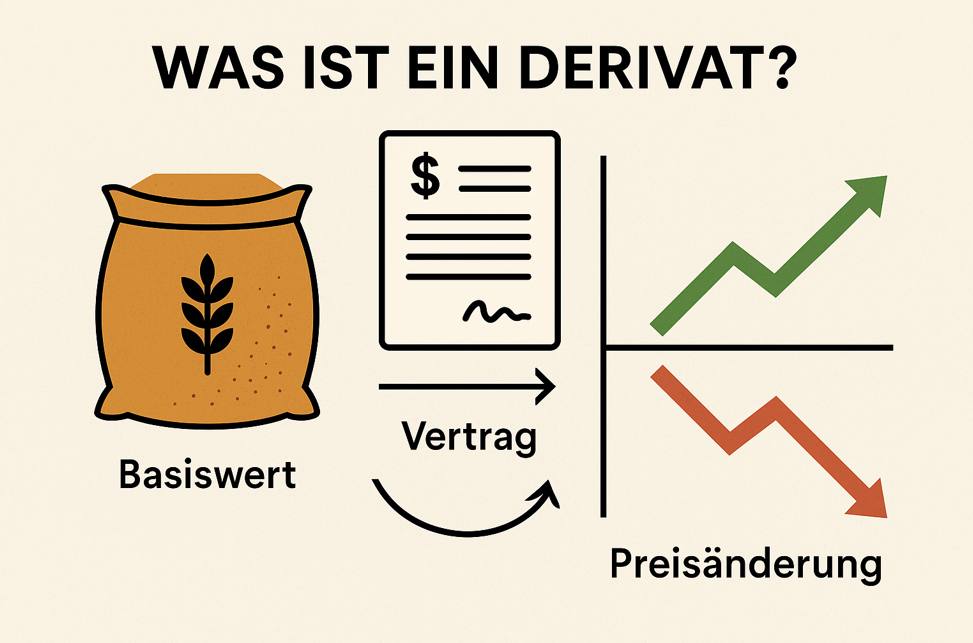

Stellen Sie sich vor, Sie wetten auf den Weizenpreis – ohne je einen einzigen Sack davon zu kaufen. Sie schließen einen Vertrag ab, der Ihnen Gewinn bringt, wenn der Preis steigt – oder fällt. Genau das ist ein Derivat: kein reales Gut, sondern ein Finanzinstrument, dessen Wert von etwas anderem abgeleitet wird.

Während eine Aktie einen Unternehmensanteil verkörpert oder ein Haus einen greifbaren Gegenwert hat, ist ein Derivat immateriell. Es ist eine Wette – auf einen zukünftigen Preis. Sie besitzen nicht das zugrunde liegende Gut (den Basiswert) – etwa Weizen, Öl oder Gold –, sondern spekulieren auf dessen Kursverlauf.

Der Begriff „Derivat“ stammt vom lateinischen derivare, also „ableiten“. Das ist wörtlich gemeint: Derivate hängen vollständig vom Preis eines Basiswerts ab – und davon, wie sich dieser künftig entwickelt.

Deshalb spricht man auch von „abgeleiteten Finanzinstrumenten“.

Käufer und Verkäufer vereinbaren einen Handel, der nicht sofort, sondern zu einem späteren Zeitpunkt zu festgelegten Bedingungen stattfinden soll. Es geht also um Erwartungen – vertraglich geregelt, oft mit hoher Hebelwirkung, manchmal mit hohem Risiko.

Derivate: Die wichtigsten Merkmale im Überblick

Um es greifbar zu machen – hier die Kernmerkmale eines Derivats in kompakter Form:

Merkmal | Erklärung |

Abgeleitet | Sie handeln auf die Kursentwicklung eines Basiswerts – z. B. DAX, Öl, Gold, EUR/USD –, besitzen diesen aber nicht direkt. |

Hebelwirkung | Mit geringem Kapitaleinsatz können Sie große Summen bewegen – z. B. 1.000 € einsetzen und auf 10.000 € Marktwert wirken (10:1 Hebel). |

Renditechancen bei Seitwärts- und Bärenmärkten | Anders als bei Aktien können Sie mit Derivaten auch auf fallende Kurse oder seitliche Bewegungen setzen – z. B. durch Shorts oder Optionsstrategien. |

Kein Besitz nötig | Sie handeln das Preisrecht, nicht den Gegenstand selbst. |

Zukunftsgerichtet | Derivate beziehen sich auf künftige Zeitpunkte – Gewinne (oder Verluste) entstehen also durch Erwartungen.

|

Handelbare Märkte | Derivate gibt es auf Aktien, Indizes, Rohstoffe, Kryptowährungen, Währungen (Forex) und mehr. |

Hohes Risiko möglich | Durch Hebelwirkung können kleine Bewegungen große Folgen haben. |

Regulierung & Transparenz | In Europa gelten strenge Regeln (MiFID II, EMIR). Trotzdem gilt: Derivate muss man lernen |

Wo kommen Derivate zum Einsatz? – Anwendungsbereiche in der echten Welt

Die Theorie klingt trocken, aber Derivate sind längst fester Bestandteil des Finanzalltags. Sie begegnen uns, ohne dass wir es merken – bei der Flugbuchung, an der Tankstelle oder sogar in der Stromrechnung. Nicht nur Großbanken, Konzerne oder Bauern nutzen sie. Auch als Privatanleger kommen Sie früher oder später damit in Berührung – aktiv oder indirekt. Das gleiche Instrument – sei es ein Future oder eine Option (hierzu später mehr) – kann von völlig unterschiedlichen Akteuren mit ganz verschiedenen Zielen eingesetzt werden.

Warum Unternehmen, Bauern und Investoren alle dasselbe Instrument nutzen – nur mit anderer Absicht

Beispiele für den Einsatz von Derivaten:

Airlines sichern sich gegen steigende Kerosinpreise ab (Futures).

Lebensmittelhersteller sichern den Zuckerpreis für die nächsten Monate (Optionen oder Swaps).

Investoren nutzen Derivate, um auf steigende oder fallende Märkte zu wetten (CFDs, Optionen).

Banken managen ihre Zinsrisiken bei Krediten über Zins-Swaps.

Pensionsfonds sichern ihre Anleihenportfolios gegen Währungsrisiken ab.

Wenn Sie mit Aktien handeln, stoßen Sie früher oder später auf strukturierte Produkte – viele davon enthalten Derivate. Zertifikate, Bonuspapiere, Optionsscheine oder Knock-outs: All das sind derivative Produkte. Sie müssen sie nicht selbst „bauen“, aber Sie sollten verstehen, wie sie wirken – und welche Rolle sie in Ihrer Anlagestrategie spielen können. Drei Hauptmotive, ein System:

1. Hedging – Risiken absichern (z. B. Depot gegen Crash schützen)

2. Spekulation – auf Kursentwicklungen wetten (z. B. mit Hebel)

3. Arbitrage – Preisunterschiede ausnutzen (selten bei Privaten)

1. Absicherung gegen Risiken – das sogenannte Hedging

Hedging (Absicherung): Hier steht Sicherheit im Vordergrund. Unternehmen und z.B. Landwirte nutzen Derivate, um Preisrisiken auszuschalten. Wenn ein Bauer fürchtet, dass der Weizenpreis bis zur Ernte fallen könnte. Verkauft er schon heute einen Weizen-Future für die Ernte in drei Monaten. Damit hat er einen festen Preis garantiert – fällt der Marktpreis später, bekommt er trotzdem den höheren vereinbarten Preis. So sichert der Bauer seine Einnahmen ab. Genauso sichern Airlines ihren Kerosinpreis, exportierende Firmen Wechselkurse, Banken ihre Zinsen usw.

2. Spekulation auf steigende oder fallende Märkte

Das genaue Gegenteil der Absicherung ist die Spekulation. Hier geht es darum, gezielt Gewinn aus Preisbewegungen zu schlagen – sei es durch steigende oder fallende Kurse. Sie wetten gezielt auf Kursbewegungen: etwa kauft ein Spekulant eine Kaufoption (Call) auf eine Aktie, weil er stark steigende Kurse erwartet. Trifft er richtig, erzielt er womöglich hunderte Prozent Gewinn – weit mehr, als der Aktienkauf gebracht hätte. Liegt er falsch, ist der Einsatz (die Optionsprämie) verloren. Anders als beim Hedger, der Risiko vermeiden will, sucht der Spekulant das Risiko aktiv.

Welche Arten von Derivaten gibt es – und wie funktionieren sie?

Derivate sind keine Einzelkonstruktion, sondern ein ganzer Werkzeugkasten – je nachdem, was man absichern, hebeln oder spekulieren möchte. Denn nicht jede Strategie passt auf jede Situation.

Im Kern gibt es zwei Arten: Termingeschäfte mit Verpflichtung (wie Futures oder Forwards) und solche mit Wahlrecht (wie Optionen). Außerdem unterscheidet man zwischen börsengehandelten Produkten und außerbörslichen (OTC-)Geschäften. Und dann gibt es noch strukturierte Produkte – verpackte Derivate, die man direkt an der Börse kaufen kann.

Wir gehen das Schritt für Schritt durch.

1. Optionen: Kaufen oder verkaufen – aber nur, wenn Sie wollen

Eine Option verschafft Ihnen das Recht, einen bestimmten Basiswert zu einem vorher festgelegten Preis zu kaufen oder zu verkaufen – aber Sie sind nicht verpflichtet dazu.

Stellen Sie sich vor, Sie reservieren heute ein Fahrrad, das Sie erst in einem Monat kaufen müssen. Sie zahlen eine kleine Gebühr, damit es für Sie zurückgelegt wird – kaufen müssen Sie es aber nicht. Wenn der Preis in einem Monat gestiegen ist, kaufen Sie es günstig. Wenn nicht, lassen Sie die Reservierung einfach verfallen. Das ist eine Option.

Art der Option | |

Call-Option | Gibt Ihnen das Recht zu kaufen |

Put-Option | Gibt Ihnen das Recht zu verkaufen |

Ein Beispiel zum Greifen: Angenommen, Sie besitzen Aktien eines Unternehmens, das aktuell bei 50 € steht. Sie möchten sich gegen einen Absturz absichern. Sie kaufen eine Put-Option mit Basispreis 50 € und Laufzeit 6 Monate. Sollte die Aktie unter 50 € fallen, können Sie dank der Option trotzdem für 50 € verkaufen – Ihr Verlust ist also gedeckelt (abzüglich der Optionsprämie). Steigt die Aktie hingegen, lassen Sie die Option einfach verfallen und freuen sich über die Gewinne aus den Aktien – die gezahlte Prämie war dann die Versicherungsgebühr.

2. Futures: Feste Vereinbarung zu festen Bedingungen

Futures sind sozusagen die strikten Geschwister der Optionen. Ein Future ist ein Terminkontrakt, der bindend ist – sowohl für Käufer als auch Verkäufer. Darin einigen sich beide Parteien heute, eine bestimmte Menge eines Basiswerts (z.B. 100 Barrel Öl, 1 Tonne Weizen, 1000 Euro par deutscher Anleihe) zu einem festen Preis und festen Zeitpunkt in der Zukunft zu handeln.

Anders als bei Optionen gibt es kein Wahlrecht: Der Vertrag muss erfüllt werden, entweder durch tatsächliche Lieferung des Basiswerts oder (häufiger) durch Barausgleich.

Futures werden viel von Profis genutzt, etwa um Rohstoffpreise abzusichern (ein Getreidebauer verkauft Weizen-Futures, um sich Preis jetzt zu sichern; ein Bäcker kauft sie, um den Kaufpreis jetzt schon festzuzurren).

Auch Spekulanten lieben Futures wegen ihres Hebels und der geringen Handelskosten. Beachten Sie aber: Durch die Bindung können mit Futures unbegrenzte Verluste entstehen, wenn der Markt stark gegen Ihre Position läuft – schließlich gibt es kein Ausstiegsrecht wie bei einer Option. Daher verlangen Börsen bei Futures eine Margin (Sicherheitsleistung), auf die wir noch zu sprechen kommen.

3. CFDs – Derivate für Privatanleger mit Hebel

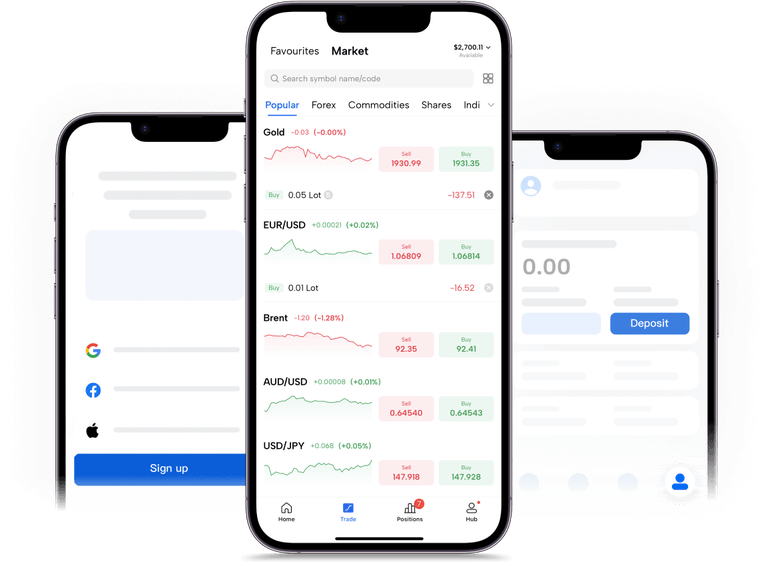

Haben Sie sich je gefragt, wie man auf steigende oder fallende Kurse von Aktien, Gold oder Kryptowährungen spekulieren kann, ohne diese tatsächlich zu besitzen? CFDs sind in den letzten Jahren bei vielen Investoren populär geworden. Denn hier können Sie als Privatanleger ebenfalls an einer Wette über Kursentwicklungen teilnehmen.

Stellen Sie sich einen CFD wie eine einfache Vereinbarung zwischen Ihnen und einem Broker vor. Sie wetten auf die zukünftige Preisentwicklung eines bestimmten Vermögenswertes (z.B. einer Aktie oder einer Kryptowährung) – des sogenannten Basiswerts.

Das ist der entscheidende Punkt: Sie kaufen niemals den Basiswert selbst (also keine echte Apple-Aktie, kein echtes Barrel Öl), sondern handeln lediglich einen Vertrag über dessen Kursveränderung. Das funktioniert in zwei Richtungen:

1. Sie erwarten einen steigenden Kurs (Long gehen): Sie eröffnen eine „Kauf“-Position (Buy). Steigt der Kurs des Basiswerts, erzielen Sie einen Gewinn in Höhe der Differenz, wenn Sie die Position schließen. Fällt der Kurs, entsteht ein Verlust.

2. Sie erwarten einen fallenden Kurs (Short gehen): Sie eröffnen eine „Verkauf“-Position (Sell). Fällt der Kurs des Basiswerts, erzielen Sie einen Gewinn. Steigt der Kurs entgegen Ihrer Erwartung, entsteht ein Verlust.

CFDs sind extrem vielseitig und können auf Tausende von Basiswerten angewendet werden, darunter Aktien, Indizes (wie der DAX), Rohstoffe, Währungen und Kryptowährungen.

Diese Handelsinstrumente sind zudem für ihren Hebeleffekt bekannt. Sie zahlen nur eine kleine Sicherheitsleistung (Margin), z. B. 5 % des Gesamtwerts einer Position. Mit 1.000 € könnten Sie so eine Position im Wert von 20.000 € handeln (Hebel 1:20). Das bedeutet:

Gewinne: Ein Kursanstieg von nur 1 % könnte Ihren Einsatz verdoppeln.

Verluste: Ein Kursrückgang von 1 % könnte Ihren Einsatz ebenso schnell vernichten.

Tipp: CFD-Trading mit Mitrade risikofrei testen

Möchten Sie den CFD-Handel ausprobieren, ohne Risiko? Mitrade bietet ein kostenloses Demokonto mit 50.000 € virtuellem Guthaben. Hier können Sie üben und den CFD-Handel in Echtzeit simulieren.

Mitrade folgt als Broker den EU-Richtlinien, ist reguliert und hat einen Negativsaldoschutz (man kann nicht mehr verlieren, als man Guthaben hat - ein wichtiger Punkt bei CFDs) und bietet hunderte von handelbaren Assets.

*Schon ab 1 € CFDs handeln – Reguliert & zuverlässig, mit Euro - Einzahlungen!*

Hinweis: CFDs sind komplexe Instrumente und bergen ein hohes Risiko, aufgrund der Hebelwirkung schnell Geld zu verlieren. 78 % der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Überlege, ob du verstehst, wie CFDs funktionieren, und ob du es dir leisten kannst, das hohe Risiko einzugehen, dein Geld zu verlieren. Reguliert nach CySEC-Standards.

4. Was genau sind Swaps?

Zwei Parteien vereinbaren, in der Zukunft bestimmte Zahlungen miteinander zu tauschen. Es geht also nicht um den Kauf eines Vermögenswerts, sondern um den Austausch von Zahlungsbedingungen. Ein Unternehmen hat beispielsweise einen Kredit mit variabler Verzinsung, möchte sich jedoch gegen steigende Zinsen absichern. Es schließt einen Zinsswap mit einer Bank ab.

Dadurch wird das Zinsrisiko des Unternehmens reduziert – es tauscht die Unsicherheit variabler Zinsen gegen die Planbarkeit fester Zahlungen. Swaps werden nicht an Börsen gehandelt, sondern individuell zwischen Finanzinstituten ausgehandelt (Over-the-Counter, OTC). Für Privatanleger sind sie meist nicht direkt zugänglich – jedoch wirken sie sich indirekt aus: etwa auf Zinssätze, Kreditbedingungen oder Finanzstabilität von Unternehmen.

5. Was sind Zertifikate?

Zertifikate sind derivative Wertpapiere, meist von Banken emittiert, die eine bestimmte Strategie oder Index abbilden. Man kann sich Zertifikate als „Fertiggericht“ unter den Derivaten vorstellen: Die Bank kombiniert teils mehrere Derivate (Optionen, Swaps etc.) und vielleicht Anleihen in einem Produkt, das dem Anleger eine bestimmte Wette ermöglicht – oft mit speziellen Bedingungen. Beispiele sind Index-Zertifikate (die 1:1 einen Index nachbilden).

Diese Begriffe müssen Sie beim Derivatehandel verstehen

Ein paar zentrale Konzepte und Begriffe sollte jeder kennen, der mit Derivaten zu tun hat. Hebelwirkung, Margin, Spread, Long/Short, Stillhalter, Basispreis und Laufzeit. WWir erklären Ihnen anhand der Mitrade-Handelsoberfläche, wo Sie die Begriffe finden, was sie bedeuten und wie Sie diese anwenden können.

Hebelwirkung (Leverage): x 2 - x 30

Durch den Hebel kann Ihr eingesetztes Kapital überproportional an der Wertentwicklung des Basiswerts teilhaben. Sie setzen also relativ wenig Geld ein, bewegen damit aber eine viel größere Position. Sie können den Hebel in der EU direkt auswählen, je nach Vermögenswert, kann er sich unterscheiden (siehe Rotes Viereck).

Durch den Hebel kann Ihr eingesetztes Kapital überproportional an der Wertentwicklung des Basiswerts teilhaben. Sie setzen also relativ wenig Geld ein, bewegen damit aber eine viel größere Position. Beispielsweise erlaubt ein Hebel von 10:1, dass bereits 1.000 € Einsatz 10.000 € Marktposition kontrolliert.

Bewegt sich der Markt um +5 %, haben Sie nicht 50 € verdient, sondern 500 €. Doch so funktioniert der Hebel genauso in die andere Richtung: Bei -5 % würden Sie 500 € verlieren, also die Hälfte des eingesetzten Kapitals. Ein Derivat wirkt also wie ein Verstärker: kleine Marktbewegungen -> große Gewinn- oder Verlustwirkung.

Margin & Spread: Der Preis für den Handel

Margin und Spread sind zwei Begriffe, die Sie sofort hören, sobald Sie Derivate handeln. Die Margin ist die Sicherheitsleistung, die Sie bei Ihrem Broker oder der Börse hinterlegen müssen, um eine gehebelte Position zu eröffnen. Sie dient dazu, Verluste abzufedern.

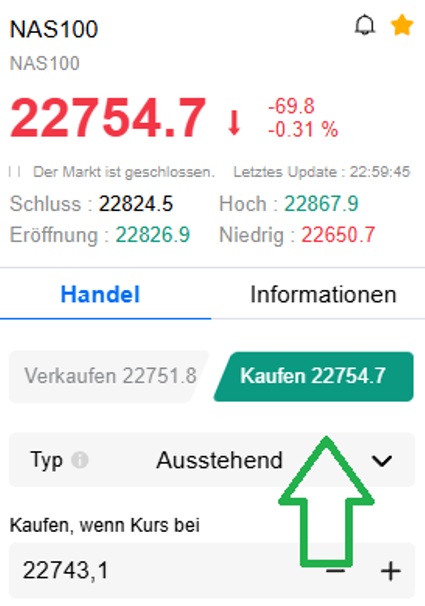

Sie möchten beispielsweise einen NAS100-CFD handeln mit einem Hebel von 20. Im Bild sehen Sie: Für 0,01 Lots beträgt die erforderliche Margin gerade einmal 9,73 €. Das bedeutet, Sie kontrollieren eine Position im Wert von rund 200 €, müssen aber nur einen Bruchteil als Sicherheitsleistung hinterlegen.

Diese Margin funktioniert wie ein Pfand. Sinkt der Markt, werden Verluste zunächst mit der Margin verrechnet. Sinkt sie unter einen bestimmten Schwellenwert, erhalten Sie einen Margin Call – Sie müssen frisches Geld nachschießen, sonst wird die Position automatisch geschlossen. Die Margin schützt damit Broker und Clearingstellen davor, dass Sie mehr verlieren, als Sie einzahlen. Für Sie ist sie der Eintrittspreis, um überhaupt mit Hebel handeln zu dürfen.

Wichtig: Der Spread bezeichnet im Handel allgemein die Differenz zwischen Kauf- und Verkaufskurs.

Auch das zeigt das Bild deutlich: Der Kaufkurs für NAS100 liegt bei 22.754,7, der Verkaufskurs bei 22.751,8 – die Differenz beträgt 2,9 Punkte. Wenn Sie ein Derivat kaufen, zahlen Sie immer etwas mehr, als Sie gleichzeitig beim Verkauf bekämen. Dieser Abstand – oft wenige Punkte – ist der Gewinn des Market Makers oder Brokers.

Marktbewegung — Long oder Short?

Im Derivate- und allgemeinen Trading-Jargon müssen Sie eine Sache glasklar haben: Long vs. Short. Long gehen bedeutet, Sie setzen auf steigende Kurse. Short gehen heißt, Sie setzen auf fallende Kurse. Klingt trivial, aber es ist fundamental.

Im ersten Bild sehen wir den roten Button „Verkaufen 22751,8“. Sobald dieser Button aktiv ist, bereiten Sie einen Short-Trade vor. Sie möchten verkaufen, weil Sie davon ausgehen, dass der NAS100 fallen wird.

Ihre Strategie: Jetzt teuer verkaufen – später günstiger zurückkaufen und die Differenz als Gewinn einstreichen. Der grüne Pfeil zeigt hier eindeutig: Sie sind short ausgerichtet.

Im zweiten Bild (unten) dagegen ist der grüne Button „Kaufen 22754,7“ aktiviert. In diesem Fall planen Sie eine Long-Position. Sie gehen davon aus, dass der NAS100 steigen wird. Ziel ist: Jetzt günstig kaufen – später teurer verkaufen. Auch hier signalisiert der grüne Pfeil: Sie setzen auf steigende Kurse.

Wichtig für Sie: Short-Positionen haben oft theoretisch unbegrenztes Verlustrisiko (denn ein Kurs kann unbegrenzt steigen, während Sie short sind). Bei Long-Positionen ist maximal 100 % Verlust möglich (wenn der Basiswert auf 0 fällt). Daher erfordern Shorts Disziplin und enge Risikoüberwachung. Fragen Sie sich vor jedem Trade: Will ich, dass der Basiswert steigt (dann long) oder fällt (dann short)? Und passen meine Gewinne/Verluste dazu? Nur so behalten Sie die Kontrolle über Ihre Strategie.

Vor- und Nachteile – was spricht dafür, was dagegen?

Wenn Sie nicht gerade ein Hedgefonds oder Energiehändler sind, dann interessiert Sie nicht, wie Derivate die globalen Rohstoffmärkte absichern. Sie wollen wissen: Lohnt sich das für mich? Und worauf muss ich achten? Genau das klären wir jetzt:

✔︎ Vorteile: Hebel, Diversifikation, Strategievielfalt

1. Kleine Beträge, große Wirkung (Hebel) – Renditechancen

Mit 500 € Eigenkapital können Sie bei einem CFD mit Hebel 1:10 eine Position im Wert von 5.000 € handeln. Wenn der Basiswert 5 % steigt, machen Sie 250 € Gewinn – das sind +50 % Rendite auf Ihren Einsatz.

2. Schutz vor Verlusten im Depot (Hedging):

Stellen Sie sich vor, Sie halten Tech-Aktien und erwarten eine schwache US-Quartalsberichtssaison. Statt alles zu verkaufen, kaufen Sie einen Put-Optionsschein auf den Nasdaq. Fällt der Index, steigt Ihr Optionsschein. Sie verlieren auf der einen Seite – gewinnen auf der anderen. Derivate ermöglichen es Ihnen, gezielt Risiken auszublenden, ohne gleich alles zu verkaufen.

3. Long & Short in Sekunden – ohne extra Depotstruktur

Sie können mit wenigen Klicks auf steigende oder fallende Kurse setzen – bei Indizes wie dem NASDAQ100, Währungspaaren wie EUR/USD oder Rohstoffen wie Gold oder Öl. Alles direkt über die Plattform, ohne Börsengebühren, ohne Stillhalterlogik, ohne Laufzeitverfall.

4. Einstieg auch mit kleinen Beträgen möglich

Schon ab wenigen hundert Euro lässt sich bei Mitrade ein Konto eröffnen. Viele Basiswerte sind fraktionierbar – das heißt: Sie müssen keine ganze Apple-Aktie oder 100 Barrel Öl auf einmal handeln.

5. Orderfunktionen wie Stop-Loss, Take-Profit oder Trailing-Stops

Gerade für Anfänger essenziell: Mitrade erlaubt es, direkt bei Orderplatzierung Absicherungen einzubauen. So können Sie von Anfang an Verluste begrenzen und Gewinne sichern – vorausgesetzt, Sie setzen die Marken bewusst.

❌ Nachteile – wo Privatanleger regelmäßig scheitern

1. Etwa 77 % verlieren Geld mit CFDs

Das ist kein Einzelfall, sondern die offizielle Warnung fast aller CFD-Broker in Europa? Weil viele sich vom Hebel blenden lassen, ohne einen klaren Plan oder Risikomanagement.

2. Steuerliche Fallstricke

Verluste aus Termingeschäften (z. B. Optionen, Futures, CFDs) sind in Deutschland seit 2021 auf 20.000 € pro Jahr begrenzt. Haben Sie z. B. 30.000 € Verlust und 40.000 € Gewinn, können Sie nur 20.000 € gegenrechnen – auf den Rest zahlen Sie Steuern, obwohl Sie netto weniger verdient haben.

3. Psychologische Selbstsabotage

Sie sehen +300 % auf Ihrem Trade – und halten. Dann fällt der Markt, und nach 10 Minuten stehen -70 %. Sie verkaufen im Schock – klassisches Verhalten. Gier & Panik regieren.

4. Hebel frisst Depot auf

Mit Hebel 1:20 reicht ein 5 %-Rücksetzer am Markt, und Ihr kompletter Einsatz ist weg. Beispiel: 5.000 € CFD-Konto, volle DAX-Position → DAX fällt 2,5 % → 2.500 € Verlust. Und das kann an einem Vormittag passieren.

Bin ich für den Derivatehandel geeignet?

Sie sind neu an der Börse und denken über den Derivatehandel nach? Dann gilt: Erst die Theorie, dann die Praxis. Für Einsteiger sind Derivate grundsätzlich nur bedingt sinnvoll.

Seien Sie ehrlich zu sich: Können Sie nachts ruhig schlafen, wenn Ihr Investment in einer Stunde 20% an Wert schwankt? Was, wenn Ihr Einsatz sich binnen eines Tages halbiert – oder auch verdoppelt? Derivate verlangen eine hohe Risikotoleranz.

Natürlich können Sie mit einem geringen Einsatz den Derivatehandel ausprobieren - daran ist nichts auszusetzen. Solange Sie Kapital einsetzen, dass Sie auch bereit sind zu verlieren (oder eben zu vervielfachen).

Unser Rat an Neueinsteiger: Starten Sie erst einmal mit kleinen Beträgen und möglicherweise simuliertem Handel, um ein Gefühl zu bekommen. Mitrade bietet ein Demokonto für CFD/Optionshandel an – nutzen Sie so etwas, um stressfrei zu üben.

Parallel: Weiterbildung im CFD-Anfängerleitfaden.

Eignungs-Check: Ist Derivatehandel das Richtige für Sie?

Frage | Wenn Sie mit „Ja“ antworten, dann… |

Haben Sie Erfahrung mit Börse & Volatilität? | ...haben Sie das Grundgerüst für Derivatehandel. |

Können Sie Verluste von mehreren hundert Euro verkraften? | ...verstehen Sie das finanzielle Risiko. |

Arbeiten Sie mit festen Strategien und Plänen? | ...minimieren Sie emotionale Fehlentscheidungen. |

Wissen Sie, wie Hebel und Margin funktionieren? | ...vermeiden Sie klassische Anfängerfehler. |

Haben Sie Zeit, den Markt aktiv zu beobachten? | ...sind Sie für kurzfristige Strategien geeignet. |

Wenn Sie mehr als drei Fragen mit „Nein“ beantworten: Starten Sie im Demokonto – nicht im Echtgeldhandel.

Planung – Wann steige ich ein, wann aus? Und warum?

Ohne Plan wird Derivatehandel zum Glücksspiel. Überlegen Sie vor jedem Trade:

Was ist mein Einstiegskriterium (z.B. ein bestimmtes Chart-Signal, eine News, eine Erwartung)?

Was ist mein Kursziel (wann nehme ich Gewinn mit)?

Und ganz wichtig: Wo liegt mein Stopp-Loss (bis wohin ertrage ich Verluste, wann ziehe ich die Reißleine)?

Schreiben Sie diese Marken idealerweise auf oder geben Sie Stop-Orders ins System ein. Planen heißt auch: Positionsgröße anpassen (nicht All-in gehen, Risiko streuen) und Strategie haben (bin ich Daytrader? Absicherer? Trendfolger?).

Viele Privatanleger verzocken sich, weil sie planlos agieren – sie kaufen mal hier, verkaufen panisch dort. Mit Derivaten kann das sehr schnell ins Chaos führen. Ein kühler, vorab festgelegter Plan ist Ihr Rettungsanker. Dazu gehört auch: Aussteigen können, wenn der Markt sich anders entwickelt als gedacht, ohne zu zögern.

Typische Anfängerfehler beim Derivatehandel – und wie Sie sie vermeiden

Fehler | Folge | Besser so |

Kein Stop-Loss gesetzt | Unbegrenzter Verlust möglich | Immer Stop-Loss definieren |

Zu hoher Hebel | Totalverlust bei kleinen Bewegungen | Hebel unter 1:10, langsam steigern |

Emotionales Handeln | Gier/Panik führen zu irrationalen Entscheidungen | Vorab-Strategie festlegen |

Zu große Position | Margin Call bei Volatilität | Positionsgröße im Verhältnis zum Depot wählen |

Steuerliche Aspekte ignorieren | Unerwartete Nachzahlungen | Vorher über Verlustverrechnung informieren |

FAQ

Ist Derivatehandel Glücksspiel oder Strategie?

Beides ist möglich – je nachdem, wie Sie vorgehen. Ohne Plan und Wissen wird Derivatehandel schnell zum Glücksspiel. Wer dagegen mit klarer Strategie, Risiko-Management und echtem Verständnis handelt, nutzt ein mächtiges Instrument. Die Grenze liegt nicht im Produkt, sondern im Verhalten des Traders.

Wie viel Kapital sollte man mindestens mitbringen?

Theoretisch reichen ein paar hundert Euro, praktisch sollten Sie aber mindestens 2.000–5.000 € einplanen, um sinnvoll handeln zu können. Entscheidend ist: Setzen Sie nur Kapital ein, dessen Verlust Sie verkraften können. Wer zu knapp kalkuliert, riskiert durch Gebühren, Margin Calls und fehlende Diversifikation zu scheitern.

Gibt es sichere Derivate?

Derivate tragen immer ein Risiko – manche mehr, andere weniger. Kapitalschutz-Zertifikate oder abgesicherte Optionen gelten als vergleichsweise „sicherer“, bieten dafür aber kaum Rendite. 100 % Sicherheit gibt es nicht, und selbst „garantierte“ Produkte fallen, wenn der Emittent ausfällt.

Wie funktioniert die Besteuerung in Deutschland?

Gewinne aus Derivaten unterliegen der Abgeltungsteuer (25 % + Soli/Kirche). Seit 2024 sind Verluste wieder unbegrenzt mit Gewinnen verrechenbar. Ihre Bank führt die Steuer meist automatisch ab – bei Auslandsbrokern müssen Sie selbst in der Steuererklärung nachweisen. Krypto-Derivate zählen ebenfalls dazu und sind nicht steuerfrei nach einem Jahr.

Was ist der Unterschied zwischen Optionen und Futures?

Optionen geben Ihnen das Recht, einen Basiswert zu kaufen oder zu verkaufen – Sie müssen es aber nicht. Bei Futures besteht hingegen eine Pflicht zur Lieferung oder Abnahme zum festgelegten Termin. Optionen kosten eine Prämie und können verfallen, Futures nicht – sie werden am Ende immer abgerechnet. In der Praxis sind Optionen flexibler, Futures dafür direkter und verbindlicher.

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.