- 日幣匯率巨震!日本央行升息25基點,2026年繼續加?

- 日幣匯率大跌!日本政府干預在即?【外匯週報】

- 黃金大行情突襲!金價飆升33美元 銀價大漲創歷史新高 究竟怎麼回事?

- 【今日市場前瞻】日幣匯率大跌破157!「三巫日」來襲

- 日央行和歐央行會議來襲!日幣、歐元將迎巨震!【外匯週報】

- 特斯拉股價創歷史新高!即將衝破500美元大關?

投資慧眼Insights -

美元逼近三年低位,美股吸引力或正在下降

週四(6月12日)美元進一步跌至時段低位98.28,距離4月21日創下的三年低位97.92僅一步之遙。值得留意的是,在美元逼近階段低位的同時,近期表現不俗的科技股顯示出漲勢停歇跡象。納斯達克100指數受制於22000點後回落,收跌0.32%,終結連續三日上漲。

當前市場的關鍵問題是,估值高企的科技股是否還能再像2022年一樣帶領美股走出淩厲的升勢?如果不能,那麼在美元下行趨勢的背景下,資金或加速從美國資產流向發展中國家,畢竟購買外國股票的美元投資者可能會享受到匯率與股價上升的雙重優勢。

美中經貿磋商塵埃落定,「特里芬兩難」表明美元跌勢難止

值得留意的是,週三(6月11日)美中經貿磋商塵埃落定,雙方就落實日內瓦共識達成框架,該框架還包括有關稀土和中國留學生的內容。川普在Truth Social帖文指出:「我們將獲得總計55%的關稅,中國將獲得10%的關稅,兩國關係非常好」。

毫無疑問,美中關係緩和有利於全球經濟前景風險可控。但需留意的是,據《華爾街日報》引述消息人士稱,中國只給予美國汽車廠家及製造商為期6個月的稀土出口許可。這或表明美中貿易磋商將在更長時間內維持談判狀態。

無獨有偶,加之美國財長貝森特(Scott Bessent)週三(6月11日)表示,不排除延長部分有誠意進行談判的貿易夥伴關稅暫緩實施限期。

據彭博社報導,儘管過去一周談判速度已經加快,但是歐盟相信與美國的貿易談判可能會延續到川普設定的7月9日最後期限之後。

顯然,儘管美國政府為關稅談判設立了最後期限,但有關關稅的談判進展並不如意。更重要的是,美元作為全球儲備和國際貿易貨幣,固然賦予美國強大的鑄幣權,但代價是美國須維持長期貿易逆差,這反映在根本的國際收支失衡,這些美元又以購買國債形式回流美國。

上述就是經典的「特裏芬兩難」,美國要削減貿易赤字,必然衝擊美元霸權基礎,削弱各國持有美元的信心。因此,筆者認為只要關稅紛爭尚未出現實質性利好,那麼美元的下行趨勢或難以扭轉。

聯准會6月議息會議臨近,美國債務問題仍然突出

週三(6月11日)公佈的美國5月消費物價指數(CPI)按月升0.1%,預期及前值均為漲0.2%;按年升2.4%,預期為漲2.5%。核心CPI按月升0.1%,預期為漲0.3%;數據公佈後,交易員加大對聯准會降息的押注,預計聯准會在9月份前降息的可能性為75%。川普再次呼籲聯准會將利率下降100個基點。並稱這一到期債務的利息會少付很多。

毫無疑問,通脹未見抬升意味聯准會重啟降息可能性增大,但考慮到大多數零售商仍在銷售關稅生效前囤積的商品,預計聯准會在下周的議息會議仍將保持「按兵不動」,而隨著關稅影響逐步顯現,不排除聯准會將小幅上調通脹預期的可能。這或令希望聯准會降息以刺激股市上行的投資者感到失望。

再者,美國政府債務和赤字問題仍將對美國資產構成衝擊。美國財政部週三(6月11日)公佈的數據顯示,美國5月財政赤字略超3160億美元,同比減少9%。本財年至今,美國財政赤字總額高達1.36萬億美元,同比增長14%。飆升的融資成本仍然是美國財政問題的主要推手。36.2萬億美元債務的利息支出5月高達920億美元。

美國財長貝森特在眾議院籌款委員會聽證會上表示,政府將在夏季中後期某個時候耗盡聯邦債務上限框架下剩餘的借款能力。並預計預計本財年赤字與GDP之比將介於6.5%至6.7%。

綜上所述,投資者需警惕一旦美國科技股漲勢停滯,美股自4月初以來的漲勢或面臨終結的可能。

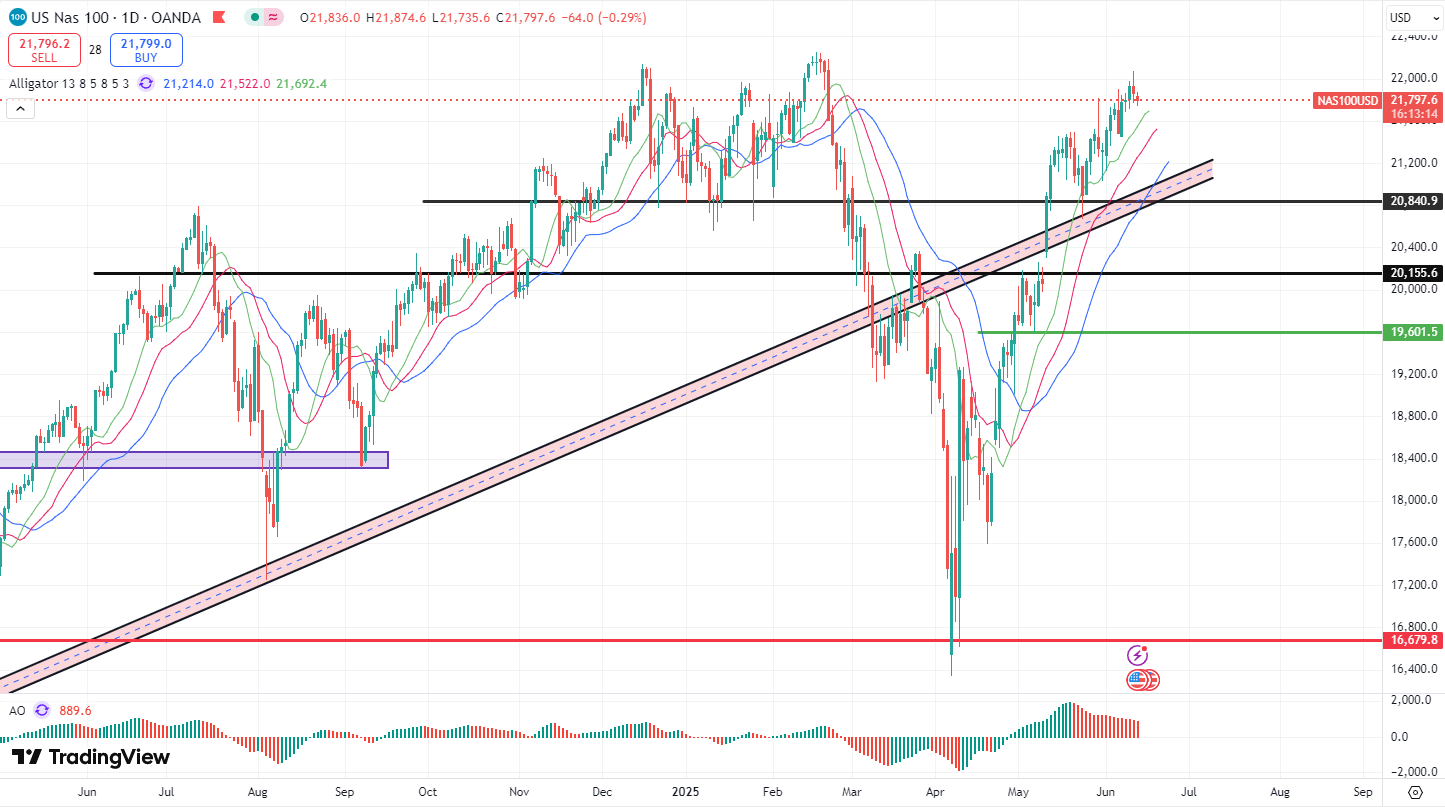

納斯達克100指數:下一個關鍵節點位於6月25日,關注歷史高位附近阻力

納斯達克100指數日線圖:

圖片來源於:tradingview

日線圖顯示,納斯達克100指數目前逼近歷史高位22248點,同時自4月初低位以來累計反彈近35%,投資者需警惕歷史高位附近阻力或成為多頭獲利了結的一大因素。投資者可重點關注6月25日時間節點,若納斯達克指數持續維持高位整理並顯示出上攻乏力跡象,屆時需警惕新一輪跌勢的開啟。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情