澳元是全球第五大交易量的貨幣(美元,歐元,日元,英鎊,澳元)。「澳元/美元」也是全球範圍內交易活躍度排第五的貨幣對,不只流動性強、點差低,也讓投資者能更有效率地進行短線操作或中長期佈局。

📌值得注意的是,

澳幣向來被視為高息貨幣,是熱錢流動與利差交易常見的標的。然而,若拉長時間來看,過去十年間澳幣整體表現其實偏弱,僅在特定階段出現明顯反彈。

其中,2020年疫情期間是一個例外。當時澳洲相對穩定的疫情控制、亞洲市場對鐵礦石等大宗商品的強勁需求,以及澳洲央行的政策因應,共同推動澳元兌美元匯率在一年內大幅上升約38%。但在此之後,澳幣多數時間仍處於整理或偏弱走勢。

不過,從2025年下半年開始,鐵礦石和黃金價格大漲,加上美國聯準會降息帶動資金流向風險性資產,澳幣匯率也跟著波動走高。澳幣兌美元(AUD/USD)一度升到0.6636,可以說:在2025年,澳幣兌美元整體升值了約 5–7%區間。但從更長時間尺度來看,澳幣的走勢依然偏弱。

商品回升、美元轉弱,澳幣為何仍難擺脫弱勢格局

澳幣最近十年來走勢一直偏弱,利差不再吸引人,商品需求也在走下坡。

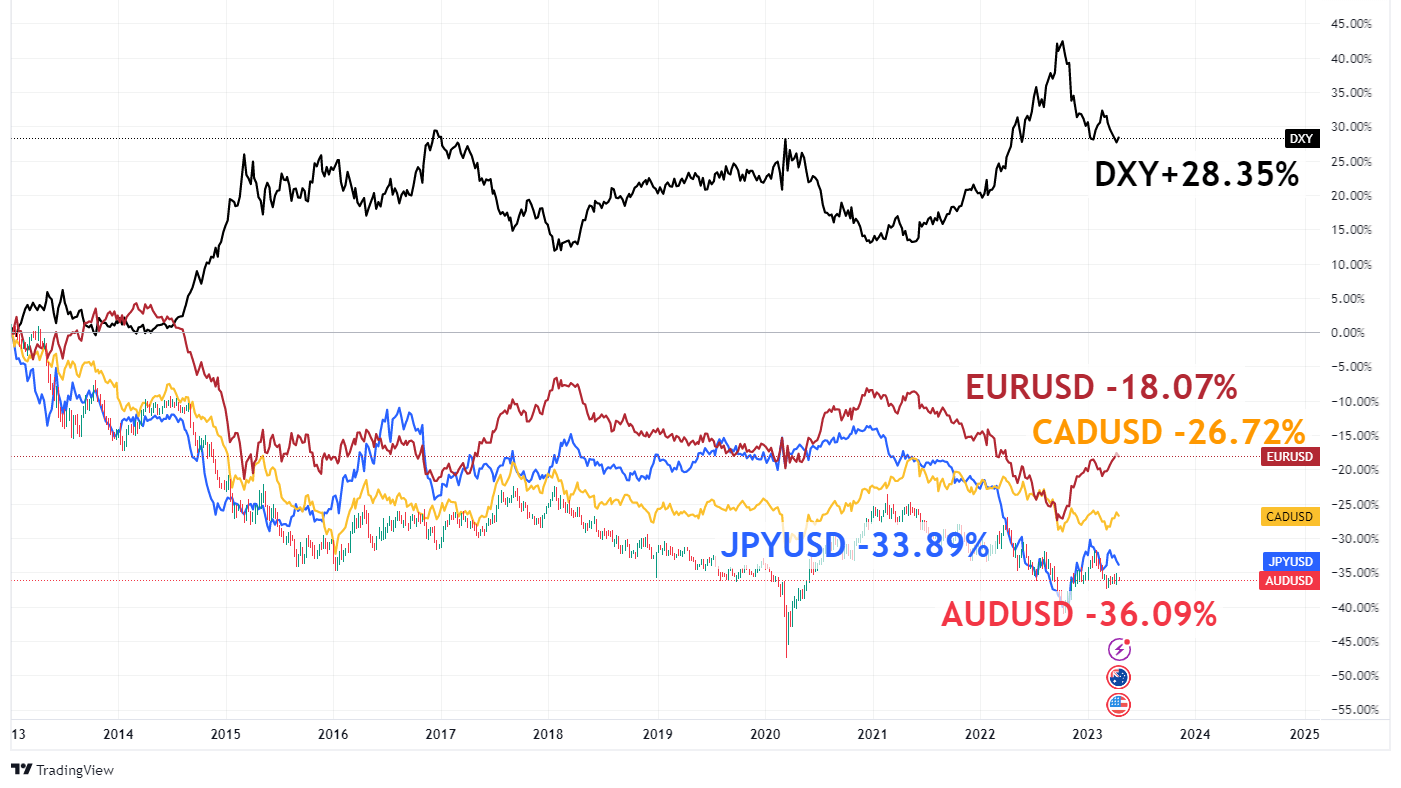

如果從2013年初的1.05水平計算,(2013-2023)這十年間AUDUSD貶超35%,而同期美元指數(DXY)漲28.35%,而其他主要貨幣如歐元、日圓與加幣,同樣呈現對美元走貶的趨勢,顯示出這是一場全面性的強美元周期。不論是技術走勢或基本面消息,澳幣都處於相對不利的局面,也說明為什麼即使有反彈行情,也很難站穩在高位。

【數據來源:TradingView AUDUSD-DXY-EURUSD-CADUSD-JPYUSD十年走勢對比】

澳幣兌美元(AUDUSD)一直以來都受到多種因素影響,以下是我整理的澳幣近年不同時期走勢與驅動因素:

| 時期 | 核心背景 | 商品價格 | 利率差 | AUD/USD 表現 |

|---|---|---|---|---|

| 2009–2011 | 中國強勁復甦 | 大漲 | 澳洲明顯高於美國 | 升至接近 1.05 |

| 2020–2022 | 全球商品牛市 | 鐵礦石創高 | 快速升息循環 | 一度升破 0.80 |

| 2023–2024 | 中國復甦疲弱 | 高檔震盪 | 利差收斂 | 長期偏弱 |

| 2025–2026(觀察中) | 降息+商品回溫 | 回升 | 利差可能再擴大 | 決定是否轉強 |

🔻澳元美元-AUDUSD實時價格圖表

每當澳幣接近前高區間,市場賣壓就明顯增加,顯示資金對澳幣的信心仍然有限。

分析認爲,主要原因包括美國關稅政策影響全球貿易,原物料出口(金屬、能源)下滑,連帶打擊了澳幣的商品貨幣地位。美國與澳洲之間的利差難以逆轉,澳洲國內經濟不振,導致資產吸引力相對較低。

因此,若從中長期角度來看,澳幣目前更像是一種「有反彈、但缺乏趨勢」的貨幣。在缺乏明確成長動能與利差優勢的情況下,澳幣走勢仍容易受到外部因素牽動,而非由自身基本面主導,這也是市場持續對澳幣保持謹慎的核心原因。

怎麼觀察澳幣走勢?澳幣中長期走勢的三大關鍵因素

從中長期來看,澳幣走勢並非單一因素決定,投資人若想掌握澳幣的多空轉折,可關注以下指標:

◎ 澳洲儲備銀行(RBA)的貨幣政策

◎ 美元走勢

◎ 中國經濟與商品價格

◎ 澳大利亞國內經濟數據

◎ 全球風險情緒

但決定澳幣中長期走勢的關鍵因素,主要有3個,理解這三者的互動,是判斷澳幣是否具備持續上行條件的關鍵。

1. RBA 利率政策:利差是否重新站回優勢

澳幣長期被視為高息貨幣,其吸引力高度取決於利差結構。目前 澳洲儲備銀行(RBA)現金利率約 3.60%,市場已逐步轉向「2026 年可能再次升息」的預期。其中,澳洲聯邦銀行(CBA)預測利率高點可能上看 3.85%。

若通膨黏性仍在、就業市場維持韌性,RBA 偏鷹立場將有助於澳幣重建利差優勢;反之,若升息預期落空,澳幣支撐力道將明顯減弱。

2. 中國經濟與商品價格:澳幣的外部引擎

澳洲出口結構高度集中於鐵礦石、煤炭與能源,因此澳幣本質上是商品貨幣,而中國需求則是最核心的變數。

當中國基建與製造業活動回升,鐵礦石價格往往同步走強,澳幣通常快速反映在匯率上;反之,若中國復甦力道不足,即便商品短線反彈,澳幣也容易出現「衝高回落」的走勢。

3. 美元走勢與全球風險情緒:決定資金方向

從資金面來看,Fed的政策週期仍是全球匯市的核心。在降息環境下,美元轉弱通常有利風險性貨幣,澳幣受惠程度相對明顯;但若市場避險情緒升溫、資金回流美元,澳幣即使基本面未惡化,也容易承壓。

雖然近期市場情緒略有改善,但能源價格走勢和全球需求疲軟仍不樂觀,投資者傾向選擇避險資產而非順週期貨幣如澳元,限制其上漲空間。

總結來看,澳幣要走出真正的中長期多頭,需要三個條件同時成立:RBA重新站回鷹派、中國需求實質改善、以及美元進入結構性轉弱階段。若僅具備其中一項,澳幣更可能維持區間震盪,而非單邊上行。

2026年及以後澳幣(AUD/USD)未來走勢預測

澳幣未來走勢的核心關鍵在於「反彈能否轉為趨勢」。多數市場分析師的共識是:澳幣短線具備修復空間,但要回到強勢多頭,仍需更明確的宏觀條件配合。

對於澳幣未來的走勢,各大機構的看法出現分歧。比如,摩根士丹利預計,到2025年底澳元兌美元可能攀升至0.72。這個預判主要基於澳洲央行可能維持鷹派貨幣政策立場,加之大宗商品價格走強形成支撐。

Traders Union統計模型顯示,2026年底平均約0.6875(區間0.6738-0.7012),2027年底進一步升至0.725,強調澳洲勞動市場強勁與大宗商品需求復甦。

這些樂觀預測共同基礎在於:若美國經濟軟著陸,美元指數回落,將有利商品貨幣如澳幣。

瑞銀的觀點則較為保守,他們認爲儘管澳洲國內經濟有韌性,但全球貿易環境的不確定性和聯準會政策潛在變化,仍可能限制澳幣上漲空間,預計年底匯率維持在0.68附近。

CBA Economists最近的報告提出了更謹慎的看法,認為澳元的復甦可能是短暫的。預測澳幣兌美元匯率將在2026年3月達到高點,但到2026年底可能將再次回落。

其他機構如部分華爾街分析也警告,若美國避免衰退但美元維持超強(因利率差異),澳幣難以突破0.67阻力。

個人觀察來看,2026上半年澳幣很可能在0.68-0.70區間震盪,受到中國數據與美國非農就業波動影響,我認為澳幣不會大崩,因為澳洲基本面穩健,RBA相對鷹派,但也不會直衝1.0(結構性美元優勢仍在)。短期壓力主要來自於中國的數據,長期利多則是澳洲資源出口與大宗商品週期。

投资澳幣的簡單方式-外匯保證金交易

澳元/美元是世界上交易最頻繁的前五種外匯貨幣對之一,澳元/美元匯率走勢影響因素很多,儘管貨幣匯率難以預測,大多數模型很少能在很短的時間內發揮作用,但鑒於澳洲貨幣的特點非常明顯,流動性很高,因此分析澳元匯率走勢相對容易。

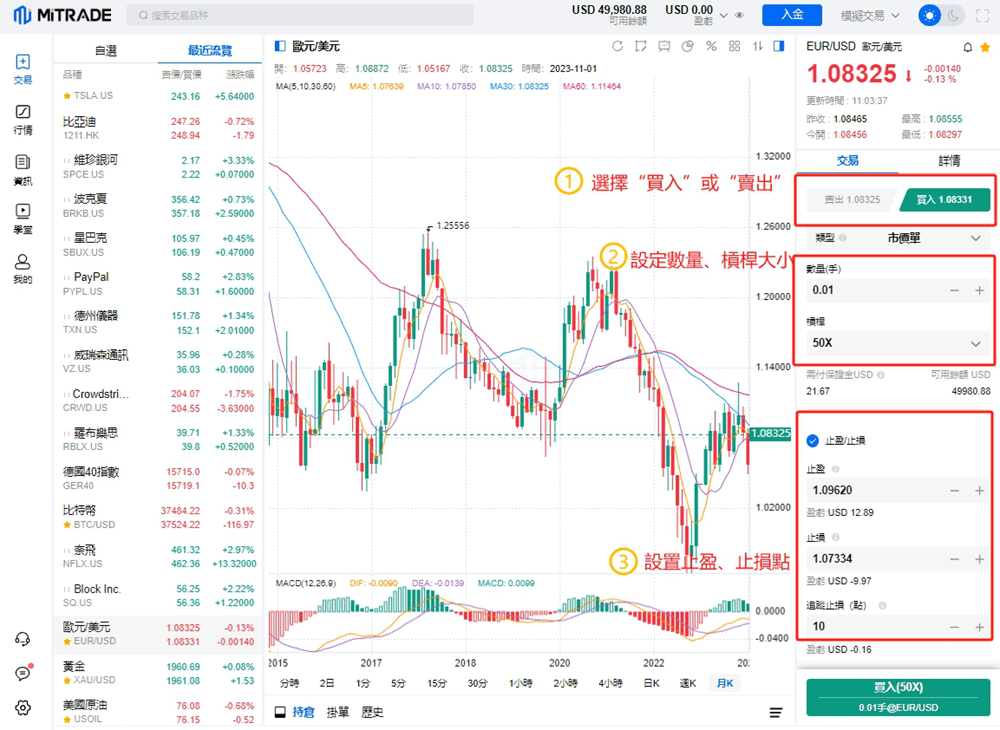

投資者可以通過外匯保證金交易來獲取投資收益。簡單來說,投資者可以多空雙向交易,還可以使用1-200倍槓桿,不只可以在牛市中尋求獲利機會,也可以在熊市中找到潛在的賺錢契機,交易門檻低,適合中小資金的投資者。

值得注意的是,任何投資都涉及風險,外匯交易是一種高風險投資,投資人可能損失全部的資金。

Mitrade提供澳幣投資機會: 所有的交易都在Mitrade webtrader進行。無需下載,現在註冊,立即領取免費模擬賬戶!

澳元走勢結論

澳幣作為大宗商品出口國的「商品貨幣」屬性依然明顯,特別是與精銅、鐵礦石、煤炭等原物料價格有高度連動性。

綜合市場分析,短期來看,澳洲央行維持鷹派立場及原物料價格強勢將構成支撐,但中長期要留意,全球經濟的不確定性和美元可能反彈,會使澳幣上漲空間有限且走勢也可能變得比較震盪。

雖然外匯市場波動快速,匯率走勢本就難以準確預測,且多數模型在短期內效果有限,但澳幣因流動性高、波動規律性強,加上其經濟結構特性,使得中長期趨勢判斷相對容易上手。

想要交易澳幣美元?現在就可以在Mitrade註冊模擬賬號,體驗簡潔直覺的平台和便捷交易體驗!

直接市場准入 | 交易上漲和下跌的市場 | 24小時交易 | 每筆交易限價和停損

你也許喜歡

1.澳幣換美金划算嗎?

若非緊急需求,建議密切關注中美貿易談判、中國經濟刺激措施及RBA與美聯儲政策動向。若匯率升至0.68以上,可考慮分批兌換以降低風險。

2.一塊澳幣等於多少美金?

根據2025年8月30日最新數據,1澳元兌換約0.65美元。

3.澳幣匯率歷史最低是什麽時候?

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查��閱詳情