USD/JPY rutscht, da die hawkische Wende der BoJ mit der dovishen Tendenz der Fed kollidiert

- USD/JPY fällt unter 146,00, da die Straffung der BoJ an Fahrt gewinnt.

- Dovishe Neigung der Fed belastet den US-Dollar nach dem US-CPI-Miss am Dienstag

- Yen stärkt sich aufgrund von BoJ-Signalen nach höher als erwarteten PPI-Daten

USD/JPY ist am zweiten Tag in Folge gefallen, da die Erwartungen an eine Straffung der Bank of Japan (BoJ) erneuert wurden. Der Rückgang wird durch hawkische Äußerungen von Vizegouverneur Shinichi Uchida und heißere als erwartete PPI-Daten für April angetrieben, die im scharfen Kontrast zu den schwachen US-Inflationszahlen und den wachsenden Spekulationen über Zinssenkungen der Federal Reserve (Fed) stehen.

Zum Zeitpunkt der Erstellung dieses Artikels wird USD/JPY nahe 145,60 gehandelt und setzt seinen Rückgang von zuvor 146,00 fort, da die divergierenden Ausblicke der Zentralbanken auf das Paar lasten.

Hawkische Haltung der BoJ trifft auf starke PPI-Daten

Am Dienstag bekräftigte der Vizegouverneur der Bank of Japan, Shinichi Uchida, die Bereitschaft der Zentralbank, die Geldpolitik weiter zu straffen, selbst angesichts globaler Unsicherheiten wie den Handelsbewegungen der USA. In einer Ansprache vor den Gesetzgebern räumte Uchida ein, dass die zugrunde liegende Inflation Japans und die langfristigen Erwartungen vorübergehend stagnieren könnten, wies jedoch auf den anhaltenden Aufwärtsdruck durch einen "sehr engen" Arbeitsmarkt hin. Er betonte, dass steigende Löhne und Versandkosten voraussichtlich an die Verbraucher weitergegeben werden, was einen nachhaltigen Inflationstrend unterstützt.

Der Yen setzte am Mittwoch seine Gewinne fort, nachdem der japanische Erzeugerpreisindex (PPI) für April wie erwartet um 4,0% im Jahresvergleich gestiegen war, was die anhaltenden Preisdrucke auf der Angebotsseite verdeutlicht. Die Daten, kombiniert mit Uchidas hawkischem Ton, verstärkten die Erwartungen, dass die BoJ möglicherweise eine weitere Zinserhöhung vornehmen könnte.

Infolgedessen fiel USD/JPY unter 146,00, angetrieben von schmaler werdenden Renditedifferenzen und wachsendem Vertrauen in den Straffungskurs der BoJ.

Schwache US-Inflationsdaten und dovishe Signale der Fed belasten den US-Dollar

Unterdessen kam der Verbraucherpreisindex (CPI) für April in den USA am Dienstag unter den Erwartungen. Die Gesamtinflation stieg nur um 0,2% im Monatsvergleich, unter der Prognose von 0,3%, während die jährliche Inflation auf 2,3% zurückging, dem niedrigsten Stand seit Anfang 2021. Auch der Kern-CPI fiel schwach aus, was die Spekulation verstärkte, dass die Federal Reserve möglicherweise bereits im September mit Zinssenkungen beginnen könnte.

Dieser Disinflationstrend, zusammen mit dovishen Kommentaren von Fed-Vertretern, ließ die Renditen von US-Staatsanleihen sinken und belastete den US-Dollar. Infolgedessen fiel USD/JPY trotz einer breiteren Risikobereitschaft.

Für die Zukunft werden die US-Daten zum Erzeugerpreisindex (PPI) und die Erstanträge auf Arbeitslosenunterstützung am Donnerstag weitere Einblicke in die Inflation und die Trends auf dem Arbeitsmarkt bieten. Das Schlüsselereignis wird jedoch die Rede von Fed-Vorsitzendem Jerome Powell sein. Die Märkte werden auf eine Bestätigung einer dovishen Wende oder auf jegliche Gegenreaktion gegen die wachsenden Erwartungen an Zinssenkungen achten. Sein Ton könnte entscheidend für die kurzfristige Richtung von USD/JPY und die breitere Dollar-Stimmung sein.

USD/JPY - bullish oder bearish bei 146,00?

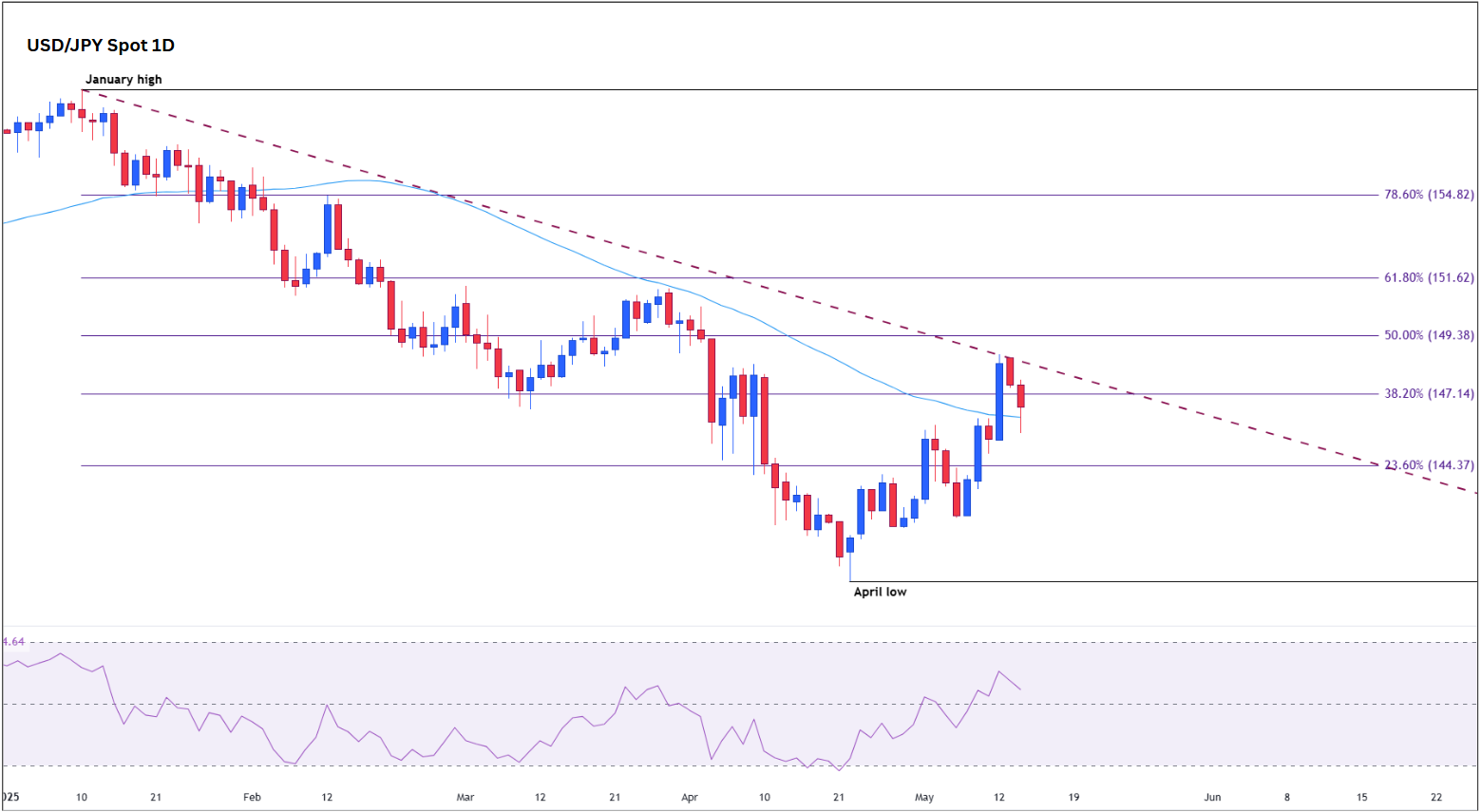

Technisch gesehen befindet sich USD/JPY an einem kritischen Punkt. Ein bestätigter Ausbruch über den 50-Tage-Simple Moving Average (SMA) bei 146,34 würde ein erneutes bullishes Momentum signalisieren und den Weg zum Widerstand bei 147,09 – dem 38,2%-Fibonacci-Retracement des Rückgangs von Januar bis April – öffnen. Anhaltende Stärke könnte sogar das psychologische Niveau von 150,00 anvisieren, insbesondere wenn die US-Renditen steigen oder die Divergenz zwischen der Fed und der BoJ zunimmt.

USD/JPY Tageschart

Umgekehrt würde das Versagen, über 144,37 zu halten, und ein entscheidender Bruch unter den 20-Tage-SMA darauf hindeuten, dass das bullishe Momentum nachlässt, wobei der Fokus auf 142,00 und potenziell 140,00 verschoben wird – insbesondere wenn die US-Daten enttäuschen oder die Marktstimmung risikoscheu wird.

Bank of Japan FAQs

Die Bank of Japan (BoJ) steuert die japanische Geldpolitik und hat ein Inflationsziel von rund 2 %. Ihre Maßnahmen haben einen wesentlichen Einfluss auf den japanischen Yen.

Die Bank of Japan implementierte im Jahr 2013 eine extrem expansive Geldpolitik, um die wirtschaftliche Aktivität zu stimulieren und in einem deflationären Umfeld Inflation zu erzeugen. Diese Politik, basierend auf quantitativer und qualitativer Lockerung (QQE), beinhaltete den Ankauf von Vermögenswerten wie Staats- und Unternehmensanleihen durch die Schaffung von Zentralbankgeld, um zusätzliche Liquidität bereitzustellen. Im Jahr 2016 intensivierte die BoJ diese Maßnahmen, führte Negativzinsen ein und begann, die Renditen von 10-jährigen Staatsanleihen direkt zu steuern. Im März 2024 vollzog die Bank eine Kehrtwende, indem sie die Zinsen anhob und sich damit von ihrer ultra-expansiven Geldpolitik distanzierte.

In den vergangenen zehn Jahren hat die entschlossene Haltung der Bank of Japan, an ihrer ultralockeren Geldpolitik festzuhalten, zu einer wachsenden geldpolitischen Divergenz im Vergleich zu anderen Zentralbanken, insbesondere der US-Notenbank, geführt. Dies verstärkte die Renditedifferenz zwischen 10-jährigen US-Staatsanleihen und japanischen Staatsanleihen und stärkte den US-Dollar gegenüber dem japanischen Yen. Mit der Entscheidung der BoJ im Jahr 2024, ihre expansive Geldpolitik schrittweise zu lockern, und dem gleichzeitigen Beginn von Zinssenkungen in anderen großen Zentralbanken, wird diese Differenz nun zunehmend eingeengt.

Der schwächere Yen und steigende globale Energiepreise haben die Inflation in Japan über das Ziel der BoJ von 2 % hinausgetrieben. Zusätzlich hat die Erwartung steigender Löhne – ein zentraler Treiber der Inflation – diese Entwicklung weiter verstärkt.