Wie man Risiken im großen Marktumfeld mindert

- Silberpreis-Prognose: XAG/USD erreicht nahe 69,00 US-Dollar ein Rekordhoch nach neuen Israel-Iran-Spannungen

- Gold steigt Richtung Sieben-Wochen-Hoch – Abkühlung am US-Arbeitsmarkt drückt den Dollar

- Silber-Prognose: XAG/USD markiert neues Rekordhoch nahe 66 US-Dollar – schwache US-Daten treiben Safe-Haven-Nachfrage

- Gold gibt nach: Gewinnmitnahmen und festerer Dollar vor US-CPI – Abwärtsrisiko bleibt begrenzt

- USD/JPY setzt Erholung über 154,50 fort bei einem festeren US-Dollar

- Bitcoin-Cash-Ausblick: BCH legt zu – Retail drückt nach vorn, $600 als nächste Bewährungsprobe

Im Finanzmarkt treten gelegentlich große Preisschwankungen auf, die sowohl Risiken als auch Handelsmöglichkeiten bieten. Wenn Sie lernen, Ihre Positionen sorgfältig zu verwalten, können Sie Ihr Risikoexposure reduzieren.

Regel 1: Vermeiden Sie übermäßigen Hebel: Die "30%-Regel" – Das Kapital, das einer Position zugewiesen wird, sollte 30 % des gesamten Handelskapitals nicht überschreiten. Das Aufrechterhalten einer ausreichenden Margin hilft, sich gegen ungünstige Preisbewegungen und Margin Calls abzusichern. Handeln Sie nicht mit der Absicht, in kurzer Zeit reich zu werden, indem Sie übermäßig große Positionen eingehen. Dies ist keine nachhaltige Strategie, sondern ein riskantes Glücksspiel.

Regel 2: Setzen Sie Stop-Losses: Eine strikte Handelsdisziplin belohnt erfahrene Trader. Langfristig betrachtet ist es einfacher, bei jeder Transaktion sowohl Gewinnmitnahmen als auch Stop-Loss-Niveaus festzulegen. Zum Beispiel: Bei einem P/L-Verhältnis von 2:1 wird eine Position bei einem Gewinn von 100 Dollar geschlossen, aber auch bei einem Verlust von 50 Dollar.

Regel 3: Lernen Sie, Ihre Positionen gut zu verwalten: Es gibt zwei gängige Strategien für das Positionsmanagement:

Pyramiding

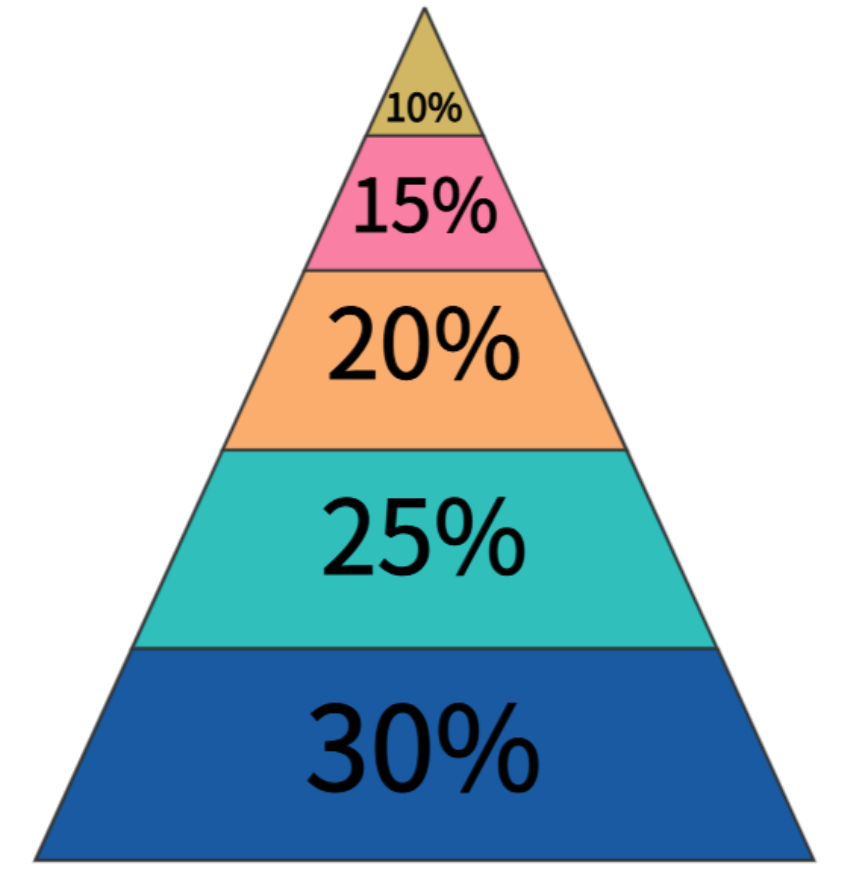

Pyramiding ist eine Skalierungsstrategie, bei der Positionen erhöht werden, wenn sich der Preis in die erwartete Richtung bewegt. Dies wird typischerweise in stabilen Auf- oder Abwärtsmärkten angewendet. Investoren beginnen mit einer großen Anfangsposition (z.B. 30 % des Kapitals) und fügen bei einer vorteilhaften Preisbewegung schrittweise kleinere Anteile (z.B. 20 %, 10 %) hinzu, wodurch eine pyramidenartige Struktur entsteht.

Diese Strategie ermöglicht es Tradern, in vorteilhaften Märkten schrittweise kleinere Positionen hinzuzufügen und gleichzeitig zu vermeiden, übermäßige Positionen auf risikoreichen Preisniveaus einzugehen.

Pyramiding ist nur in Trendmärkten wirksam. Um erfolgreich zu sein, müssen technische Indikatoren in Echtzeit angewendet und Positionen basierend auf Marktmomentum eingegangen werden.

Rechteckmuster-Trading

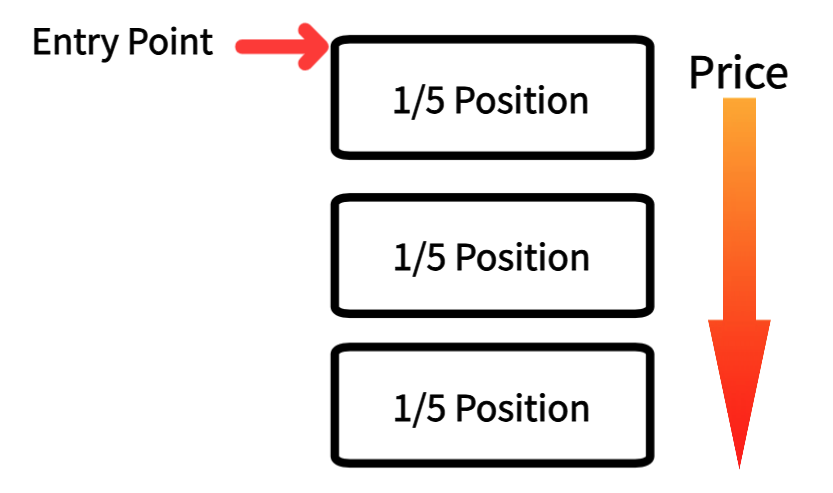

Beim Rechteck-Trading wird jede Position in gleichen Anteilen aufgeteilt. Investoren verteilen ihr Kapital gleichmäßig (z.B. 20 % pro Trade) und eröffnen bei einer ungünstigen Preisbewegung eine neue Position mit dem gleichen Betrag, wenn ein festgelegtes Verhältnis (z.B. 5 % Rückgang) erreicht wird.

Durch die gleichmäßige Gewichtung wird das Risiko einer einzigen Investition diversifiziert und der Kauf großer Positionen zu risikoreichen Preisen vermieden.

Diese Strategie ist in volatilen Märkten mit breiten Preisbereichen oder in Seitwärtsbewegungen wirksam. Rechteckige Positionen bieten eine höhere Stabilität im Vergleich zu pyramidenförmigen Positionen, die langsamer Gewinne realisieren. Diese Strategie erfordert eine strikte Umsetzung von definierten Gewinnmitnahmen und Stop-Loss-Niveaus in Übereinstimmung mit Trendbestätigungen, um emotionale Reaktionen zu vermeiden.

Ein solides Positionsmanagementsystem sollte Volumenbeschränkungen pro Trade, Gesamtexposure, Stop-Loss-Protokolle, Portfolio-Diversifikation und Reinvestition von Gewinnen umfassen. Dieses System ermöglicht es, in günstigen Märkten die Exposure systematisch anzupassen und bei ungünstigen Preisbewegungen die Disziplin aufrechtzuerhalten.

Mehr erfahren

Der oben präsentierte Inhalt, ob von einer Drittpartei oder nicht, wird lediglich als allgemeiner Rat betrachtet. Dieser Artikel sollte nicht als enthaltend Anlageberatung, Investitionsempfehlungen, ein Angebot oder eine Aufforderung für jegliche Transaktionen in Finanzinstrumenten ausgelegt werden.