Der mexikanische Peso verringert einige der verlustbedingten Rückgänge im Zusammenhang mit Banxico nach der Zinssenkung

- Der mexikanische Peso legt leicht zu und erholt sich von den Verlusten des Vortages.

- Banxico senkt die Zinsen, während die Fed vorsichtig bleibt, was auf einen kontrastierenden wirtschaftlichen Ausblick hinweist, der für den Peso nicht vielversprechend ist.

- USD/MXN fällt, da Händler auf die US-Michigan-Stimmungsdaten warten, wobei Inflationserwartungen und Verbrauchervertrauen im Fokus stehen.

Der mexikanische Peso (MXN) konsolidiert sich am Freitag gegenüber dem US-Dollar (USD), nachdem er einen Teil des am Donnerstag verlorenen Boden zurückgewinnen konnte, nachdem die Banco de Mexico (Banxico) wie erwartet die Zinssätze gesenkt hat.

Zum Zeitpunkt des Schreibens wird USD/MXN bei etwa 19,485 gehandelt, was einem Rückgang von 0,04% im Tagesverlauf entspricht, da das Paar nach der Erholung vom Donnerstag leicht zurückgeht. Anhaltende handelsbezogene Unsicherheiten und divergierende Zentralbankpolitiken bleiben zentrale Themen, die die Preisbewegungen leiten.

Die Marktteilnehmer erwarten die vorläufige Veröffentlichung der Verbraucherstimmungsdaten der University of Michigan um 14:00 GMT, ein wichtiges Ereignisrisiko, das die kurzfristige Richtung von USD/MXN beeinflussen könnte.

Die Vereinigten Staaten werden drei genau beobachtete Indikatoren veröffentlichen: den Verbraucherstimmungsindex, den Index der Verbrauchererwartungen sowie die 1-Jahres- und 5-Jahres-Inflationserwartungen für Mai. Diese Maßnahmen bieten zeitnahe Einblicke in das Vertrauen der Haushalte, wahrgenommene Preisdruck und das Verbraucherverhalten – entscheidende Faktoren für die Gestaltung der Erwartungen an die Geldpolitik der Federal Reserve (Fed).

Fed warnt vor Inflationsrisiken durch strukturelle Schocks

Die Federal Reserve (Fed) hat angesichts der nachlassenden wirtschaftlichen Signale und anhaltenden Unsicherheiten auf der Angebotsseite eine vorsichtige Haltung eingenommen. Nach der Veröffentlichung der April-Daten am Donnerstag sprach Fed-Vorsitzender Jerome Powell über die beiden Themen verlangsamte Dynamik und Inflationsrisiken.

Der Produzentenpreisindex (PPI) fiel unerwartet um 0,5% im Vergleich zum Vormonat – der steilste Rückgang seit 2009 – während die Einzelhandelsumsätze nur um 0,1% stiegen, was auf eine gedämpfte Verbrauchernachfrage hindeutet.

In seiner Eröffnungsrede auf der zweiten Thomas Laubach Research Conference am Donnerstag bemerkte Powell: „Die Wirtschaft könnte in eine Phase eintreten, die von häufigeren und anhaltenden Angebotschocks geprägt ist“, und fügte hinzu, dass die Zentralbank „auf Anzeichen einer abkühlenden Nachfrage achtet“ und dass „die Inflation sich in die richtige Richtung bewegt, obwohl der Weg nach vorne ungewiss bleibt.“

Obwohl diese Entwicklungen eine Verschiebung hin zu einer Lockerung der Geldpolitik verzögern könnten, unterstreichen sie auch den delikaten Balanceakt, dem sich die Fed gegenübersieht, während sie gleichzeitig Inflations- und Wachstumsrisiken überwacht.

Banxico-Zinssenkung unterstreicht die inländische Verlangsamung

Auf der anderen Seite des politischen Spektrums senkte Banxico am Donnerstag wie erwartet die Zinsen um 50 Basispunkte und senkte den Leitzins einstimmig auf 8,5%. Der Schritt verlängerte den Lockerungszyklus bei der siebten Sitzung in Folge, da die Zentralbank versucht, eine schwache inländische Wirtschaft zu stimulieren. In ihrer Erklärung nach der Sitzung erklärte Banxico:

"Der Vorstand schätzt, dass er in Zukunft weiterhin die geldpolitische Haltung kalibrieren und ähnliche Anpassungen in Betracht ziehen könnte. Er erwartet, dass das inflatorische Umfeld es ermöglichen wird, den Zinssenkungszyklus fortzusetzen, wobei jedoch eine restriktive Haltung beibehalten wird."

Da Banxico weitere Lockerungen signalisiert und die Federal Reserve einen vorsichtigen, aber stabilen Ton beibehält, begünstigt die politische Divergenz weiterhin den US-Dollar. Dennoch bleibt USD/MXN anfällig für risikobasierte Verschiebungen, und die Verbraucherstimmungsdaten der University of Michigan könnten zusätzliche Volatilität erzeugen. Entwicklungen in der Handelspolitik und Inflationserwartungen werden ebenfalls wichtige Treiber für den kurzfristigen Kurs des Peso bleiben.

Täglicher Bericht zum Mexikanischen Peso: Banxico warnt vor Handelsrisiken für die Wirtschaft

- Die Banxico senkte ihren Leitzins um 50 Basispunkte auf 8,5 %. In der Erklärung signalisierte die Bank, dass weitere ähnliche Senkungen in Zukunft in Betracht gezogen werden könnten.

- Banxico warnte vor den Auswirkungen des aktuellen Handelskonflikts mit den Vereinigten Staaten auf die Wirtschaft des Landes. "Das Umfeld der Unsicherheit und Handels Spannungen birgt erhebliche Abwärtsrisiken," sagte die Bank in ihrer Erklärung.

- Steigende Handels Spannungen zwischen den USA und Mexiko bedrohen die exportabhängige Wirtschaft Mexikos, wo über 80 % der Exporte in die USA gehen. Zölle auf Waren wie Stahl und Aluminium könnten die Lieferketten stören, die Anlegerstimmung dämpfen und das Wachstum belasten.

- Sorgen über den wirtschaftlichen Rückgang haben auf die Banxico gedrückt. Während die Inflation in den letzten Monaten auf 3,93 % im April gestiegen ist, erwartet die Bank dennoch, dass die Inflation im dritten Quartal 2026 wieder ihr Ziel von 3 % erreicht.

- Die USA haben 25 % Zölle auf bestimmte mexikanische Importe verhängt, die nicht durch das USMCA abgedeckt sind, und dabei Sicherheits- und Drogenbekämpfungsbedenken angeführt, was weitere Unsicherheit in die bilateralen Handelsbeziehungen bringt.

- Laut Reuters hat der mexikanische Wirtschaftsminister eine frühzeitige Überprüfung des USMCA vorgeschlagen, vor dem Zeitrahmen von 2026, um Investoren zu beruhigen und den Rahmen für über 1,5 Billionen Dollar im jährlichen nordamerikanischen Handel zu bewahren.

- Die US-Wirtschaft schrumpfte im ersten Quartal mit einer annualisierten Rate von 0,3 %, was den ersten Rückgang seit 2022 markiert. Dieser unerwartete Rückgang wurde hauptsächlich durch einen Anstieg der Importe verursacht, da Unternehmen und Verbraucher ihre Käufe vor den neuen Zöllen, die von der Trump-Administration eingeführt wurden, beschleunigten.

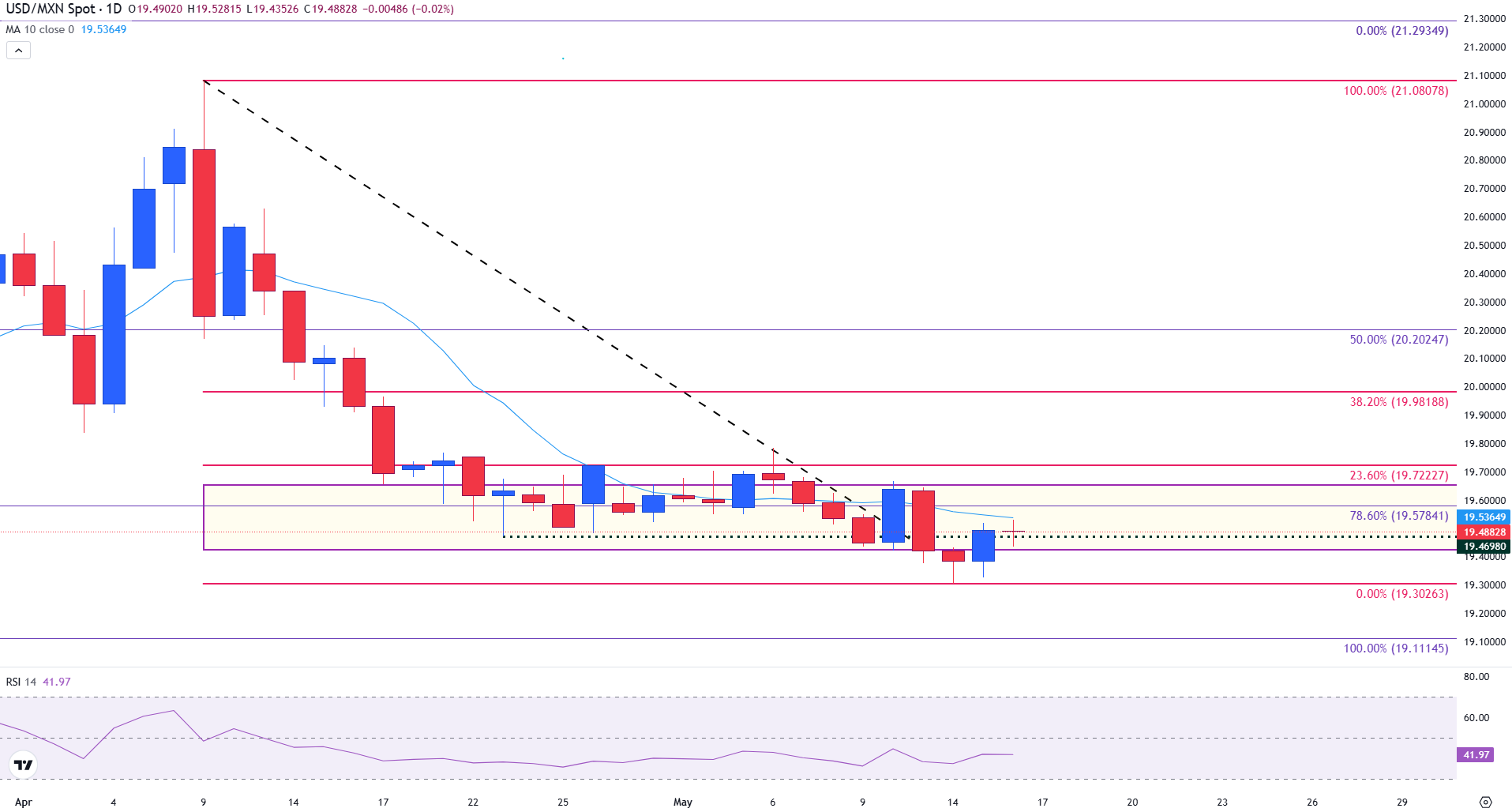

Technische Analyse: USD/MXN bärische Konsolidierung signalisiert weitere Schwäche

USD/MXN steht unter Druck und verlängert seinen Rückgang unter das 78,6%-Fibonacci-Retracement der Rallye von Oktober bis Februar bei 19,57. Das Paar handelt derzeit um 19,45, nachdem es nicht in der Lage war, die wichtige psychologische Marke von 19,50 zurückzugewinnen, wobei 19,40 als unmittelbarer Widerstand fungiert. Dies verstärkt das vorherrschende bärische Momentum und deutet darauf hin, dass die Verkäufer fest die Kontrolle behalten.

Der Konsolidierungsbereich, der im gelben Kästchen hervorgehoben ist, hat die Preisbewegung in den letzten Wochen weiterhin eingegrenzt. Wiederholte Misserfolge, höher auszubrechen, und der vorherrschende Abwärtstrend signalisieren, dass eine bärische Fortsetzung wahrscheinlich bleibt. Dieses technische Setup steht im Einklang mit dem anhaltenden Abwärtsdruck, da das Paar Schwierigkeiten hat, über seinen kurzfristigen gleitenden Durchschnitten an Fahrt zu gewinnen.

Die nächste wichtige Unterstützung liegt in der Nähe des Oktobertiefs bei 19,11, einem kritischen Niveau, das als mittelfristiges Ziel dienen könnte, wenn das bärische Momentum anhält. Ein Durchbruch unter dieses Gebiet würde die Tür zu weiteren Verlusten öffnen und möglicherweise die psychologische Marke von 19,00 gefährden.

Auf der Oberseite wird der anfängliche Widerstand bei 19,40 gesehen, gefolgt vom 78,6%-Fibonacci-Retracement bei 19,57. Ein nachhaltiger Durchbruch über diese Zone könnte den Beginn einer Stimmungsänderung markieren und die psychologische 19,60-Region wieder in den Fokus rücken.

USD/MXN Tageschart

Der 10-Tage-Simple Moving Average (SMA), derzeit bei 19,53, fungiert weiterhin als dynamischer Widerstand und begrenzt wiederholt die Aufwärtsversuche. In der Zwischenzeit liegt der Relative Strength Index (RSI) bei etwa 40 und zeigt mildes bärisches Momentum an. Obwohl er sich noch nicht im überverkauften Bereich befindet, deutet der RSI darauf hin, dass es Raum für zusätzliche Abwärtsbewegungen gibt, bevor eine technisch bedingte Erholung wahrscheinlicher wird.

Risikostimmung FAQs

Die Begriffe „Risk-on“ und „Risk-off“ beschreiben die Risikobereitschaft der Anleger. In einer „Risk-on“-Phase sind Investoren bereit, in risikoreichere Anlagen zu investieren, während sie in einer „Risk-off“-Phase sicherere Anlagen bevorzugen.

In „Risk-on“-Phasen steigen die Aktienmärkte, und auch Rohstoffe – abgesehen von Gold – gewinnen an Wert, da sie von einem positiven Wachstumsausblick profitieren. Währungen von rohstoffexportierenden Ländern sowie Kryptowährungen legen zu. In „Risk-off“-Zeiten gewinnen Staatsanleihen an Wert, Gold steigt, und sichere Währungen wie der Japanische Yen, der Schweizer Franken und der US-Dollar werden bevorzugt.

Währungen von rohstoffreichen Ländern wie Australien, Kanada und Neuseeland profitieren in Phasen der Risikobereitschaft („Risk-on“), da Rohstoffe in Zeiten wirtschaftlicher Expansion tendenziell im Preis steigen.

Die Währungen, die in Phasen von „Risk-off“-Stimmungen typischerweise an Wert gewinnen, sind der US-Dollar (USD), der japanische Yen (JPY) und der Schweizer Franken (CHF). Der US-Dollar profitiert in Krisenzeiten von seiner Rolle als Weltreservewährung, da Investoren vermehrt US-Staatsanleihen kaufen, die als besonders sicher gelten. Dies liegt daran, dass es als unwahrscheinlich angesehen wird, dass die größte Volkswirtschaft der Welt zahlungsunfähig wird. Der Yen verzeichnet durch die hohe Nachfrage nach japanischen Staatsanleihen Zuwächse, da ein Großteil dieser Anleihen von inländischen Investoren gehalten wird, die selbst in Krisenzeiten kaum Verkaufsdruck erzeugen. Der Schweizer Franken wird aufgrund strenger Bankgesetze, die den Kapitalschutz verbessern, als sicherer Hafen betrachtet.