Altseason erklärt – Der kompakte, ultimative Leitfaden: Von den ersten Signalen bis zur Exit-Strategie

Was ist die Altseason?

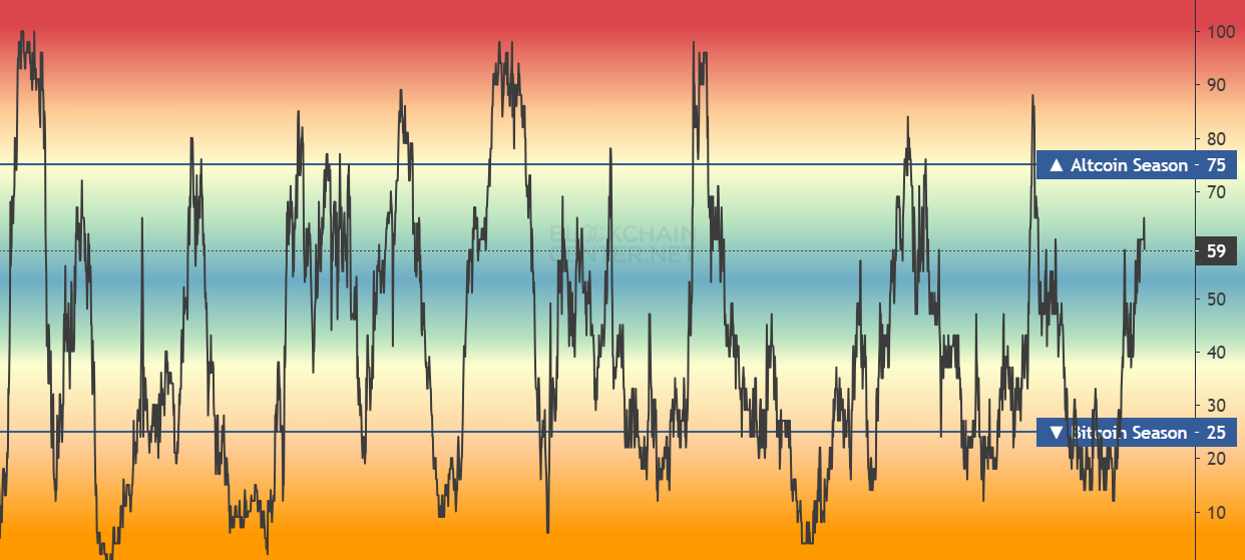

Die Altseason – oft auch Altcoin Saison genannt – beschreibt eine Marktphase, in der Altcoins Bitcoin (BTC) überdurchschnittlich performen. Sie tritt typischerweise auf, wenn Bitcoin nach einer Rally in eine ruhigere Konsolidierung übergeht, Investoren ihren Risikoappetit steigern und Kapital systematisch in andere Sektoren rotiert. Damit verschiebt sich die Marktführerrolle temporär von BTC hin zu großen Altcoins wie ETH oder SOL und anschließend zu Mid- und Small Caps. Für Krypto Handel DACH-Anleger bedeutet das: Renditechancen steigen, aber die Volatilität nimmt ebenso zu. Als Benchmark hat sich der Altcoin Season Index etabliert: Er klassifiziert eine Altseason erst dann, wenn mindestens 75 % der Top-50-Coins Bitcoin über die letzten 90 Tage schlagen. Dieser Schwellenwert hilft, Hype von echter Marktbreite zu unterscheiden.

Quelle: Blockchaincenter

Marktmechanik & Kapitalflüsse: Warum Kapital in Altcoins rotiert

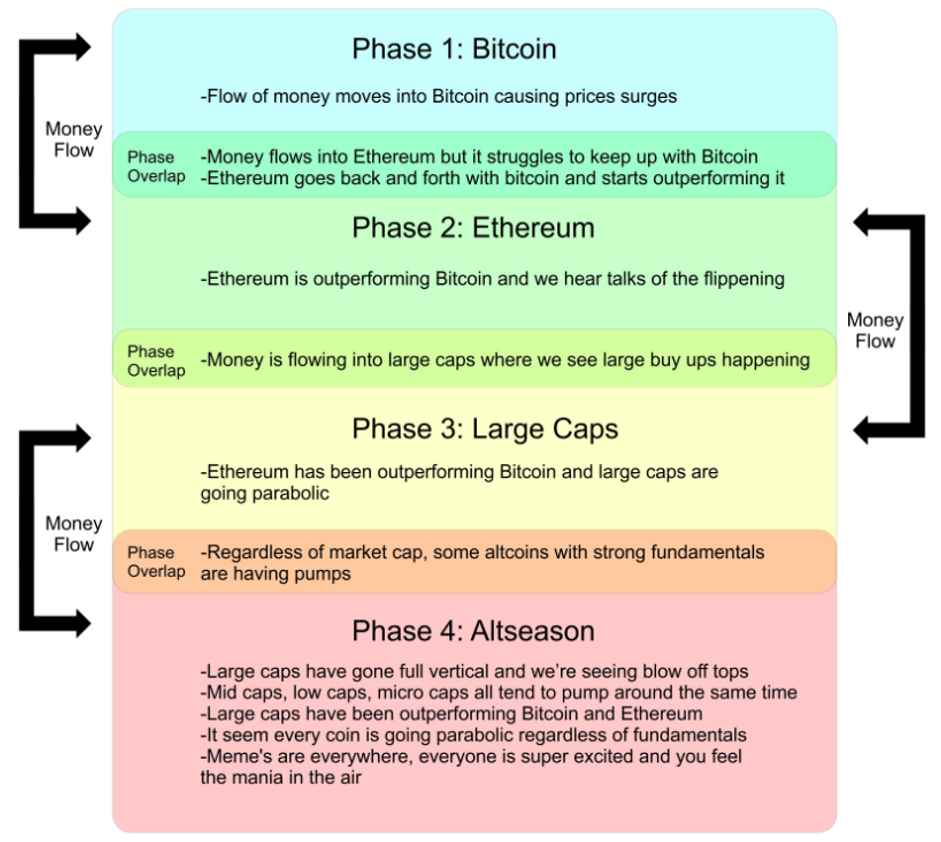

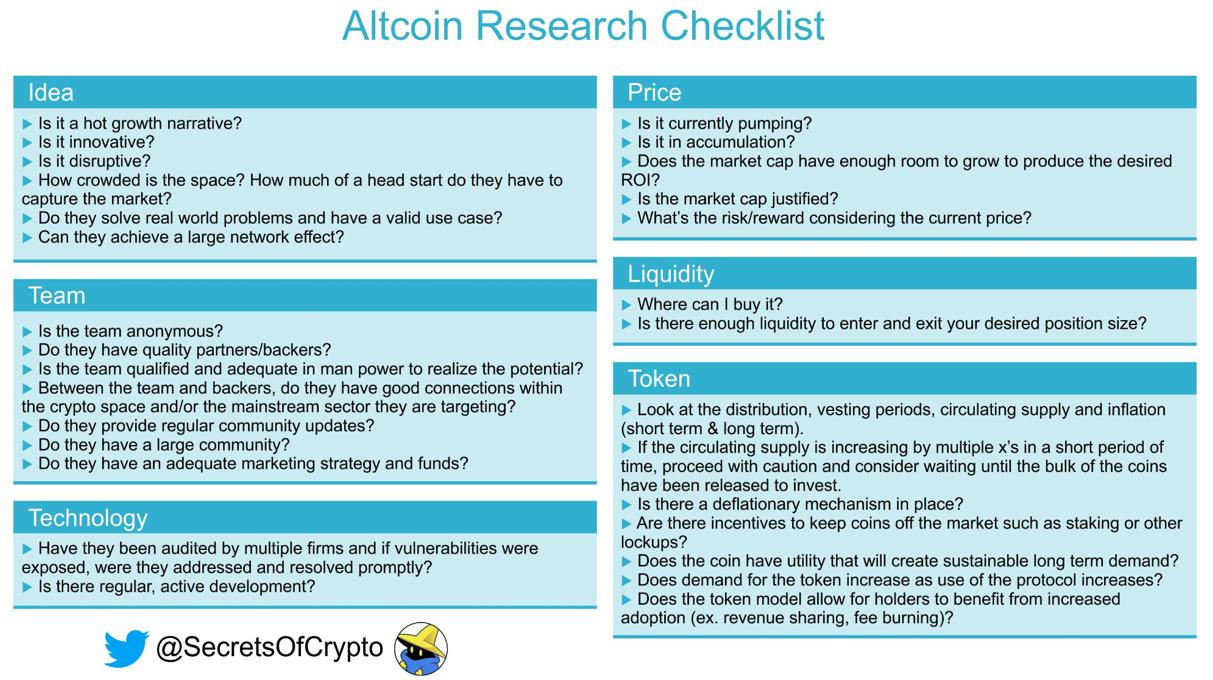

Zunächst steigt der Bitcoin-Preis und zieht frisches Kapital an. Sobald BTC an Dominanz verliert oder seitwärts tendiert, suchen Trader zusätzliche Rendite in Altcoin Trading-Setups. Zuerst profitieren Large Caps (z. B. Ethereum), danach folgen Mid Caps und schließlich Small/Micro Caps. Diese Rotationslogik funktioniert, weil Liquidität aus BTC frei wird, Stablecoins zunehmen und Handelsvolumina in Broadern-Indices ex BTC/ETH anziehen. Parallel wirkt das Narrativ-Karussell: In einem Zyklus dominieren mal DeFi-Protokolle mit wachsendem TVL, mal Layer-2 Ethereum-Lösungen, mal Solana DeFi-Anwendungen, RWA Tokenisierung oder KI-Coins. Zudem spielen ETF-Zuflüsse und regulatorische Meilensteine eine Rolle; sie verändern Kapitalströme, schaffen Zugang für neue Investorengruppen und erhöhen die Transmissionsgeschwindigkeit zwischen Narrativen und Preisen. In Summe entsteht ein Umfeld, in dem Altseason Signale häufiger auftreten – allerdings begleitet von steigendem Risiko. Nachstehend finden Sie eine anschauliche Grafik, die die verschiedenen Phasen der Kapitalflüsse innerhalb des Kryptomarktes aus „Secrets of Crypto“ darstellt.

Quellen: secretsOfcrypto via X

Frühindikatoren & Bestätigungssignale: So erkennen Sie die nächste Altseason

Wer Altseason früh erkennen will, kombiniert mehrere Indikatoren. Erstens lohnt der Blick auf die BTC-Dominanz (BTC.D). Fällt der Anteil von BTC an der gesamten Marktkapitalisierung über mehrere Wochen, deutet das auf eine Kapitalrotation hin. TradingView stellt hierfür ein etabliertes Live-Chart bereit, auf dem Sie Trendbrüche, gleitende Durchschnitte und Strukturwechsel verfolgen.

Quelle: TradingView

Zweitens zeigt die ETH/BTC-Ratio, ob Large Caps gegenüber BTC an Stärke gewinnen – ein typischer Startpunkt einer Altcoin Saison.

Quelle: TradingView

Drittens helfen die breiten Marktkap-Indizes TOTAL2 (ex BTC) und TOTAL3 (ex BTC & ETH), um zu prüfen, ob Marktbreite außerhalb der Schwergewichte nachhaltig ausbricht.

Quelle: TradingView

Setzen zusätzlich Funding-Raten und Open Interest in den Derivatemärkten an, steigt die Wahrscheinlichkeit kräftiger Momentum-Impulse – in beide Richtungen. Entsprechend wichtig bleibt die Bewertung von Squeeze-Risiken und Liquidations-Clustern. Für die Praxis gilt: Nicht ein einzelnes Signal zählt, sondern Konfluenz aus BTC-Dominanz, ETH/BTC, TOTAL2/3 und Derivate-Metriken. Nutzen Sie TradingView für BTC.D/ETHBTC/TOTAL2/TOTAL3 und Coinglass für Funding, OI und Liquidationen.

Phasen der Altseason: Von Large Caps bis Blow-off

Eine Altcoin Saison verläuft oft phasenhaft. Zuerst ziehen Large Caps an – primär Ethereum und einige Schwergewichte wie Solanaoder XRP. Anschließend verlagern Trader Kapital in Mid Caps aus gefragten Sektoren (z. B. DeFi, Layer-2, RWAs), bevor Small/Micro Caps starke, aber fragilere Anstiege zeigen. Schließlich deutet ein Mix aus überhitzten Funding-Raten, parabolischen Kursen, Risk-On-Extremen im Sentiment und sinkender Marktbreite auf ein finales Blow-off hin. In dieser späten Phase beschleunigen Liquidationen und Mean-Reversion-Risiken. Wer diese Sequenz frühzeitig versteht, erhöht seine Chancen, Altseason-Setups taktisch zu timen und nicht dem späten Hype zu erliegen.

Sektoren mit Potenzial im kommenden Zyklus

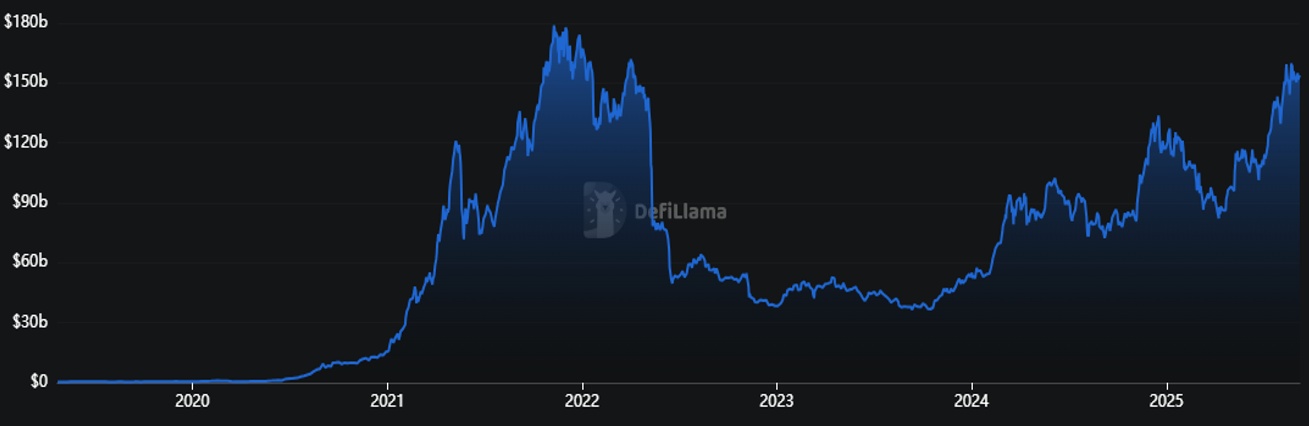

DeFi (Kerninfrastruktur)

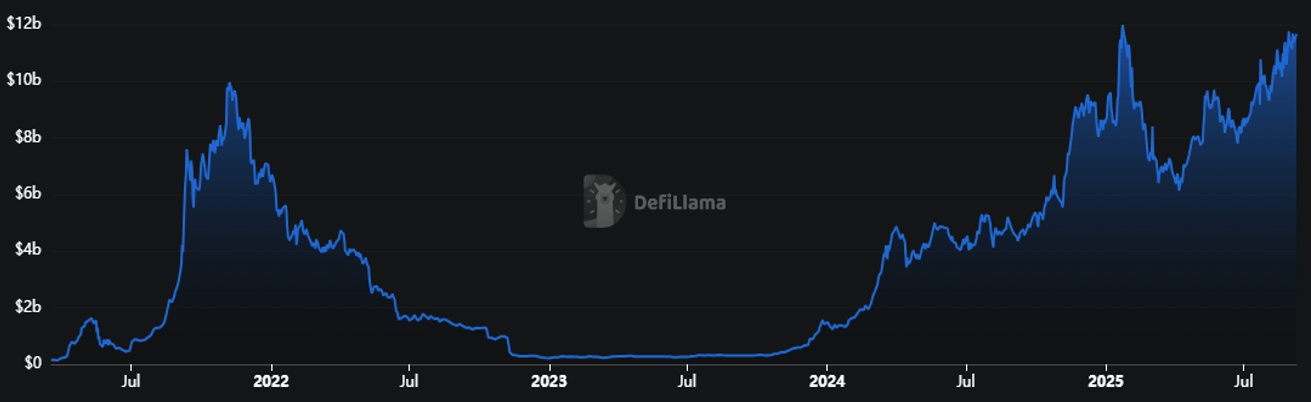

DeFi bildet weiterhin die Finanz-Grundzutaten der On-chain-Ökonomie. Wenn die DeFi TVL steigt, signalisieren höhere Sicherheiten, mehr Kreditvergabe, steigende DEX-Volumina und realere Gebührenerträge. Mitte 2025 markierte die TVL laut DeFiLlama ein neues Mehrjahreshoch und notiert im dreistelligen Milliardenbereich; das untermauert die Rückkehr von On-chain-Aktivität über mehrere Ökosysteme hinweg. In der Altseason beschleunigen solche Makro-Metriken die Narrativvalidierung einzelner Protokolle, weil Nutzerzahlen, Umsätze und Token-Cashflows Hand in Hand zulegen. Für Anleger im Krypto Handel DACH bedeutet das: Fokussieren Sie Qualitäts-Protokolle mit robusten Sicherheitsstandards, nachvollziehbarer Tokenomics und klaren Einnahmequellen. Achten Sie außerdem auf Netzgebühren, aktive Adressen und die Stabilität der Oracles als Frühwarnsystem.

Quelle: Defillama

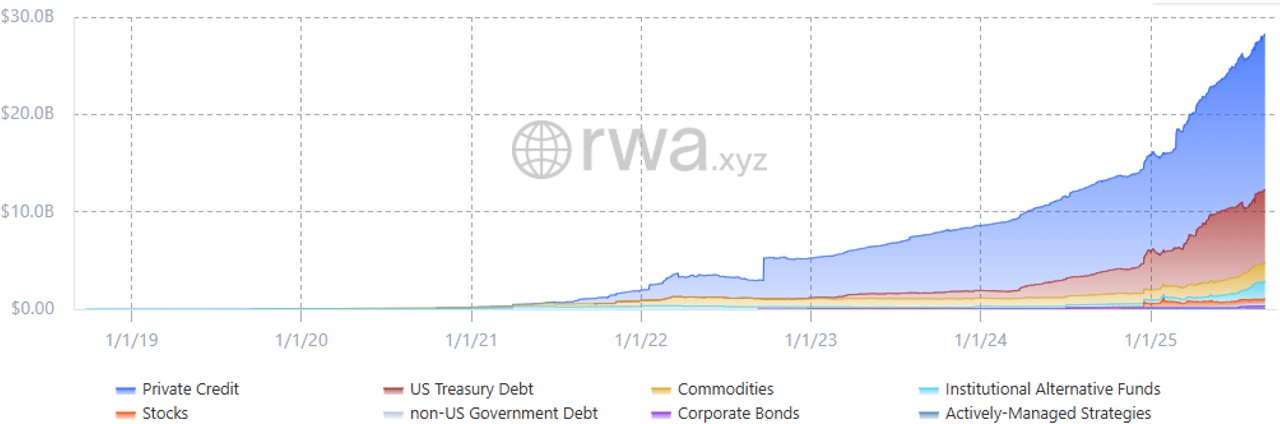

RWAs (RWA Tokenisierung)

RWA Tokenisierung – also die Abbildung von Staatsanleihen, Geldmarkt-Fonds oder Forderungen auf der Blockchain – wuchs 2025 massiv. RWA.xyz weist zum 8. September 2025 einen On-chain-Bestand von rund 28 Mrd. USD aus (ex Stablecoins). Zudem belegen mehrere Marktberichte ein Wachstum von > 20 Mrd. USD seit Jahresbeginn und skizzieren RWAs als künftige Basisschicht neben Stablecoins. Das ist relevant für die Altseason, weil reale Cash-Flows, kürzere Abwicklungszeiten und bessere Collateral-Qualität mehr institutionelle Marktteilnehmer anziehen und damit die Liquidität in angrenzenden Sektoren erhöhen. Beobachten Sie Emittentenqualität, Spreads, On-chain-Transparenz sowie die Verzahnung mit DeFi-Protokollen.

Quelle: rwa.xyz

Restaking & „Security-as-a-Service“

Restaking verspricht eine Wiederverwendung von Sicherheiten, indem Staker ihre Assets zusätzlich zur Absicherung von Middleware-Diensten (sogenannte AVSs) einsetzen. Das EigenLayer-Ökosystem verdeutlicht diese Dynamik und weist 2025 einen zweistelligen Milliarden-TVL aus. In einer Altseason kann Restaking die Kapitalkosten für neue Dienste senken und Innovationen beschleunigen. Dennoch sollten Anleger Slashing-Risiken, Konzentrationsrisiken und Reward-Nachhaltigkeit kritisch beurteilen.

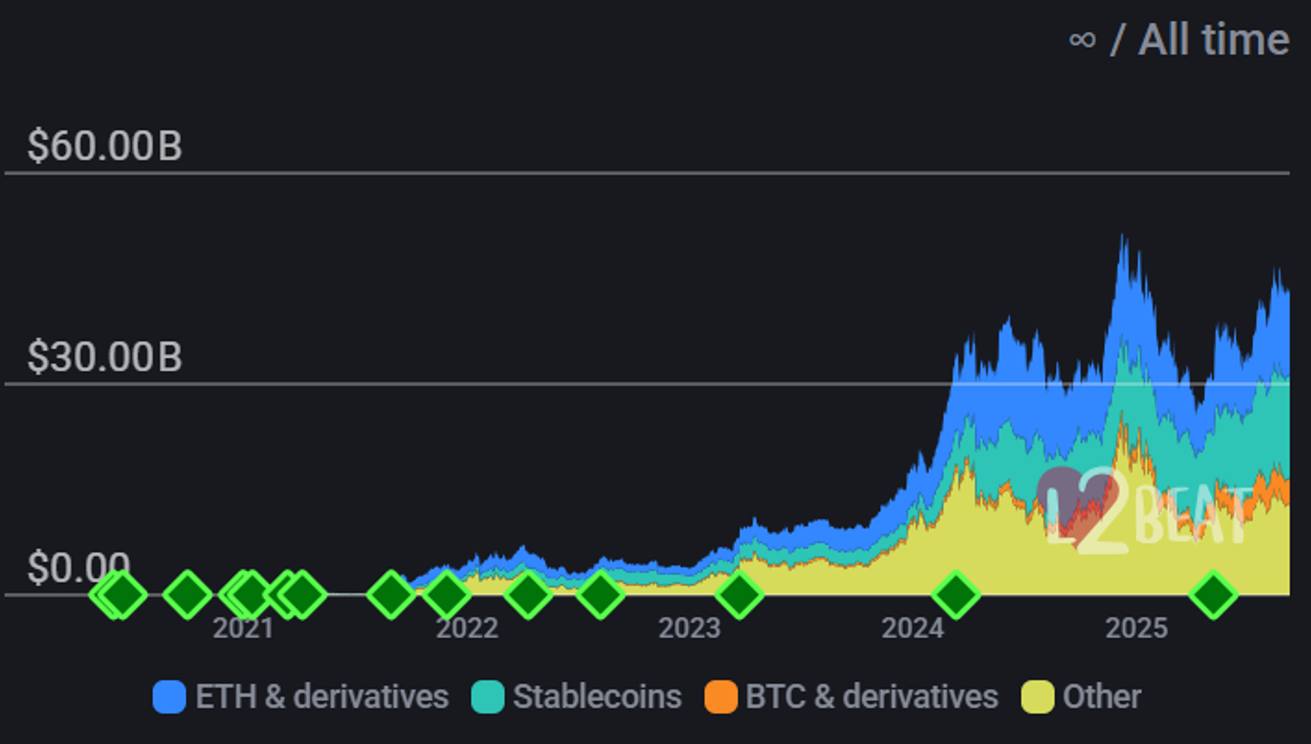

Layer-2 Ethereum

Layer-2 Ethereum skaliert das Basissystem mit Rollups und reduziert Transaktionskosten drastisch, was wiederum dApp-Adoption treibt. Für Altcoin Trading zählen hier insbesondere Nutzungsmetriken wie TPS, eindeutige MAUs, Sequencer-Einnahmen und Grants-Programme. In einer Altcoin Saison laufen L2-Ökosysteme oft überproportional, weil Entwickler Releases bündeln und User Migrationen zusammentreffen. Trader achten deshalb auf Net-New-TVL, Gebühren-Burn und Brückenströme zwischen L1 und L2, um Altseason Signale früh zu verifizieren.

Quelle: L2BEAT

Solana-Ökosystem

Solana DeFi liefert hohe TPS und eine wachsende Consumer-App-Schiene. 2025 stiegen TVL und DEX-Volumina auf neue Hochs, während zugleich eine ETF-Story Gestalt annimmt. Die SEC signalisierte durch neue Leitlinien und zahlreiche Nachreichungen ein aktiveres Prüfregime. Zwar verzögert die Behörde Entscheidungen über Spot-Solana-ETFs weiterhin, dennoch zeigt die Einreichungswelle substantielles Institutionsinteresse. Parallel dazu startete in den USA der erste Solana-ETF in spezieller Struktur, wodurch traditionelle Anleger leichter Zugang erhielten – wenn auch mit abweichender Gebühren- und Allokationslogik. Für die Altseason bedeutet das potenzielle Zweit-Runden-Effekte auf Liquidität, vor allem wenn weitere Produkte folgen. Prüfen Sie allerdings Gebührenmodelle, Staking-Mechanik und Tracking-Qualität dieser Vehikel.

Quelle: Defillama

KI-Coins (AI/ML-Infrastructure & Data)

KI-Coins profitieren von realer Nachfrage nach dezentralem Compute, Datensätzen, Agent-Infrastruktur und KI-Tooling. In der Altseason verstärken erfolgreiche Partnerschaften, messbare Compute-Auslastung und „Time-to-Revenue“ die Kursdynamik. Gleichzeitig behindern schwache Tokenomics und Überangebot die Nachhaltigkeit. Für den Krypto Handel DACH zählt deshalb ein nüchterner Due-Diligence-Prozess mit Nutzungsmetriken (Jobs, Rechenstunden), Umsatzpfaden und Emissionsplänen.

Gaming & Social/Consumer

Gaming- und Social-Protokolle dienen als Onboarding-Schiene für Mainstream-Nutzer. Eine Altcoin Saison verstärkt Releases, Incentives und Retention-Konzepte. Anleger bewerten DAU/WAU, Retention-Kohorten, In-Game-Volumina sowie die Nachhaltigkeit der Monetarisierung statt reiner „Hype-Trailer“. Reale Nutzungsdaten verbessern die Odds für Momentum-Breakouts.

Strategien: Vom Einstieg bis zum Exit – Spot & Krypto-CFD Handel

Eine belastbare Strategie beginnt mit einem Core/Satellite-Portfolio. Platzieren Sie Qualitäts-Large/Mid-Caps mit starker Fundamentallage im Core und taktische Themenbets (DeFi, Layer-2 Ethereum, Solana DeFi, RWA Tokenisierung, KI) im Satellite. Während der Altseason reagieren Sie aktiv auf Altseason Signale: Breakouts, steigende Relative Stärke gegenüber BTC und Konfluenz von On-chain- und Derivate-Metriken. Sie arbeiten dabei konsequent mit Invalidation Levels und klaren Stop-Regeln, um das Risikobudget stabil zu halten. Swing- und Positionstrader strukturieren Setups auf höheren Zeitrahmen, nutzen Unterstützungs-/Widerstands-Zonen, Volumenprofile und VWAP-Rückläufe für präzise Entries.

CFDs auf Altcoins erlauben Long- und Short-Positionen und eignen sich für Hedging bestehender Spot-Bestände, insbesondere wenn Funding und Open Interest auf überhitzte Phasen hindeuten. Wer Krypto-CFD Handel nutzt, begrenzt den Hebel strikt, kalkuliert Overnight-Kosten und testet Ausführungsqualität, Slippage und Liquidität pro Underlying. In einem Krypto Handel DACH-Kontext arbeiten viele Anleger mit regulierten Anbietern wie Mitrade, um Risikomanagement, Produktzugang und Order-Tools gebündelt zu bekommen. Für alle Strategien gilt: Regelbasierte Exit-Strategien und Teilgewinnmitnahmen gehören von Beginn an in den Plan – nicht erst, wenn der Markt euphorisiert.

Risikomanagement & Psychologie: Der entscheidende Edge

Gerade in der Altcoin Saison schützt konsistentes Risikomanagement vor großen Rücksetzern. Definieren Sie pro Trade einen fixen Prozent-Risikoanteil am Portfolio und verhindern Sie Hebel-Eskalation durch „Nachkaufen ohne Plan“. Setzen Sie Stops vor dem Entry und wählen Sie je nach Setup harte, strukturelle oder ATR-basierte Varianten. Nehmen Sie Teilgewinne an vorab definierten R-Multiples oder Schlüssel-Levels, um emotionale Entscheidungen zu vermeiden. Halten Sie ein Handelsjournal, protokollieren Sie R:R, Entry-Gründe, Exit-Regeln und psychologische Notizen. Wenn Funding ausufert, Open Interest in der Breite auf Rekordniveau steigt und Liquidations-Heatmaps eng zusammenlaufen, planen Sie aktiv für Squeeze-Szenarien. Genau in diesen Phasen trennt Disziplin Gewinner von Verlierern.

Praktische Watchlist: Metriken, die Sie täglich prüfen

Für Altseason Signale prüfen Sie morgens und abends die BTC-Dominanz, die ETH/BTC-Ratio sowie TOTAL2/TOTAL3. Parallel beobachten Sie Funding, Open Interest und Liquidationen auf Coinglass, um Derivate-Hebel einzuordnen. Darüber hinaus kontrollieren Sie DeFi TVL und Protokollumsätze auf DeFiLlama als Fundament-Seismograf. In Trendphasen belegt steigende Marktbreite außerhalb von BTC/ETH häufig eine gefestigte Altcoin Saison; umgekehrt warnen divergierende Indikatoren vor Falschsignalen. Wenn Sie diese Kennzahlen konsequent tracken, entsteht eine objektive Sicht auf Momentum statt eine rein narrativgetriebene.

Einstieg-Checkliste: Bevor Sie Kapital einsetzen

Markt-Setup (Altseason Signale)

BTC-Dominanz (BTC.D) ↓, ETH/BTC ↑, TOTAL2/TOTAL3 mit strukturellem Ausbruch.

Marktbreite bestätigt? Altcoins outperformen BTC nicht nur punktuell, sondern breit.

Liquidität & Ausführung

Ausreichendes Spot-/Perp-Volumen, enge Spreads, solide Orderbuch-Tiefe.

Relevante Listings/Perps vorhanden; Session-Volumen (Asia/EU/US) einplanen.

Szenario & Invalidation

Klare These (Warum jetzt?), definierter Trigger (Breakout/Pullback), Invalidation-Level, Zeithorizont.

Risikobudget & Positionsgröße

Max. Risiko/Trade (z. B. 0,5–1,5 %), konsistenter Hebel-Einsatz, Korrelationsrisiko im Portfolio berücksichtigen.

Entry & Orderwahl

Limit/Stop/Market bewusst wählen; Slippage prüfen; Referenzen wie VWAP/MA beachten.

Stops & Take-Profit

Stop-Loss (hart/ATR/strukturell) vor Entry festlegen.

Teilgewinnmitnahmen an R-Multiples/Key-Levels; Trailing-Stop-Plan parat.

Derivate-Metriken (Coinglass)

Funding Rate, Open Interest, Liquidations-Cluster checken → Squeeze-Risiko einschätzen.

On-chain/DeFi-Fundament

DeFi TVL-Trend, Protokollumsätze, aktive Adressen, Fees als Rückenwind prüfen.

Katalysatoren & Kalender

ETF-Flows, Netzwerk-Upgrades, Listings, Regulierung (MiCA/BMF) und Makrotermine berücksichtigen.

Hedge-Plan (Krypto-CFD Handel)

Hedge-Trigger (z. B. Funding-Spike), Hedge-Größe, Overnight-Kosten, Exit-Kriterien für den Hedge definieren.

Exit-Regeln

Zeitbasierte Exits (Saisonalität/Zyklusmarker) und fundamentale Exits (TVL/MAU kippt) festschreiben.

Dokumentation

Handelsjournal führen; Post-Trade-Review & Lessons Learned nach jedem Trade.

Quelle: SecretsOfCrypto via X

Exit-Strategien: Gewinne sichern ohne den Trend zu zerstören

In dynamischen Altseason-Phasen konservieren Teilgewinnmitnahmen das Erreichte. Skalieren Sie bspw. 25–33 % an vordefinierten R-Multiples oder Strukturzonen aus. Arbeiten Sie mit Trailing-Stops, die Sie hinter Higher Lows oder gleitenden Durchschnittsbändern nachziehen. Ergänzen Sie zeitbasierte Exits, wenn Saisonalität oder Zyklusmarker sprechen, und definieren Sie fundamentale Exits, wenn TVL, aktive Nutzer oder Umsätze eines Protokolls kippen. Wichtig bleibt der Prozess-Fokus: Eine systematische Exit-Strategie Krypto maximiert nicht jeden Pip, sie maximiert die Reproduzierbarkeit Ihrer Ergebnisse.

Regulierung & Steuern (DACH) – Kurzüberblick, keine Beratung

Die EU-Verordnung MiCA ist seit 2023 in Kraft; Stablecoin-Regeln gelten seit dem 30. 06. 2024. Das CASP-Regime für Krypto-Dienstleister rollt stufenweise aus; bis 2026 laufen Übergangsfristen, genaue Ausgestaltung regeln Leitlinien der ESMA/EBA. Für DACH-Anleger erhöht MiCA mittelfristig Transparenz und Anlegerschutz, ohne kurzfristig Volatilität auszuschalten. In Deutschland hat das BMF am 6. 03. 2025 sein Schreiben zu Kryptowerten aktualisiert und u. a. Mitwirkungs- und Aufzeichnungspflichten präzisiert; damit wurde das Schreiben von 2022 ersetzt. In Österreich gelten seit 1. 03. 2022 27,5 % Kapitalertragsteuer auf laufende Krypto-Einkünfte und viele realisierte Gewinne; Details hängen vom Einzelfall ab. In der Schweiz sind private Kapitalgewinne auf Kryptowährungen grundsätzlich steuerfrei, während Vermögenssteuer und die mögliche Einstufung als gewerblicher Handel zu beachten sind. Prüfen Sie stets den aktuellen Rechtsrahmen und lassen Sie sich fachlich beraten, bevor Sie steuerrelevante Entscheidungen treffen.

Relevante 2025-Entwicklungen: Was aktuell den Takt vorgibt

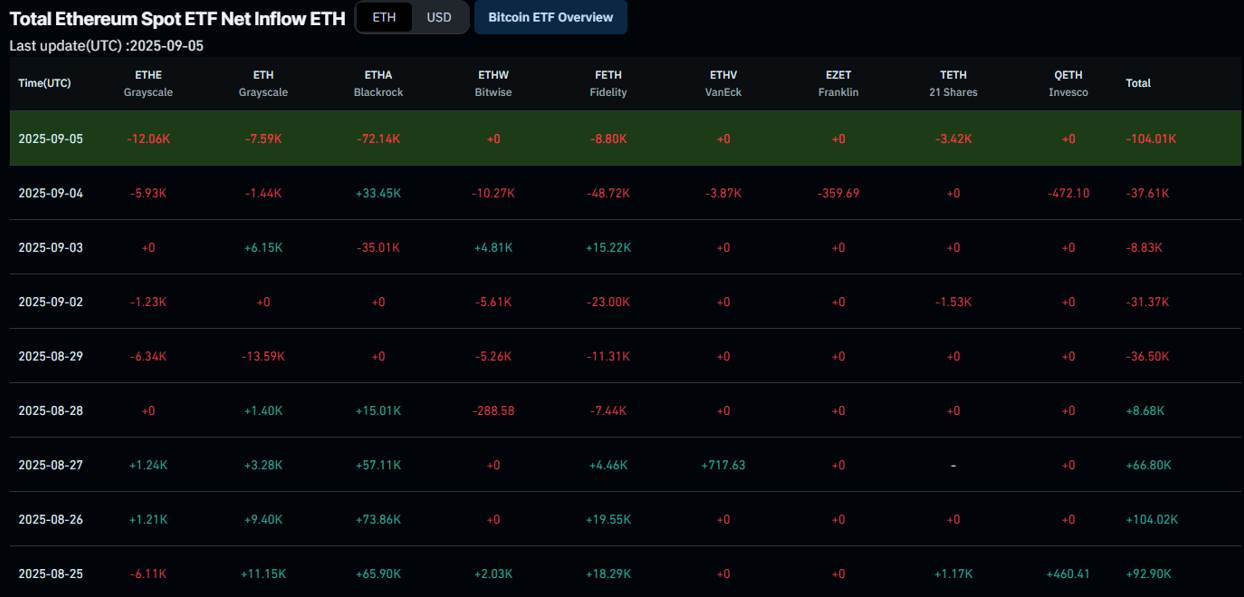

Im Jahr 2025 treiben ETFs & Flows die Marktstruktur erneut. Nach dem Start der US-Spot-Ether-ETFs im Sommer 2024 setzten sie 2025 signifikante Nettozuflüsse fort, die Aufmerksamkeit von institutionellen Investoren festigten und die ETH-Liquidität verbreiterten. Realtime-Tracker wie Coinglass bzw. Aggregatoren zeigen die täglichen Mittelbewegungen über alle Emittenten hinweg. Parallel gewann die Solana-Story an Momentum: Mehrere Anbieter reichten Spot-Solana-ETF-Dokumente neu ein oder passten sie an, während die SEC entschiedene Prüfverzögerungen bekanntgab. Gleichzeitig startete in den USA ein erstes Solana-ETF-Produkt in besonderer Struktur, das bereits am ersten Handelstag signifikante Volumina meldete – ein Indiz dafür, dass das Interesse über BTC/ETH hinauswächst, auch wenn Regulatorik weiter bremst. Zusammen erhöht das die Wahrscheinlichkeit, dass Kapital in der nächsten Altcoin Saison breiter in Large/Mid Caps rotiert und Sektor-Narrative schneller skaliert.

Konkrete, datenbasierte Beispiele für die Watchlist (Stand: 8. September 2025)

Wer eine Altseason datengetrieben begleitet, nutzt tägliche Blickpunkte. Für die BTC-Dominanz liefert TradingView das Standard-Chart; Analystenberichte zeigen zuletzt ein Absinken von ~65 % (Mai 2025) in Richtung ~59 % (August 2025), was mit anziehender Altcoin-Marktkapitalisierung einherging. Die ETH/BTC-Ratio schwankt aktuell im Bereich knapp unter 0,04 – daraus lässt sich aber nicht alleine eine Altseason ableiten; erst in Kombination mit TOTAL2/3-Durchbrüchen und Derivate-Konfluenz steigt die Aussagekraft. Gleichzeitig erreichte die DeFi TVL Mitte 2025 ein Mehrjahreshoch, während RWA Tokenisierung on-chain auf ≈ 26–28 Mrd. USD anwuchs. Diese Koordinaten stützen die Annahme, dass Sektoren mit realen Cash-Flows und starker Nutzertraktion in der nächsten Altcoin Saison vorn liegen.

So setzen Sie das Wissen um – ein praxisnaher Fahrplan

Beginnen Sie mit einer Top-down-Analyse: Prüfen Sie Trend und Struktur von BTC, die Entwicklung der BTC-Dominanz und der ETH/BTC-Ratio. Sobald die Konfluenz stimmt, definieren Sie Sektoren-Buckets (z. B. DeFi, Layer-2 Ethereum, Solana DeFi, RWA Tokenisierung, KI-Coins) und wählen pro Bucket zwei bis drei liquide Leit-Assets. Anschließend planen Sie Ihre Entries entlang von Breakouts, Pullbacks an dynamischen Referenzlinien wie dem VWAP oder an Strukturzonen aus Range-Deckelungen. Sie hinterlegen Stops und R:R-Ziele, fixieren Teilgewinn-Stufen und verankern eine zeitbasierte Exit-Komponente für News- oder Event-getriebene Phasen. Wenn Funding und Open Interest Spitzenwerte erreichen, ziehen Sie Hedges oder Positionsreduktionen in Betracht, idealerweise via Krypto-CFD Handel auf die betreffenden Alts. Dieser systematische Ansatz schützt Ihr Risikokapital und erhöht die Reproduzierbarkeit Ihrer Ergebnisse – besonders dann, wenn Altseason Signale im Tagesverlauf kippen.

Extra: ETF-Flows richtig interpretieren

ETF-Zuflüsse wirken in diesem Zyklus als Liquiditäts-Multiplikator. Ether-ETFs zeigten 2025 mehrfach Tage mit hohen Nettozuflüssen, was die Marktbreite außerhalb von BTC stärkt. Dennoch schwanken die Zuflüsse deutlich; einzelne Tage mit Abflüssen ändern den Sekundärtrend nicht automatisch. Nutzen Sie daher rollierende Summen und Durchschnitte, statt isoliert auf Tageswerte zu reagieren. Gleichzeitig veränderte die SEC 2025 durch neue Leitlinien das Umfeld für weitere Krypto-ETFs und beschleunigte die Diskussion um Produkte jenseits von BTC/ETH, insbesondere Solana. Auch wenn Genehmigungen sich verzögern, signalisieren Nachreichungen und Pilotprodukte legitime Nachfrage. In Summe steigt damit die Wahrscheinlichkeit, dass Altseason-Phasen stärker von ETF-getriebenen Kapitalströmen begleitet werden.

Quelle: Coinglass

Fazit: Chancen nutzen, Risiken managen – und Prozesse konsequent leben

Die Altcoin Saison bietet außergewöhnliche Renditechancen, verlangt aber ein überdurchschnittliches Risikobewusstsein. Wer BTC-Dominanz, ETH/BTC, TOTAL2/3, Funding, Open Interest, DeFi TVL und die RWA Tokenisierung als „Instrumententafel“ behandelt, erkennt Altseason Signale früh und filtert Hype aus. Gleichzeitig steigern Regulierungs- und ETF-Meilensteine die strukturelle Nachfrage und erleichtern den Zugang für neue Anlegerkohorten. Setzen Sie konsequent auf Regeln: Core/Satellite-Portfolio, definierte Stops, Teilgewinn-Mechanik, zeitbasierte Exits und – wo sinnvoll – taktische Hedges via Krypto-CFD Handel. So reduzieren Sie Fehlentscheidungen, bleiben handlungsfähig und bewahren Ihr Risikokapital, während Sie die nächste Altseason im DACH-Raum mit maximaler Professionalität navigieren.

Handelsgebühren ab 0 €

Handelsgebühren ab 0 € Flexibler Hebel, kleine Positionen

Flexibler Hebel, kleine Positionen Ein- und Auszahlungen in Euro

Ein- und Auszahlungen in Euro Einzahlung ab 1 EUR

Einzahlung ab 1 EUR

FAQ

Wann beginnt die nächste Altseason?

Sie beginnt selten an einem einzigen Tag. Achten Sie vielmehr auf Konfluenz: BTC-Dominanz im Abwärtstrend, ETH/BTC mit relativer Stärke, TOTAL2/3 mit strukturellen Ausbrüchen und Funding/OI in einem gesunden, nicht überhitzten Bereich. Analysten greifen dafür auf Indizes wie den Altcoin Season Index zurück und beziehen Marktbreite und Kapitalflüsse mit ein.

Welche Coins profitieren zuerst?

Meist gewinnen Large Caps wie ETH und SOL zuerst an relativer Stärke gegenüber BTC. Sobald Kapital in Mid Caps fließt, ziehen DeFi, Layer-2 Ethereum, RWA Tokenisierung, KI-Coins und Solana DeFi oft spürbar nach. Der finale Hype trifft häufig Small/Micro Caps – dort steigen jedoch Ausführungs- und Liquiditätsrisiken am stärksten.

Wie lange dauert eine Altseason?

Je nach Liquidität, Makro und Regulatorik reichen Altseasons von einigen Wochen bis zu mehreren Monaten. Maßgeblich ist, ob die Marktbreite außerhalb von BTC/ETH trägt und ob ETF-/Zins-/Reg-Katalysatoren den Risk-On-Modus stabilisieren.

Ist jetzt ein guter Zeitpunkt?

Nutzen Sie die Einstieg-Checkliste: Trend-Konfluenz prüfen, Liquidität bewerten, Risikobudget definieren, Exit-Strategien festlegen. Handeln Sie Pläne, nicht Schlagzeilen.

Wie sichere ich Gewinne?

Setzen Sie auf Teilgewinnmitnahmen, Trailing-Stops und klar definierte Zeit-/Fundamental-Exits. Ein stringenter Prozess schlägt spontane Bauchentscheidungen.

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.