你是不是也聽過這樣的說法?「炒外匯可以賺幾百萬美金!」「炒外匯根本是騙局,小心傾家蕩產!」

那到底,外匯交易是真機會,還是坑呢?

如果你有股票等其他金融市場投資經驗,應該會很快理解外匯市場,因為它們的本質都是「買賣賺取價差」。今天這篇,就用最簡單的方式,帶你搞懂:外匯怎麼玩?新手該用哪些外匯APP?

新手入門外匯:基礎知識

▶外匯和外匯市場

外匯(Foreign Exchange,簡稱Forex或FX),簡單來說,就是「用一種貨幣換另一種貨幣」。就像出國旅遊時換匯一樣,比如去日本玩,把台幣換成日圓;或者是看好美元會漲,先買進美元,等它升值再賣出,賺取中間差價。線上的外匯交易則是為了利用匯率波動,賺取買賣差價!

外匯市場是世界上最大的金融市場,也是全球性的去中心化市場,24小時運作(週末休市)。

常見的主要貨幣對有:

EUR/USD(歐元/美元)

USD/JPY(美元/日圓)

GBP/USD(英鎊/美元)

AUD/USD(澳幣/美元)

而且,不同貨幣對有不同的「波動特性」。像日圓波動通常比較小,但遇到避險情緒升溫(像戰爭、金融危機)時會突然大漲,被稱為「避險貨幣」。這些特性,對做外匯交易的人來說,也是重要的選擇依據喔!

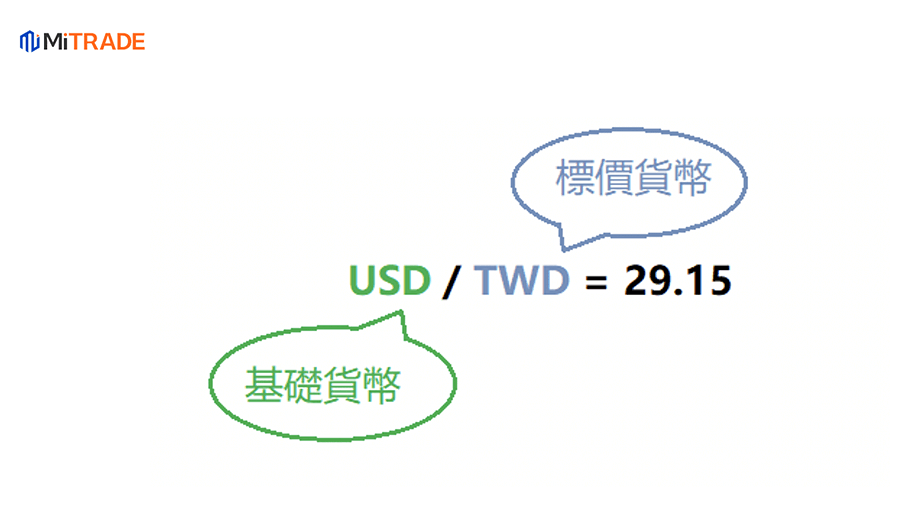

▶如何讀懂外匯報價?

在外匯市場中,報價通常是以貨幣對的形式出現,例如:英鎊/美元(GBP/USD)、美元/新台幣(USD/TWD)。之所以成對,是因為外匯交易本質上就是「同時買進一種貨幣、賣出另一種貨幣」。由於外匯價格與國際貿易、政治經濟情勢、國際關係緊密相關,因此交易者必須密切關注各種時事動態。

外匯報價通常包括兩種貨幣:基礎貨幣(Base Currency)與標價貨幣(Quoted Currency)。以美元/新台幣(USD/TWD)為例:

基礎貨幣(USD):報價中第一個出現的貨幣,通常以一個單位為基準。

標價貨幣(TWD):報價中第二個貨幣,表示購買一單位基礎貨幣需要多少標價貨幣。

例如,USD/TWD 報價為29.15,代表1美元可以兌換29.15新台幣。

世界上大多數國家採用「直接標價法」,以本國貨幣作為標價貨幣;但像美國、歐盟、英國這些少數國家則採用「間接標價法」,本國貨幣作為基礎貨幣。

▶外匯交易中的常用指令

做多和做空

做多(Buy):即買入基礎貨幣,賣出標價貨幣,預期基礎貨幣價格會上漲。

做空(Sell):即賣出基礎貨幣,買入標價貨幣,預期基礎貨幣價格會下跌。

通常我們把買入基礎貨幣稱為“多頭”(Long),賣出基礎貨幣稱為“空頭”(Short)。

平倉

當你已經持有某個貨幣頭寸後,為了實現盈利或止損,你可以選擇平倉,即進行相反方向的交易。例如,你之前買入了美元(做多),當美元價格上漲後,你賣出美元來平倉,實現利潤。

點差

點差(Spread):買入價與賣出價之間的差距,也就是你的交易成本之一。

買入價、賣出價

買入價(Bid):經紀商願意以多少價格買入基礎貨幣。

賣出價(Ask):經紀商願意以多少價格賣出基礎貨幣。

例如台灣銀行官網有所謂的【牌告利率】,其所謂買入價及賣出價意思是【本行買入】、【本行賣出】的價格。但像是一些線上交易平台,其買入價是以“交易者”的角度來寫,因此所謂的買入價就是交易者直接買進的價格,而賣出價就是交易者現在要賣出的市價。

圖源:Mitrade

▶誰來決定貨幣價格走勢?

決定貨幣的強弱通常就是三方面:經濟、貿易和政治,舉幾個例子:

經濟狀況:

一國的收入所得、就業率、通貨膨脹率等指標,表現越好,貨幣通常就越強勢。

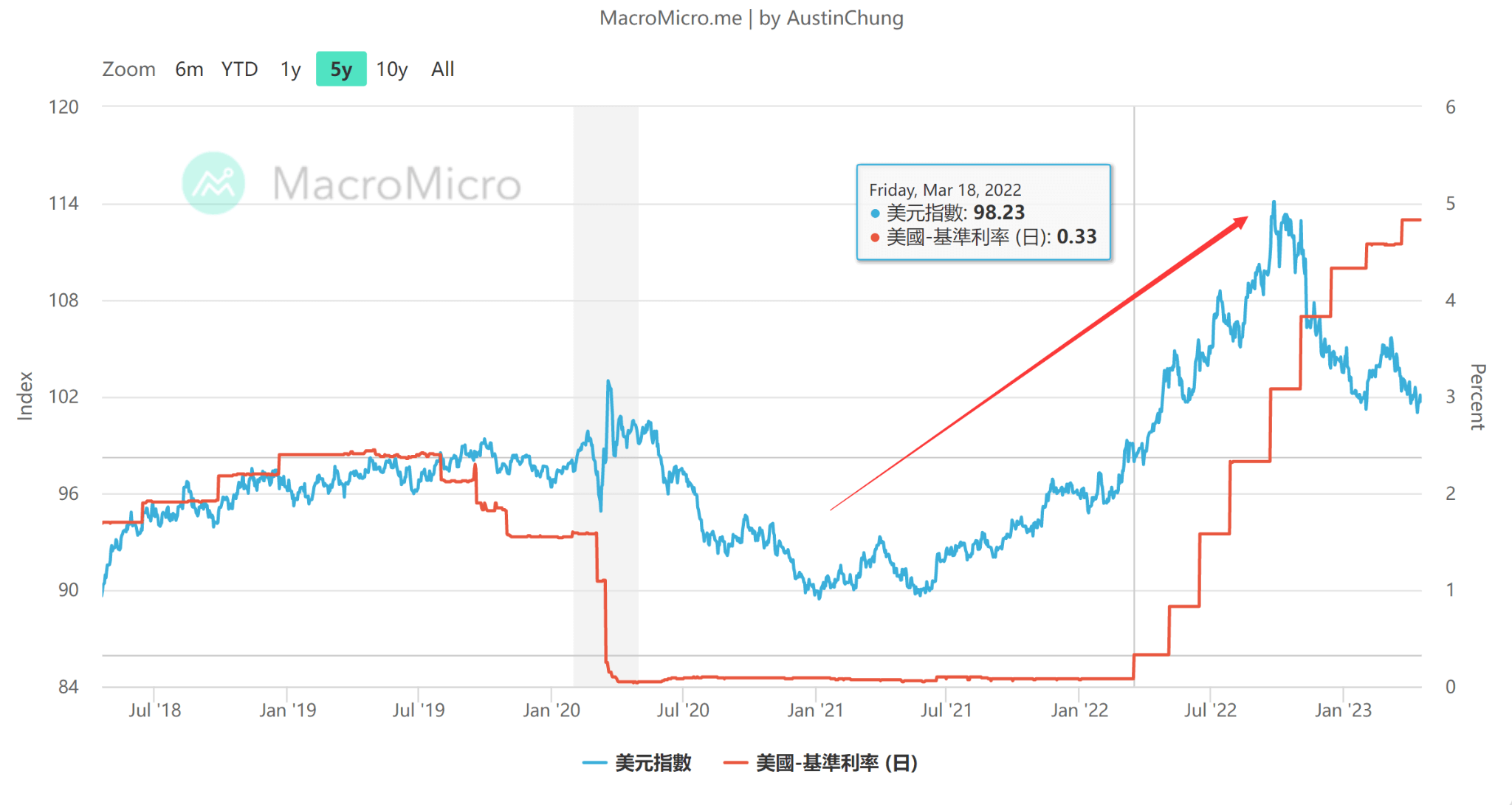

央行政策:

央行的貨幣政策及財政部的財政政策會影響到貨幣的供給、刺激經濟的效果,政府對外匯市場的干預也可以左右貨幣的相對價值。最典型就是當聯準會在加息周期的時候,美元通常都表現特別强勢。

美元指數隨著美國利率上升而上升 圖源:Macro Micro

國際貿易:

進出口貿易往往需要進行貨幣兌換。當貨幣升值時,有利進口不利出口,進口國外的東西到台灣較便宜。通常出口多於進口(有貿易盈餘)的國家,貨幣較為強勢。

政治事件:

政治安定的國家也較容易升值,投資人對於其金融環境較安心,各國外資進場的熱錢也會較多。

如何進行外匯保證金交易?

在外匯市場,我們買賣一種貨幣不能只買一單位,例如只買(賣)1歐元,這是不允許的。與股票市場相同,外匯市場同樣以“手”為單位,可細分為【標準手】、【迷你手】、【微型手】:

類型 | 數量 | 貨幣 |

標準手 | 100,000 | 基礎貨幣 |

迷你手 | 10,000 | 基礎貨幣 |

微型手 | 1,000 | 基礎貨幣 |

當我們沒有足夠多的資金購買【標準手】甚至是【微型手】的時候,我們就可以利用槓桿。簡單來說,就是你用少量本金,就能操作數倍資金的交易規模。

舉例:

你只用500美元保證金,在槓桿200:1的情況下,可以操作價值100,000美元的歐元/美元(EUR/USD)部位。

匯率若從1.0000上漲至1.0500,平倉可賺5,000美元,投資報酬率高達1000%。

注意,在槓桿機制的作用下,盈利和虧損均會成倍增加,意味著相對較小的波動都會導致資金較大的變動,新手務必要謹慎操作。

新手如何選擇?推薦外匯交易APP清單

在投資外匯時,對於外匯經紀商一定要謹慎選擇,主要參考以下幾點:

安全性:有沒有正規監管(例如ASIC、FCA)

介面簡單:操作流暢,容易上手

交易穩定性:穩定可靠、不出現延遲卡頓等現象

出入金便利:轉帳快,匯款手續簡單

全球有多個交易平臺可供選擇,接下來為大家推薦台灣可以玩的外匯交易平台:

1. Mitrade

Mitrade平台是受澳洲ASIC正規監管的CFD交易經紀商。開設一個賬戶即可交易熱門股票,黃金原油、比特幣、外匯貨幣對等數百個市場。平台提供0佣金、低價差和最高1: 200槓桿,只需50美金即可開戶,支持台幣入金。

Mitrade交易平台易於使用、具有流暢的速度,還為用戶提供50,000美元的模擬賬戶,平臺的各種交易工具適合初學者進行交易。

特點:平台易於使用,支持台幣入金,新手好上手

無需入金

無需入金 隨時隨地練習交易

隨時隨地練習交易 追蹤即時交易策略

追蹤即時交易策略 支持手機/Web/PC端

支持手機/Web/PC端

2. IG

IG是全球領先的在線交易經紀商,1974年成立於倫敦,可以說是外匯市場上歷史最久的。IG提供數千個金融市場的機會,借助自主研發的先進平台與APP為客戶進入外匯市場提供通道。IG銷售辦事處遍布17 個國家,也是一家富時250的成份公司,充分說明了公司實力和知名度。

根據不同地區,IG提供最高200倍杠桿及最低0.3的點差,平臺收取隔夜費、保證止損溢價(具體費用因不同品種而異)。

特點:全球領先,有50多年歷史,圖表功能強大,適合進階交易者

3. CMC Markets

CMC Markets成立於1989年,現作為倫敦證券交易所(LSE)上市公司,分別接受全球多個主要國家政府監管機構監管,包括FCA、ASIC及FMA等。CMC Markets的交易平台可輕鬆客製化,直觀、簡潔、功能強大。用戶可交易近12,000種股指、股票、外匯和債券等差價合約(CFD)產品。平臺提供最低0.3點起,部分品種收取隔夜費0.0082%起。

特點:交易品種豐富,全球多國監管

4. EXness

EXness 是一家國際知名的在線外匯和金融衍生品交易平台,成立於2008年,擁有全球性的監管許可並提供多種金融產品。在全球擁有多項監管牌照,包括英國FCA、塞浦路斯CySEC、南非FSCA等。EXness提供高達1:2000的杠桿,這意味著交易者可以使用較小的資本進行較大的交易。然而,高杠桿也意味著高風險。EXness同時支持MT4、MT5及其自研的網頁平台,為用戶提供靈活的交易選擇。

特點:超高槓桿,低門檻交易(最低入金僅$1)

5. 遠東商銀外匯

由遠東商銀於2004年推出FX Margin Trading業務,配合匯率市場開放24小時交易開始展業。遠東商銀外匯主要支持外國貨幣對交易,暫不支持商品、股指及虛擬貨幣品種,用戶可在官方自研交易平臺FETP進行外匯保證金交易。遠東提供最大20倍杠桿及最低點差0.5點起,部分品種收取隔夜費0.0082%起,入金門檻高(約1萬美元)。

特點:台灣本地化服務,本地監管,對新手比較友好

外匯交易常見風險如何規避?

✅ 根據統計,90%以上的散戶虧損,主因不是技術不好,而是「情緒失控+風險控管不足」!

風險一:匯率風險

貨幣價格會因為全球供需變化而波動,每秒都在跳動!這種變動,就是匯率風險。市場情緒、政策預期、國際局勢,通通都可能影響匯率漲跌。

風險二:利率風險

各國央行調整利率(像是升息或降息),也會直接影響貨幣強弱。例如操作美元/台幣(USD/TWD),就得密切注意台灣央行跟美聯儲的動向!通常財經日曆或APP推播可以幫你即時掌握。

風險三:爆倉風險

外匯交易通常有槓桿,盈虧放大。遇到黑天鵝事件(如戰爭、疫情爆發),市場劇烈波動,可能瞬間打穿止損價位,甚至連本帶利被強制平倉(爆倉)。因此要記得設好風控,每一筆交易都設好最大可接受虧損(例如損失不超過本金2%),小槓桿慢慢做會更安全。

外匯交易投資策略有哪些?

技術分析 vs. 基本面分析

專家建議新手可以兩者搭配,不單靠單一指標進出場。技術分析通過看圖說話,透過K線圖、均線(如MA50/MA200)、RSI指標判斷買賣時機。基本面分析通過看新聞、數據,例如GDP成長率、失業率、央行利率決策,判斷貨幣基本走勢。

判斷最佳交易時機

外匯市場波動大,想賺錢就要會看時機。

擧個外匯市場的經典案例:2022年俄烏戰爭初期的外匯市場反應

在2022年2月24日,俄烏戰爭爆發引發了全球金融市場的劇烈反應。外匯市場也不例外,許多貨幣對出現了劇烈的波動,尤其是歐元/美元、英鎊/美元、美元/日元等主要貨幣對。

當市場對歐洲的經濟前景感到不安時,歐元遭遇賣壓。投資者普遍轉向美元等避險貨幣。此時,若能及時判斷出這一需求,選擇美元/日元的多頭或歐元/美元的空頭,便能抓住短期利潤。

歐元/美元實時報價圖表 ▼

外匯賺錢心得分享與建議

很多人對外匯交易都抱有懷疑心理,害怕會血本無歸,那麼玩外匯究竟能不能賺錢呢?我們想分享4點多年的外匯投資心得,希望能夠幫助大家解決内心的疑惑。

沒有一直盈利的投資者

無論是經驗多麼豐富、技術多麼高超的投資者,都不可能確保每一次交易都獲利,也許是因為缺乏計劃,或者資金流轉不周等等。不僅是外匯市場,其他所有的市場也都是如此,如果您害怕失敗,那麼可能會很難適應交易節奏。

務必拿閒錢投資

儘管外匯交易多為短期投機,仍建議交易者還是以閒錢、不會影響生活的金額做交易。如果您已經失業、沒有收入或者深陷信用卡危機已經無力支付日常所需費用,切忌指望用全部身家開立帳戶,並利用外匯交易成為億萬富翁,最終很有可能會損失全部資金。

勿求快

外匯交易並不能短期速成,外匯交易並不是短期能夠學會的技能,更不是靠運氣致富的方式。外匯交易需要時間學習,基本面分析、技術面分析都不能落下,甚至還要更加關注國際間的事情。

風險高

外匯是一個集合名詞,旗下還包含多種不同的交易形式。然而由於大部分的外匯交易都屬於金融衍生品,可利用槓桿方式進行操作,因此他們都有一個共通點:風險高。線上平台往往還能提供超過百倍的槓桿倍數,交易者若是渴望一步登天, 一定都會在這個市場交上學費。當然槓桿倍數開多少取決於個人,利用杠桿,提高資金使用率我們並不反對,但應該在合理的範圍內操作即可。

最後,送大家一句話:只有自律的人最終才能長期獲利,成為市場贏家。

如果感興趣外匯交易,可以前往Mitrade平台開戶。Mitrade提供24小時雙向交易和免費模擬賬戶,更有即時交易策略,幫你捕捉交易機會!!

無需入金

無需入金 隨時隨地練習交易

隨時隨地練習交易 追蹤即時交易策略

追蹤即時交易策略 支持手機/Web/PC端

支持手機/Web/PC端

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情