日圓跌破159,持續走弱原因爲何?

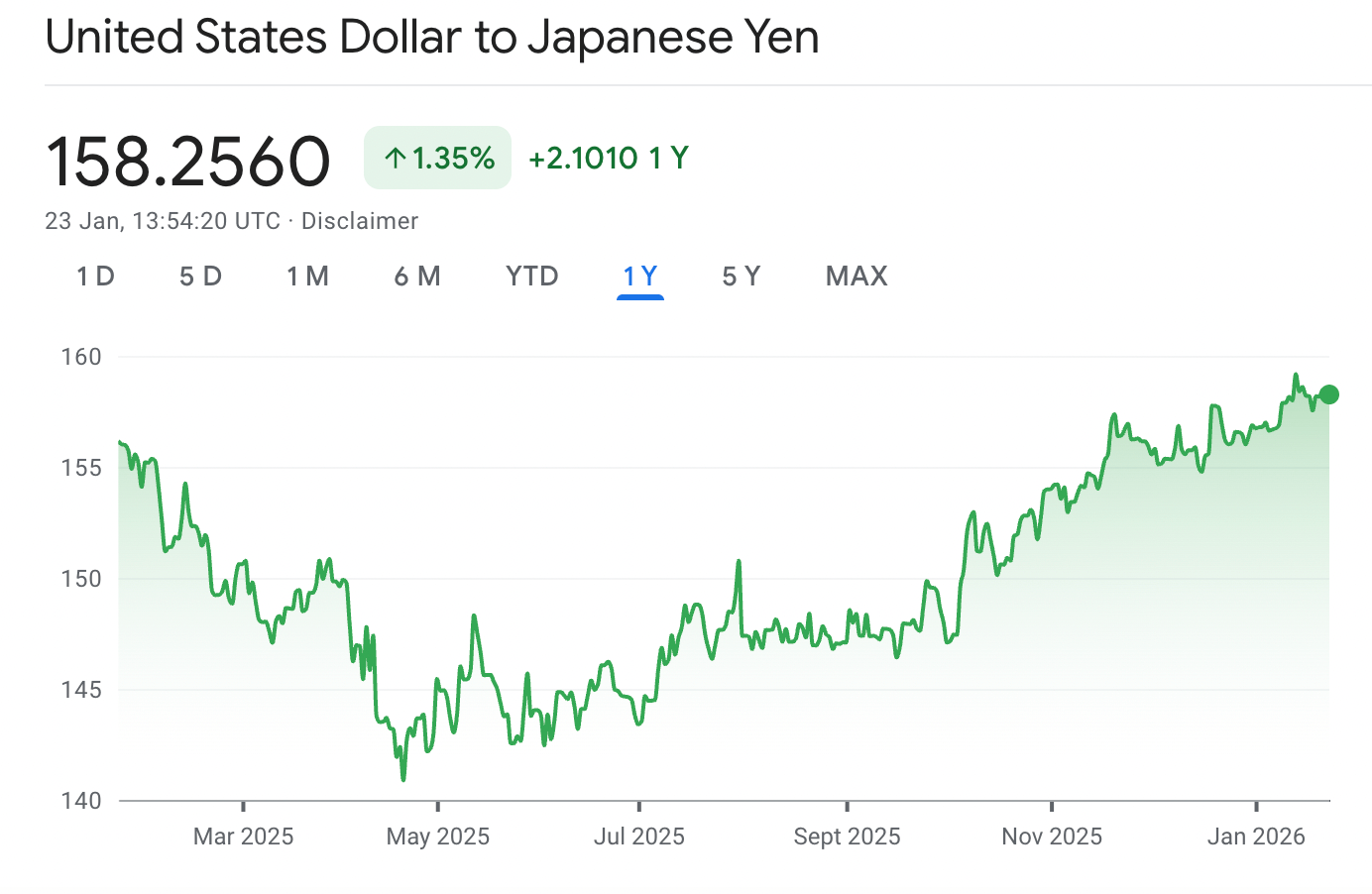

2025年歷經V型反轉與連續跌勢後,日幣在2026年開年依然未能止貶。

2026年起始,日圓對美元匯率持續走低,1月14日在歐美外匯市場上更是跌破關鍵點位,一度觸及1美元兌159.454日圓。在日本財務大臣片山皋月與財務官神田真人相繼發表抑制日圓貶值的言論後,日圓有所回升。

1月23日,日元匯率一度出現了近六個月來的最大單日漲幅,美元對日元匯率盤中從159.225跌至收盤時的155.741。週末過後的1月26日,日元匯率繼續上漲至154左右。短時間內大漲的行情,讓市場猜測日美或聯手進行了匯率詢價操作。

日本首相高市早苗25日表示,日本將「採取一切必要措施」應對投機性及高度異常的匯率波動。此前,財務大臣片山皋月稱,當局正以高度緊迫感密切監控匯率走勢。相關表態進一步強化了市場對日本當局可能介入匯市的預期。

為什麼日圓會持續貶值呢?

近半年來,日圓貶值的主要原因可總結為以下幾點:

1. 美日利率差持續存在且難以快速縮窄。雖然日本央行在2025年逐步升息,但日本利率仍遠低於美國。這導致套利交易頻繁:投資者借低息日圓,轉投資高收益美元資產,賣出日圓壓力增大。即使日本央行升息,市場對後續升息步調預期偏謹慎,無法有效提振日圓信心。

2. 日本新政府財政擴張政策加劇貶值壓力。2025年10月高市早苗就任首相後,其延續「安倍經濟學」風格,推出大規模財政刺激,旨在刺激經濟與緩解通膨壓力。但這導致政府發債增加、財政赤字隱憂上升,市場擔心財政風險溢價上升,進一步壓低日圓。

3. 美國經濟相對穩健、通膨黏性高,加上川普政府政策(如強勢美元、關稅)支撐美元指數堅挺。日圓作為低收益貨幣,在風險偏好環境下更容易被拋售。雖然2025年上半年日圓曾因日本央行升息預期短暫升值,但下半年美元回強主導趨勢,USD/JPY從約140-150區間上升至155-157以上。

4. 日本經濟基本面疲弱。日本國內消費疲軟、GDP偶爾出現負成長、進口通膨推高物價,儘管薪資有所成長,實質購買力依舊受壓。這使得日本央行在升息上態度謹慎,避免因過度緊縮而損及經濟復甦,也間接延續了日圓的弱勢格局。

【近一年美元兌日圓匯率走勢 圖源:Google】

想交易日圓?你或許感興趣 >> 台灣合法外匯經紀商有哪些?2025台灣外匯交易平台排名

日幣還會再跌嗎?2026年未來走勢如何?

日圓短期內有沒有辦法止跌回升,主要取決於以下關鍵因素:

1. 日本央行的貨幣政策力道與前瞻指引

日本央行雖已在2025年12月升息至0.75%,但市場對後續升息預期仍偏謹慎,普遍預估要到2026年中或下半年,利率才有可能接近1%水準。

2026年1月23日上午,日本央行公佈2026年首份利率決議。與市場預期一致,日本央行宣佈維持現有政策利率水準0.75%不變。

決議公佈後,日圓對美元匯率進一步走弱,一度跌至1美元兌158.61日圓。市場普遍將160日元視為關鍵心理關口,這也是2024年日本當局多次實施外匯干預的大致觸發水準。不過,行情隨後出現短暫扭轉,這波漲勢僅維持了兩個交易日。到了1月27日,日圓匯率便再次下跌。

2. 美日利差縮窄的速度

若聯準會因美國經濟放緩或通膨黏著,而加快降息步調,利差迅速縮窄將有利日圓走強。不過,若聯準會降息速度如主流預期般緩慢,或美國經濟保持穩健,美元可能持續強勢,日圓反彈空間將相對有限。

3. 全球風險情緒與套利交易動向

日圓作為低利率貨幣,在市場風險偏好高時,常被借出以投資高收益資產,形成賣壓。若股市等風險資產出現修正,例如美股因關稅政策波動,套利交易平倉可能帶動日圓急速升值。反之,若全球市場情緒穩定,日圓將持續承受資金外流的壓力。

日幣未來走勢機構預測

儘管日本央行在去年罕見地兩次加息,成為全球主要央行中唯一加息的央行,但仍未能扭轉日元跌勢。目前日本的利率水準在主要經濟體中仍處於極低位置,僅略高於瑞士。自去年10月初以來,日圓對美元匯率已累計下跌約7%,在主要貨幣中表現最弱。

在日本央行2026年1月23日決定維持利率不變後,日圓延續跌勢,主要機構策略師們普遍認為央行釋放的鷹派信號力度不足以扭轉日元疲軟態勢。

花旗集團日本市場主管星野朗(Akira Hoshino)表示,「簡言之,日元疲軟是由實際利率為負所驅動的」,星野朗指出,當前日本國債收益率持續低於通脹水準,形成負實際利率環境。他認為,若央行希望扭轉日元貶值趨勢,「除了應對這一問題,別無選擇」。

摩根大通日本外匯策略主管Junya Tanase持有當前華爾街最為悲觀的預期,認為到2026年底,日圓可能跌至164的水準。他指出,日圓基本面依舊相當疲弱,且這一態勢進入明年後難有根本性好轉。隨著市場逐漸消化其他主要經濟體利率上升的前景,日本央行的緊縮政策效應將相對受限,週期性因素甚至可能轉為對日圓更為不利。

法國巴黎銀行新興亞洲外匯及利率策略師Parisha Saimbi同樣預期,日圓匯率將在2026年底下探至160。她分析,明年全球宏觀環境預計仍相對有利於風險情緒,這通常會支撐套利交易。考慮到套利需求的持續性,日本央行行動的審慎,以及聯準會可能比預期更為鷹派的立場,美元兌日圓匯率預計將維持在高檔區間運行。

2024年-2025年日幣走勢回顧

分析日幣走勢,其中首要關注的重點無疑是日本央行政策變化,讓我們先回顧一下2024至今日本央行的利率決議:

| 2026-1-23 | 0 | 0.75% |

| 2025-12-19 | 0.25 | 0.75% |

| 2025-10-31 | 0 | 0.5% |

| 2025-9-19 | 0 | 0.5% |

| 2025-7-31 | 0 | 0.5% |

| 2025-06-17 | 0 | 0.5% |

| 2025-05-01 | 0 | 0.5% |

| 2025-03-19 | 0 | 0.5% |

| 2025-01-24 | 25 | 0.5% |

| 2024-12-09 | 0 | 0.25% |

| 2024-10-31 | 0 | 0.25% |

我們根據時間線回顧一下:

2024年3月19日,日本央行決定結束負利率政策,將政策利率從-0.1%提高到0至0.1%範圍內。這也是日本央行自2007年2月以來,時隔17年首次升息。

先前日本央行為了刺激經濟成長活力和提升通膨,成為全球首個實施負利率政策的中央銀行。

這次升息市場不買賬,日圓反而因為和美國公債利差擴大而繼續下跌。

2024年7月31日,日本央行宣布升息15個基點,將政策利率上調至0.25%。這項決策超出了先前市場預期的10個基點,引發了市場的大幅震盪。日圓在短暫下跌後連續4天大幅走高,並在接下來的1個多月繼續保持了上升趨勢。

但同時,日圓的超預期升息引爆了大規模的「日圓套利交易平倉」,導致全球金融市場巨震,日經225股市8月5日跌幅高達12.4%。 (什麼是日圓套利交易:日本低利率,而美國高利率,形成了巨大的利息差,導致大家都從日本借錢去美國進行投資,這就是日圓套利。)

2024年9月20日,日本央行決定暫停升息,將政策利率維持在0.25%不變,符合市場預期。至此,從政策和K線走勢結合來看,2024年美元/日圓漲幅不到3%,日圓止跌趨勢明顯。

2025年1月24日,日本央行做出重大政策調整,將基準利率由0.25%提升至0.5%,創下2007年以來單次最大加息幅度,正式宣告其超寬鬆貨幣政策時代的終結。

這一決策主要受到兩方面因素推動:一是3月核心CPI同比上漲3.2%,超出市場預期;二是2024年秋季勞資談判達成2.7%的薪資漲幅,為貨幣政策轉向提供了支撐。

日本央行加息推升了國債市場收益率,10年期基準收益率快速攀升至1.235%,日圓兌美元匯率則呈現震盪走強態勢,美元兌日圓匯率從年初的158左右,降至150左右,4月21日更是觸及140.876的年內最低點。

在2025年1月升息至2025年10月末的六次利率決策會議上,日本央行都按兵不動。在基準利率仍停留在0.5%歷史低點的情況下,日圓匯率繼續走弱,美元兌日圓已突破150大關。

2025年12月19日,日本央行公佈利率決定,將政策利率上調0.25個百分點至0.75%,為1995年以來,時隔約30年的最高水準。這是繼2025年1月後,日本央行年內第二次升息,也是其推動貨幣政策正常化過程中的關鍵一步。

日本央行指出,儘管當前日本經濟仍見部分疲軟跡象,但整體維持溫和復甦態勢,預期實際利率仍將處於明顯偏低水準,寬鬆的貨幣條件將繼續為經濟提供支撐。若未來經濟與物價走勢符合預期,並隨著兩者狀況持續改善,日本央行將繼續逐步上調政策利率。

未來哪些因素會影響日圓匯率走勢?

看到不少朋友在問「現在可以買日幣嗎?」這裏我們就教給大家一些判斷日幣未來匯率走勢的方法,看看哪些因素值得關注。之後無論情況如何變化,都可以自己在大方向上對日圓走勢做出基本的判斷。

1. 通膨CPI

通膨率CPI(Consumer Price Index)反映了物價的增幅,關係民生甚至社會穩定。目前全球通膨仍然高企,油組(OPEC+)積極干預抬高油價。若通膨持續升溫,央行可能會提高利率以控制通脹,這可能迫使日幣升值;若通膨降溫,日本央行則沒有迫切性改變現行寬鬆貨幣政策,憧憬落空很可能使日幣短期貶值。目前日本也是世界上少數,通膨率仍然較低的國家之一。

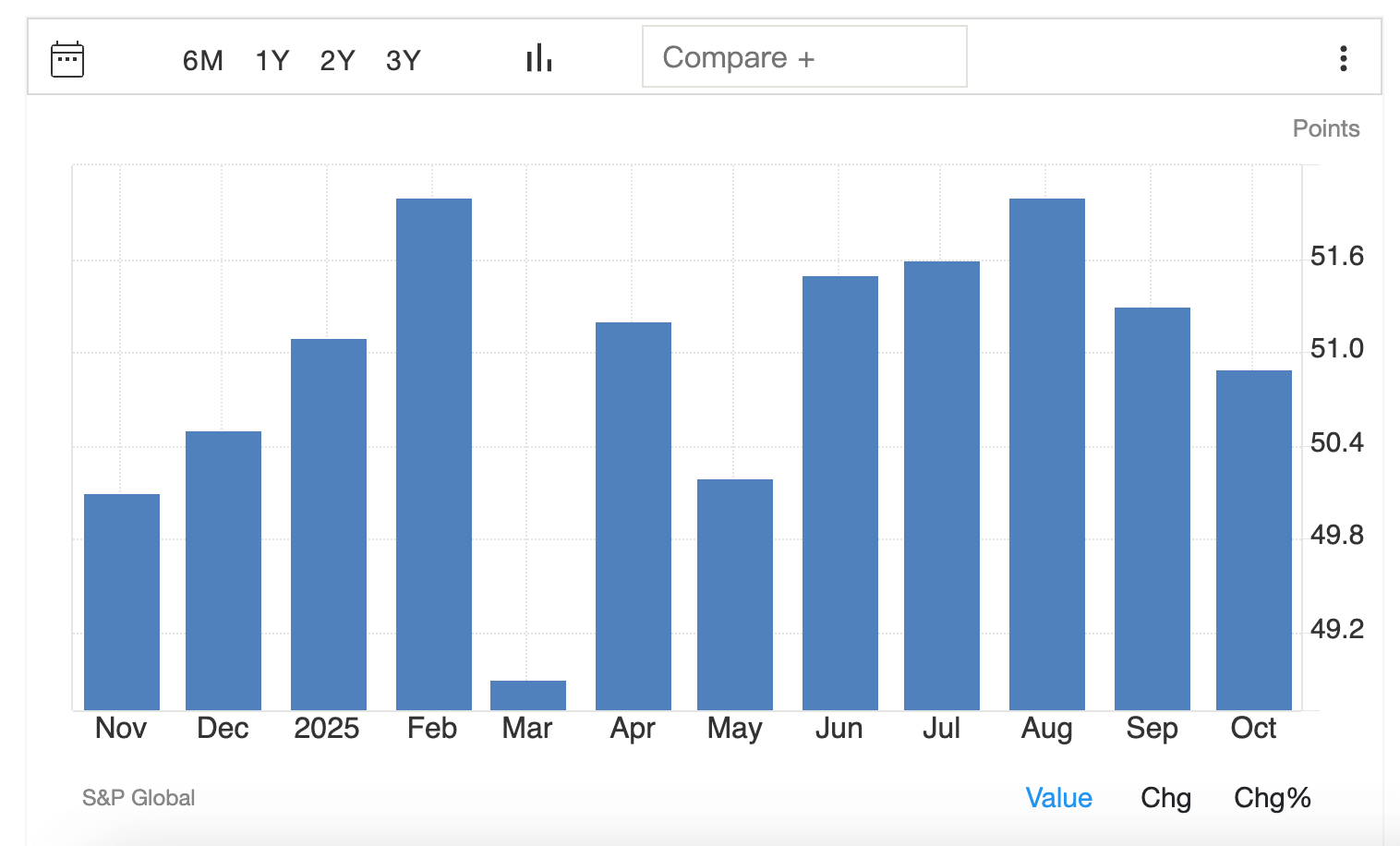

【日本通脹率 資料來源:Tradingeconomics】

2. 經濟增長數據

日本的經濟增長數據中,國内生產總值(GDP)、採購經理人指數(PMI)尤其重要,若數據走強則表示日本央行的緊縮空間更大,有利日幣升值;經濟增長放緩時,則表示央行需要繼續寬鬆,不利日幣。目前來看,日本的經濟增長也是G7國家當中相對比較穩定的。

【日本綜合PMI 資料來源:Tradingeconomics】

3. 貨幣政策/央行言論

日本央行的貨幣政策對日幣走勢具有重要影響。行長植田和男已經成為外界焦點,他的言論在短期內有可能被媒體放大,甚至誤讀,從而影響日幣短期走勢。

4. 國際市場情勢

經濟環境、各國的通脹都影響其他央行的政策。由於匯率是相對的,若以聯準會為首的各國央行降息,幣值自然下降,日幣變相升值,相反日幣就會貶值。

還有一點,日幣在過往的歷史當中都有避險屬性的特徵,即危機發生的時候,人們往往會買入日幣進行避險。例如以巴衝突升級后,日幣兌其它貨幣短綫飆升。

附:是什麽讓日幣近10年持續貶值?【大事件梳理】

本章梳理了日幣近10年幾次導致貶值的大事件,結合歷史匯率走勢分析可以幫助投資者進一步瞭解日幣。

【美元兌日圓(USDJPY)歷史走勢 數據來源:Trading View】

2011年3月11日 - 日本大震災

這場地震和隨後的海嘯對日本造成了巨大的經濟損失,而之後的福島核電廠大爆炸更引發廣泛地區輻射及能源缺口,令日本需要買入更多美元以購買石油。加上核輻射憂慮大家了對旅遊業和農產品出口,令外匯收入減少,日幣開始走弱。

2012年12月 - 安倍三支箭

安倍晉三上任日本首相後,提出“安倍經濟學”(Abenomics),當中包括增加政府支出、無限量化寬鬆及透過日本央行的公開市場操作壓低長期債息等,並表明希望日幣貶值,提振出口和經濟增長。

2013年4月 - 大規模寬鬆政策(USD/JPY加速上漲階段)

爲了配合安倍經濟學,日本央行(BOJ)宣布實行前所未有的大規模資產購買計劃(QQE),當時新上任的黑田東彥稱會採取一切日本央行可以想得到的措施,包括透過購買債券及ETF,兩年內向市場注入1.4萬億美元等值的貨幣,旨在刺激經濟和實現2%的通膨目標。雖然股票市場反應正面,但這一寬鬆政策缺令日幣在兩年內貶值近30%。

2021年9月 - 美國開始收緊貨幣政策(USD/JPY加速上漲階段)

聯準會議息後表示即將收緊貨幣政策(Taper),在2022年各大主要央行為應付俄烏戰爭引發的高通膨,紛紛大幅加息,然而日本央行依然保持負利率等超寬鬆貨幣政策,令日幣貶至2022年十月152兌1美元的歷史高位。

與此同時,由於日本的借貸成本極低,吸引了國內外投資者進行利差交易,也就是借入日幣後,買入包括債券、股票及外匯等資產,賺取中間收益率/利息之差,或者槓桿資產升值的收益。所以在環球經濟向好的時期,日幣貶值的壓力往往更大。

2023年 - 憧憬結束寬鬆

隨著各主要央行在2022年大幅加息遏制高通膨,新任日本央行行長植田和男就任後的首個記者會上就表示,目前實施殖利率曲線控制(YCC)是比較穩妥,但對長期的政策持開放態度。此言論被市場解讀成為改變貨幣政策做鋪墊,畢竟過去的通膨目標2%已經超額完成了。

另一方面,隨著通膨率的攀升,日本的CPI已經高於3.3%,核心CPI也超過3.1%,創了自上世紀70年代石油危機以來的新高。儘管植田和男稱目前的通膨沒有持續性,但物價上漲一定會影響民眾生活消費及實體經濟,在支持經濟增長和穩定物價的利率平衡點只會是上升。

2024年-日本央行貨幣政策轉向

2024年無疑是日本央行貨幣政策的重要轉捩點。在全球多數央行傾向寬鬆的背景下,日本央行果斷調整了長期實施的寬鬆貨幣政策,在2024年3月和7月各加息10個和15個基點,將政策利率調升至0.25%的水準。

日本央行貨幣政策的調整以及經濟形勢的變化,引發日元匯率波動劇烈。2024 年上半年日圓一路貶值,7 月加息後雖有所回升,但在 12 月 19 日日本央行維持利率不變的決議公佈後,日圓兌美元應聲跌破 155 日圓大關,為 11 月以來首見,這也顯示出市場對日本經濟前景的擔憂。

總結

儘管短期時間裏,美日利差持續擴大和日本央行政策轉向遲緩這兩大因素,讓日圓很難强勢起來,但長期來看日圓最終會回到它應有的價位,終結持續下跌的趨勢。有旅遊消費需要的朋友可以分注買入,滿足日後需要;對於希望在外匯交易中獲利的投資者,則可以參考以上資訊,考慮自身財務狀況及風險承受能力,有需要更應該咨詢專業意見,做好風控以防市場波動。

在Mitrade交易外匯保證金

Mitrade受ASIC監管,提供70+可交易貨幣對,除主流外匯貨幣對(如EUR/USD、USD/JPY)外,涵盖里拉、南非幣等更多外匯保證金產品,满足外匯投資人多样化需求。還有免费模拟账户可用于练习,無需擔心真實資金風險 點擊下方按鈕開戶▼

日幣歷史最低點是多少?

根據Investing.com給出的實時外匯報價數據,日圓兌台幣最低點為2025年7月16日的0.1968。

1000日幣等於多少台幣?

日圓最小單位是多少?

日圓的最小交易單位為1 円,流通面額有硬幣6種(1、5、10、50、100、500 円)及紙幣4種(1000、2000、5000、10000 円)。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情