Das US-BIP wird im Q2 voraussichtlich ansteigen, gestützt durch einen robusten Konsum

- Das US-BIP wird im zweiten Quartal voraussichtlich mit einer annualisierten Rate von 2,5% wachsen.

- Investoren werden die Daten aus einer geldpolitischen Perspektive analysieren.

- Der US-Dollar benötigt eine starke Veröffentlichung, um sich von den mehrjährigen Tiefstständen zu erholen.

Das Bureau of Economic Analysis (BEA) der Vereinigten Staaten wird am Mittwoch um 12:30 GMT seine vorläufige Schätzung des Bruttoinlandsprodukts (BIP) für das zweite Quartal veröffentlichen. Analysten erwarten, dass die Daten ein annualisiertes Wachstum von 2,5% zeigen, nach einem Rückgang von 0,5% in den ersten drei Monaten des Jahres.

Die Märkte erwarten einen soliden BIP-Bericht, um Stagflationsängste auszuräumen

Einer der Hauptpunkte im Wirtschaftskalender dieser Woche sind die vorläufigen BIP-Zahlen der USA für das zweite Quartal, die allgemein als die marktrelevanteste Schätzung der drei pro Quartal angesehen werden. Das BIP wird einige Stunden vor der Zinsentscheidung der Federal Reserve (Fed) veröffentlicht und dürfte einige Auswirkungen auf die geldpolitische Haltung der Zentralbank haben.

Nach der unerwarteten wirtschaftlichen Kontraktion in den ersten drei Monaten des Jahres werden die Investoren besonders darauf achten, inwieweit sich die Wirtschaft im zweiten Quartal erholt hat. Ein stabiler Arbeitsmarkt hat dazu beigetragen, gesunde Konsumniveaus aufrechtzuerhalten, während sich die Tarifperspektive zu klären beginnt. Händler sind begierig darauf, die Stagflationsängste zu vergessen, die die Märkte zu Beginn des Jahres ergriffen hatten.

Der BIP-Bericht am Mittwoch wird die geldpolitische Entscheidung der Federal Reserve, die am selben Tag einige Stunden später fällig ist, prägen. Die Bank wird sehr wahrscheinlich die Zinssätze unverändert lassen, aber die Märkte werden darauf achten, jegliche Änderung in der Haltung der Bank zu erkennen, insbesondere in Bezug auf die Chancen einer Zinssenkung im September. Zusammen mit den Daten zur wirtschaftlichen Leistung veröffentlicht das Bureau of Economic Analysis den BIP-Preisindex – auch bekannt als BIP-Deflator – der die Inflation aller im Inland produzierten Waren und Dienstleistungen misst, einschließlich Exporte, jedoch ohne Importe. Es wird erwartet, dass dieser im zweiten Quartal auf 2,4% moderiert, nach 3,8% im vorherigen Quartal. Diese Zahlen sind wichtig, da sie den Effekt der Inflation herausnehmen und eine genauere Bewertung des realen Wachstums ermöglichen.

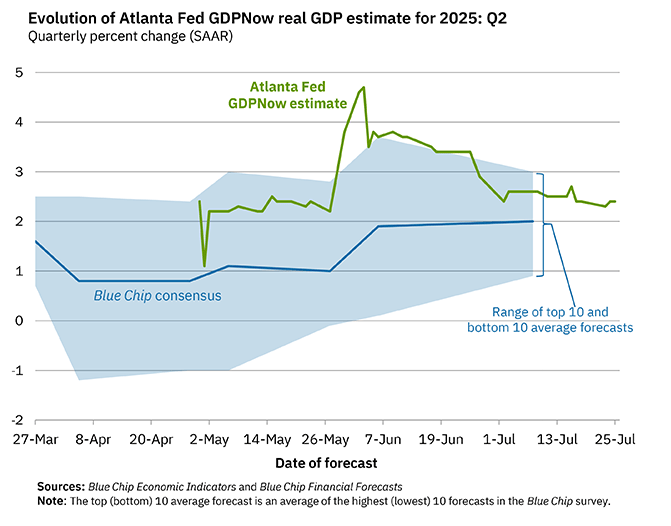

In diesem Zusammenhang sieht das GDPNow-Modell der Atlanta Fed – das für sein Echtzeit-Tracking der wirtschaftlichen Aktivität genau beobachtet wird – ein Wachstum von 2,4% im BIP für das zweite Quartal in seiner Aktualisierung vom 25. Juli vor.

Wann wird der BIP-Bericht veröffentlicht und wie kann er den US-Dollar-Index beeinflussen?

Der US-BIP-Bericht, der am Mittwoch um 12:30 GMT fällig ist, könnte erhebliche Auswirkungen auf den US-Dollar (USD) haben. Investoren benötigen harte Daten, um die positiven Gefühle zu festigen, die durch die jüngsten makroökonomischen Veröffentlichungen ausgelöst wurden, und um zu bestätigen, dass die Wirtschaft aus der Krise heraus ist, während sich die Handelsunsicherheit zu verringern beginnt.

Der US-Dollar wird wahrscheinlich empfindlicher auf eine starke BIP-Zahl reagieren als auf eine schwächere als erwartete. Eine starke wirtschaftliche Leistung, kombiniert mit einem robusten Arbeitsmarkt und einer beschleunigten Geschäftstätigkeit, würde einen günstigen fundamentalen Hintergrund für die Erholung des US-Dollars bieten. Es ist jedoch zu beachten, dass die unmittelbare Marktreaktion begrenzt sein könnte, da die Märkte möglicherweise auf die Fed warten, um Investitionsentscheidungen zu treffen.

Die positivste Kombination für den US-Dollar wäre eine starke BIP-Zahl und eine hawkische Fed. Ein nicht unwahrscheinliches Szenario. Mit einer Wirtschaft, die um 2,5% oder mehr wächst, und einer Verbraucherinflation, die näher bei 3% als beim Ziel von 2% der Fed liegt, ist es unwahrscheinlich, dass Fed-Vorsitzender Jerome Powell auf die Zinssenkung im September hinweist, die der Markt sich wünscht.

Dies könnte dem US-Dollar den notwendigen Impuls geben, um sich von den Jahrestiefstständen zu erholen und die Bedingungen für eine tiefere bullische Umkehr zu schaffen. Eine schwächere als erwartete Zahl könnte hingegen die Hoffnungen auf eine Zinssenkung im September am Leben halten und die Erholung des US-Dollars begrenzen.

Der technische Ausblick für den breiteren US-Dollar-Index (DXY) bleibt bärisch, aber die unmittelbare Tendenz zeigt Anzeichen eines potenziellen Bodens, nachdem er etwa 12% von den Höchstständen im Januar bis zu den Tiefstständen im Juli abgewertet wurde.

Technisch deutet ein höheres Tief Ende Juli in Kombination mit einer bullischen Divergenz und dem sich verbessernden bullischen Momentum, das auf dem täglichen Relative Strength Index (RSI) und den MACD-Indikatoren zu sehen ist, darauf hin, dass der Abwärtstrend erschöpft ist und der US-Dollar bereit sein könnte für eine tiefere Erholung.

Bullen müssen jedoch die Höchststände Mitte Juli im Bereich von 99,00 durchbrechen, um einen Trendwechsel zu bestätigen und Kurs auf 99,40 zu nehmen, wo der Index am 10. und 23. Juni begrenzt war, vor der psychologischen Marke von 100,00.

Auf der Abwärtsseite ist das Tief vom 24. Juli bei 97,10 ein Schlüsselniveau, um das mehrjährige Tief von 96,40, das Anfang Juli erreicht wurde, zu verteidigen und die Versuche zur Erholung des US-Dollars am Leben zu halten. Eine bärische Reaktion unterhalb dieser Niveaus könnte das 161%-Fibonacci-Retracement der Erholung von April bis Mai bei 95,40 anvisieren.

BIP - Häufig gestellte Fragen (FAQ)

Das Bruttoinlandsprodukt (BIP) misst das Wirtschaftswachstum eines Landes. Es zeigt die Veränderung der Wirtschaftsleistung über einen bestimmten Zeitraum, in der Regel ein Quartal, an. Ein besonders nützlicher Vergleich ist der zwischen zwei aufeinanderfolgenden Quartalen oder zum Vorjahresquartal, um Wachstumsentwicklungen nachvollziehbar darzustellen.

Ein höheres BIP-Ergebnis ist in der Regel positiv für die Währung eines Landes, da es eine wachsende Wirtschaft widerspiegelt, die mehr Waren und Dienstleistungen exportieren und höhere ausländische Investitionen anziehen kann. Wenn das BIP hingegen sinkt, wirkt sich das normalerweise negativ auf die Währung aus. Wirtschaftswachstum führt häufig zu höherem Konsum und steigender Inflation. Die Zentralbank des Landes muss dann die Zinssätze erhöhen, um die Inflation zu bekämpfen, was wiederum Kapitalzuflüsse anzieht und die Währung aufwerten kann.

Ein steigendes Bruttoinlandsprodukt (BIP) führt oft zu höherer Inflation, da eine wachsende Wirtschaft zu mehr Konsumausgaben und Preissteigerungen führt. Infolgedessen müssen Zentralbanken die Zinsen anheben, um die Inflation zu kontrollieren. Höhere Zinsen sind tendenziell negativ für den Goldpreis, da sie die Opportunitätskosten für das Halten von Gold erhöhen und die Nachfrage nach dem Edelmetall verringern.

Wirtschaftsindikator

Bruttoinlandsprodukt annualisiert

Das reale, annualisierte Bruttoinlandsprodukt (BIP) wird vierteljährlich vom US Bureau of Economic Analysis veröffentlicht und misst den Gesamtwert aller in den Vereinigten Staaten produzierten Endgüter und Dienstleistungen innerhalb eines bestimmten Zeitraums. Es gilt als der wichtigste Indikator für den allgemeinen Zustand der US-Wirtschaft. Die Angabe erfolgt in annualisierter Form – das heißt, die Wachstumsrate wurde so berechnet, als würde sie sich auf das gesamte Jahr erstrecken, sofern das Wachstumstempo konstant bliebe. In der Regel wird ein hoher Wert als bullishes Signal für den US-Dollar (USD) gewertet, während ein niedriger Wert als bärisch gilt.

Mehr lesenNächste Veröffentlichung: Mi Juli 30, 2025 12:30 (Zuvor)

Häufigkeit: Vierteljährlich

Prognose: 2.4%

Vorher: -0.5%

Quelle: US Bureau of Economic Analysis

The US Bureau of Economic Analysis (BEA) releases the Gross Domestic Product (GDP) growth on an annualized basis for each quarter. After publishing the first estimate, the BEA revises the data two more times, with the third release representing the final reading. Usually, the first estimate is the main market mover and a positive surprise is seen as a USD-positive development while a disappointing print is likely to weigh on the greenback. Market participants usually dismiss the second and third releases as they are generally not significant enough to meaningfully alter the growth picture.