南向資金風向突變:抛棄暴漲股,搶籌阿里騰訊!

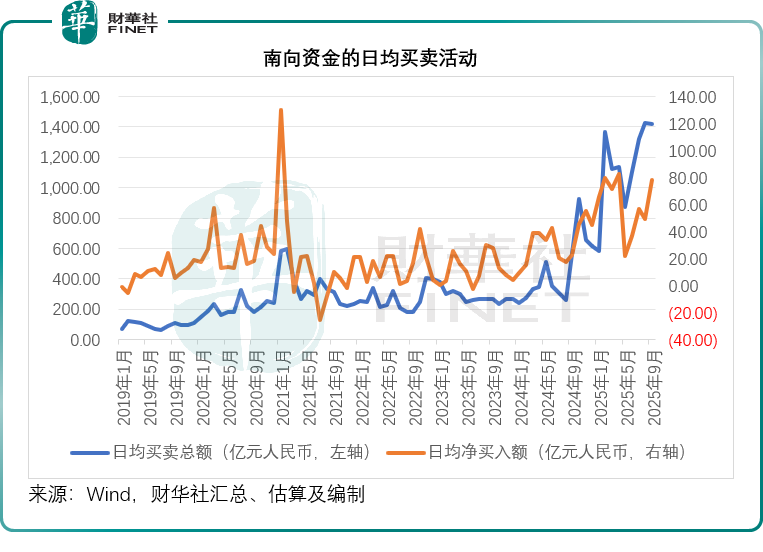

最近南向資金洶湧,我們根據Wind的數據估算出,9月以來南向資金的買賣總額達到1,419.14億元人民幣,與上個月相若,比上年9月高出153.08%,日均淨買入金額達到78.44億元人民幣,較上個月的49.16億元人民幣高出59.56%,較上年9月的22.66億元人民幣高出246.16%。

見下圖,南向資金的日均淨買入規模已接近2021年初的高位水平,日均買賣總額更遠超當時的平均水平。

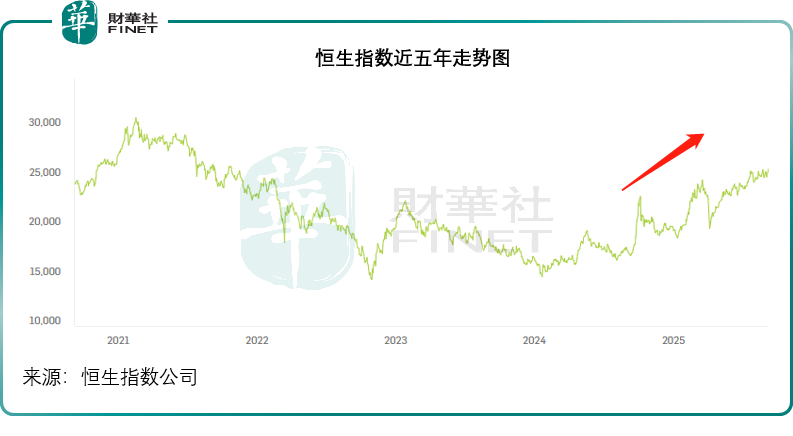

從下圖可見,大盤指數恒生指數(HSI.HK)於2021年創下階段高位,但其後乏力,到2024年下半年才見好轉。

最近,恒生指數已衝破26,000點關口水平,今年以來累計漲幅在30%以上,恒生科技指數的累計漲幅更在32%以上。

如此強勁的南向資金流入態勢,背後蘊含著諸多因素。從宏觀層面來看,全球經濟格局的逐步調整以及國内經濟政策的積極導向,促使投資者尋求更具性價比的投資標的,港股市場的低估值優勢愈發凸顯,吸引著南向資金持續湧入。從行業角度分析,南向資金在不同行業間的佈局也各有側重。

近一年,在金融領域,資金青睐於具有穩定業績和高股息回報的大型銀行股,如建設銀行(00939.HK)、工商銀行(01398.HK)等,這些銀行憑借其強大的抗風險能力和穩健的盈利能力,成為資金避險與增值的優選。信息技術行業同樣備受關注,以騰訊控股(00700.HK)、阿里巴巴-W(09988.HK)為代表的互聯網科技巨頭,因其在AI浪潮中的領先地位和持續創新能力,不斷吸引南向資金加碼。

但是最近7天,南向資金的走向發生了改變,之前大漲的快手-W(01024.HK)、泡泡瑪特(09992.HK)、華虹半導體(01347.HK)、小米集團(01810.HK)、中芯國際(00981.HK)、老鋪黃金(06181.HK)等,成為了南向資金淨流出最多的股份。我們留意到,這幾家上市公司今年以來的累計漲幅已分别達到80.50%、208.24%、121.62%、59.28%、89.78%和215.73%,尤其新消費股如泡泡瑪特和老鋪黃金,累計漲幅超兩倍,但最近的表現都不太理想,這或與市場階段性調整、資金獲利了結等因素有關。

泡泡瑪特和老鋪黃金這類新消費股,此前憑借獨特的產品定位與消費趨勢的精準把握,收獲了超高漲幅。但當下,消費者對於潮玩和高端黃金飾品的熱情出現邊際遞減,消費需求逐漸回歸理性。以泡泡瑪特核心IP Labubu為例,二手市場價格持續回調,第一至第三代產品單日跌幅達3-11元,第四代迷你Labubu的二手成交均價較發售初期縮水超50%,這反映出市場對其產品熱度的降溫,進而影響了投資者對泡泡瑪特未來業績增長的預期,導致南向資金淨流出。老鋪黃金則面臨著黃金飾品市場競爭加劇、消費者購買意願受宏觀經濟環境影響等問題,高漲幅後的業績兌現壓力使得南向資金重新審視其投資價值。

以快手為例,前期其憑借在短視頻領域的持續創新以及用戶規模與活躍度的穩步提升,吸引了大量南向資金湧入,推動股價大幅上揚。然而,近期隨著市場競爭加劇,短視頻賽道的紅利逐漸被分流,快手雖積極拓展電商等多元化業務,但短期内新業務的盈利模式尚未完全成熟,且面臨的競爭激烈,盈利能力面臨一定壓力,使得部分資金選擇暫時離場觀望。

華虹半導體、中芯國際等半導體企業,雖處於行業高景氣賽道,今年以來因行業週期復蘇、國產替代加速等因素實現股價攀升。但國際競爭環境變化,企業未來訂單獲取與產能釋放存在不確定性,使得南向資金對這類半導體股的態度轉為謹慎。

小米集團在智能手機、智能家居等業務佈局廣泛,今年的股價上漲得益於智能汽車業務的強勁增長和智能家居生態的不斷拓展。不過,近期全球智能手機市場進入存量競爭階段,增長瓶頸顯現,小米的海外市場拓展也面臨諸多挑戰,如貿易政策變化、當地市場競爭加劇等,這使得南向資金對其後續增長空間有所疑慮,選擇減持股份。

儘管這幾家公司近期遭南向資金淨流出,但從長遠視角看,若它們能夠持續優化業務結構、提升核心競爭力,在各自領域内突破發展瓶頸,仍有望重新獲得南向資金的青睐。比如,科技企業加大研發投入,推出更具競爭力的產品或服務,新消費企業創新營銷模式、拓展消費群體,半導體企業把握國產替代機遇、提升技術水平,都可能促使南向資金重新佈局,推動股價再次上揚。 同時,南向資金的流向變化也反映出市場投資邏輯正從單純追逐漲幅轉向更為注重企業基本面與長期發展潛力的理性回歸。

另一方面,最近7天阿里巴巴、地平線機器人(09660.HK)、盈富基金(02800.HK)、騰訊(00700.HK)和今年股價表現不佳的美團-W(03690.HK)、優必選(09880.HK)等,卻得到了南向資金的加持,成為其首選,見下圖。

深入探究近期南向資金的這一佈局,與當下市場中的熱門事件緊密相連,企業在激烈市場競爭中的表現及戰略調整,成為了資金流向的關鍵指引。

其中,騰訊獲南向資金重點佈局,核心邏輯在於其多業務板塊的協同增長與長期價值確定性。從核心業務看,騰訊遊戲板塊持續釋放增長動能;廣告業務則依託視頻號生態實現爆發式增長;在技術佈局層面,騰訊對AI的持續投入與探索令人矚目。

從估值角度看,按現價633.50港元計算,騰訊市值約5.81萬億港元,大約相當於其截至2025年6月末止12個月非會計準則淨利潤2,619.96億港元的22.18倍,對比其國際同行,如大舉投資AI又要巨額回購以穩住股東的Meta(META.US)約26.90倍的市盈率,騰訊的估值性價比凸顯,這可能是南向資金增持的原因之一。

阿里攜「淘寶閃購」高調入局外賣戰場,無疑是近期行業内最受矚目的焦點。今年4月底,阿里整合旗下餓了麽餐飲商家資源,依託淘寶平台的龐大流量,推出「淘寶閃購」並強勢進軍外賣市場,瞬間打破了原本相對穩定的競爭格局。為快速搶佔市場份額,淘寶閃購投入巨額補貼,力撼美團的前沿陣地。阿里在電商領域長期積累的品牌影響力、豐富的商家資源,以及大數據與精準營銷能力,在這場外賣大戰中逐步釋放優勢,其對市場份額的衝擊立竿見影,讓南向資金看到了阿里在本地生活服務領域實現彎道超車的潛力。這種全新業務拓展所帶來的想象空間,吸引了南向資金紛紛入場,以期分享阿里在這一新興戰場崛起所帶來的紅利。

反觀美團,如今正深陷阿里、京東(09618.HK)兩大巨頭的前後夾擊之中,競爭態勢異常嚴峻。最新的季報顯示美團的核心業務利潤顯著下滑,且該公司預計未來幾個季度的情況難有好轉。今年以來,美團的股價累計跌幅已超過30%,遠遠跑輸其他科技巨頭。

儘管如此,美團仍獲南向資金青睐。從競爭角度看,美團雖受阿里、京東衝擊,卻憑借自身深厚底蘊頑強抵抗。其在配送端優勢顯著,擁有龐大配送網絡,配合自主研發的智能調度算法,能精準高效規劃配送路線,這一高效履約能力是吸引用戶持續下單的關鍵,讓其在競爭中守住了大量高頻用戶群體。

美團還積極開拓新增長點,為未來業績增長埋下伏筆。其閃購業務增長勢頭迅猛,2025年第2季,美團閃購日訂單峰值達1.5億單,非餐品類佔比超35%,涵蓋3C、美妝等高客單價商品,拓寬了營收渠道;海外業務穩步推進,旗下Keeta在香港、沙特等地持續拓展,隨著海外市場逐步成熟,有望貢獻可觀收入。這些潛在的增長機會,讓南向資金堅信美團未來價值可期,選擇在當前股價低位佈局,以期收獲長期投資回報。

結語

綜合來看,最近幾個月南向資金的洶湧態勢,不僅體現在買賣總額與日均淨買入金額的同比大幅攀升,更通過其流向的動態調整,折射出港股市場的結構性機遇與投資邏輯的叠代。從前期聚焦高增長賽道、推動快手、泡泡瑪特等個股實現翻倍漲幅,到近期轉向阿里、騰訊等具備業務突破潛力的龍頭,以及在美團等承壓標的中尋找估值修復機會,南向資金始終圍繞「基本面韌性」與「長期成長價值」兩大核心展開佈局。而恒生指數衝破26,000點關口、恒生科技指數年内漲幅超32%的表現,既印證了南向資金對市場趨勢的精準把握,也反映出港股在低估值優勢與政策紅利支撐下的復蘇動能。

值得注意的是,在市場波動與行業競爭加劇的背景下,無論是阿里憑借「淘寶閃購」重構外賣格局,還是美團依託配送網絡與新業務抵禦衝擊,企業的戰略調整與核心競爭力,已成為影響資金流向的關鍵變量。

對於投資者而言,如何在紛繁復雜的市場信號中篩選出真正具備長期投資價值的標的,顯得尤為重要。在此背景下,「港股100強」評選即將啓動,本次評選將從企業盈利能力、成長潛力、行業競爭力等多維度出發,結合全球資金流向、投資者持倉等核心數據,篩選出港股市場中最具投資價值的百強企業。通過這場評選活動,投資者不僅能深入了解優質企業的經營邏輯與發展前景,更能借助專業分析視角,精準把握南向資金佈局脈絡與港股市場的下一階段機遇,為投資決策提供有力參考。