- 日幣匯率巨震!日本央行升息25基點,2026年繼續加?

- 日幣匯率大跌!日本政府干預在即?【外匯週報】

- 黃金大行情突襲!金價飆升33美元 銀價大漲創歷史新高 究竟怎麼回事?

- 【今日市場前瞻】日幣匯率大跌破157!「三巫日」來襲

- 日央行和歐央行會議來襲!日幣、歐元將迎巨震!【外匯週報】

- 特斯拉股價創歷史新高!即將衝破500美元大關?

投資慧眼Insights -

日央行將於週二(6月17日)公佈利率決議,市場普遍預期日本央行維持政策利率0.50%不變,焦點在於日央行是否會對當前的縮減購債計畫進行修正,以應對日本國債市場近期的動盪。另外,隨著關稅衝擊導致經濟下行,實際工資同比下降,通脹持續攀升是否進一步削弱日元的避險屬性。恰逢中東局勢發酵,國際石油價格大幅攀升的預期同樣進一步削弱日元。

持續的通脹壓力VS經濟增長

日本4月不包括新鮮食品在內的核心CPI同比上漲3.5%,創下2023年1月以來最高。通脹率已經連續三年多時間高於日本央行2%的目標水準。而另一項剔除了能源成本的核心物價指數上漲3.0%,這是一年多來首次觸及這一水準。值得留意的是,日本大米價格同比暴漲98.4%,創下自1971年有可比數據以來的歷史最大漲幅,這凸顯日本央行升息壓力。

不過,今年第一季度日本經濟環比年率收縮0.2%,且由於通脹上升,實際工資同比下降1.8%,這可能抑制消費者支出,進一步制約經濟增長。

日債問題暴露,日本央行或放緩減少購債節奏

更重要的是,5月份日本20年期、40年期國債拍賣結果遇冷,呈現“無人問津”局面在日本央行縮減購債規模背景下,其他國債投資主體難以在短期內填補日央行的空缺。超長期債券正在面臨較為嚴重的供需失衡問題。

日本長期國債正面臨日本央行縮減債券購買規模、受資本要求驅動的壽險公司需求減弱,以及市場對日本財政狀況惡化擔憂加劇的三重打擊。在此情況下,一旦日本央行升息將推動利率走高、進而推高償債成本以及財政擴張風險,進而引發投資者對日本政府的財政可持續性的擔憂。

據彭博社日前報導,日本規模達7.8萬億美元的國債市場波動性已飆升至逾20年來的高位,殖利率上行壓力陡增,市場擔憂的溢出效應也在顯現,全球債市穩定性面臨挑戰。

有報導稱,日本央行正考慮從下一個財年開始放緩縮減債券購買規模的步伐,此舉表明日本央行致力於避免債券市場出現大規模混亂。

美債、日債聯動效應

鑒於日本投資者是美國國債最大的外國持有者,美國國債市場也面臨來自日本市場的影響。根據彭博社對兩國市場10年期至30年期國債利差的分析,自日本央行於2022年開始放鬆對債券殖利率的控制以來,美國國債對日本國債殖利率變化的敏感性穩步上升。彭博社彙編的數據顯示,5月日本30年期國債殖利率與美國30年期國債殖利率之間的相關性指標觸及近5年的高點。

高盛預計,自4月貨幣政策會議以來發佈的經濟活動和物價指標繼續顯示出日本國內良性迴圈的加強,但關稅上調的影響可能會在未來實現。從風險管理的角度來看,在高度不確定性的情況下,預計日本央行將在6月維持其政策利率不變,同時維持其漸進加息的立場。

基本情景,認為下一次政策加息是在2026年1月。關於日本央行對當前日本國債購債縮減計畫的中期評估(截至2026年3月),我們預計現有計畫將維持不變。此後,我們預計日本央行將繼續減少購買國債,雖然速度較慢,但在一年的時間內,日本央行將加快縮減購債規模到每月2萬億日元左右的水準,這是日本央行對市場參與者提前進行的一項調查的回應範圍,也與QQE開始前的水準一致。

美元/日元:衝擊145.50水準

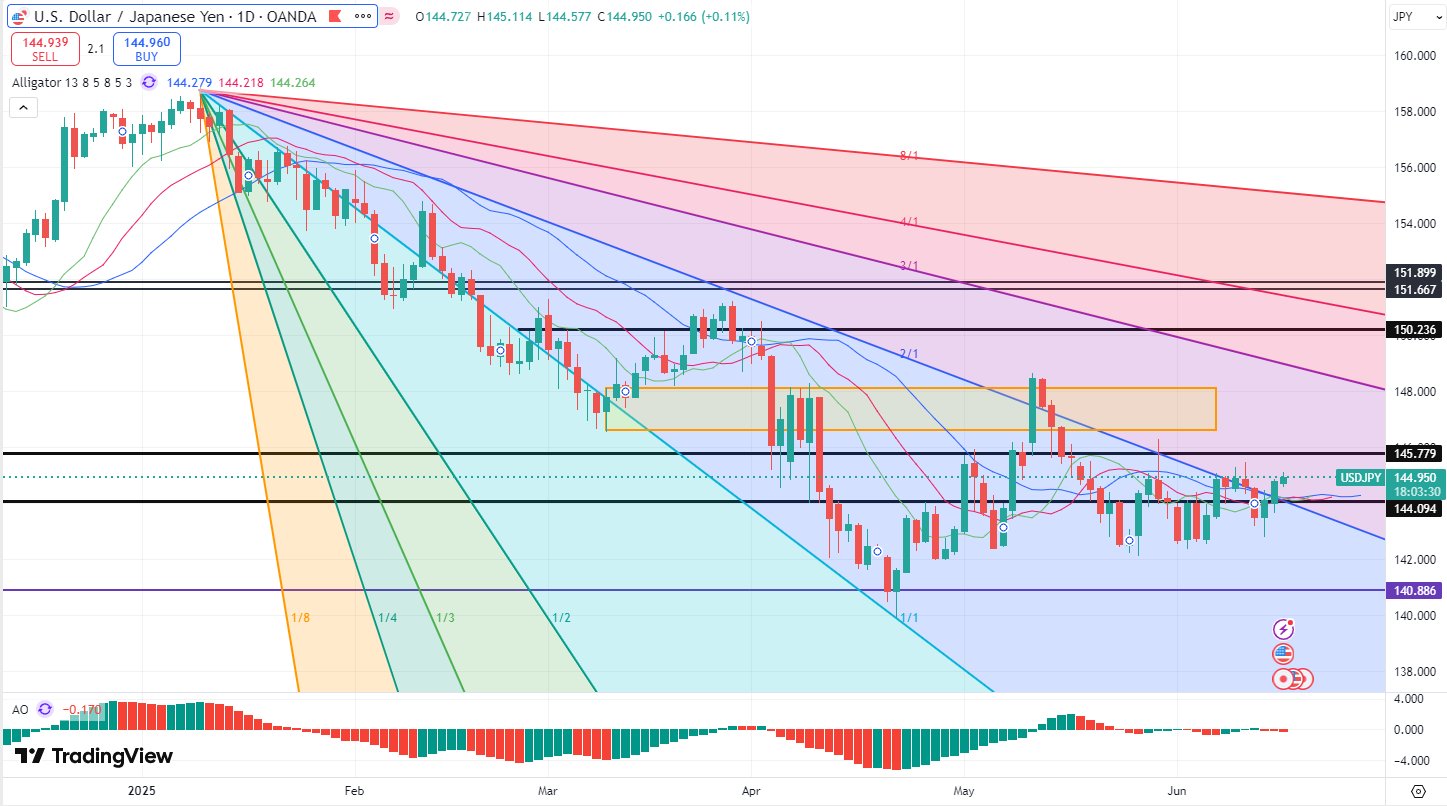

美元/日元日線圖:

圖片來源於:tradingview

日線圖顯示,目前美元/日元正再度衝擊145.0及145.50關鍵水準,若美元/日元有效上破145.50,則有望開啟新一輪漲勢,上方可關注148.0甚至150.0水準。但若美元/日元最終輾轉失守144.0,則需警惕後市再度考驗140.0水準的可能。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情