Warum Ethereum trotz starker ETF-Zuflüsse und rekordniedriger Börsenreserven ins Stocken geriet

Ethereum-Preis heute 2.600 USD

- US-Spot-ETFs auf Ethereum verzeichneten 12 Tage in Folge Nettozuflüsse von insgesamt 743,8 Millionen USD.

- Die Ethereum-Börsenreserven sind innerhalb einer Woche um 450.000 ETH gesunken und haben damit den niedrigsten Stand seit 2016 erreicht.

- Erhöhte Short-Positionen bei ETH-Futures an der CME und Binance haben den Preis von Ethereum belastet.

- ETH sieht eine erneute Ablehnung an einem steigenden Trendlinienwiderstand, was seine mehrwöchige Konsolidierung verlängert.

Ethereum (ETH) wird am Mittwoch um 2.600 USD gehandelt und konsolidiert sich trotz des starken Kaufdrucks bei den börsengehandelten ETH-Fonds und an den Kryptobörsen weiter. Die flachen Preise sind möglicherweise auf steigende Short-Positionen zurückzuführen, die die Auswirkungen des Kaufdrucks auf dem Kassamarkt neutralisieren.

Ethereum-Preis stagniert trotz starkem Kaufdruck

US-Spot-ETFs auf Ethereum verlängerten ihre Serie von Zuflüssen auf zwölf aufeinanderfolgende Tage, nachdem sie am Dienstag Nettozuflüsse von 109,43 Millionen USD verzeichneten - den zweithöchsten Wert seit dem 4. Februar. In den zwölf Tagen verzeichneten die Produkte laut SoSoValue-Daten Zuflüsse in Höhe von 743,88 Millionen USD.

Der iShares Ethereum Trust (ETHA) von BlackRock war am Dienstag mit einem Nettomittelzufluss von 77 Millionen USD der Spitzenreiter. Der ETHA von BlackRock hat seit dem 11. Mai 214.000 ETH angehäuft, wie aus Daten des On-Chain-Wallet-Trackers Lookonchain hervorgeht.

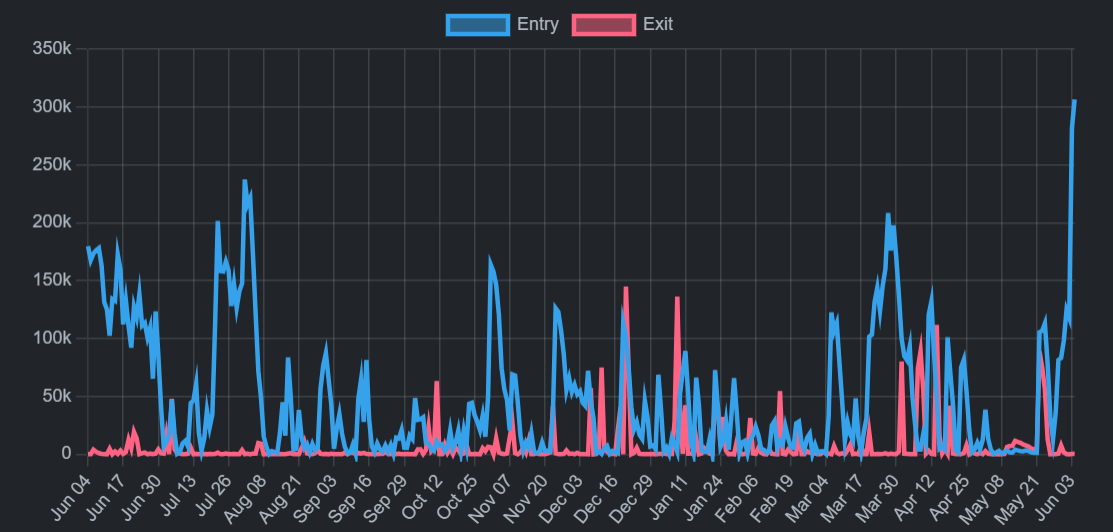

Ethereum stand auch an den Krypto-Börsen unter starkem Kaufdruck, wobei Investoren fast 450.000 ETH in private Wallets abzogen, um sie möglicherweise langfristig zu halten. Die großen Abhebungen haben die Ethereum-Börsenreserve auf ein Allzeittief von 18,65 Millionen ETH sinken lassen - ein Abschlag gegenüber den ersten beiden Jahren der Einführung.

-1749079530690.png)

ETH-Börsenreserve. Quelle: CryptoQuant

Der größte Teil der Abhebungen floss möglicherweise in Einsatzprotokolle, da der Gesamtwert des ETH-Einsatzes in den letzten acht Tagen um 255.000 ETH gestiegen ist. Dieser Wert ist jedoch untertrieben, wenn man bedenkt, dass mehr als 306.438 ETH in der Aktivierungswarteschlange des Ethereum-Validators warten, was laut Daten von Beaconcha.in der höchsten Zahl seit über einem Jahr ist. Darüber hinaus befinden sich 340.533 ETH in der Warteschlange für die Eingabe, mit einer durchschnittlichen Wartezeit von über fünf Tagen.

ETH-Validator-Warteschlange. Quelle: Validatorqueue.com

Trotz des starken bullischen Drucks bei ETH ETFs und Kryptobörsen wird Ethereum seit dem 13. Mai weitgehend seitwärts gehandelt und bewegt sich zwischen 2.450 USD und 2.700 USD.

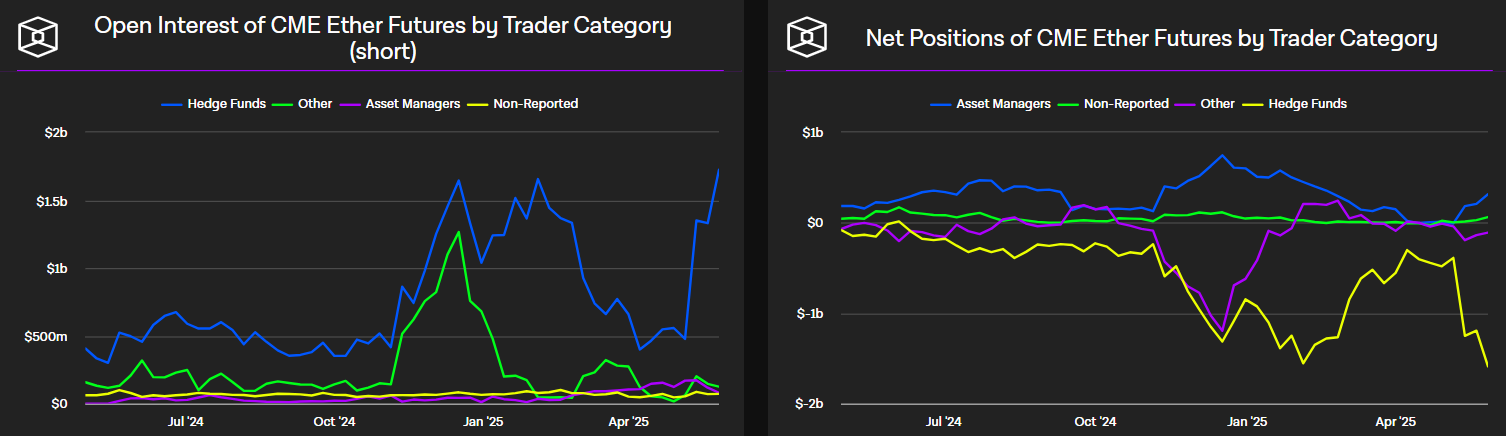

Ein möglicher Grund für die Verzögerung des Preises ist der Anstieg der Short-Positionen bei Ethereum-Futures, wobei Hedge-Fonds mit Sitz in den USA an der Chicago Mercantile Exchange (CME) ihre Short-Positionen in den letzten drei Wochen um 1,25 Mrd USD aufgestockt haben, was die Long-Positionen an der Börse weit übertrifft, wie aus den von The Block zusammengestellten CFTC-Daten hervorgeht.

CME Ethereum Futures. Quelle: The Block

Eine ähnliche Positionierung auf der Abwärtsseite ist bei Binance zu beobachten, wo Short-Positionen auf ein ähnliches Niveau wie im Februar angestiegen sind, bevor der Markt nach den Zöllen zusammenbrach und diese Positionen aufgefüllt wurden.

Anleger nutzen möglicherweise ETH-ETFs und ETH-Einsätze, um eine delta-neutrale Strategie zu verfolgen, ähnlich wie bei der dezentralen Finanzplattform Ethena, die an Renditen, Finanzierungssätzen oder Preisaufschlägen für Einsätze verdient, während sie ihre Wetten mit Leerverkäufen absichern.

Ethereum-Preis-Prognose: ETH steht vor steigendem Widerstand der Trendlinie

Ethereum verzeichnete in den letzten 24 Stunden 52,39 Millionen USD an Futures-Liquidationen, so die Daten von Coinglass. Der Gesamtbetrag der Long- und Short-Liquidationen beläuft sich auf 26,95 Mio USD bzw. 25,44 Mio USD.

ETH prallte am Gleitenden Durchschnitt (SMA) der 50er Periode ab und testete erneut den Widerstand einer steigenden Trendlinie vom 18. Mai. Sollte ETH die Ablehnung an der steigenden Trendlinie aufrechterhalten, könnte es Unterstützung an der unteren Begrenzung des steigenden Keils - in der Nähe des wichtigen Niveaus von 2.500 USD - finden, wenn die Unterstützung des 50-Perioden-SMA versagt.

Auf der Oberseite könnte der Top-Altcoin bis zur oberen Begrenzung eines leicht steigenden Keils ansteigen, wenn er die steigende Trendlinie und das wichtige Widerstandsniveau von 2.750 USD überwindet.

ETH/USDT 8-Stunden-Chart

Der Relative Strength Index (RSI) und der Stochastic-Oszillator liegen über ihrem neutralen Niveau, tendieren jedoch abwärts, was auf ein nachlassendes bullisches Momentum hindeutet.