Top 10 Krypto-Prognosen für 2026: Institutionelle Nachfrage und Großbanken könnten Bitcoin Rückenwind geben

- Goldpreis Prognose: 75 Prozent Rally! Droht jetzt der Absturz?

- Gold bleibt positiv gestimmt angesichts eines schwächeren USD und der Nachfrage nach sicheren Häfen vor den US-Iran-Gesprächen

- Gold konsolidiert unter 5.200 $ während die Fed-Aussichten geopolitische Risiken ausgleichen

- Gold rückt angesichts geopolitischer Spannungen und USD-Schwäche wieder näher an die Marke von 5.200 $ heran

- Iran eskaliert – Ölpreis und Gold explodieren zum Wochenstart!

- Gold zieht sich aus dem Bereich von 5.400 $ zurück; dennoch um über 1 % im Plus angesichts der Spannungen im Nahen Osten

Bitcoin könnte 2026 neue Rekordstände erreichen – darauf setzen Grayscale und andere große Krypto-Asset-Manager.

Institutionelle Nachfrage sowie Digital-Asset-Treasury-Unternehmen könnten als Katalysator wirken, während ETFs als Stimmungsbarometer dienen.

Altcoins dürften von weiteren ETF-Zulassungen der SEC profitieren – zugleich bleibt die Schlüsselfrage: Kehren Institutionelle und „Whales“ wirklich zurück?

Der Bitcoin (BTC) geht mit einer widersprüchlichen Ausgangslage ins Jahr 2026: Einerseits steht die „Adoption Story“ wieder stärker im Fokus, inklusive Themen wie Bitcoin als Reserve-Asset. Andererseits hat der Markt zuletzt gesehen, wie schnell Nachfrage wegbrechen kann. Grayscale und weitere führende Krypto-Asset-Manager setzen dennoch darauf, dass BTC im nächsten Jahr zu einem neuen Allzeithoch ansetzen kann – unterstützt durch weitere Fortschritte bei der Regulierung (unter anderem der GENIUS Act) sowie eine stärkere Annäherung von traditioneller Finanzwelt, Institutionen und DeFi/ Krypto.

Parallel rücken neben Bitcoin auch Stablecoins (fiatgedeckte Digital-Assets wie der US-Dollar), AI-Tokens und Anwendungen sowie Altcoins (Kryptowährungen außerhalb von Bitcoin) in den Blick. ETFs hatten den Bull Run 2025 angeschoben – und Altcoins könnten von ETF-Genehmigungen der SEC profitieren.

Der Knackpunkt bleibt jedoch derselbe: Kommen institutionelle Investoren und große Wallets zurück? Bleibt die Nachfrage aus, könnte Bitcoin nach unten wegrutschen und bis zu den April-Tiefs bei $74,500 korrigieren.

Eigentümerwechsel: Institutionelles Kapital trocknete aus – BTC hält sich dennoch

Bitcoin bekam Gegenwind, als die institutionelle Nachfrage im Oktober und November spürbar nachließ. Der Kurs rutschte von seinem Allzeithoch oberhalb von $126,000 ab; zugleich nahmen Retail-Trader, Whales (über 10,000 BTC) und große institutionelle Akteure in großem Stil Gewinne mit.

%20[22-1766387549170-1766387549171.03.52,%2016%20Dec,%202025].png)

Als Indizien für den Rückgang institutioneller Nachfrage werden unter anderem Santiments Kennzahlen zur „network realized profit and loss“ sowie die Supply-Distribution herangezogen.

Wal-Verteilung: Wer akkumuliert, wer verteilt?

Bei der Verteilung des Angebots zeigt sich ein ungewöhnliches Muster dieses Zyklus: Wallets mit 100 bis 1,000 BTC sowie 10K bis 100K BTC bauten Bestände aus, während Wallets mit 1,000 bis 10,000 BTC Bitcoin verteilten. Diese Umverteilung widerspricht der „Diamond Hands“-These (Langfrist-Halter) – zumal in diesem Zyklus auch lange inaktive große Bestände in den Verkauf gegangen sein sollen.

%20[22-1766387572054-1766387572055.11.21,%2016%20Dec,%202025].png)

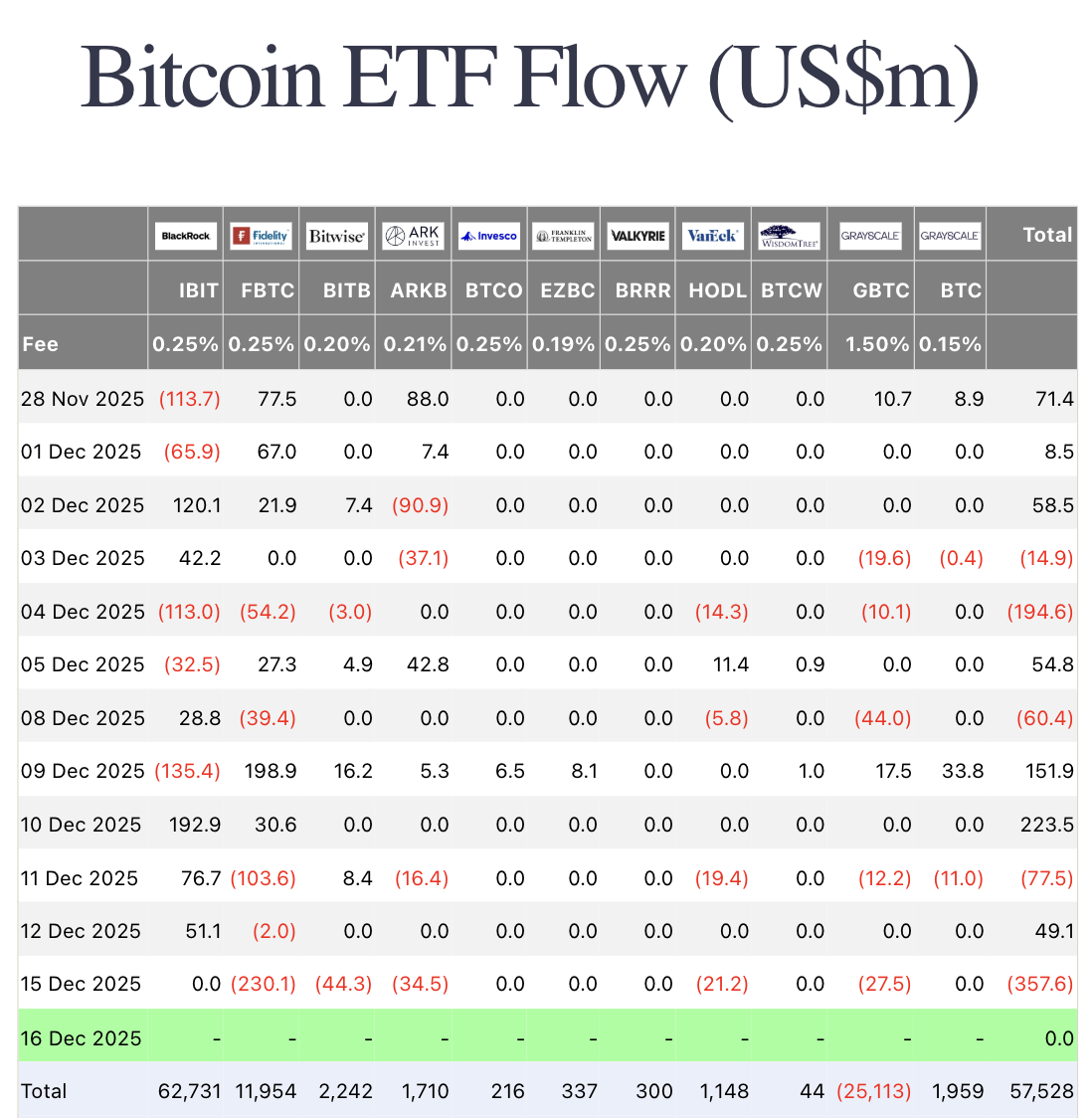

Zu den größten Gruppen zählen Institutionen wie Digital Asset Treasury (DAT)-Unternehmen und Miner. Diese Akteure verkauften entweder Bestände oder zogen Kapital aus Exchange Traded Funds (ETFs) ab. Laut Fund-Flow-Daten von Farside wurde in den vergangenen zwei Wochen Kapital aus ETFs abgezogen; im Dezember flossen dabei über $700 million an institutionellem Kapital aus ETFs ab.

ETFs gelten in diesem Kontext als Stimmungsindikator dafür, wie groß der Appetit großer Adressen auf BTC ist. Abflüsse sprechen für nachlassende Nachfrage – allerdings zeigte sich in der Vergangenheit auch: Sobald eine Korrektur an Tempo verliert, ziehen ETF-Zuflüsse häufig wieder an. Institutionelle kaufen Rücksetzer oft „in ihrem eigenen Takt“.

Drei Leitmotive für Krypto 2026

1) Bitcoin als Reserve-Asset

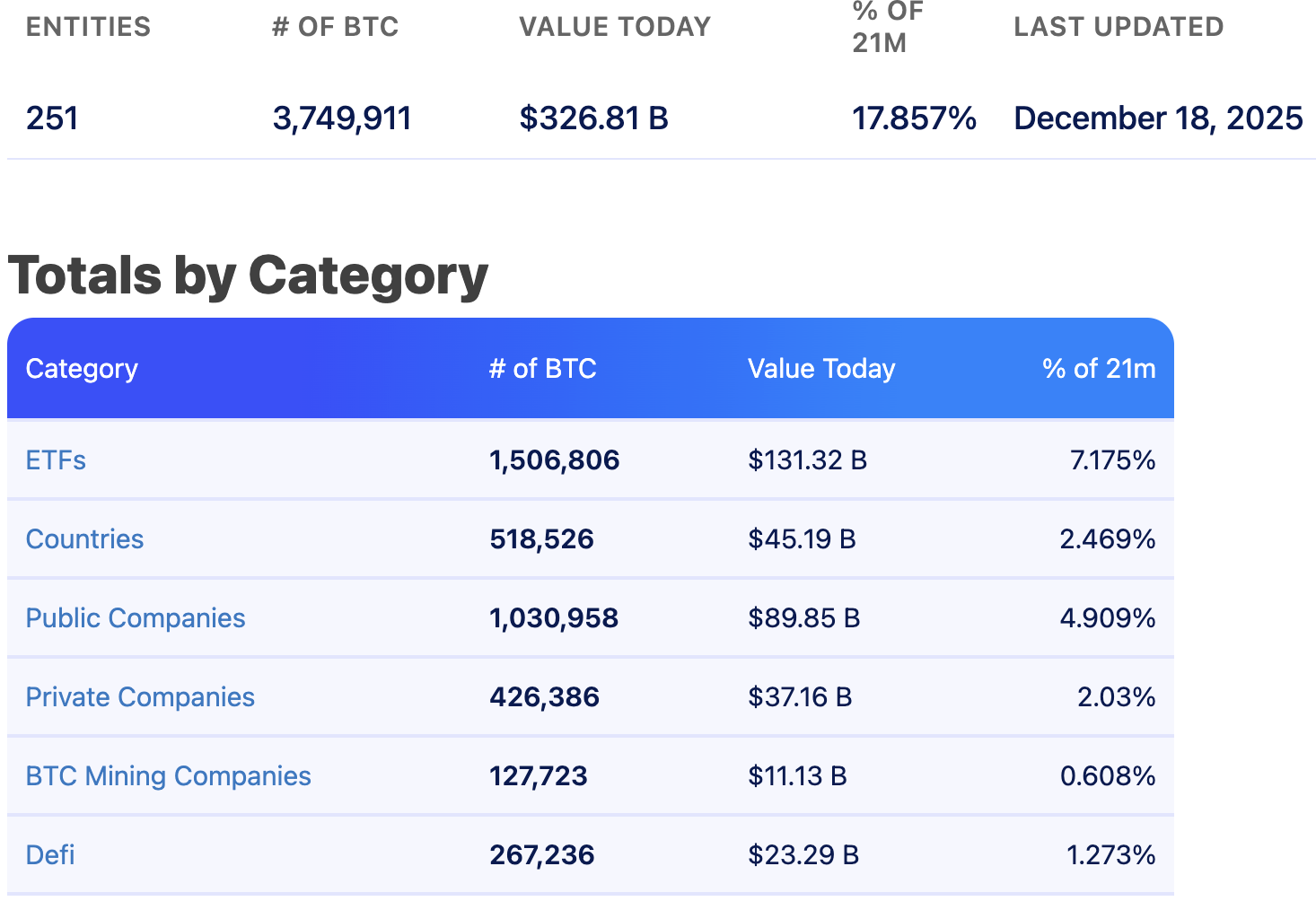

Bitcoin könnte in Portfolios von Tradern und Staaten stärker als Reserve-Asset positioniert werden. Daten von Bitbo.io zeigen: 251 Entities halten über 3.74 million Bitcoin im Wert von über $326 billion – das entspricht nahezu 18% des Bitcoin-Angebots. Von den 3.74 million BTC liegt mehr als die Hälfte bei ETFs, Ländern sowie öffentlichen und privaten Unternehmen; Bitcoin-Mining-Unternehmen halten 7–8% des Angebots.

2) Institutionalisierung von Bitcoin

Nach den Schritten der Trump-Administration in Richtung Stablecoin-Regulierung und der wachsenden Offenheit von Institutionen gegenüber Stablecoins und Bitcoin könnte sich die These festigen, dass die USA den Pfad zur „Krypto-Supermacht“ weitergehen. US-basierte Spot-Bitcoin-ETFs kommen auf über $111 billion an Total Net Assets – nahezu 7% der Bitcoin-Marktkapitalisierung.

3) Angebots- und Miner-Faktoren als Preistreiber

Ein Wiederanspringen institutioneller Nachfrage – getragen von traditionellen Finanzhäusern – könnte Bitcoin 2026 nach oben ziehen. Unterstützend wirken könnten eine Rückkehr von Retail-Tradern, niedrigere Bitcoin-Reserven auf Börsen-Wallets sowie eine Pause oder ein Ende der Miner-Kapitulation. Beim Hashribbons-Indikator liegt der 30-Tage-Durchschnitt der Hashrate unter dem 60-Tage-Durchschnitt – ein Hinweis darauf, dass Miner aktuell kapitulieren bzw. Bestände mit Verlust abgeben, was kurzfristig zusätzlichen Verkaufsdruck erzeugen kann.

Top 10 Prognosen für 2026

1) Bitcoin könnte ein neues Allzeithoch über $140,000 erreichen

Bitcoin befindet sich in einer Konsolidierungsphase; der Aufwärtstrend der letzten zwei Jahre wird getestet. Bei einem bullischen Ausbruch aus der Konsolidierung liegt das „Blue-Sky“-Ziel für 2026 bei $140,259 – dem 127.2% Fibonacci-Retracement der Rally vom April-2025-Tief bei $74,508 bis zum Allzeithoch bei $126,199. Die Unterkante der Konsolidierung bei $80,600 gilt als zentrale Unterstützung. Grayscale-Analysten schrieben Investoren in einer Notiz, dass Bitcoin 2026 ein neues Rekordhoch erreichen könnte.

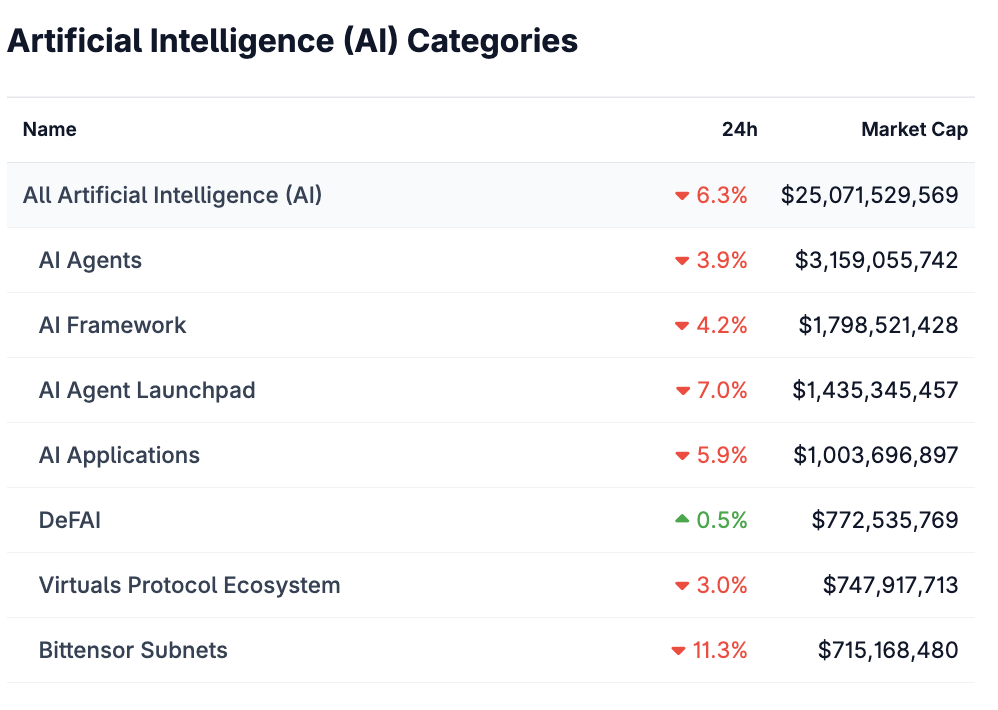

2) Die Marktkapitalisierung des AI-Sektors könnte $30 billion erreichen

Der AI-Sektor legte in diesem Jahr um $5 billion an Marktkapitalisierung zu. Hält das Tempo, könnten 2026 weitere $5 billion hinzukommen. Die Prognose bleibt bewusst moderat, da der AI-Bereich als „gehyped“ bzw. als Blase kritisiert wird. Als mögliche Katalysatoren gelten Launches großer AI-Player wie NVIDIA und OpenAI sowie mehr AI-Anwendungen im Web3-Ökosystem – insbesondere in den Segmenten AI Agents und AI Applications.

3) Stablecoin-Adoption könnte „Beta-Plays“ antreiben

In diesem Monat sorgten Visas Stablecoin-Pilot und Ripples Multichain-Stablecoin für Schlagzeilen. 2025 stand im Zeichen regulatorischer und operativer Fortschritte bei Stablecoins. Mit zunehmender Adoption könnten „leveraged Beta Plays“ wie Lending- und Staking-Tokens profitieren – als typische Einstiegsschiene für neue Trader über Krypto-Börsen. Genannt werden Pendle (PENDLE), Lido DAO (LDO) und Ethena (ENA).

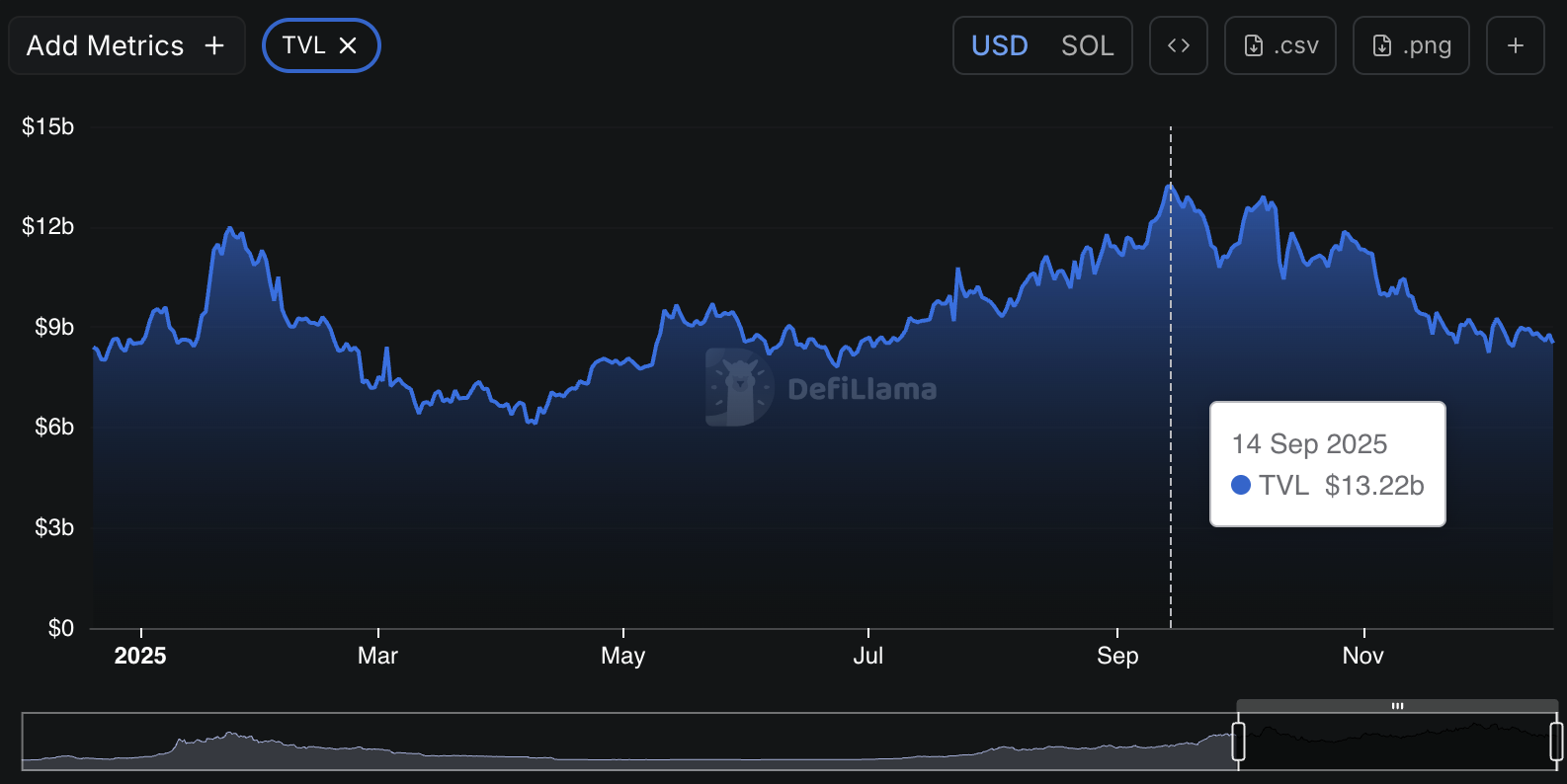

4) Solana-TVL könnte deutlich zulegen

Solana könnte 2026 den Moment bekommen, auf den viele SOL-Halter gewartet haben. XRP kündigte zuletzt an, auf der SOL-Chain zu starten. Weitere potenzielle Treiber stammen aus der Breakpoint-Konferenz: FXTech, MediaTek und Trustonic planen, den Solana-Mobile-Stack auf Chipset-Ebene in Android-Geräten zu integrieren. MediaTek steht für 50% des globalen Android-Markts. Das TVL liegt bei $8.51 billion, nahe dem Niveau zu Beginn von 2025; laut den Ankündigungen könnte ein Test des 2025-Peaks von $13 billion und darüber möglich werden.

5) Mehr regulatorische Klarheit könnte den Retail-Fußabdruck vergrößern

Regulatorische Klarheit bleibt ein Kernthema. In den USA brachte der GENIUS Act mehr Klarheit für Stablecoins; in Asien – insbesondere Indien – wurde die Besteuerung von Kryptowährungen präziser. Weitere Schritte weltweit könnten 2026 die Marktbeteiligung verbreitern. Retail kommt typischerweise über Stablecoins in den Markt, während Institutionelle über Vehikel wie ETFs Kapital allokieren.

6) Privacy-Comeback trotz Rückschlägen 2025

Ein Comeback von Privacy-Coins wirkt widersprüchlich, nachdem 2025 Tornado Cash und Privacy-Plattformen Rückschläge erlitten. Die jüngste Preis- und Social-Dynamik rund um ZCash (ZEC) deutet jedoch auf neues Interesse: Das Handelsvolumen stieg in den letzten 24 Stunden um nahezu 50%, und der Token trendet seit fast einer Woche. Nach Monaten öffentlicher Fürsprache durch Influencer und Krypto-Persönlichkeiten wie Arthur Hayes und Ansem gewann das Thema Privacy auf Plattformen wie X wieder an Zugkraft.

7) TradFi könnte Angebote stärker mit DeFi verzahnen

Traditionelle Finanzinstitute nähern sich Stablecoins und Bitcoin-Beständen weiter an. Die Ausgabe krypto-basierter ETFs durch Häuser wie Franklin Templeton verändert, wie Krypto im Portfolio neben anderen Assets gewichtet wird. Eine neue Welle von Altcoin-ETF-Zulassungen durch die SEC könnte diesen Trend 2026 verstärken. Analysten sehen das Rennen um Altcoin-Zulassungen nicht als beendet; ausstehende Anträge könnten im Q1 2026 weitere „Green Lights“ erhalten.

8) Der Ausblick für Fiat wird unsicherer

Steigende Schulden, länger anhaltende Inflation und Kreditrisiken in mehreren Ländern erhöhen die Unsicherheit. Goldpreisstärke und das Narrativ von Bitcoin als „digitales Gold“ gewinnen an Bedeutung. Das kann die Skepsis gegenüber Fiat-Währungen verstärken und Bitcoin sowie Stablecoins als attraktive Alternativen erscheinen lassen.

9) Tokenisierung könnte 2026 in den Vordergrund rücken

Die Tokenisierung von Real-World-Assets (RWAs) war 2025 ein wiederkehrendes Thema – mit Vorteilen wie fractional ownership, einfacherem Transfer und schnellerem Zugang. 2026 könnte Tokenisierung stärker in den Mittelpunkt rücken, wenn Kapital in BlackRocks Tokenisierungsinitiative fließt und weitere private Anbieter in den Markt drängen.

10) Stirbt der Vierjahreszyklus 2026?

Der Vierjahreszyklus beschreibt die Idee, dass Bitcoin mindestens einmal alle vier Jahre ein neues Allzeithoch erreicht – gestützt auf sinkendes Angebot nach Halvings bei stabiler Nachfrage. In den letzten Zyklen verschob sich jedoch die Dynamik: Der laufende Bull Run startete bereits 2024, parallel zur US-Zulassung von Spot-Bitcoin-ETFs – also Monate vor dem Halving und damit untypisch. Das macht es möglich, dass die klassische Zyklus-Erzählung 2026 nicht mehr trägt.

Mehr erfahren

Der obige Inhalt wurde mit Unterstützung von KI erstellt und von einer Redaktion geprüft.