“一陰一陽之謂道”,市場上有牛市就必然有熊市,有陽線就必然有陰線,有人做多就必然有人做空。大多數人都希望市場上漲,但市場走勢絕不會以個人意志為轉移,聰明的投�資者會更加客觀理性地分析行情漲跌,利用做多和做空兩種策略,以達到雙向盈利的目的。

接下來,我們來詳細瞭解一下做空的意思以及如何利用短期市場波動做空股票外匯貨幣?做空策略的優勢和風險是什麽?

做空的意思是什麽?

做空也叫放空,做空的意思簡單講就是:『當投資者預期未來市場行情將會下跌,借入證券按照當前價格賣出,等到市場行情下跌之後再買進,獲得價差收益。』

哪些情況下使用做空?

預期未來行情將會下跌

預期未來行情將會下跌是做空獲利的必要條件。我們購買某一證券通常是看中了其未來價格上漲的潛力,先低買後高賣,我們稱為“做多”;而做空正好相反,投資者依靠的是未來價格下跌獲利,先高賣(開空倉)後低買(平倉)。

對沖風險

什麽資產可以做空?

做空的對象可以是貨幣、股票、債券這種傳統金融工具,也可以是各種衍生金融工具,例如期貨、期權等等。

做空股票並不需要投資者購買和持有相應的證券。如果手中沒有相應證券,又想做空,那麼我們可以找自己的券商借入相應數量的證券,大多數正規的券商在核實你的賬戶餘額及持倉情況之後都可以提供這一服務,這就是“融資融券”中的“融券”。

做空的優勢

如果市場沒有做空機制,會變得怎樣?

不能做空,那就是只能買漲賺錢,這樣的話市場就會非常的不穩定。上漲的時候,會急速漲到天上去;勢頭一過,會很容易直接跌到底。具體可參考陸股的走勢。如果市場有充分的多空博弈,那麼每一步都會走的比較穩,有利於資本市場的健康穩定。

| 做空的優勢可以總結為: |

◆ 對沖風險

做空資產被投資者用來對沖風險,當股市波動幅度較大,市場行情不明朗,而投資者還持有某一證券較重倉位的時候,就可以通過做空來對沖市場風險。

◆ 防止金融泡沫

做空可以在一定程度上降低泡沫的存在,當某隻股票被市場高估,泡沫嚴重的時候,一些做空機構就會通過做空該公司股票,導致股價下跌,在獲得收益的同時也平衡了該股票的估值,促進了公司規範化、透明化。

◆ 加強市場流動性

如果僅僅依靠價格上漲才能獲利,投資者獲取收益的機會下降,參與度降低,而如果做多做空相結合,無論市場是上漲還是下跌投資者都可以獲利,那麼投資者的積極性會增加,市場流動性也會隨之增加。

做空的主要方式有哪些?

做空主要可以通過以下幾種方式來實現:

1、股票融券(保證金交易)

做空股票,可以通過股票融券,這種方式會涉及到保證金交易,需要先開通一個融資融券賬戶。以TD Ameritrade為例,TD對融資的最低要求是至少$2000的現金資產或證券,且賬戶始終維持總價值30%的淨資產。TD Ameritrade收取利息的標準為:

做空金額範圍 | 利率 |

低於$10,000 | 9.50% |

$10,000-$24,999.99 | 9.25% |

$25,000-$49,999.99 | 9.00% |

$50,000-$99,999.99 | 8.00% |

$100,000-$249,999.99 | 7.75% |

$250,000-$499,999.99 | 7.50% |

上述TD Ameritrade這樣的股票券商門檻比較高,更適合較大額度的投資。

2、利用差價合約CFD做空

對於多資產投資組合做空的交易者,可以考慮使用差價合約,作爲一種金融衍生品,大部分差價合約經紀商提供一個賬號交易包括股票、指數、大宗產品以及外匯等多種金融品類的服務。

差價合約與期貨合約非常相似,如果不計算交易成本,差價合約的價格理論上和標的資產的價格差別不大,也就是說,差價合約是一種釘住標的資產價格的買賣合約。當然,除了差價合約,支援做空的衍生金融工具還有期貨、購買反向ETF等。

* 小額熱門市場投資首選Mitrade,入金門檻低至50USD!

3、通過期貨做空

通過期貨做空。首先,期貨是指根據某種商品比如農產品棉花、棕櫚油、大豆、能源石油、天然氣,金融資產股票、債券等,作爲標的資產約定未來某個時期以某個約定的價格買入該標的資產的合約,它并不是實際的貨物。

前面提到,做空期貨的原理與差價合約CFD十分相似,都是通過買賣的差價來盈利,它也可以用來對沖風險,但是它的資金利用效率比差價合約低,並且交易門檻要比差價合約高。

個人投資者不建議做空期貨,因為期貨合約的特徵是提前約定時期和價格,不僅不如差價合約靈活,還需要實戰經驗以及數額較大的保證金,儅保證金不足的時候會被强制平倉,未平倉的期貨合約在到期履約時有的可能會涉及實物交割,不想履約時還要進行轉倉的操作,這類做空的金融工具比較複雜,更加適合專業的機構或受過專業訓練的個人投資者。

4、 購買做空類反向ETF

如果你認為上述幾種方式不好操作,或者自己不會判斷市場行情的話,不妨考慮購買做空類ETF,它与普通ETF一样,不過它主要是将資金投資在股票指數這類金融產品。

因此,這類ETF做空主要就是做空股指,例如做空道瓊斯指數的DXD、做空納斯達克指數的QID等等,這種做空方式的好處就是集中管理、專家操作,風險可控,收益也比較可觀。但是缺點也比較明顯,就是投資成本偏高,因為是使用衍生工具來複製指數交易,會有轉倉成本的問題。

如何做空股票?

做空股票的意思就是在市場上直接下單賣出我們並未持有的股票,並在價格跌到合適位置時再買回來還回市場。下面我們先舉股票特斯拉爲例,讓大家更加直觀的了解股票做空。

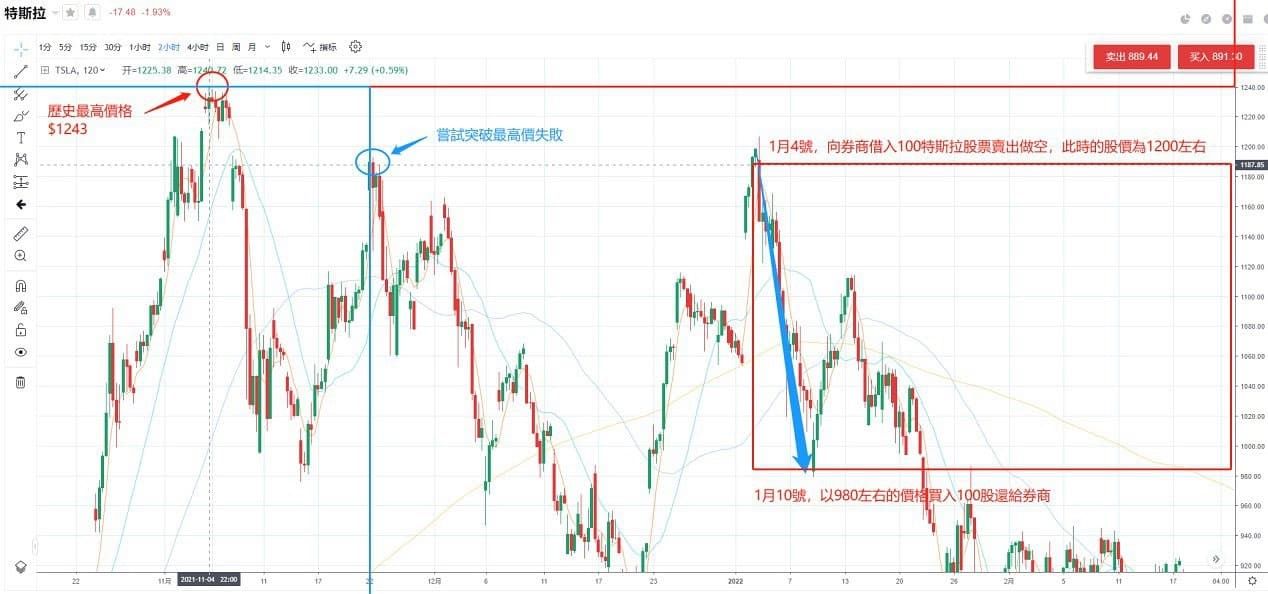

下圖是特斯拉的股價走勢,可以看到股價在2021年11月4日達到歷史最高股價1243美金,隨後股價回落,從技術面分析特斯拉股價將難以突破前期高點,假如投資者在2022年1月4日股價嘗試第二次突破時做空特斯拉,那麼我們就能獲得做空的差價利潤,具體操作如下。 ◆ 1月4號向券商借入1股特斯拉股票賣出,我們的個人賬戶暫時獲得1200美金左右。 ◆ 1月11號買入1股特斯拉股票還給券商,花費980美金左右。 ◆ 在不考慮券商收取的利息以及其他交易成本的情況下,我們的盈利就是1200美金減去980美金,即220美金。 |

【特斯拉做空交易演示 圖片來源:Mitrade 網頁版】

如何做空外匯貨幣?

上述是我們做空股票的例子,那麽做空外匯又是怎樣的呢?

做空外匯貨幣和做空股票在操作原理上相似,都是“高賣低買“,外匯市場是一個雙向的市場,即可以做多,也可以做空,所以做空貨幣在外匯交易裡很常見。

投資者選擇做空的原因就是投資者認為未來某一貨幣相對於另一種貨幣將會貶值。

下面用給大家一個實戰案例,這裡是英鎊/美元5分鐘K線圖,可以看到,在交易平台上花費590美金保證金在200倍槓桿的情況下賣出(做空)了1手英鎊/美元,當時的開倉價格是1.18039,當匯率下跌21點至1.17796時,我的盈利是219美金,收益率達37%。

|

|

【如何做空下單演示 圖片來源:Mitrade APP】

不過,和指數漲跌一樣,外匯市場也是一個比較複雜的市場,一個國家相對於另一個國家的匯率波動受到諸多因素的影響,比如:

利率水平

一國的國際收支情況進出口情況

一國的外匯儲備量

通貨膨脹

宏觀經濟政策

貨幣和財政政策

市場上投資者的預期

所以炒外匯需要投資作者具備更加專業的綜合能力,同時要把控風險。

做空(放空)的風險及注意事項

做空的風險可總結為:

◆ 強制平倉的風險

做空的證券大多是從券商借入的,那麼所有權還是在券商手中,券商有權向投資者要求賣出或者買入股票,強制平倉,這有可能會對投資者造成不必要的損失。

◆ 判斷失誤、價格上漲、無限制虧損的風險

做空獲利的必要條件是未來價格的下跌,而如果未來價格不降反升,那麼投資者將會面臨極大的虧損,而且與做多不同,做多的盈利限度是無限的,虧損的最大限度就是其本金,但是做空的盈利是有限的,而虧損卻是無限的。

擧個例子,方便大家理解: 理論上“做多”一隻股票的潛在虧損是有限的,股價最多跌倒0元,比如花費1000元以10塊錢買入100股某股票做多,股價最多跌至0元,也就是虧損最多為1000元(在無槓桿的模式下)。而“做空”與“做多”不同,做空的潛在風險是無限的,因為股票理論上可以無限上漲,假如股票從10元漲至100元,那麼投資者將虧損9000元,如果股價繼續上漲,那麼投資者的虧損將更大。一般券商都是保證金交易的方式,當股價上漲導致投資者的保證金無法覆蓋其虧損,就會被強制平倉。 |

注意事項可總結為:

做空不適合長線投資,與做多不同,做空的盈利空間有限,投資者應該更加註意將賬面盈利收入囊中,如果進行長線作戰的話,不僅面臨股價上漲、強制平倉的風險,券商還有可能隨時收回借出的證券,因此,建議做空要短線作戰。

倉位不宜過多,做空可以作為對沖重倉多頭(外匯也有可能出現用做空來對冲幾個貨幣對的空單),持倉比例應在合理的範圍內,不建議把做空作為主要的投資策略。

不宜盲目的追加做空倉位,很多投資者對市場行情以及未來價格抱有幻想,如果沒有達到預期就一味的增加投資,這是非常錯誤的,做空講究靈活操作,無論是盈利還是虧損,都要及時平倉,不能戀戰。

做空總結

相信大家看到這裡已經了解到了什麽是做空,做空的工具有差價合約、期貨、期權、ETF等金融工具,但適合你的交易工具是有限的。很多富人的確是做空賺到大錢,但做空是要在你對投資有勝算時,在合理的投資報酬比下,做出適當的決策。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情