ETF(Exchange-Traded Fund)是近年來深受投資人喜愛的穩健投資工具。相較於其他��金融商品,ETF不僅具有分散風險、流動性高的特性,管理費用也相對低廉,因此成為許多投資人追求穩定收益的首選。特別是具備配息機制的ETF,不僅能讓你參與市場成長,又能定期獲得現金流,這種「進可攻、退可守」的優勢,讓ETF在投資市場中越來越受到青睞。

不過在開始投資ETF之前,你一定要先搞懂一個重要的概念——「ETF配息」。什麼是ETF配息?該怎麽領?ETF配息怎麼算出來的?這些問題都會直接影響你的投資決策。

今天這篇文章就要來幫大家完整解析ETF配息的所有大小事,包括:配息領取時間,如何計算ETF配息,ETF配息對投資者的益處,提供選擇高收益的ETF配息的方法和策略,以及分配ETF配息的技巧和注意事項。

什麼是ETF配息?

買ETF除了賺價差,還可以像收房租一樣定期領錢?這就關係到不同ETF的配息。

「ETF配息」就是指你持有ETF期間,基金公司會把投資組合收到的股息、利息「按比例分紅」給你。

簡單來說,ETF就像是一個幫你自動分散投資的『懶人理財包』,把資金一次投入多檔股票或債券。像大家最熟悉的元大台灣50(0050),就是追蹤台股前50大企業的ETF。至於配息的部分,舉例來說,當ETF持有的成分股(像是台積電、中華電)發放股利時,基金就會把這些錢集中起來,扣除少許管理費後,按照你持有的股數比例發放給你。

那麽為什麼要選配息ETF?

每月/每季自動有現金流入口袋

不用自己賣股票就能領錢

同時享受資產增值+穩定收息

分散投資更安心

💡小提醒:不是所有ETF都有配息!買之前要看清楚ETF是不是「配息型」。

ETF配息怎麽領?

搞懂ETF配息前,先來認識「股利」的兩種形式:

1️⃣ 現金股利:企業將盈餘以現金形式直接發放給股東。

2️⃣ 股票股利:企業通過增發新股的方式將盈餘分配給股東,又稱「配股」。

但要注意,ETF大多只會發「現金股利」,不涉及股票股利的分配。這是因為作為一籃子證券的組合投資工具,ETF要保持投資組合的穩定性,如果硬要配股票會改變基金單位淨值計算基礎,反而讓投資人更難掌握實際價值。而現金分紅則能確保基金份額與標的資產之間的對應關係不被破壞。

相比而言,個股則可以選擇純現金分紅、純股票股利或者是現金與股票股利混合分配的配息形式。

▌ETF配息怎麼發?跟股票不一樣!

ETF的股息分配更多是採用分階段支付(staggered payments)的模式。

以SPDR標普500 ETF(SPY)為例 ,該ETF會將投資組合中所有成分股派發的股息統一歸集至無息帳戶,這些資金在帳戶中沉澱直至每季度末的固定分配時點,屆時按照投資者持有份額的比例進行現金派發。

這種運作方式確保了股息分配流程的透明度和可預期性,符合其作為市場基準ETF的風險管理要求。

與此同時,市場上還有一些ETF會採取差異化的股息管理策略。

它們在收到成分股股息後,不會立即進行現金留存,而是選擇在正式分配前將這部分資金臨時再投資於基金組合。當然,這種操作的問題是:市場好時可以賺更多,但市場差時也會賠更慘。

ETF配息時間

ETF配息時間很重要!這決定你多久能領一次錢。ETF配息的頻率越高,你收到一筆現金的頻率就越高。

而不同市場的ETF對配息頻率的安排偏好有所不同。

在台灣,股票ETF早期以年配和半年配為主,隨著市場發展,為滿足不同投資者的現金流需求,逐漸發展出更多元化的分配週期。讓我們來看看最新的【台灣ETF配息周期】選擇:

傳統型分配頻率:

1)年配息:每年領一次

2)半年配息:6月&12月各領一次

中頻型:

1)季配息:每季度(3/6/9/12月)分配一次

2)雙月配:每2個月領一次

高頻型:

月月配:每月分配股息,這種模式大概於2023年開始興起,為需要穩定現金流的退休族群或保守型投資者提供了更靈活的選擇。

相較之下,美國股票ETF的分配頻率選擇雖不如台灣市場多元,但靈活性也不差。雖然也有年配、半年配、季配和月配,但最常見的還是季配息。不過美國有個超實用的「股息自動再投資計畫」(DRIP),讓你領到的股息自動再投資於同一檔ETF,不僅省去手動再投資的麻煩,更能充分發揮“複利效應”的長期增值威力。

ETF配息領取條件

跟股票一樣,ETF配息也有重要的「三大日期」需要留意:

1)除息日(ex-dividend date):這天前買進才能領到息

2)登記日(record date):確認誰有資格領息

3)發息日(payment date):現金派發的時間

* 注意這些日期都是ETF管理人自主確定,跟成分股的發息時間不一定相同。

以標普500指數ETF(SPY)為例:除息日設定為每個財政季度末月(3月、6月、9月及12月)的第三個星期五;若該日為非交易日,則提前至前一交易日;每季度末進行股息集中派發。

💡 重要提醒:所有ETF產品的具體股息政策(包括上述日期安排)均詳細載明於公開募集說明書(prospectus)中,投資前请務必看清楚!

與個股類似,ETF價格大多時候會在除息日前呈現上漲態勢(反映市場買盤活躍),而在除息日後出現回落。

這種價格波動源於股息分配機制:在除息日前持有ETF的投資者將獲得股息分配,而除息日後買入的投資者則無權參與當次分紅。

ETF配息怎麼算?

不同ETF的配息方法也不一樣,一般來說,ETF的配息金額是基於其所持有的股票或債券的收益進行計算的。

如,計算配息的方法:

ETF配息 = (ETF每股股息 × 持有股份數)

(ETF每股股息是指每股ETF所宣布的股息金額,持有股份數則是指投資者持有的ETF股票數量)

舉個例子,假設某個ETF每股股息為0.5美元,投資者持有1000股該ETF,則該投資者可以獲得的ETF配息為:

ETF配息 = 0.5 美元/股 × 1000股 = 500 美元

算一算ETF配息,投資人就能預估自己大概可以領到多少分紅收入,不過要提醒大家,實際領到的金額可能會因ETF的表現、分紅政策和市場條件等因素『浮動』。

ETF配息有哪些隱藏成本?

ETF配息需要課稅嗎?

是的,在台灣,ETF配息被歸類為「股利所得」,需要并入個人的綜合所得稅進行申報和繳納,課稅方式有兩種:

1️⃣ 合并計稅

合并計稅方式將股利所得納入綜合所得總額計算,同時提供8.5%的稅額抵減優惠(每戶上限8萬元),這種設計顯著降低了中低收入投資者的稅負壓力,特別適合綜合所得稅率在20%以下的投資者。

2️⃣ 分離計稅

對股利所得採取28%的單一稅率計征,這種制度安排主要考量高收入群體的稅務規劃需求。對於適用稅率超過30%的納稅人而言,選擇分離計稅可避免因股利收入并入綜合所得導致的稅率跳檔問題。

而台灣地區納稅人投資美股ETF,在申報綜合所得稅時,美股ETF所產生的資本利得和股息收入均被視為海外所得,須納入《所得基本稅額條例》的課稅範圍。

根據現行稅務規定,海外所得征設有雙重免稅門檻:首先,當年度個人及其申報戶的非中華民國來源所得(含港澳地區所得)合計未達新台幣100萬元者可免計入;其次,2025年起實施新制,即使超過100萬元,只要未超過基本所得額扣除標準750萬元,仍可享受免稅待遇。

除課稅外,領股息還有哪些隱藏費用?

投資ETF除了稅金問題,還會涉及一些隱藏成本,這些成本既包括交易時需支付的手續費及證券交易稅,還包括隱含的運營費用。

這些「內扣費用」主要可以分成四大類:

支付給基金管理團隊的管理費。

支付給託管銀行的保管費。

調整投資組合時產生的交易成本。

最後還有一些雜七雜八的開銷像是指數授權費之類的。

不同於顯性交易費用,這些錢不會直接從你帳戶扣,而是每天從基金淨值裡面自動攤銷,所以你看到的淨值其實早就被這些費用影響了。

而且很多ETF在公開資訊裡都只會寫年度管理費率與保管費率這兩個數字,其他那些隱藏成本根本不會主動告訴你。這樣不夠透明的費用結構,常常讓投資人低估了真正的持有成本,進而影響長期投資回報。建議在選擇ETF產品時,全面考量各項費用對收益的潛在影響,而非僅關注表面公佈的費率指標。

ETF配息對投資者有哪些益處?

持有ETF可為投資者帶來多重益處,其中包括:

穩定收益增長

通過持有配息型ETF,投資者可以獲得穩定的收益來源。許多ETF定期發放股息,投資者能夠獲得可預測的現金流。同時享受ETF價值的增長和股息收入,有助於增加投資組合的總體回報,提供穩定的現金流入。對於那些追求穩定收益的投資者來說,ETF配息是一種非常具有吸引力的投資選擇。

多樣化投資,風險低

ETF是一種多樣化的投資工具,通常追踪特定的指數或資產組合。通過投資不同類型的ETF,可以實現在不同市場和行業中的分散投資。當單一股票或資產表現不佳時,其他股票或資產的表現可能會有不錯表現。配息型股票通常公司處於成熟發展階段,提供穩定的分紅收入,降低整體風險,提供更穩定的投資回報。

流動性優勢

ETF与股票交易形式一樣,ETF提供了靈活性和流動性的優勢。投資者可以進行自由買賣,根據自己的需求和市場狀況隨時調整持倉。為投資者提供了快速、便捷的交易機會,使其能夠根據市場變化進行靈活的資產配置。

總體而言,ETF配息給投資者帶來了穩定的現金流、降低的風險、靈活的交易機會和長期資本增值的潛力。

如何尋找高收益配息的ETF?關注這幾點!

找到高收益的ETF配息是投資者關注的重點,這裡總結了一些挑選方法及實用的策略:

配息率

投資者可以關注配息率,配息率是指每股股息與ETF價格的比率。較高的配息率意味著相對較高的配息收入。通過篩選具有較高配息率的ETF,獲得更高的收益。

配息頻率

有些ETF每季度配息,有些ETF則可能每年配息。如果需要頻繁的現金回報,可以選擇具有較高配息頻率的ETF。

歷史配息記錄

查看ETF過去的配息記錄可了解其穩定性和可持續性。如果一個ETF在過去的幾年中一直保持穩定的配息,它的可靠性更高。如,通過雅虎財經查詢ETF配息歷史記錄。

ETF持有的資產品質

選擇具有穩定經濟基礎和良好業績的公司或資產,可以提高配息的可靠性和穩定性,如研究ETF所持有的股票或債券的質量和收益潛力,了解ETF的成分股或債券的基本面和業績表現評估其未來的分紅潛力。選擇那些具有優質股票或債券組成的ETF,獲得更可靠和持續的高收益。

ETF的費用和管理團隊能力

低費用的ETF可以提高投資者的收益,而優秀的管理團隊可以更好地管理資金,提供穩定和可靠的分紅策略。

在選擇高股息ETF時應該仔細研究ETF的投資策略和組成,並根據自己的投資目標和風險偏好做出適當的選擇。

如何分配ETF配息?

除了要了解如何選擇高收益的ETF配息,還要了解如何合理地分配ETF配息。一般有幾種常見的方法,包括:

1. 再投資:將ETF配息收入再投資到相同或其他的高收益ETF中,可以實現複利效應,增加長期回報。

2. 現金領取:將ETF配息收入直接領取為現金,以滿足日常生活開支或其他資金需求。

3. 調整配置:根據投資目標和風險偏好,定期進行投資組合的再平衡,將ETF配息用於調整資產配置。

4. 平衡分配:部分配息重新投資,一部分用於現金支出。這樣可以在增加資本的同時,享受一部分現金收入。可以根據個人的財務需求和投資目標來調整分配的比例。

| ETF配息方式 | ||

| 分配方法 | 優勢 | 劣勢 |

| 現金分配 | 提供流動性和靈活性,可用於日常開支 | 未能實現資本增值 |

| 再投資 | 複利增長,加速資產增長 | 可能增加資產配置風險 |

| 調整配置 | 實現更好的資產分散和風險管理 | 需要深入研究和監控市場 |

| 混合方法 | 平衡現金回報和資本增值 | 需要投資者的主動管理和決策能力 |

【圖源:Mitrade整理】

投資ETF配息的注意事項

在投資配息ETF時,投資者還需要注意幾個重要事項,確保最大化投資回報。

資產風險:理解ETF所持有的股票或其他資產的風險特性。某些高收益的ETF可能包含風險較高的股票或資產,需要謹慎評估風險和回報。

股息稅務影響:研究當地的稅法和相關稅務規定,了解ETF配息的稅務和相應的報稅義務,以確保投資決策的完整性和合規性。

ETF費用結算:ETF通常會收取管理費用和交易費用,這些費用將直接影響投資者的回報。仔細了解ETF的費用率,並將其納入考慮範圍,以便評估實際的投資回報。

投資ETF配息需要投資者關注資產規模和流動性、歷史費用結構以及稅務因素。仔細考慮這些注意事項,可以更有效地管理自己的投資組合。

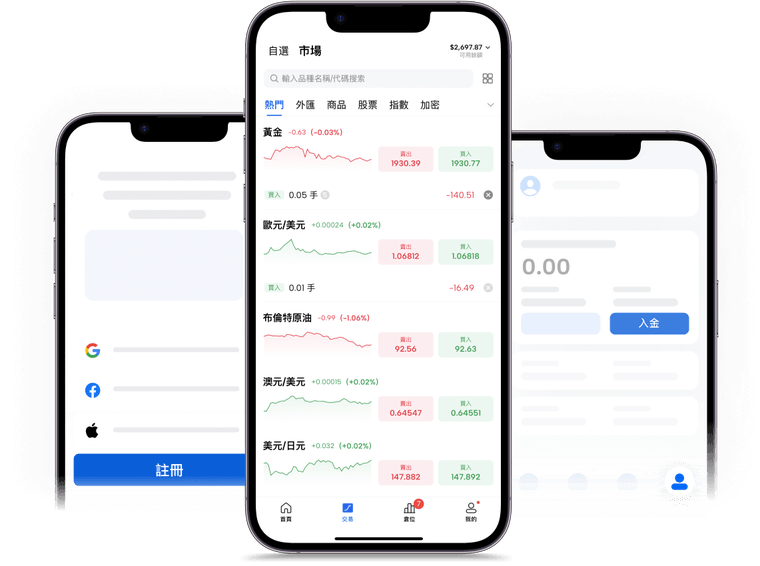

▶點擊查看Mitrade交易平台,專家團隊解析最新市場資訊,了解熱門股票市場、外匯等投資機會!

總結

文章涵蓋了關於美股ETF配息的基本概念、計算方法、投資者益處、選擇高收益ETF、分配方法、注意事項等。持有配息型ETF可幫助實現資產增值、降低風險和獲得穩定的現金流入。選擇高收益的ETF配息和合適的分配策略,能最大程度地提高投資回報並實現投資目標。然而,投資者需要注意資產風險、稅務影響和相關費用等因素,做出最佳決策。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情