今日加密貨幣:比特幣表現出韌性,BTC交易所儲備降至7年來最低水平

- 比特幣的回升在約103,000美元的支撐位和約106,800美元的阻力位之間受到限制。

- 交易所上的比特幣數量持續下降,達到自2018年8月以來的最低水平。

- 以太坊在不斷增加的現貨ETF流入的支撐下繼續上漲。

加密貨幣市場整體顯示出溫和的復甦,截至周三撰寫時,比特幣(BTC)價格徘徊在約105,455美元。同時,最大的智能合約代幣以太坊(ETH)繼續鞏固,呈現出看漲的偏向,受到持續的現貨交易所交易基金(ETF)流入的支持。

市場概述:比特幣的回升停滯,山寨幣鞏固

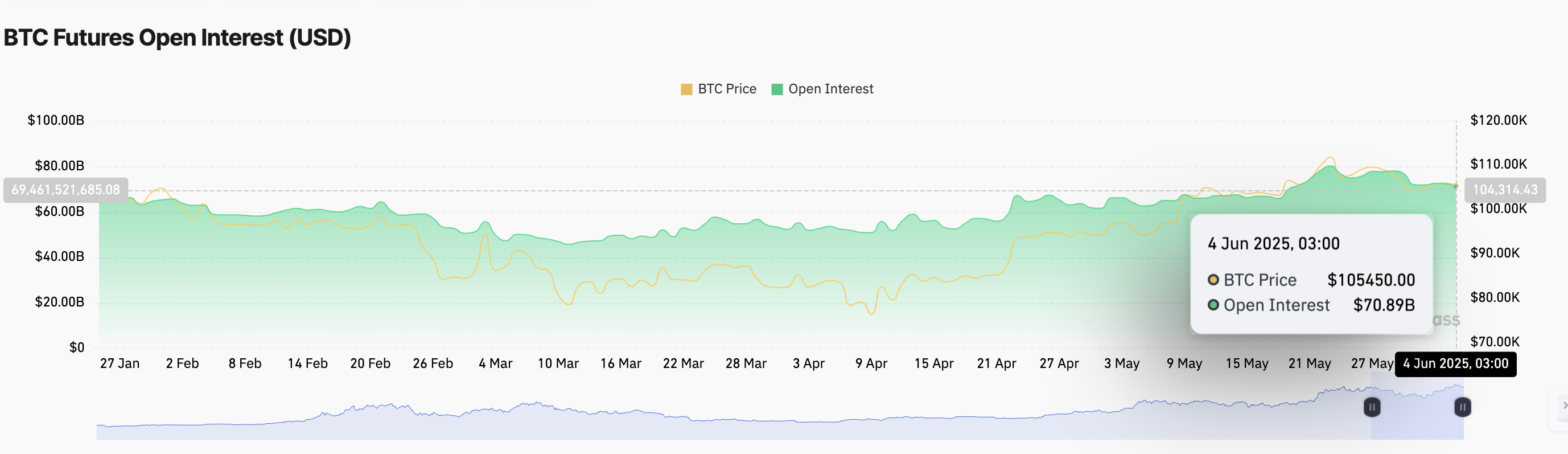

比特幣自周六設定的約103,068美元的近期低點上漲超過2%,儘管其在周二的回升在約106,800美元處停滯。這一同步上漲發生在比特幣期貨未平倉合約(OI)下降的背景下,OI從5月23日的80.16億美元降至70.89億美元。

比特幣期貨未平倉合約 | 來源:CoinGlass

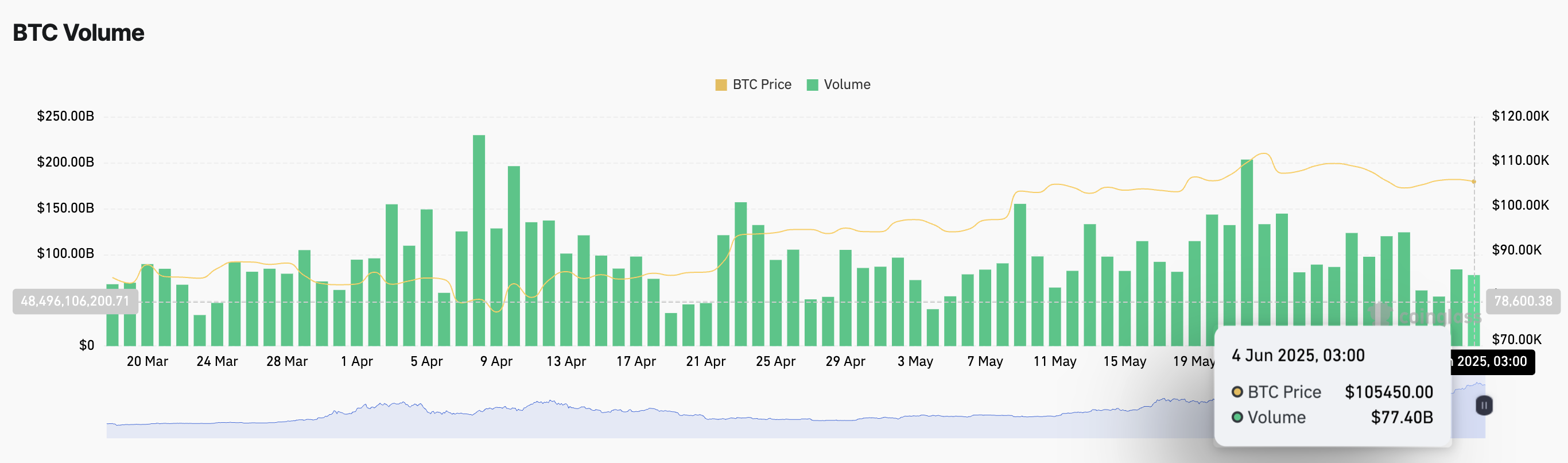

交易量隨後從203.21億美元降至77.40億美元,表明交易者對比特幣的興趣正在減少。這顯示出市場參與度下降,暗示猶豫不決。

比特幣期貨交易量 | 來源:CoinGlass

數據聚焦:比特幣交易所儲備下降,以太坊現貨ETF流入激增

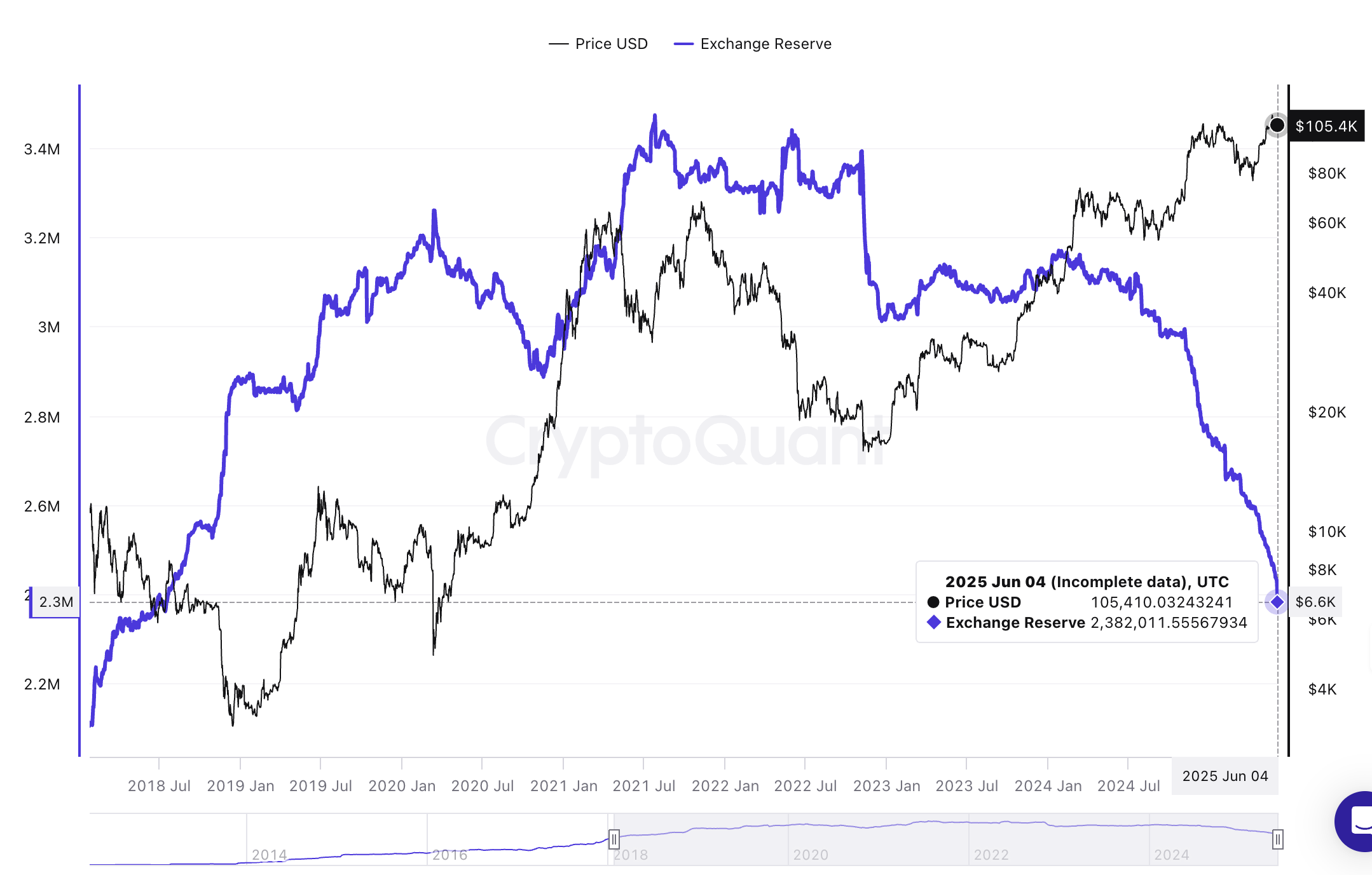

比特幣交易所儲備,即在交易所上可用的比特幣數量,最近幾周以更快的速度持續下降。根據下方顯示的CryptoQuant鏈上數據圖表,目前交易所儲備略高於238萬BTC,較2024年1月1日的275萬BTC下降了13.5%,較一年前的311萬BTC下降了23.5%。

比特幣交易所儲備 | 來源:CryptoQuant

交易所儲備的下降表明,交易所上持有的幣減少,這意味著潛在的賣壓減小。當投資者積極將比特幣轉移到私人錢包進行長期存儲時,這表明他們對資產的未來和生態系統的前景充滿信心。這可能暗示看漲情緒,甚至觸發更大的價格上漲,尤其是在需求激增的情況下。

另一方面,以太坊現貨ETF在周二錄得1,090萬美元的最高流入,標誌著連續第12天的流入。根據SoSoValue的數據,目前在美國運營的現貨ETF總值為32.3億美元。黑石的ETHA是表現最好的產品,流入7700萬美元,其次是富達的FETH,流入約2100萬美元,而灰度的ETH以約840萬美元的流入量位居第三。

以太坊現貨ETF統計 | 來源:Tradingview

今日圖表:比特幣的回升因低交易量而受限

比特幣朝著110,000美元的關鍵阻力位的回升自上周跌至103,068美元以來一直難以實現。周二試圖突破這一障礙的努力在約106,800美元處失去動力,最終急劇但短暫地跌至105,115美元——這一区域作為即時支撐。

若突破約105,856美元的4小時50期指數移動平均線(EMA),可能為更強的上升趨勢鋪平道路。移動平均收斂/發散(MACD)指標通過自周日以來維持買入信號來加強看漲前景。

最小阻力路徑可能保持向上,特別是相對強弱指數(RSI)上升至50中線以上。

BTC/USDT 4小時圖

儘管短期看漲前景,但K33研究市場更新警告稱,現貨和期貨市場的低交易量可能會延遲新歷史高點的到來。

"比特幣在5月創下新歷史高點時,市場氣氛遠比正常情況安靜。交易量疲軟,期貨溢價同樣如此,加密應用在應用商店的排行榜上遠遠落後,"K33研究報告指出。

另一方面,以太坊的價格保持在2,600美元的支撐位上方,同時在2,800美元附近廣泛鞏固。50期EMA在約2,579美元處作為支撐。

ETH/UDSD 4小時圖

根據MACD指標在零線(0.00)上方的結構,買入信號和綠色直方圖條表明最小阻力路徑堅定向上。RSI在62處強化了看漲動能,接近超買區域。如果ETH突破2,800美元的障礙,交易者將把注意力轉向3,000美元的區域,標誌著從當前價格2,648美元的13%的上漲。

加密貨幣指標 FAQs

每種加密貨幣的開發人員或創建者決定可以鑄造或發行的令牌總數。這些資產中只有一定數量的資產可以通過挖礦、押註或其他機製來開采。這是由底層區塊鏈技術的算法定義的。另一方面,流通供應也可以通過燃燒代幣或錯誤地將資產發送到其他不兼容的區塊鏈地址等行為來減少。

市場資本化是某種資產的流通供應量乘以該資產的當前市場價值的結果。

交易量是指在規定的交易時間內(例如24小時)買賣雙方之間交易或交換的特定資產的代幣總數。它用於衡量市場情緒,這一指標結合了中心化交易所和去中心化交易所的所有交易量。交易量的增加通常意味著對某種資產的需求,因為越來越多的人在買賣加密貨幣。

融資利率是一個概念,旨在鼓勵交易員建立頭寸,並確保永久合約價格與現貨市場相匹配。它定義了交易所的一種機製,以確保未來價格和指數價格定期支付趨同。當融資利率為正時,永續合約的價格高於市價。這意味著多頭交易者向空頭交易者支付費用。另一方面,負融資利率意味著永久價格低於市價,因此持有空頭頭寸的交易者向持有多頭頭寸的交易者支付費用。