ดัชนีดอลล่าร์สหรัฐ (US Dollar Index) คืออะไร?

ถ้าพูดถึงดัชนีดอลล่าร์สหรัฐคงไม่ใช่สินทรัพย์ที่นักลงทุนคุ้นหูได้มากเท่ากับดัชนีหุ้น ทองคำ หรือ น้ำมัน แต่เชื่อหรือไม่ว่านี่คือสินทรัพย์ที่ทรงอิทธิพลตัวหนึ่งในตลาดการเงินโลกและแฝงอยู่ในเกือบทุกการเทรดของนักลงทุนอยู่แล้วแบบไม่รู้ตัว การเปลี่ยนแปลงของดัชนีตัวนี้ยังส่งผลต่อราคาสินทรัพย์ทั้งโลกและทำให้หุ้นในตลาดหุ้นหนึ่งทะยานขึ้นหรือดิ่งฮวบลงได้ ดังนั้นหากเราเป็นนักลงทุนแต่ยังไม่รู้จักว่าดัชนีดอลล่าร์สหรัฐ (Dollar Index) คืออะไรก็คงไม่ได้แล้ว คราวนี้เราจึงขอชวนทุกท่านมาไขปัญหานี้กัน

ดัชนีดอลล่าร์สหรัฐ (Dollar Index) คืออะไร ทำไมจึงสำคัญต่อนักลงทุน

ดัชนีดอลล่าร์สหรัฐ (Dollar Index, US Dollar Index, USDX, DXY, DX) คือ เครื่องชี้วัดการเปลี่ยนแปลงของ ค่าเงินดอลลาร์สหรัฐ ด้วยการเทียบกับสกุลเงินหลักอื่น ๆ ของโลกที่ถ่วงน้ำหนักอยู่ในตระกร้าดัชนี นั่นคือหากโดยรวมแล้วสกุลเงินในตะกร้าอ่อนค่าลง นั่นหมายความว่าค่าเงินดอลลาร์จะมีทิศทางแข็งค่าขึ้นโดยเปรียบเทียบและดัชนีดอลลาร์สหรัฐจะปรับตัวสูงขึ้นนั่นเอง

สาเหตุที่ต้องวัดการเปลี่ยนแปลงของค่าเงินดอลลาร์ด้วยตะกร้าถ่วงน้ำหนักของดัชนีก็เพราะค่าเงินดอลลาร์มีอิทธิพลต่อทั้งตลาดเงินและเศรษฐกิจโลก การวัดค่าเงินดอลลาร์ด้วยการเทียบค่ากับสกุลเงินใดสกุลหนึ่งอาจไม่ได้ทำให้เห็นการเปลี่ยนแปลงของค่าเงินดอลลาร์ที่ชัดเจนพอ จึงมีการจัดทำดัชนีดอลลาร์สหรัฐขึ้นมาด้วยการถ่วงน้ำหนักค่าเงินดอลลาร์กับสกุลเงินหลักของโลกอีก 6 สกุลเพื่อให้เห็นภาพใหญ่ของการเปลี่ยนแปลงทิศทางของค่าเงินดอลลาร์ที่ชัดเจนขึ้น

สกุลเงินหลักของโลกอีก 6 สกุลที่ถ่วงน้ำหนักในตะกร้า ได้แก่

| สกุลเงิน | สัดส่วน |

| ยูโร (EUR) | 57.6% |

| เยน (JPY) | 13.6% |

| ปอนด์ (GBP) | 11.9% |

| ดอลลาร์แคนาดา (CAD) | 9.1% |

| โครนาสวีเดน (SEK) | 4.2% |

| ฟรังก์สวิส (CHF) | 3.6% |

นักลงทุนในตลาดโลกมักจับตามองความเคลื่อนไหวของดัชนีดอลลาร์จาการสะท้อนให้เห็นความเปลี่ยนแปลงของค่าเงินสกุลหลักที่เคลื่อนไหวในตะกร้าซึ่งทั้งหมดนั้นก็เป็นสกุลเงินขนาดใหญ่ที่กระทบกับเศรษฐกิจส่วนอื่น ๆ ในโลก และยังส่งผลต่อราคาสินทรัพย์อื่น ๆ ที่เทียบค่าด้วยเงินดอลลาร์ เช่น ราคาทองคำ หรือ ราคาน้ำมันอีกด้วย

นอกจากนี้การเปลี่ยนแปลงของดัชนีดอลลาร์ยังสะท้อนการคาดการณ์ของนักลงทุนต่อปัจจัยอื่น ๆ ที่เกี่ยวข้องกับการเคลื่อนไหวของค่าเงินดอลลาร์ด้วย เช่น การดำเนินนโยบายของธนาคารกลางสหรัฐ การเปลี่ยนแปลงอัตราดอกเบี้ย หรือบรรยากาศความเสี่ยงที่นักลงทุนมองต่อภาพการลงทุนในปัจจุบัน

วิธีคำนวณ US Dollar Index

การคำนวณดัชนีดอลลาร์ทำได้โดยแทนค่าจากสูตรดัชนีถ่วงน้ำหนักดังนี้

USDX = 50.14348112 × EURUSD-0.576 × USDJPY0.136 × GBPUSD-0.119 × USDCAD0.091 × USDSEK0.042 × USDCHF0.036

ปัจจัยที่ส่งผลต่อราคาดัชนีดอลล่าร์

ปัจจัยที่ส่งผลต่อราคาดัชนีดอลลาร์ก็ไม่ต่างจากปัจจัยที่ส่งผลต่อการเปลี่ยนแปลงของค่าเงินดอลลาร์ นั่นคือปัจจัยที่มีผลต่อความต้องการซื้อ (Demand) และความต้องการขาย (Supply) เงินดอลลาร์ นอกจากนี้ยังเกี่ยวข้องกับปัจจัยที่กำหนดค่าเงินของสกุลเงินอื่น ๆ ที่เหลืออีก 6 สกุลในตะกร้าถ่วงน้ำหนักด้วย

● อัตราดอกเบี้ย

คือผลตอบแทนสำหรับการถือสกุลเงินดอลลาร์ในช่วงขณะใดขณะหนึ่ง หากธนาคารกลางสหรัฐมีการปรับอัตราดอกเบี้ยขึ้น ความต้องการซื้อเงินดอลลาร์ (Demand) ก็จะเพิ่มขึ้น และส่งผลให้ดัชนีดอลลาร์ปรับตัวสูงขึ้น

● นโยบายการเงินจากธนาคารกลางสหรัฐ

เช่น การบริหารปริมาณเงินในระบบ ซึ่งหากมีการพิมพ์เงินออกมาในระบบจำนวนมาก ทำให้ความต้องการขายเงินดอลลาร์ (Supply) มีสูงขึ้นจะกดดันให้เงินดอลลาร์อ่อนค่า และดัชนีดอลลาร์ปรับตัวลดลง

● บรรยากาศความเสี่ยงในตลาดโลก

เงินดอลลาร์มีอีกหนึ่งฐานะในระบบการเงินโลก นั่นคือได้ชื่อว่าเป็นสินทรัพย์ปลอดภัย (Safe Haven) ทำให้หากนักลงทุนในโลกมองว่าระบบเศรษฐกิจการเงินมีความเสี่ยงสูงขึ้น ไม่ว่าจะจากทั้งด้านสงคราม ความขัดแย้งหรือวิกฤตเศรษฐกิจ ความต้องการถือเงินดอลลาร์ (Demand) จะสูงขึ้น ส่งผลให้เงินดอลลาร์แข็งค่า และดัชนีดอลลาร์ปรับตัวสูงขึ้น

● แนวนโยบายทางการเงินของประเทศอื่นที่มีสกุลเงินถ่วงน้ำหนักในตะกร้าดัชนีดอลลาร์

เช่น การเปลี่ยนแปลงอัตราดอกเบี้ยของธนาคารกลางยุโรป/ ญี่ปุ่น ที่จะส่งผลให้ค่าเงินยูโรหรือเยนในตะกร้าถ่วงน้ำหนักเปลี่ยนไป หากธนาคารกลางเหล่านี้มีการขึ้นอัตราดอกเบี้ย จะทำให้ดอลลาร์อ่อนค่าลงโดยเปรียบเทียบ และทำให้ดัชนีดอลลาร์ปรับตัวลงในที่สุด

ความสัมพันธ์ระหว่างดัชนีดอลล่าร์กับราคาสินทรัพย์การเงินต่าง ๆ

ค่าเงินดอลลาร์ถูกใช้เป็นหน่วยเทียบราคาของสินทรัพย์ทางการเงินทั่วโลก ไม่ว่าจะเป็นสกุลเงิน สินค้าโภคภัณฑ์ หรือราคาหุ้นในตลาดหุ้นสหรัฐ การเปลี่ยนแปลงของดัชนีดอลลาร์สหรัฐจึงสามารถทำให้นักลงทุนสามารถคาดการณ์การเปลี่ยนแปลงราคาสินทรัพย์ต่าง ๆ ได้ผ่านความสัมพันธ์ระหว่างดัชนีดอลล่าร์กับราคาสินทรัพย์การเงินต่าง ๆ เช่น

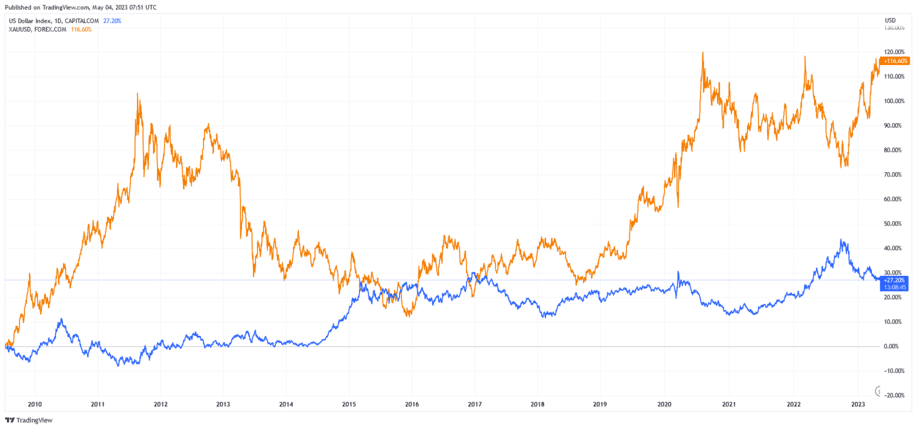

● ความสัมพันธ์ระหว่างดัชนีดอลลาร์แปรผันตรงข้ามกับราคาสินค้าโภคภัณฑ์

เนื่องจากสินค้าโภคภัณฑ์ในตลาดโลกมีหน่วยซื้อขายเป็นดอลลาร์ไม่ว่าจะเป็นน้ำมัน ทองคำ ยางพารา หรือสินค้าเกษตร ทำให้เมื่อดัชนีดอลลาร์เปลี่ยนแปลงจะส่งผลในทางตรงข้ามกับราคาสินค้าโภคภัณฑ์ด้วย นั่นคือ หากดัชนีดอลลาร์ปรับตัวขึ้น (ดอลลาร์แข็งค่า) หมายถึงว่าผู้ซื้อจะใช้ดอลลาร์น้อยลงในการแลกเป็นสินค้าโภคภัณฑ์ ทำให้ราคาสินค้าโภคภัณฑ์เช่น ทองคำปรับตัวลดลง

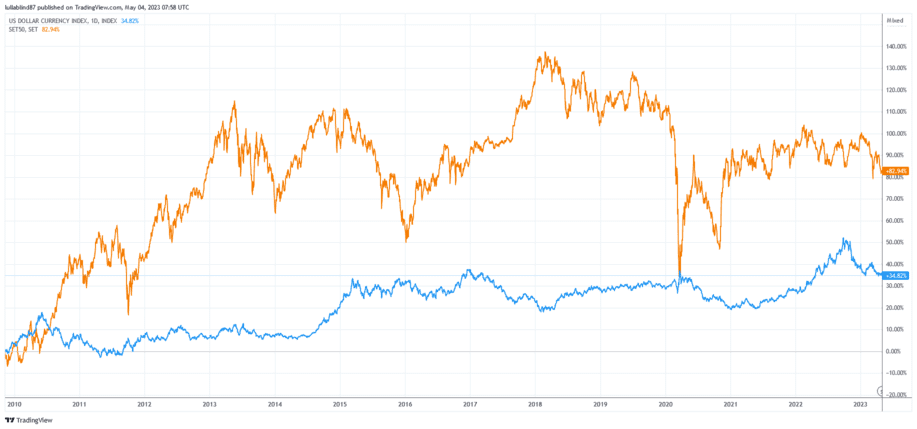

● ความสัมพันธ์ระหว่างดัชนีดอลลาร์แปรผันตรงข้ามกับผลตอบแทนจากตลาดหุ้นอื่น

การแข็งค่าของดัชนีดอลลาร์สามารถบ่งชี้ทิศทางการเคลื่อนไหวของเงินทุน (Fund Flow) ที่เข้าออกระหว่างประเทศสหรัฐอเมริกาและภูมิภาคอื่น ๆ ของโลกได้ นั่นคือหากดัชนีดอลลาร์ปรับตัวขึ้นอาจหมายถึงมีการนำเงินที่ขายสินทรัพย์จากตลาดอื่น ๆ ในโลกมาเปลี่ยนกลับเป็นสกุลเงินดอลลาร์เพิ่มมากขึ้น ในทางตรงกันข้ามการอ่อนค่าของดัชนีดอลลาร์ก็อาจเป็นสัญญาณบ่งชี้เบื้องต้นว่ามีการขายดอลลาร์เพื่อนำเงินออกไปซื้อสินทรัพย์อื่น ๆ ในตลาดโลก ส่งผลให้ผลตอบแทนในตลาดอื่นสูงขึ้น

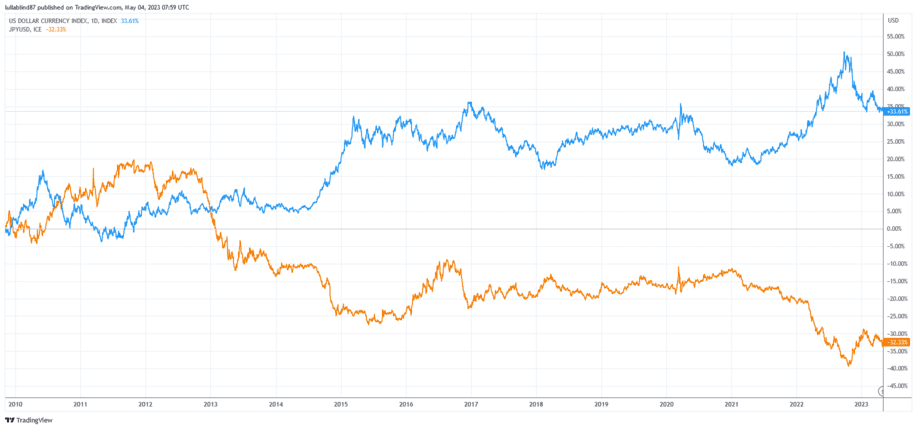

● ความสัมพันธ์ระหว่างดัชนีดอลลาร์แปรผันตรงข้ามกับสกุลเงินอื่นในตะกร้าถ่วงน้ำหนัก

สกุลเงินอื่น ๆ เช่น ยูโร เยน หรือสวิสฟรังก์ที่ถ่วงน้ำหนักในตะกร้าดัชนีจะมีความสัมพันธ์ในทิศทางตรงข้ามกับดัชนีดอลลาร์ นั่นคือ หากยูโรแข็งค่า ก็จะส่งผลให้ดัชนีดอลลาร์ปรับลงได้สูงเนื่องจากมีการถ่วงน้ำหนักไว้มากที่สุดในตะกร้าดัชนี

การวิเคราะห์แนวโน้มดัชนีดอลล่าร์ในประวัติ

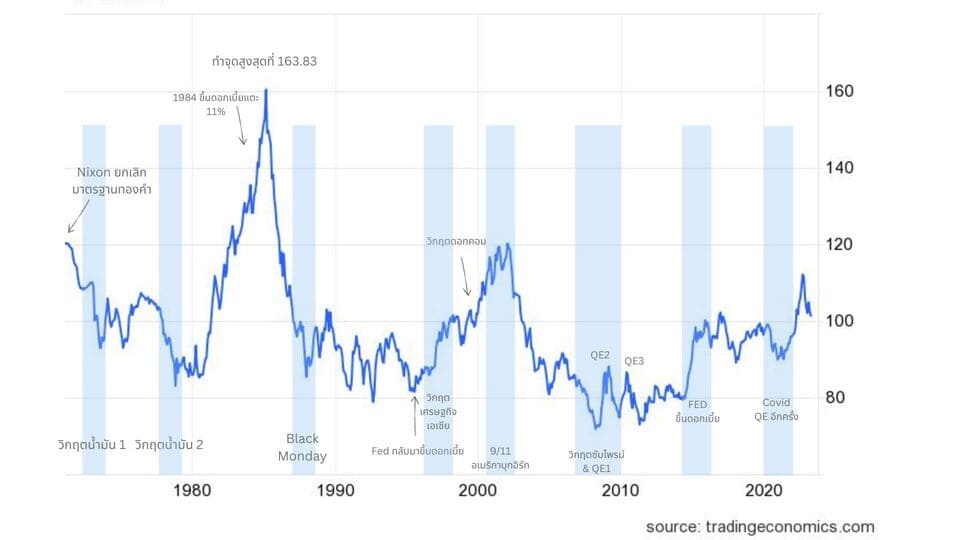

ดัชนีดอลลาร์ถูกสร้างขึ้นโดยธนาคารกลางสหรัฐตั้งแต่ปี 1973 หลังการล่มสลายของข้อตกลงเบรตันวูดส์เพื่อติดตามความเคลื่อนไหวของค่าเงินดอลลาร์เมื่อเทียบกับสกุลเงินหลักอื่น ๆ ของโลกซึ่งเริ่มมีความผันผวนเพิ่มมากขึ้นภายหลังจากการประกาศลอยตัวจากทองคำ โดยสามารถแบ่งออกได้เป็น 3 ช่วงคือ

1. ช่วงปี 1970s – 1985 การฟื้นตัวจากเศรษฐกิจถดถอย

หลังการประกาศยกเลิกมาตรฐานทองคำเป็นช่วงเดียวกับภาวะเศรษฐกิจโลกถดถอยเริ่มสิ้นสุดลง พร้อมกับวิกฤตราคาน้ำมันที่เริ่มถีบตัวสูงที่นำมาซึ่งภาวะเงินเฟ้อ เป็นช่วงที่ดัชนีดอลลาร์ปรับตัวลงจนถึงปลาย 1970s ที่ธนาคารกลางสหรัฐต้องปรับขึ้นดอกเบี้ยในอัตราสูงแตะ 20% เพื่อหยุดยั้งอัตราเงินเฟ้อที่เกิดขึ้น นับเป็นการหยุดการปรับตัวลงของดัชนีดอลลาร์ในรอบนี้ได้

หลังปี 1980 ภาวะเศรษฐกิจเริ่มมีเสถียรภาพมากขึ้นพร้อมกับราคาน้ำมันที่เริ่มปรับตัวลง ซึ่งแม้จะเป็นช่วงที่อัตราดอกเบี้ยเริ่มลดลงแล้ว แต่ก็เป็นช่วงที่การค้าในโลกเริ่มขยายตัวและความต้องการใช้ดอลลาร์เริ่มเพิ่มมากขึ้นทำให้ดัชนีดอลลาร์เริ่มพุ่งทะยานขึ้นแตะจุดสูงสุดของรอบแรกที่ 163.83 วันที่ 5 มีนา 1985

2. ช่วง 1985 – 2005 วิกฤตเศรษฐกิจเอเชียและ 9/11

ถัดจากนั้นสหรัฐได้กลับมาใช้นโยบายขึ้นดอกเบี้ยอีกครั้งในปี 1988 แม้ว่าดัชนีดอลลาร์จะตอบรับด้วยการปรับขึ้นเล็กน้อย แต่ก็ถูกกดดันด้วยภาวะเศรษฐกิจชะลอตัวแบบอ่อน ๆ ในสหรัฐ และความไม่สงบของเศรษฐกิจโลกอย่างวิกฤตเศรษฐกิจในเอเชียช่วงปี 1997

ช่วงปี 2000 – 2001 ยังเกิดเหตุการณ์ไม่ปกติที่ส่งผลต่อความเสี่ยงในระบบ คือ เกิดวิกฤตดอทคอม และ เหตุการณ์ 9/11 ทำให้ความคาดการณ์ต่อความเสี่ยงของนักลงทุนพุ่งสูงขึ้นพร้อม ๆ กับความต้องการดอลลาร์ในฐานะสินทรัพย์ปลอดภัย ส่งผลให้ดัชนีดอลลาร์ได้กลับมาพุ่งทะยานขึ้นอีกครั้งจนทำจุดสูงสุดใหม่ของรอบในปี 2001 หลังจากนั้นในปี 2002 สหภาพยุโรปได้เปิดตัวสกุลเงินใหม่ EUR โดยเริ่มใช้ที่เรท $0.90 ทำให้นักลงทุนมีทางเลือกในการกระจายความเสี่ยงเพิ่มมากขึ้นและดัชนีดอลลาร์ค่อย ๆ ชะลอตัวลง

3. ช่วงหลังปี 2005 วิกฤตซับไพร์มและ QE

ความผันผวนของดัชนีดอลลาร์เกิดขึ้นอีกครั้งในช่วงวิกฤตซับไพร์มที่เริ่มต้นขึ้นในปี 2007 ทำให้ความเชื่อมั่นในระบบเศรษฐกิจสหรัฐเริ่มสั่นคลอน ค่าเงิน Euro แข็งค่าขึ้นมาที่ $1.47 ดัชนีดอลลาร์ปรับตัวลงต่ำที่สุดแถว 77 และเกิดภาวะเศรษฐกิจถดถอยในสหรัฐจนรัฐบาลต้องส่งมาตรการกระตุ้นเศรษฐกิจเข้ามาเป็น QE (เพิ่มปริมาณเงินดอลลาร์ในระบบและลดดอกเบี้ยเข้าใกล้ศูนย์) ถึง 3 ครั้งตั้งแต่ปลายปี 2008 – 2013 กดดันดัชนีดอลลาร์ให้อ่อนค่าลง จนเริ่มกลับมาแกว่งตัวในโซน 100 – 90 ได้ในปี 2015 เมื่อธนาคารกลางสหรัฐเริ่มส่งสัญญาณยุติ QE และขึ้นดอกเบี้ย แต่การแพร่ระบาดของโควิดในปี 2020 ก็ทำให้ต้องกลับมาใช้ QE อีกครั้งและกดดันดัชนีดอลลาร์ในช่วงสั้น ๆ ก่อนการถอนมาตรการจะส่งผลให้ดัชนีดอลลาร์กลับมาทะยานขึ้นแต่ 114.6 ในปี 2022

มุมมองต่อดัชนีดอลลาร์

● มุมมองต่อดัชนีดอลลาร์ในเชิงพื้นฐาน

ในปีที่ผ่านมาธนาคารกลางสหรัฐได้ขึ้นอัตราดอกเบี้ยจาก 0.25% ไปถึง 4.5% ทำให้ดัชนีดอลลาร์แข็งค่าขึ้นกว่า 12% ทำจุดสูงสุดในรอบกว่าสองทศวรรษ แต่สำหรับปี 2023 ดัชนีดอลลาร์ปรับลดมาแล้ว 1.91% YTD และยืนอยู่ที่ระดับ 101.55 (3 พฤษภา 2023) ท่ามกลางการคาดการณ์ถึงเศรษฐกิจสหรัฐจะเข้าสู่ช่วงชะลอตัวและการคาดหวังว่าธนาคารกลางสหรัฐจะชะลอการขึ้นอัตราดอกเบี้ยลงในปีนี้

โดย Nick Bennenbroek, Brendan McKenna, และ Jessica Guo นักวิเคราะห์ค่าเงินจาก Wells Fargo มองว่าดอลลาร์จะสามารถแข็งค่าขึ้นได้ในช่วงไตรมาส 1 ของปี 2023 แต่ก็จะเริ่มอ่อนค่าลงในช่วงที่เหลือจากการที่นักลงทุนจะเริ่มหันไปใช้สกุลเงินอื่น ๆ แทน แม้จะมีความกังวลกับนโยบายการพิมพ์ดอลลาร์ออกมาเป็นจำนวนมากที่กดดันให้ดัชนีดอลลาร์ลดลง แต่ความต้องการถือพันธบัตรรัฐบาล(จากอัตราดอกเบี้ยที่เพิ่มขึ้น) จะช่วยชดเชยและดึงดัชนีดอลลาร์ให้ปรับขึ้นได้ และคาดว่าท่าทีของธนาคารสหรัฐต่อมาตรการทางการเงินจะเริ่มมีทีท่าอ่อนลง ซึ่งเป็นปัจจัยสำคัญที่ทำให้ค่าเงินดอลลาร์จะอ่อนลงได้ถึง 9.5% ในสิ้นปี 2024

สำหรับ JP Morgan ให้มุมมองที่เป็นกลางต่อการเคลื่อนไหวของดัชนีดอลลาร์ในปี 2023 นี้ เนื่องจากราคาได้ซึมซับข่าวร้าย เช่น การขึ้นอัตราดอกเบี้ยหรือการถดถอยของเศรษฐกิจไปแล้ว ขณะที่ในปีนี้เราจะได้เห็นการฟื้นตัวของภาคส่วนอื่น ๆ ในโลก เช่น ญี่ปุ่น และเอเชีย ที่จะมาดึงเงินทุนให้ไหลออกไป ซึ่งทั้งหมดเป็นปัจจัยที่ทำให้ดัชนีดอลลาร์ยังมีช่วงให้ปรับตัวขึ้นอีกไม่มาก

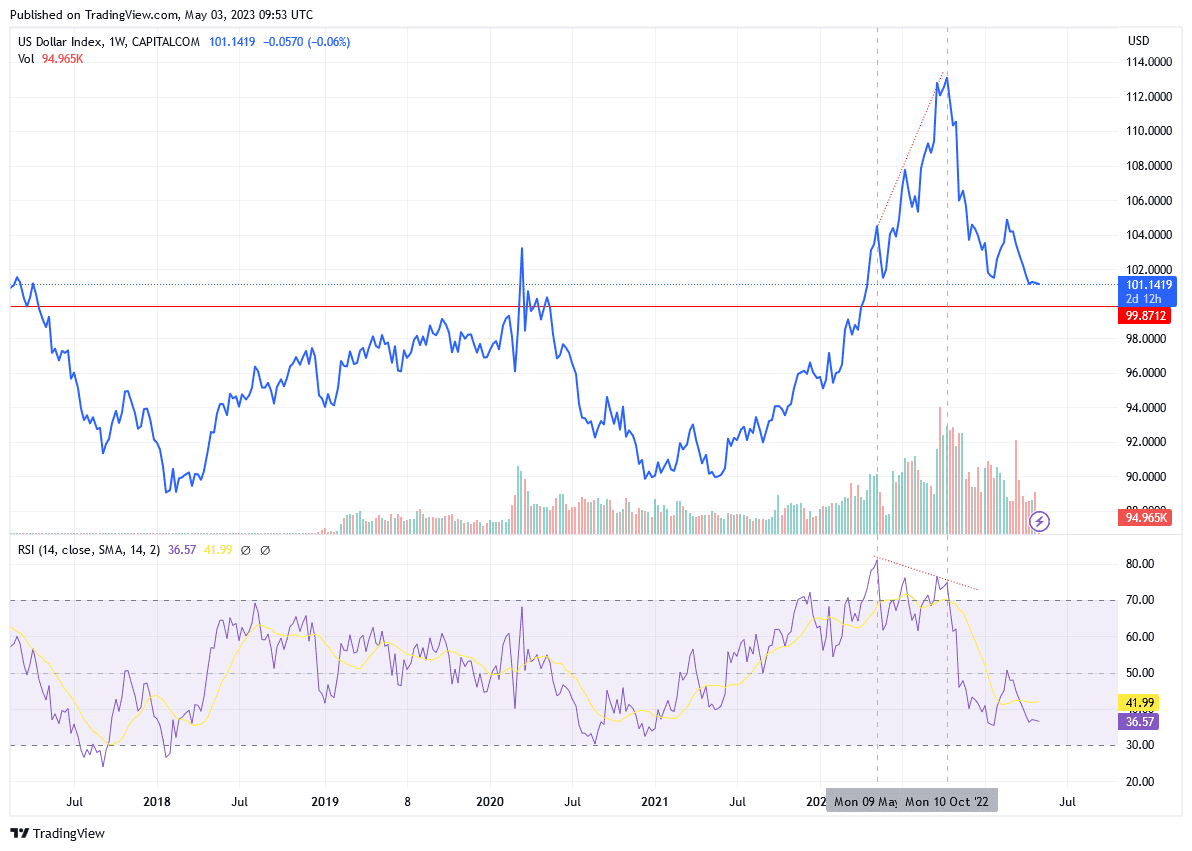

● มุมมองต่อดัชนีดอลลาร์ในเชิงเทคนิค

ในภาพใหญ่รายสัปดาห์ หลังจากที่ดัชนีดอลลาร์ขึ้นไปทำจุดสูงสุดของรอบไว้ที่ราว 114 จะพบว่าเครื่องมือ RSI ก็บ่งบอกสัญญาณขัดแย้งทำให้เกิดการปรับตัวของราคากลับลงมายืนอยู่ที่ 101 พร้อมกับ RSI เริ่มปรับตัวอยู่ในโซนต่ำ ทำให้โอกาสที่ดัชนีดอลลาร์จะปรับตัวลงต่อยังมีอยู่อย่างจำกัดและน่าจะแกว่งตัวรอปัจจัยใหม่ โดยมีแนวรับใกล้เคียงที่ 100 และ 96 ตามลำดับ

แนะนำ 3 วิธีในการลงทุนดัชนีดอลล่าร์

สำหรับการทำกำไรจากดัชนีดอลลาร์ที่เรานำมาฝากกันในคราวนี้สามารถทำได้ 4 วิธี ได้แก่

1. ซื้อเงินดอลลาร์

การแลกเงินหรือการซื้อเงินดอลลาร์แบบสป็อตเป็นวิธีลงทุนบนค่าเงินดอลลาร์แบบดั้งเดิมที่สุด นั่นคือการนำเงินบาทไปแลกเป็นเงินดอลลาร์มาเก็บไว้ และเมื่อเรทค่าเงินเปลี่ยนแปลงก็ไปแลกกลับมาโดยคิดส่วนต่างของราคาซื้อขายเป็นกำไรที่จะได้ ซึ่งสามารถทำได้ด้วยการไปติดต่อร้านแลกเงินหรือหากต้องการเทรดค่าเงินจำนวนมากก็สามารถติดต่อดีลเลอร์ได้

อย่างไรก็ดีวิธีเทรดดัชนีดอลลาร์นี้ค่อนข้างมีข้อจำกัดสำหรับนักลงทุนที่มีเงินทุนไม่มาก เนื่องจากการเปลี่ยนแปลงค่าเงินในระยะสั้นมักมีส่วนต่างผลกำไรไม่มาก ทำให้การซื้อดอลลาร์แบบสป็อตด้วยเงินจำนวนน้อยค่อนข้างยากที่จะได้กำไร และจะสามารถทำกำไรได้เฉพาะในช่วงที่เงินบาทอ่อนค่าเท่านั้น

คุณสมบัติ

● ข้อดี: ได้ถือและเป็นเจ้าของเงินดอลลาร์เอง

● ข้อเสีย: ทำกำไรได้เฉพาะทิศบาทอ่อนค่า มีส่วนต่างที่ทำกำไรในระยะสั้นได้ยาก ต้องไปแลกเงินที่สาขาผู้ให้บริการเอง

● ขั้นต่ำของการลงทุน: ขั้นต่ำ $50

● เหมาะกับนักลงทุน: ผู้ที่ต้องใช้เงินดอลลาร์อยู่แล้ว

● ระดับความแนะนำ: ⭐️⭐️

2. ซื้อกองทุนตลาดเงินต่างประเทศ

การซื้อกองทุนเป็นการลงทุนที่อาศัยตัวกลางคือผู้จัดการกองทุนช่วยจัดการเงินที่รวบรวมจากนักลงทุนไปบริหารจัดการตามนโยบายที่กำหนดไว้ ซึ่งกองทุนที่ลงทุนในตลาดเงินต่างประเทศที่ไม่ประกันความเสี่ยงค่าเงินเป็นอีกทางเลือกหนึ่งสำหรับการลงทุนในค่าเงินดอลลาร์ เนื่องจากผลตอบแทนตลาดเงินมักมีการเปลี่ยนแปลงไม่มากจึงสามารถสะท้อนการเปลี่ยนแปลงของค่าเงินได้ เช่น กองทุนเปิดไทยพาณิชย์ตราสารรัฐตลาดเงิน พลัส (SCBTMFPLUS-A)

การลงทุนด้วยวิธีนี้ทำได้ด้วยการเปิดบัญชีกองทุนแล้วส่งคำสั่งซื้อขายผ่านตัวแทนหรือแอป และได้ผลตอบแทนเป็นส่วนต่างราคาซื้อขายหน่วยลงทุน ซึ่งมีข้อดีในด้านที่ใช้เงินลงทุนไม่มาก แต่ก็สามารถทำกำไรได้เฉพาะช่วงที่เงินบาทอ่อนค่าเท่านั้น และเนื่องจากเป็นการลงทุนที่ไม่อาศัยอัตราทดจึงสามารถทำกำไรในช่วงสั้นได้ยาก และเหมาะกับการถือเพื่อทำกำไรในระยะกลางถึงยาวเป็นหลัก

คุณสมบัติ

● ข้อดี: ใช้เงินลงทุนไม่มาก ส่งคำสั่งซื้อขายได้ง่าย

● ข้อเสีย: ทำกำไรได้เฉพาะทิศบาทอ่อนค่า มีส่วนต่างให้ทำกำไรในระยะสั้นได้ยาก ซื้อขายได้แค่วันละ 1 ครั้งเฉพาะวันทำการ

● ขั้นต่ำของการลงทุน: ขั้นต่ำ 100 บาท (ขึ้นอยู่กับเงื่อนไขของแต่ละกองทุน)

● เหมาะกับนักลงทุน: เน้นการลงทุนระยะกลางถึงยาว

● ระดับความแนะนำ: ⭐️⭐️⭐️

3. เทรด CFD

CFD หรือ Contract for Difference เป็นตราสารอนุพันธ์อีกรูปแบบหนึ่งที่ช่วยให้นักลงทุนที่ไม่ได้เป็นเจ้าของสินทรัพย์ก็สามารถทำกำไรจากการถือสัญญาที่อ้างอิงราคาสินทรัพย์นั้นได้ ซึ่ง CFD ของดัชนีดอลลาร์นั้นสามารถเทรดบน DXY ได้โดยตรงในแบบที่ไม่ต้องอ้างอิงกับค่าเงินบาทเลย วิธีเทรด CFD ทำได้ไม่ยากด้วยการเปิดบัญชีผ่านโบรกเกอร์ ซึ่งใช้เวลาไม่นาน ใช้เอกสารน้อย และเมื่อได้รับการยืนยันเปิดบัญชีก็สามารถโอนเงินเพื่อเริ่มเทรดได้ทันที

การเทรดดัชนีดอลลาร์ด้วย CFD ให้ความสะดวกและคล่องตัวกับนักลงทุนจากการใช้อัตราทด ช่วยให้แม้ใช้เงินลงทุนไม่มากบวกกับการเปลี่ยนแปลงทศนิยมเพียงไม่กี่ตำแหน่งก็สร้างผลกำไรให้กับนักลงทุนได้ นอกจากนี้ยังสามารถใช้ทำกำไรได้ทั้งในขาขึ้นและขาลงอีกด้วย จึงเหมาะมาก ๆ กับนักลงทุนที่ต้องการเทรดระยะสั้น ทั้งนี้การเทรด CFD เป็นการลงทุนที่มีความเสี่ยงสูง นักลงทุนควรศึกษาผลิตภัณฑ์ก่อนเริ่มต้นลงทุน

คุณสมบัติ

● ข้อดี: ใช้เงินลงทุนน้อย มีอัตราทด ทำกำไรได้ทั้งขาขึ้นและขาลง สเปรดต่ำ เปิดบัญชีได้ง่าย

● ข้อเสีย: นักลงทุนไม่ได้เป็นเจ้าของดอลลาร์, การลงทุนมีความเสี่ยงสูง

● ขั้นต่ำของการลงทุน: บางโบรกเกอร์อาจมีขั้นต่ำ $50 ดอลลาร์

● เหมาะกับนักลงทุน: การเทรดระยะสั้น ใช้เงินลงทุนไม่มาก ซื้อขายเร็ว

● ระดับความแนะนำ: ⭐️⭐️⭐️⭐️⭐️

เทรดดัชนีดอลล่าร์ USD กับ Mitrade เดี๋ยวนี้ ↓↓↓

เงินทุนมีความปลอดภัยในระดับสูง

เงินทุนมีความปลอดภัยในระดับสูง ฝากถอนเงินฟรีและรวดเร็ว

ฝากถอนเงินฟรีและรวดเร็ว เริ่มต้นด้วยเงินต้นเพียงเล็กน้อย

เริ่มต้นด้วยเงินต้นเพียงเล็กน้อย โบนัสสำหรับลูกค้าใหม่ $100 ดอลลาร์

โบนัสสำหรับลูกค้าใหม่ $100 ดอลลาร์ทั้งหมดนี้ก็คือข้อมูลที่เรานำมาเล่าสู่กันฟัง ซึ่งสำหรับใครที่เคยสงสัยว่าดัชนีดอลล่าร์สหรัฐ (Dollar Index) คืออะไรก็คงได้หายสงสัยกันไปแล้ว จริงอยู่ที่ดัชนีดอลลาร์อาจไม่ใช่สิ่งที่นักลงทุนติดตามบ่อยนัก แต่ดัชนีตัวนี้ยังคงมีอิทธิพลต่อการลงทุนในตลาดโลก กระทบไปถึงตลาดเงิน ตลาดทุน รวมถึงสินค้าโภคภัณฑ์ การทำความรู้จักดัชนีดอลลาร์อย่างครบถ้วนจึงช่วยเป็นแนวทางการตัดสินใจ ช่วยให้การคาดการณ์และตัดสินใจลงทุนเป็นไปได้อย่างเฉียบคมยิ่งขึ้น นอกจากนี้ใครที่สนใจลงทุนในดัชนีดอลลาร์ก็สามารถเลือกเครื่องมือที่เหมาะกับความเสี่ยงและผลตอบแทนที่คาดหวังได้อย่างหลากหลายแบบไม่จำกัดเลย

*** ลงทุนมีความเสี่ยง ในการเทรด CFD ท่านไม่ได้เป็นเจ้าของของสินทรัพย์อ้างอิงใดๆ และอาจไม่เหมาะสมสำหรับนักลงทุนทุกท่าน ซึ่งอาจส่งผลให้ท่านสูญเสียเงินลงทุนขั้นต้น เพื่อเข้าใจถึงความเสี่ยงที่อาจเกิดขึ้นท่านควรพิจารณา เอกสารเปิดเผยข้อมูลความเสี่ยง ก่อนที่จะใช้บริการของเรา

การลงทุนมีความเสี่ยง เนื้อหาของบทความนี้ใช้สำหรับการอ้างอิงเท่านั้น ผู้ลงทุนควรศึกษาข้อมูลก่อนการตัดสินใจลงทุน