Solana Preisprognose: SOL riskiert weitere Verluste, da die wichtige Unterstützung wankt und die Nachfrage im Einzelhandel nachlässt

- Solana ist am Montag um über 6% gefallen und setzt die Unterstützung im Bereich von 174-177 USD sowie eine lokale Unterstützungstrendlinie unter Druck.

- Das Interesse der Einzelhändler an Solana ist gering, da das Open Interest in Futures und die Funding-Raten zurückgehen.

- Die Abflüsse im Spotmarkt und die positiven wöchentlichen Zuflüsse von Spot-SOL-ETFs aus der letzten Woche wecken Hoffnungen auf eine Erholung.

Der Preis von Solana (SOL) ist zum Zeitpunkt der Veröffentlichung am Montag um über 6% gefallen und setzt die Unterstützung im Bereich von 174-177 USD unter Druck, nachdem er von dem 200-Tage Exponential Moving Average (EMA) umgekehrt ist. Die Derivatdaten deuten auf eine bärische Neigung unter den Händlern hin, die mit weiteren Verlusten rechnen.

Trotzdem halten die Abflüsse aus dem Spotmarkt und die Zuflüsse der letzten Woche in die US-Spot-SOL-Exchange Traded Funds (ETFs) die Chancen auf eine Erholung offen.

Verkäufer dominieren die SOL-Derivate

Solana verliert das Interesse der Einzelhändler, da die breitere Marktvolatilität die Risikobereitschaft der Händler dämpft. Die Daten von CoinGlass zeigen, dass das Open Interest (OI) in SOL-Futures in den letzten 24 Stunden um 1,56% auf 10,16 Milliarden USD gesunken ist, was auf einen Rückgang der Hebelwirkung für offene Futures-Kontrakte oder auf das Schließen von Positionen durch Händler hinweist.

Zusätzlich liegt die OI-gewichtete Funding-Rate bei -0,0078%, was auf eine bärische Neigung unter den Händlern hindeutet, die eine Prämie zahlen, um Short-Positionen zu halten.

Auf einer negativeren Note übersteigen die Long-Liquidationen von 43,10 Millionen USD in den letzten 24 Stunden die 1,90 Millionen USD an Short-Liquidationen, was auf eine größere Auslöschung von bullisch ausgerichteten Händlern hinweist. Dieses Ungleichgewicht hat das Verhältnis aktiver Long/Short-Positionen im gleichen Zeitraum auf 0,9102 gesenkt, was auf eine größere Anzahl aktiver Short-Positionen hindeutet.

SOL-Derivatdaten. Quelle: CoinGlass.

Solana riskiert, unter wichtige Unterstützungselemente zu fallen

Solana wird zum Zeitpunkt der Veröffentlichung am Montag bei 175 USD gehandelt, nach einem intraday Verlust von über 6%, und riskiert die Nachfragezone von 174-177 USD sowie eine Unterstützungstrendlinie, die durch die Verbindung der Tiefststände vom 1. Juli und 10. Oktober gebildet wurde.

Ein entscheidender Schlusskurs unter 174 USD würde den Durchbruch bestätigen und ein weiteres Absinken zur Unterstützungzone von 153-156 USD riskieren, was fast einem Rückgang von 10% vom aktuellen Marktpreis entsprechen würde.

Darüber hinaus handelt Solana unter dem 200-Tage EMA, während der Abwärtstrend in den 50-Tage und 100-Tage EMAs ein Death Cross-Muster riskiert. Dies würde ein Verkaufssignal auslösen, da der kurzfristige bärische Trend an Stärke gewinnt.

Die Momentum-Indikatoren auf dem Tageschart signalisieren eine bevorstehende bärische Wende, da der Moving Average Convergence Divergence (MACD) mit der Signallinie konvergiert. Wenn der MACD den Rückgang unter die Signallinie ausweitet, würde dies einen Anstieg des bärischen Momentums bestätigen.

Gleichzeitig erfährt der Relative Strength Index (RSI) bei 37 einen scharfen Rückgang, was auf einen Anstieg des Verkaufsdrucks hindeutet. Der weitere Spielraum nach unten, bevor die überverkaufte Zone erreicht wird, deutet auf mehr Raum für eine Korrektur hin.

Tagespreisdiagramm SOL/USDT.

Auf der anderen Seite könnte eine Erholung von SOL bei 175 USD den 200-Tage EMA bei 187 USD erneut testen.

Könnte Solana die Bären fangen?

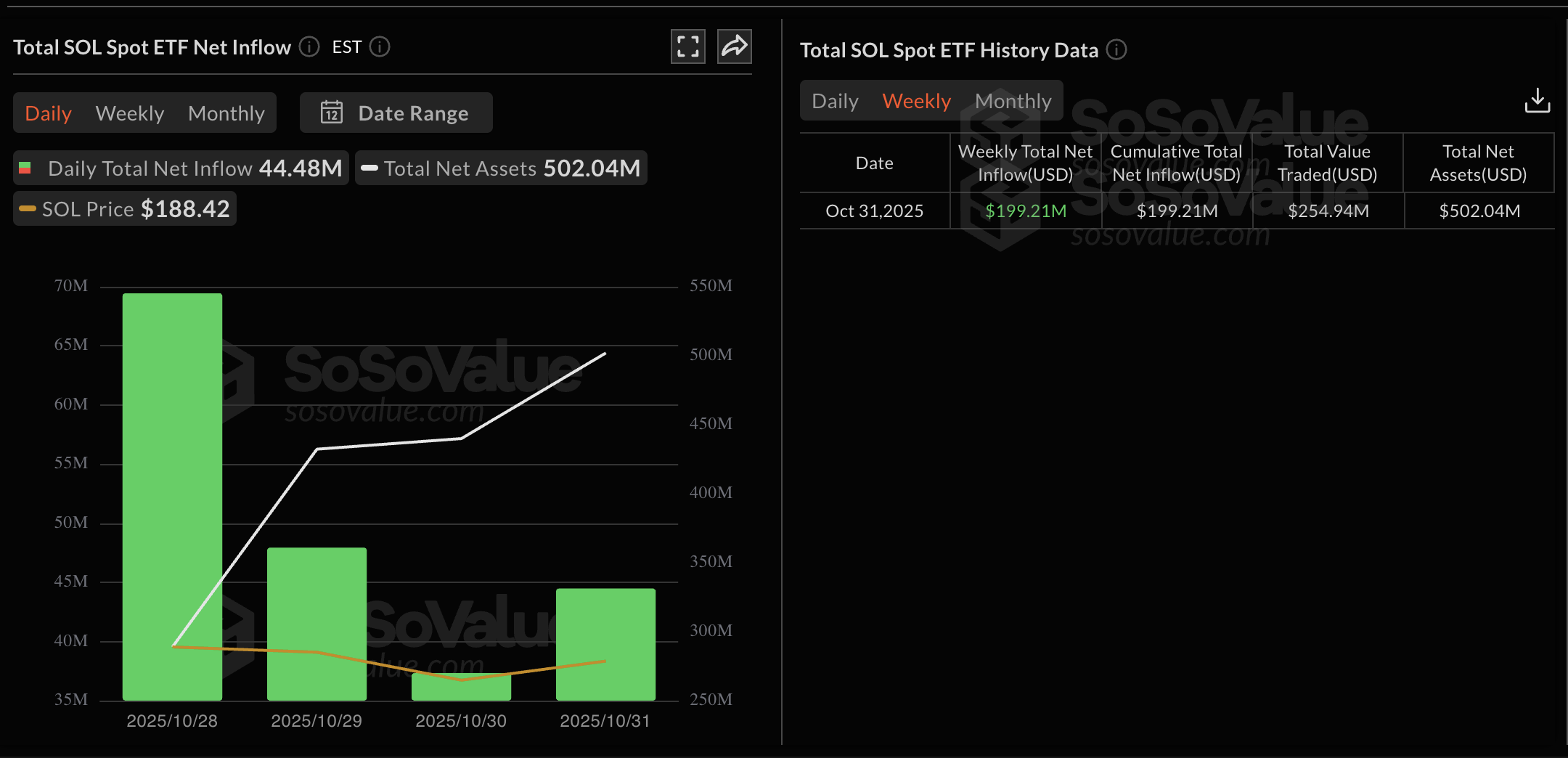

Trotz der nachlassenden Nachfrage der Einzelhändler, die SOL an den Rand drängt, zeigt die Einführung der US-Spot-Solana-ETFs in der letzten Woche eine stetige institutionelle Nachfrage nach dem Hauptkonkurrenten von Ethereum. Die Daten von Sosovalue zeigen vier aufeinanderfolgende Tage mit Zuflüssen in der letzten Woche, die insgesamt 199,21 Millionen USD für die Woche bis zum 31. Oktober ausmachten. Wenn der stetige Trend in dieser Woche anhält, könnte die Nachfrage von institutionellen Akteuren die SOL-Preise anheben.

Zuflüsse in US-SOL-Spot-ETFs. Quelle: Sosovalue.

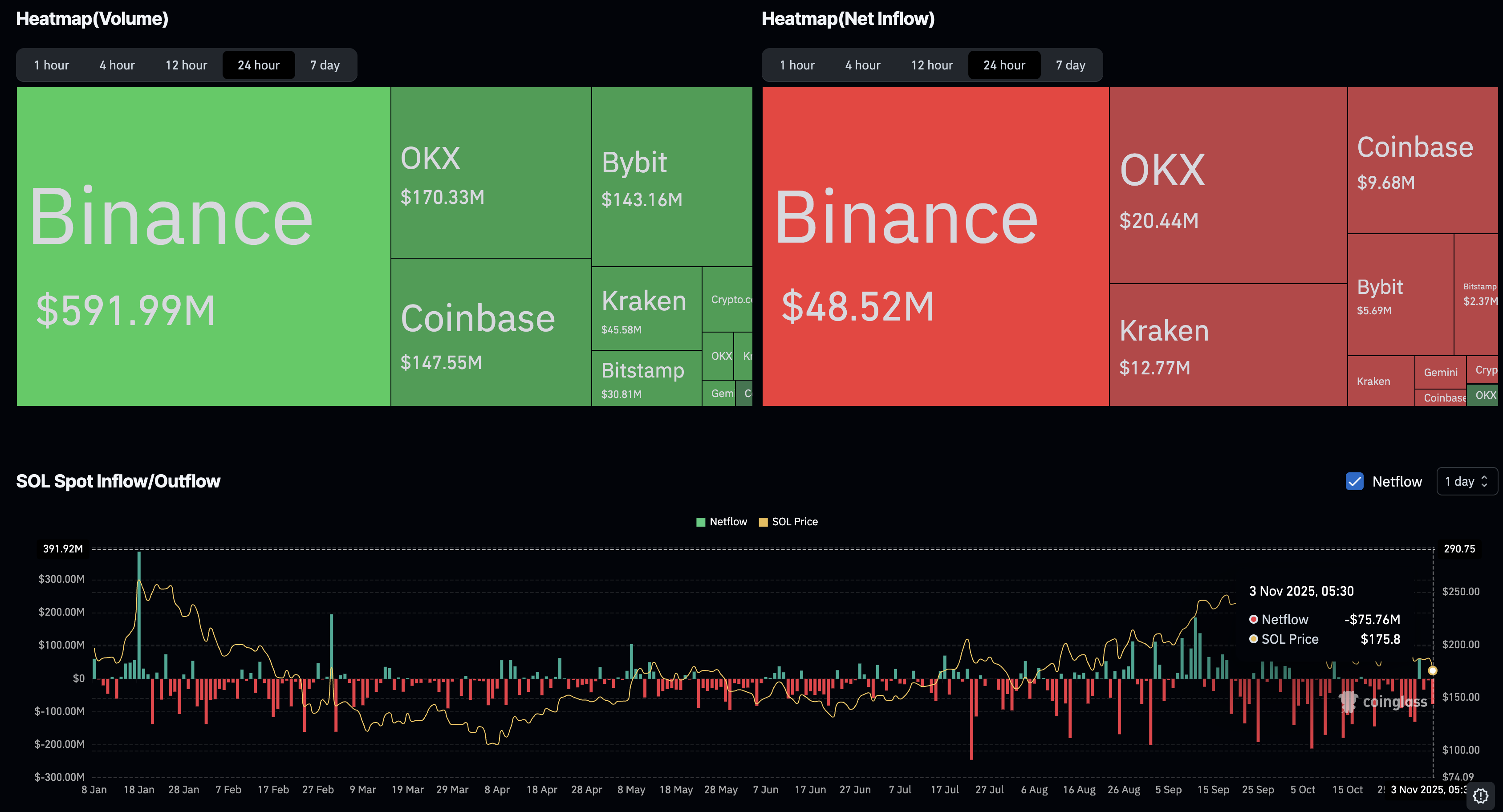

Zusätzlich zeigen die intraday Nettoströme im Spotmarkt bisher am Montag einen Nettostromabfluss von 75,76 Millionen USD in Solana. Dies deutet darauf hin, dass Händler entweder von den rabattierten Preisen profitieren oder Token von Börsen in kalte Lagerung verschieben, was Vertrauen in Solana widerspiegelt.

Nettoströme SOL-Spot. Quelle: CoinGlass.

Zusammenfassend lässt sich sagen, dass Solana an einem Scheideweg steht, angesichts der intensiven Volatilität des breiteren Marktes, die Händler auf beiden Seiten des Einsatzes erschüttern könnte. Um kurzfristige Verluste zu vermeiden, sollten Händler in Erwägung ziehen, auf einen entscheidenden Schlusskurs des Tages zu warten, bevor sie eine Short-Position eröffnen.