Der Rückkauftrend im Kryptowährungsmarkt – Die älteste Trick von Wall Street anwenden

- Chainlink, Hyperliquid, Aave und mehrere andere Krypto-Projekte kaufen ihre Token zurück, um das verfügbare Angebot zu begrenzen.

- Aktienrückkaufoptionen sind eine entscheidende Maßnahme für die Akteure an der Wall Street als Zeichen des Vertrauens.

- FXStreet hat mehrere Marktexperten interviewt, um ihre Meinungen zum aktuellen Trend der Token-Rückkäufe im Kryptowährungsmarkt zu sammeln.

Token-Rückkäufe sind einer der neuesten Trends im breiteren Kryptowährungsmarkt im Jahr 2025, ähnlich wie Aktienrückkäufe an der Wall Street, jedoch mit mehreren wesentlichen Unterschieden. Um die Nachfrage-Angebots-Skalen zu beeinflussen, passen mehrere Blue-Chip-Altcoins ihre Tokenomics durch Rückkäufe an, um native Reserven, Unternehmensreserven oder durch das Verbrennen ihrer eigenen Token aufzubauen. Um weitere Einblicke in Token-Rückkäufe, deren Auswirkungen auf Altcoins und das breitere Kryptowährungs-Ökosystem zu gewinnen, hat FXStreet Experten aus den Krypto-Märkten interviewt.

Geschichte der Aktienrückkäufe an der Wall Street

Eine Aktienrückkaufinitiative ist eine traditionelle Finanzstrategie, die jährlich eine mehrtrillionenschwere Erklärung im US-Aktienmarkt ausmacht. Typischerweise ist der Rückkaufaufruf eines Unternehmens ein Zeichen des Vertrauens, das einen weiteren Anstieg des Aktienkurses und seiner Bewertung antizipiert.

Darüber hinaus stärkt dies die Zentralisierung des Unternehmens, während das auf dem Aktienmarkt verfügbare Angebot begrenzt wird. Gleichzeitig entstehen jedoch die Risiken der Zentralisierung, einschließlich Angebotsdumping, Aktienmanipulation und einem mechanischen Anstieg des Gewinns pro Aktie (EPS) aufgrund einer reduzierten Aktienanzahl.

Apple (AAPL), ein Maßstab für Rückkäufe, hat sein Rückkaufprogramm stetig von einer Erhöhung auf 60 Milliarden Dollar im Jahr 2013 auf einen konstanten jährlichen Rückkauf im dreistelligen Milliardenbereich ausgeweitet. Im Jahr 2024 stellte Apple einen Rekord von 110 Milliarden Dollar bei Aktienrückkäufen auf, wobei der kumulierte Rückkauf über 735 Milliarden Dollar betrug.

Indem sie sich ein Beispiel an der Wall Street nehmen, kaufen Krypto-Projekte Token zurück, was zu einem künstlichen Anstieg der Nachfrage aufgrund des reduzierten Angebots führt. Im Folgenden sind die Auswirkungen von Token-Rückkäufen oder -Verbrennungen im Jahr 2025 aufgeführt.

Auswirkungen von Token-Rückkäufen oder -Verbrennungen

Emissionen und Token-Entsperrungen erhöhen das verfügbare Angebot einer Kryptowährung. Gleichzeitig haben Rückkäufe oder Verbrennungen eine deflationäre Auswirkung auf die Tokenomics einer Kryptowährung, die effektiv die Liquidität, den Tokenpreis und die Belohnungen verändert.

Typischerweise könnte die Nettosupply-Änderung nach solchen Ereignissen mit der Formel berechnet werden,

Nettosupply-Änderung = Emissionen + Token-Entsperrungen − Rückkäufe - Verbrennungen

Für einen effektiven Rückkauf oder eine Verbrennung muss das Ereignis die Inflation durch Token-Entsperrungen, Belohnungen und Team-/Treasury-Verteilungen ausgleichen. Andernfalls könnte das zirkulierende Angebot weiterhin steigen, was zu einem insgesamt inflationären Trend in der Tokenomics führt.

Könnte die künstliche Nachfrage nach Token-Rückkäufen oder -Verbrennungen den Krypto-Markt ankurbeln?

Token-Rückkäufe oder -Verbrennungen könnten die Preischarts vorübergehend stabilisieren, aber ein stetiger Aufwärtstrend erfordert einen konstanten Kaufdruck. Wenn der Rückkauf oder die Verbrennung inkonsistent ist, kehrt der Markt zu normalen Niveaus zurück, wobei die Market Maker den Token wieder aufstocken, Verkäufer potenzielle Kaufaufträge vorwegnehmen und die marginale Auswirkung abnimmt.

Mit Rückkäufen im Trend könnte ein einmaliger oder schlanker Rückkauf im Verhältnis zum Fully Diluted Value (FDV) lukrativ sein. Dennoch sollten Händler die steigenden Benchmarks im Markt berücksichtigen und die Rückkauf-zu-FDV- und Rückkauf-zu-zirkulierendem-Kapital-Verhältnisse vergleichen, um die Anordnung zu analysieren.

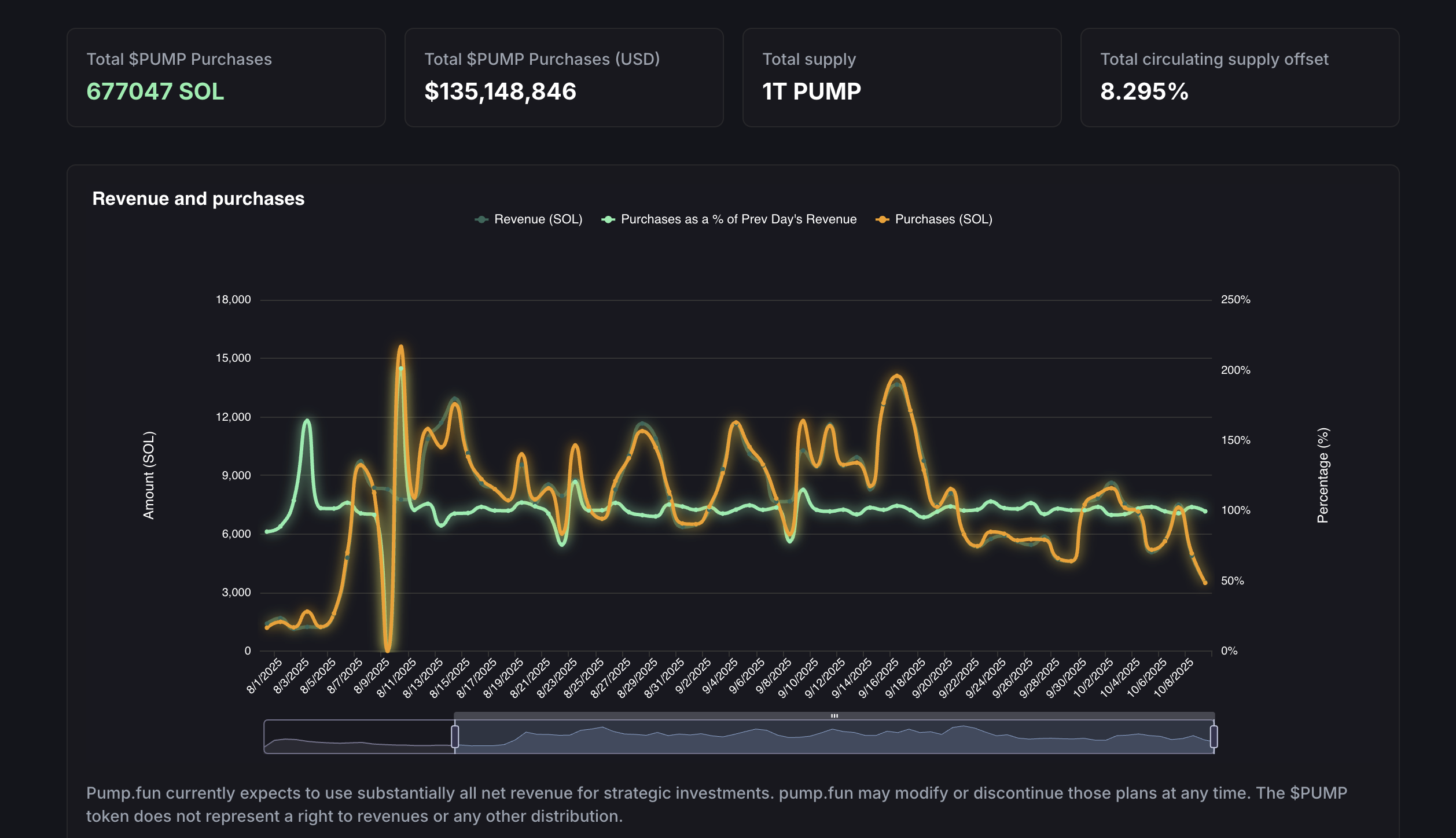

Die übermäßige Abhängigkeit von Einnahmen zur Finanzierung von Rückkäufen, wie bei Pump.fun zu sehen, birgt jedoch das Risiko, die Entwicklung, die Sicherheit des Protokolls oder die Liquiditätsanreize zu gefährden. Solche Risiken könnten in einem Bärenmarkt auftreten, wenn die Einlagen der Nutzer, die Einnahmen und die Gebühren zurückgehen.

Token-Rückkäufe und -Verbrennungen im Kryptowährungsmarkt

Ähnlich wie die Aktienrückkaufoption, die an der Wall Street zu sehen ist und das verfügbare Angebot an Aktien auf dem Markt reduziert, um deren Wert zu steigern, beeinflussen Token-Rückkäufe, basierend auf der allgemeinen Nachfrage-Angebots-Regel, ebenfalls die Krypto-Preise.

Der Kryptowährungsmarkt bietet jedoch größere Flexibilität mit mehreren Optionen, wie Rückkauf und Halten, Aufbau von Reserven oder Zuweisung des Pools für andere Zwecke. Im Folgenden sind Beispiele für Token-Rückkäufe basierend auf ihrem Zweck aufgeführt.

Aave

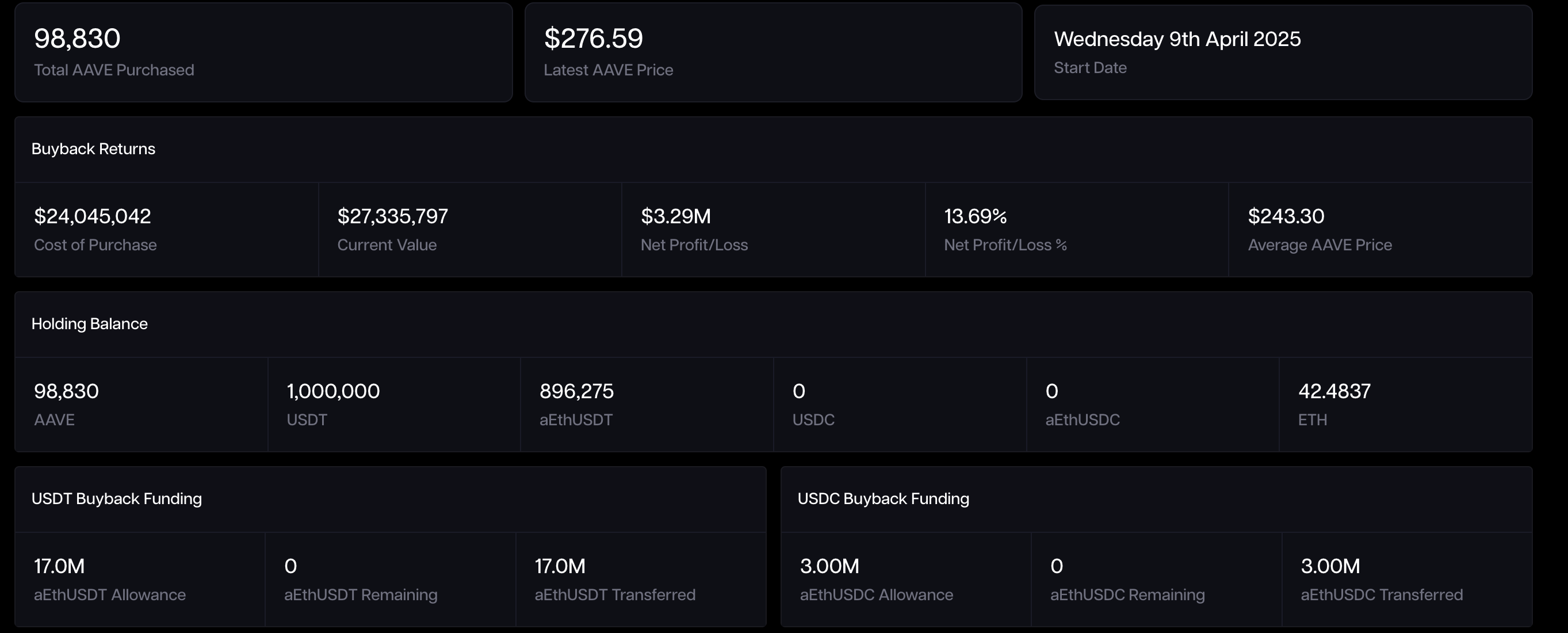

Aave, ein Kreditprotokoll, hat am 9. April sein wiederkehrendes Rückkaufprogramm initiiert, das durch Protokollvermögen finanziert wird, und 1 Million Dollar pro Woche zugewiesen. Tokenlogic-Daten zeigen, dass die Rückkaufkasse bis zum 10. Oktober auf 98.830 AAVE-Token gestiegen ist, die einen Wert von über 27,18 Millionen Dollar haben.

AAVE-Kasse. Quelle: Tokenlogic

Chainlink

Chainlink (LINK), ein Oracle-Netzwerk, hat seit Anfang August 463.190 LINK-Token zurückgekauft und eine native Reserve im Wert von 10,5 Millionen Dollar bis zum 10. Oktober geschaffen. Diese Reserve macht 0,0683% der 678,09 Millionen LINK-Token im Umlauf aus.

Bemerkenswert ist, dass die Reserve durch Einnahmen aus sowohl Off-Chain- als auch On-Chain-Diensten finanziert wird, was darauf hindeutet, dass der Anstieg dieser Reserve direkt von der Marktdurchdringung von Chainlink abhängt. Dies würde dem Marktpreis des Tokens einen zusätzlichen Schub geben, indem das Angebot allmählich reduziert wird, während die Nachfrage steigt.

Seit Beginn des Rückkaufprogramms ist der LINK-Preis bis zum 10. Oktober um fast 35% gestiegen, trotz eines Rückgangs von seinem August-Hoch von 27,87 Dollar.

LINK/USDT täglicher Preis-Chart.

Hyperliquid

Hyperliquid (HYPE), eine auf unbefristete Verträge fokussierte dezentrale Börse (DEX), verfolgt ein umsatzbasiertes Modell zur Finanzierung ihrer Token-Rückkäufe. Die DEX hat 97 % ihrer Handelsgebühren für den Rückkauf ihres HYPE-Tokens in einem Unterstützungsfonds vorgesehen.

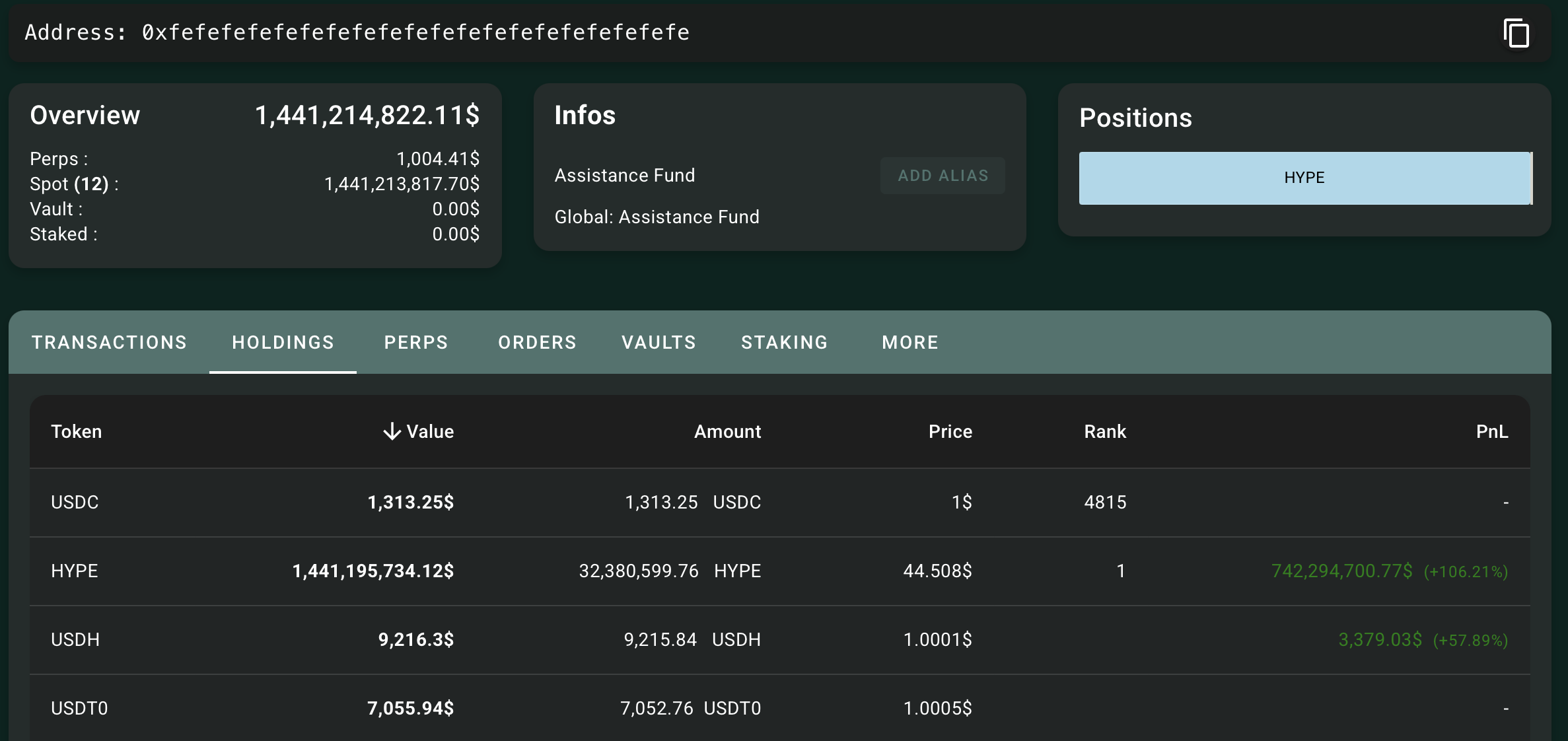

Hypurrscan-Daten zeigen, dass dieser Fonds bis zum 10. Oktober 32,37 Millionen HYPE-Token im Wert von über 1,44 Milliarden Dollar erworben hat, was mehr als 3 % des Gesamtangebots ausmacht.

Hyperliquid Unterstützungsfonds. Quelle: HypurScan.

Mit dem steigenden Interesse am Handel mit unbefristeten DEX unter Privatanlegern, wie am Anstieg des von Binance unterstützten Konkurrenten Aster zu erkennen ist, wird Hyperliquid voraussichtlich seinen Unterstützungsfonds, der auf umsatzbasierten Token-Rückkäufen basiert, weiter ausbauen.

Pump.fun

Pump.fun, ein auf Solana basierendes Launchpad, das sich auf Meme-Coins konzentriert, gehört zu den leistungsstärksten Protokollen auf dem Markt, basierend auf seiner Einnahmesammlung. Das Rückkaufprogramm hat den Großteil seiner täglichen Einnahmen umgeleitet und über 8,295 % des zirkulierenden Angebots angesammelt, was einem Wert von über 135,14 Millionen Dollar am 10. Oktober entspricht.

Pump.fun Reserve. Quelle: Pump.fun

OKB

Abgesehen von Token-Rückkäufen bezieht sich das Token-Burning auf das Versenden eines Teils des zirkulierenden Angebots an "Null"-Adressen. Dies entfernt diese Token effektiv aus dem Umlauf und führt zu deflationären Druck.

OKB, der native Token von OKX’s X-Schicht, erlebte am 13. August einen massiven Wandel in der Tokenomics mit dem Verbrennen von 65,25 Millionen Token, wodurch das Gesamtangebot auf 21 Millionen begrenzt wurde. Diese enorme Reduzierung des verfügbaren Angebots führte am selben Tag zu einem plötzlichen Anstieg von 125 %, was über 260 % Gewinn im Monat ausmachte. OKX’s Ansatz zur Verringerung seines Angebots ist ein hervorragendes Beispiel für Flexibilität in der Web 3.0-Welt, in der die Token verbrannt werden, anstatt die traditionelle Rückkauf- und Halteoption zu nutzen.

Shiba Inu

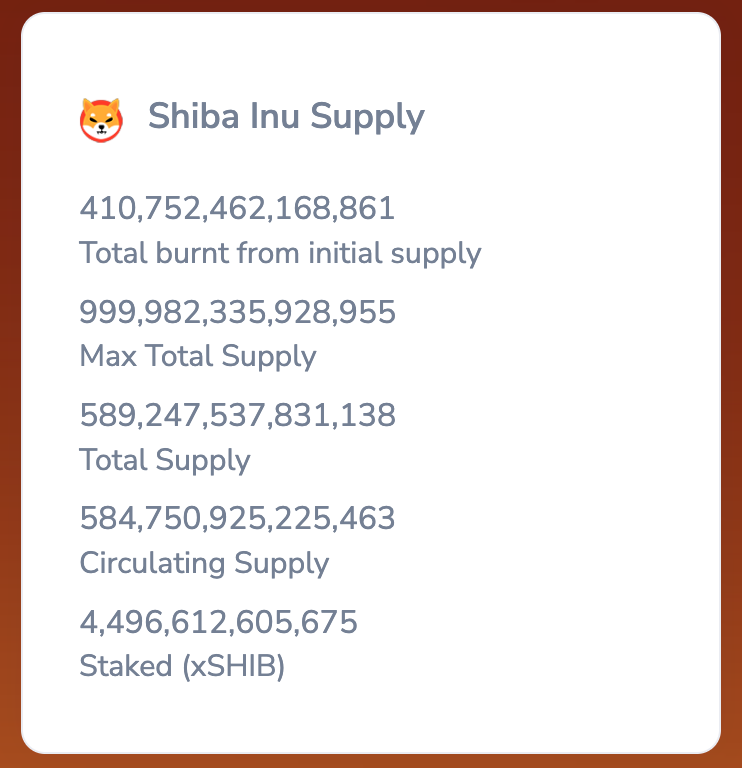

Shiba Inu, die zweitgrößte Meme-Münze nach Marktkapitalisierung mit 7,1 Milliarden Dollar zum Zeitpunkt des Schreibens, führt regelmäßige Token-Burns über das Community-Burn-Portal, die Gebührenumwandlung zum Verbrennen und das Halter-Burning an eine tote Wallet durch, alles verfolgt von Shibburn. Bis zum 10. Oktober wurden 410,75 Billionen SHIB-Token aus dem maximalen Angebot von 999,98 Billionen SHIB verbrannt.

Shiba Inu Angebotsverbrennung. Quelle: Shibburn

Expertenmeinungen zu Token-Rückkäufen

Um weitere Einblicke in die Auswirkungen von Token-Rückkäufen zu gewinnen, hat FXStreet Experten auf den Kryptowährungsmärkten interviewt. Hier sind einige der Antworten, die unten geteilt wurden:

Oliver Yates, CEO von Aplo

Sind Token-Rückkäufe ein defensives Werkzeug während Marktrückgängen oder ein proaktiver Teil Ihres Wertzuwachses und Anreizdesigns?

Das hängt vom spezifischen Projekt ab. Für viele sind Token-Rückkäufe ein proaktiver und grundlegender Teil ihrer Tokenomics, wie in ihrem Whitepaper von Anfang an dargelegt, um langfristigen Wert zu generieren. Für andere kann es eine defensive Maßnahme sein.

Wie kann man zwischen einem nachhaltigen, umsatzgetriebenen Rückkaufprogramm und einer kurzfristigen Marktmanipulationstaktik unterscheiden, und welche Kennzahlen sollten Investoren verwenden, um die Glaubwürdigkeit zu bewerten?

Ein entscheidender Unterschied ist, ob der Rückkaufmechanismus Teil des ursprünglichen Designs des Projekts war. Ein nachhaltiges Programm ist oft direkt mit den Einnahmen des Projekts verbunden, wie eine DEX, die einen Teil ihrer Gebühreneinnahmen verwendet, um Token zurückzukaufen. Ein Rückkaufprogramm, das plötzlich erscheint, ohne Teil der ursprünglichen Tokenomics zu sein, könnte skeptischer betrachtet werden.

Sollte die Wahl zwischen Verbrennen und Halten nach einem Token-Rückkauf on-chain geregelt werden, sodass Token-Inhaber über das Schicksal der zurückgekauften Token nach jedem Rückkaufzyklus abstimmen können?

Dies ist weitgehend eine Frage der Governance-Struktur. Für eine DAO macht das On-Chain-Voting durch Token-Inhaber logisch Sinn. Für zentralisierte Token, wie die von Börsen wie BNB oder OKB ausgegebenen, könnte dieses Modell jedoch weniger anwendbar sein.

Punit Agarwal, Gründer von KoinX

Was sind Ihre Vorhersagen für den Altcoin-Zyklus basierend auf den aufkommenden Trends wie Krypto-ETFs, Token-Rückkäufen, Verbrennungen, Unternehmensreserven usw.?

Jeder Zyklus bringt mehr Reife. Früher war es hypegetrieben; jetzt sehen wir echte Geschäftsgrundlagen – Einnahmen, Rückkäufe und Treasury-Management. ETFs und Unternehmensreserven treiben die Branche in Richtung mehr Struktur. Ich denke, Projekte, die solide, transparente Geschäfte aufbauen, werden die nächste Welle anführen.

Würde das Verbrennen zurückgekaufter tokenisierter Anteile eine größere Prüfbarkeit und das Vertrauen der Investoren im Vergleich zu Off-Chain-Treasury-Beständen bieten, und könnte dies zu einer neuen Praxis werden?

Das Verbrennen ist klar – jeder kann es on-chain sehen, und es kann nicht rückgängig gemacht werden. Aber das Halten kann auch sinnvoll sein, wenn das Projekt plant, später zu reinvestieren oder die Nutzer zu belohnen. Was wirklich zählt, ist, offen zu sein, warum man es tut, und es transparent zu verfolgen.