- 【今日要聞】G7擬釋放石油儲備?原油價格暴漲30%后回落

- 澳幣匯率飆升創近4年新高!油價推高通膨,澳洲央行3月升息在即?

- 【財經縱覽】:川普稱戰爭「基本結束」!WTI原油收跌近7%、失100關口,美股全線反彈

- 原油價格大跳水!後市還會上漲嗎?投行建議這樣操作

- 【今日要聞】原油重磅會議召開!美國CPI數據來襲

- 川普想TACO?伊朗戰爭的劇本,可能早已不由他編寫

投資慧眼Insights - 11月降息規模敲定和美國銀行股財報開門紅提振市場情緒,上週美股標指道指創新高。Q3財報季陸續展開,美國經濟不著陸前景會掀起新的行情嗎?

市場回顧

上週(10/07-10/11),美國通膨喜憂參半,但總體仍撐11月降息25bp,疊加銀行股財報季開門紅,標指道指刷新記錄,帶動歐股、日股、台股上漲,港股因市場重新平衡中國寬鬆政策效果而回檔。

美股三大指數齊漲超1%,標普500指數歷史上首次站上5800點,創今年第45次收盤新高,單週累漲1.11%;道瓊指數漲1.21%,同創曆史新高;那斯達克指數漲1.13%。

科技「七巨頭」走勢分化。被高盛調升目標價的輝達漲約8%,微軟和蘋果小漲,亞馬遜漲超1%,Meta跌約1%,谷歌跌超2%,新發佈Robotaxi受到質疑的特斯拉跌約13%。

Q3淨利息收入意外增長的摩根大通績後漲4.44%,為一年中最大盤中漲幅;管理資產規模升至11.5萬億美元的貝萊德股價漲創曆史新高;第三季盈利超預期的富國銀行漲5.61%,為八個月最大漲幅。

日經指數在四萬點下方穩步復甦,上週累計升2.5%並收於兩週最高水平。在今年上半年淨買入6萬億日圓股票後,外資下半年迄今已撤出5.42萬億日元日股,有證據顯示資金正流向中國股市。野村仍看漲日股,將日經指數年末預測從3.8萬升至4萬點。

港股上週跌6.5%領跌全球股市,8日回檔創下2008年10月以來最大單日跌幅,大市成交6千多港元並創記錄新高。外資觀望中國財政政策出台力度,中資券商股、內房股等板塊走弱。

台股加權指數上週漲近600點至22901.64點,台積電、聯發科最新營收數據較好。專家分析,台股短線仍正向看待,有望再度挑戰2.3萬點;台股將在半導體業者帶動下繼續成為主要受惠市場。

歐洲Stoxx 600指數上週升0.66%,Stoxx 50指數升0.68%,德國DAX 30指數升1.32%,法國CAC 40指數升0.48%,英國富時100指數跌0.33%。令人擔憂的是,福斯汽車、BMW等傳統豪車第三季銷售集體滑坡,穆迪下調福斯評級至負面。

通膨喜憂參半,11月料降25bp,12月呢?

儘管美國9月CPI超預期,但整體通膨率仍在向2%目標靠攏,PPI數據也支撐通膨回落前景,市場堅定了聯準會11月降息25個基點的預期。

上週美國統計局公佈,9月CPI年率從2.5%回落至2.4%,預期2.3%;核心CPI年率升3.3%,預期和前值為3.2%。

彭博經濟學家指出,9月CPI報告有好消息和壞消息,好消息是租金的去通膨進展在加快,壞消息是汽車維修和保險等一些關鍵服務類別依然高企。但聯準會偏好的通膨指標——核心PCE平減指數有望比CPI增速更慢,這份報告將不會改變FOMC對通膨處於下降趨勢的看法。

不少分析師認為,這份報告基本消除了11月再降息50個基點的可能性,聯準會將會繼續降低利率,但接下來的降息節奏將會變得更加謹慎。

另一項通膨數據顯示,美國9月PPI月率錄得0%,低於預期0.1%和前值0.2%,核心PPI月率升0.2%符合市場預期。

華泰證券指出,8-9月通膨連續超預期,顯示美國去通膨進展有所反復,預警器美國經濟動能改善一致,但因同期公佈的失業金初請人數在颶風衝擊中超預期回升,市場降息預期「不降反升」。

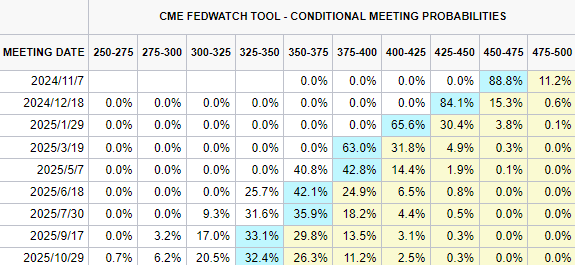

截至撰稿,據CME聯準會觀察工具數據,交易員當前押註11月降息25基點的概率為88.8%,按兵不動概約一成,完全排除降息50個基點的可能;預計12月降息25個基點的概率超八成。

【芝商所聯準會觀察工具,來源:CME】

不過,華爾街也正在對年內剩餘時間能否降息兩次產生了疑惑。上週,10年期美債殖利率回升至4%關口上方,升至7月以來最高。

法國巴黎銀行認為,從9月中旬以來10年期美債殖利率飆升約50個基點來看,市場越來越確定美國將不會「硬著陸」,但「不著陸」和「軟著陸」的可能性一樣大。這令人擔心,如果財政緊縮措施沒有出現,通膨上行風險將再次出現。

評級機構惠譽指出,通膨正在減弱,但尚未消失。在9月意外強勁的就業數據後,9月CPI報告鼓勵聯準會在寬鬆週期的步伐上保持謹慎。目前最可能的路徑是11月降息25bp,但「12月的降息不應視為理所當然」。

銀行股財報掀起不著陸敘事

與市場此前在爭論的美國經濟「軟著陸」還是「硬著陸」不同,上週幾份美國銀行股財報正在揭示另一種可能性:不著陸,即經濟增長並未明顯放緩、緊縮政策下通膨仍未得到有效抑製。

換句話說,如果經濟不著陸,短期內聯準會還有升息的可能。

對於股市而言,有媒體指出,股票一方面受惠於強勁的經濟表現,但另一方面受到無風險利率抬升的壓制,整體呈現震蕩走勢。

上週五,摩根大通和富國銀行財報中均提到,美國信用卡消費增長放緩,信用卡逾期付款增加。這表面上顯示經濟活動正在放緩,但小摩卻認為,這是疫情後消費模式正常化的結果,並非經濟衰退的預兆。

小摩指出,總體上消費者支出模式穩健,這與消費者基本面穩固的說法一致,也與當前經濟「不著陸」情景的中心預測一致。

標普500公司Q3獲利增長有望超7%

據Factset報告,標普500指數今年第三季獲利增長4.1%,這是該指數連續第五個季度收益年增。而根據標普指數成分公司財報季的獲利增長率平均改善情況,這些公司第三季獲利年增有望超過7%。

市場此前預期的標普公司第三季獲利增長為4.4%。若以過去十年從季度末到財報季結束平均提升的5.5%、過去五年平均提升7.2%、過去四個季度平均提升3.1%來計算,第三季標普成分公司的實際獲利增長有望分別達到9.9%、11.6%和7.5%。

截至10月11日,在已公佈今年第三季業績的三十家成分公司中,79%公司的實際每股收益高於平均預期,超出幅度為5.9%。

需註意,由於每股收益下調,自9月30日起,標普500指數的獲利增長率從4.4%降至4.1%。

本週財經前瞻:零售數據、Fed講話、財報

數據方面,本週投資人重點關註週四(17日)將公佈的美國9月零售銷售數據,預期月率為0.3%,前值為0.1%。

重要事件方面,本週聯準會理事沃勒、今年FOMC票委戴利、Fed理事庫格勒、明年票委古爾斯比、2026年票委卡什卡利等官員將發表講話。

美股Q3財報季陸續展開,本週花旗、美國銀行、高盛、摩根士丹利等銀行業股將發佈業績;光刻機霸主艾斯摩爾、晶片代工龍頭台積電也將公佈新一季財報。

市場觀點

隨著資本市場對聯準會年內降息步伐謹慎放緩的預期升溫,交易焦點正在從降息交易轉向美國經濟和消費是否保持強勁,但同時也在警惕通膨上行風險。

另一方面,在分析師調降標普500公司業績預期的同時,不少公司則在暗示前景在改善。這種背景下,財報表現強於預期的公司將可能得到更多追捧。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全��部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情