- 突發!一則消息引發美元/日元大漲100點,惟這一點不容忽視!

- 【今日要聞】川普演說來襲!黃金終止4連漲,12萬人爆倉

- 【財經縱覽】:美伊談判分歧大、國際油價巨震!納指跌超1%、輝達挫5.5%,黃金衝擊5200!

- 黃金價格上漲至5150美元,特朗普的關稅提升了避險需求,市場關注美伊談判

- 【財經縱覽】:輝達業績、指引雙雙超預期!美股兩連漲,比特幣漲近6%,以太幣漲近12%

- 【財經縱覽】:美股全線反彈、Anthropic釋放重磅信號!黃金、白銀終結四連漲!

據傳,昔日的芯片霸主英特爾(INTC.US)或遭分拆,半導體解決方案供應商博通(AVGO.US)或有意競購其芯片設計和營銷業務,而全球最大的晶圓代工廠台積電(TSM.US)或正研究運營英特爾的芯片代工廠,不過值得留意的是,特朗普應不會允許台積電這樣的外國運營商經營其高端芯片業務,除非只是進行投資。各方尚未回應有關傳聞。

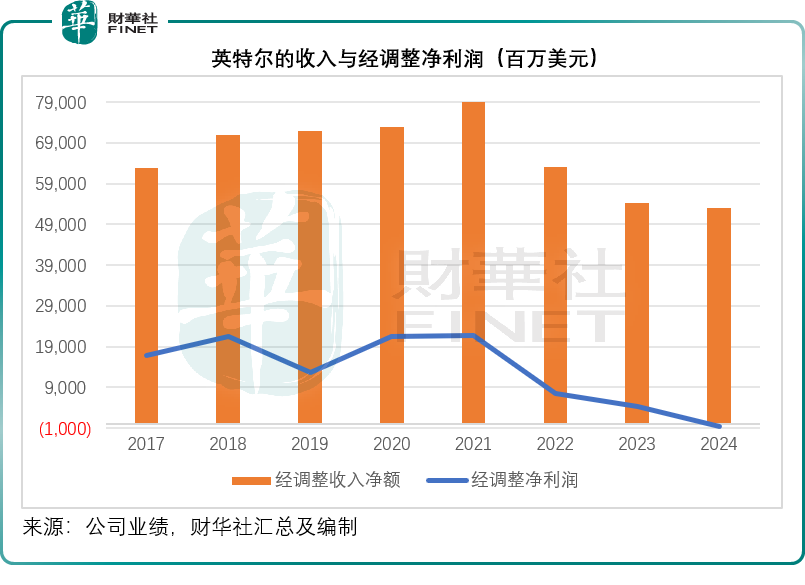

不過,英特爾分拆的傳聞應不是空穴來風。截至2024年12月28日止的財政年度,英特爾收入按年下降2.08%,至531.01億美元,其中其代工業務收入按年下滑7.23%和包括自動駕駛初創公司Mobileye在内的其他業務收入按年下滑31.81%,抵消了其英特爾產品收入按年增長2.69%的正面影響。

2024財年,其晶圓代工業務的經營虧損大幅擴大92.78%,達到134.08億美元,嚴重拖累了其整體業績表現,業績轉盈為虧,經調整淨虧損為5.66億美元,而上年為淨利潤44.23億美元。

英特爾為大部分計算機系統生產商供應微處理器,也是大多數個人電腦中使用的x86系列指令集開發商之一,為何如今淪落至此?

英特爾何以至此?

英特爾於1968年由半導體先驅戈登·摩爾(Gordon Moore)(摩爾定律正是他的經驗之談)和羅伯特·諾伊斯(Robert Noyce)以及投資者亞瑟·洛克(Arthur Rock)共同創立,並且在安德魯·格羅夫(Andrew Grove)的高效領導下,成為推動矽谷崛起的重要科技力量。

同時,英特爾也是SRAM和DRAM存儲芯片的早期開發商,在1981年之前,這兩項業務佔其業務的大部分。儘管英特爾在1971年創造了世界上第一個商用微處理器芯片——英特爾4004,但直到20世紀90年代早期個人電腦逐漸開始普及時,商用微處理器芯片才成為它的主要業務。

到上世紀九十年代,微軟(MSFT.US)Windows與英特爾組成的「Wintel」合作聯盟,在塑造個人電腦市場格局上發揮了極其重要的作用,並鞏固了英特爾在市場上的地位,成為其重要的價值護城河。因此,英特爾在20世紀90年代中後期大力投資新的微處理器設計,促進了計算機行業的快速發展。在此期間,它成為PC微處理器的主要供應商,擁有90%的市場份額,並以積極的反競爭策略來捍衛其市場地位,特别是針對超微半導體(AMD.US),並與微軟爭奪計算機行業方向的控制權。

然而,隨著科技的演變,市場也出現了結構性的變化。

高速網絡的普及和需求的轉變,讓智能手機和移動設備逐漸成為主流。

此消彼長,個人電腦的銷售也開始下降。當前全球有超過95%的智能手機使用Arm(ARM.US)設計的處理器内核,使用Arm指令集,Arm已經成為英特爾處理器市場的主要競爭對手。此外,還有開源的RISC-V指令集也成為其競爭對手,華為也已經發佈了基於RISC-V指令集的芯片。

自21世紀以來,尤其在前10年後期,英特爾面臨的競爭日益激烈,這導致英特爾在個人電腦市場的主導地位和市場份額下降。但即便如此,到2023年,英特爾仍在x86市場以68.4%的市場份額遙遙領先,只是這樣的地位不知道還能維持多久。

英特爾生產的微處理器如CPU,在上世紀80年代計算機蓬勃發展中發揮著十分重要的作用,這些芯片是通用計算的主要工具,其進行的計算是一個一個串行。但是到當前的人工智能發展階段,其計算規模已非往日可比,儘管通用CPU還是能運行AI算法,但AI的巨量計算規模使得CPU的使用成本過高。

此時,英偉達(NVDA.US)迅速崛起。

英偉達的GPU與CPU的工作方式不同,CPU以串行的方式運行所有計算,而GPU則能針對相同計算同時運行多行叠代,這種「並行處理」在人工智能計算中變得更有效率,這也是英偉達能夠推出最先進AI芯片的底氣。

不過,英特爾主張其擁有設計和制造芯片的能力,這在業界較為罕見,因為大多數芯片設計公司,如AMD和英偉達等,沒有自己的生產設施,而是依賴承包商如台積電、富士康、三星、SK海力士等進行代工。

值得留意的是,AMD也曾擁有自己的芯片代工生產線,最後向外出售,這一方面是因為半導體工業生產資金投入巨大,存在典型的周期性問題,另一方面是既當設計服務公司又當代工廠,客戶會擔心自己設計的芯片被盜取重要技術,這正是AMD等美國大型邏輯芯片公司出售自己晶圓廠而只專注於設計的原因。對比之下,僅專注於做代工的台積電,不參與芯片設計,只琢磨工藝和如何優化產能及滿足客戶需求,將生產效益做到極致,才能做強做大。

台積電目前的產能是英特爾的數倍,即使英特爾投入更多資源發展代工業務,也難以追趕台積電的領導地位。

除此以外,儘管英特爾一再強調其十分重視代工業務,並將代工客戶放在首要位置,但結果說明一切:英特爾自2015年以來一再推遲10納米和7納米制造工藝的量產,而台積電和三星早就能制造出最尖端的芯片。

因為固守x86的優勢、欠缺創新和跟隨時代的戰略優化,英特爾的問題變得積重難返,過去的芯片霸主榮光已然黯淡。

分拆英特爾,以提高其運營效率,應有其必要。

誰是得益者?

可是,對於美國而言,英特爾是屬於美國的英特爾,台積電與三星這兩家頂級代工廠固然是最大、最優秀的晶圓生產商,但它們最大的問題是,都在亞洲。

這不是美國的政客願意看到的,英特爾的代工業務是否會如此輕易地讓台積電運營,恐怕沒那麽容易。

對於特朗普來說,不論是晶圓代工還是芯片設計,都必須由美國企業控制才行,台積電要參與其中,採取的方式或頂多只能是技術支持和財務支持,難以獲得控制權和經營權,而且還必須在美國本土生產。

但無論如何,這一傳聞應利好本來就能得益於定制芯片ASIC的博通,而英特爾的現有股東和投資者也應會樂見其得救。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情