- 大炮一響黃金萬兩?以史爲鑑:伊朗衝突將如何影響原油、黃金、匯市與股市

- 突發!一則消息引發美元/日元大漲100點,惟這一點不容忽視!

- 【今日要聞】川普演說來襲!黃金終止4連漲,12萬人爆倉

- 【財經縱覽】:伊朗宣佈關閉爾木茲海峽!納指終結兩連跌、黃金沖高回落,白銀挫4.8%、美元突破98

- 【財經縱覽】:美伊談判分歧大、國際油價巨震!納指跌超1%、輝達挫5.5%,黃金衝擊5200!

- 突發!霍爾木茲海峽告急、沙特關閉最大煉油廠,黃金突破5400!

近日,巴菲特又引起了市場的關注:持續減持蘋果(AAPL.US)和比亞迪(01211.HK)。「股神」的減持操作,是否有什麽投資意味?

巴菲特減持比亞迪

從港交所(00388.HK)權益披露網站的數據可見,巴菲特旗艦伯克希爾(BRKB.US)於今年6月11日再度減持比亞迪H股,減持數量為134.8萬股,減持均價230.46港元,較現價233.60港元折讓1.34%,較當前比亞迪(002594.SZ)的A股股價255.64元人民幣折讓16.22%。

完成這次減持後,伯克希爾仍持有比亞迪H股7,569萬股,佔比亞迪現有已發行股份總數(包括A股和H股)29.09億股的2.60%,佔H股已發行股份數10.98億股的6.90%。若按當前的H股股價233.60港元計算,伯克希爾於比亞迪的持股市值仍達到177億港元,約合22.65億美元。

當然,這不是伯克希爾的第一次減持。16年前,巴菲特聽從芒格建議建倉比亞迪之後,合共持有2.25億股比亞迪的H股。有記錄的減持是從2022年8月開始,伯克希爾持續減持比亞迪。

見下表,財華社根據港交所權益披露的數據匯總了伯克希爾的多次減持,計得這三年伯克希爾已披露累計減持了3267.1萬股比亞迪,合計套現金額為72.54億港元,約合9.29億美元,均價為222.02港元。

需要注意的是,以上為伯克希爾主動披露的。從以上的數據可以看出,有一些減持交易並沒有詳細披露,也就是說,伯克希爾實際減持套現的金額要比上述的總金額高得多。但財華社從已有的信息披露和伯克希爾早年的財報推斷,第一次減持應是發生在2022年8月24日其首次披露減持信息之前,但不早於2021年末。

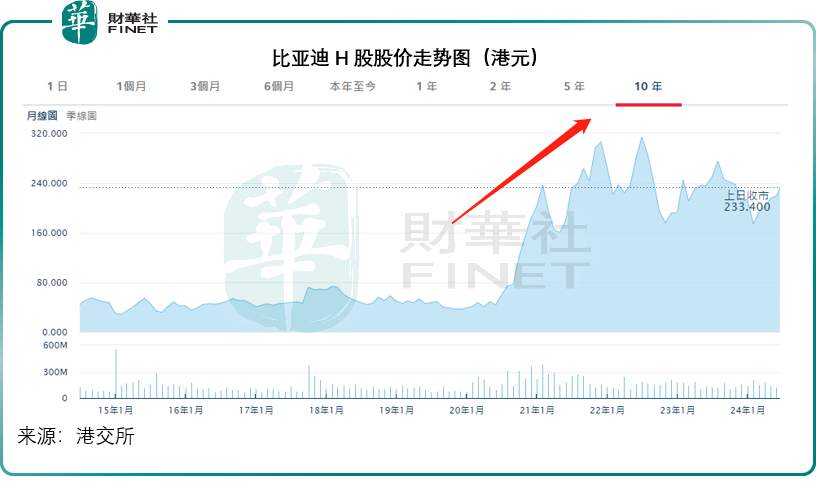

見下比亞迪近十年的股價走勢圖,2021年起持續走高,這時也是特斯拉(TSLA.US)引領的新能源汽車發展浪潮興起之時,比亞迪作為全球領先的電池供應商以及追趕特斯拉的新能源汽車生產商,股價自然也受到追捧,股價一下子漲了五倍以上,無怪乎伯克希爾會從2022年起減持——正是趁股價高漲收獲的時機。

伯克希爾早年的財報披露,巴菲特的2.25億股比亞迪持股成本價只有2.32億美元,約合每股8.05港元!而單從伯克希爾已官方披露的減持總額來看,已是其總成本價的4倍以上,還不計及沒有披露的減持,以及目前還持有的股份,後者價值177億港元,約合22.65億美元,是伯克希爾最早期全部2.25億股成本價2.32億美元的9.76倍。

伯克希爾並沒有一次性清倉,或許認為比亞迪的H股股價仍有上漲的空間。

除了比亞迪外,伯克希爾最近也開始減持愛股蘋果。

伯克希爾減持蘋果

2023年第4季起,伯克希爾開始減持蘋果,當季減持1000萬股,若按季末蘋果股價192.53美元計算,套現19.25億美元;2024年第1季,又繼續減持1.16億股蘋果,按季末蘋果股價171.48美元計算,或套現199.25億美元。兩次減持合共套現218億美元,約合1,705.84億港元。

即使是在減持之後,蘋果依然是伯克希爾的最大持倉,佔了其美股投資組合的40.81%,持倉市值高達1,354億美元。伯克希爾仍是蘋果的第三大股東,僅次於超級公募先鋒領航和頂級資產管理集團貝萊德。

同樣道理,巴菲特減持蘋果,並非不看好蘋果,或是基於稅務以及自身投資戰略性考慮。

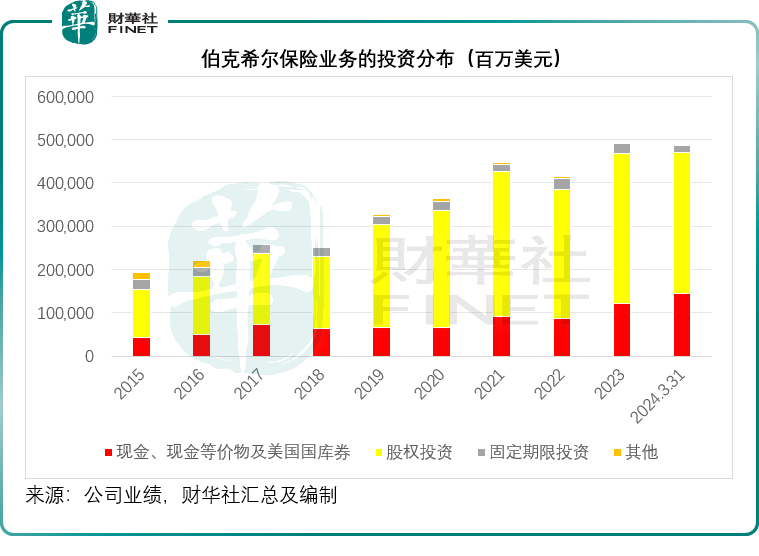

在2024年第1季業績中,伯克希爾表示,將繼續持有大量短期投資,包括美國短期債券,並相信持有充裕的流動性至關重要,堅持在短期投資方面安全高於收益。截至2024年3月31日止,伯克希爾持有的現金、現金等價物及美國國庫券合共為1435.09億美元,較2023年末增加了216.64億美元,佔其保險業務總投資的比例由2023年末的24.75%提高至29.35%,見下圖。

因此,伯克希爾減持或是為了套現,以避險和在未來把握其他機會。

結論

「股神」也是人,巴菲特也有看走眼的時候。例如從其過去減持比亞迪的交易可以看出,伯克希爾並非每次踩對點,伯克希爾2022年末的減持恰好在比亞迪的階段性低位期間,如果再等一等,就能多賺好幾億。

可見,追求收益最大化,即使對於「股神」來說,也是不可能的任務,而且也並不現實。巴菲特適時變現,以期規避風險和賺取更安全的無風險收益(通過美債)。

但是從巴菲特身上,我們還是可以學習到:投資要從自身的整體投資戰略佈局出發,而不僅僅著眼於某一標的的利益最大化,最優化利用資金。

投資者也應避開多個心理偏差,包括:

1)錨定效應,即以特定數值為目標制約買賣行為,在做決策的時候應客觀評估整體情況,例如經濟前景、宏觀政策對市場的影響,更重要的是,要明白想要的是什麽,不冒不值得的險,也不放過能輕松賺取的收益。

2)羊群效應:不盲目跟隨市場,應結合自己的實際情況和客觀判斷作出投資決策。

3)禀賦效應(Endowment bias):不舍得放棄有一定感情的資產,該斷不斷,反受其亂,應對的策略是客觀評估,明白自己真實需求,作出理性判斷。

4)後悔厭惡偏差:擔心作出的決策會帶來負面結果,而寧願保持現狀。應對的辦法是:要先明白自己的投資目的,找出通往自己目標的辦法,自律而行。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情