斥巨資收購業内「黑馬」!中國生物製藥看中了什麽?

今年以來,港股市場的創新藥概念股表現強勢,三生製藥(01530.HK)、諾誠健華(09969.HK)、信達生物(01801.HK)、中國生物製藥(01177.HK)等多股迎來翻倍上漲。

而在日前,中國生物製藥又迎來利好消息——斥資約5億美元拿下了業内知名「黑馬」禮新醫藥。

受此消息刺激,7月16日,中國生物製藥的股價直接高開逾5%,不過此後出現回落,截至發稿時間漲幅收窄至0.63%。

中國生物製藥開啓收購

中國生物製藥及附屬公司是中國領先的創新研究和研發驅動型醫藥集團,業務覆蓋醫藥研發平台、智能化生產和強大銷售體繫全產業鏈。產品包括多種生物藥和化學藥,在腫瘤、肝病、呼吸繫統、外科/鎮痛四大治療領域處於優勢地位。

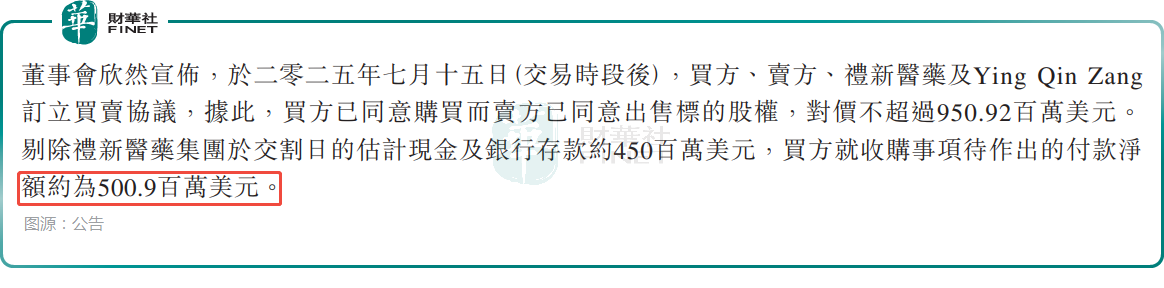

7月15日盤後,中國生物製藥在公告中稱,透過全資附屬公司正大製藥投資以不超過9.51億美元收購禮新醫藥95.09%股權。扣除禮新醫藥集團於交割日的估計現金及銀行存款約4.5億美元,實際淨付款額約為5.01億美元。

而截至7月15日,中國生物製藥持有禮新醫藥4.91%股權,這部分股權是於禮新醫藥C輪融資時取得。因此,在此次收購完成後,禮新醫藥將成為中國生物製藥的間接全資附屬公司。

關於收購的理由,中國生物製藥在公告中稱,禮新醫藥是一家聚焦腫瘤免疫及腫瘤微環境領域的、全球頂尖的創新藥研發公司,與集團的創新與國際化戰略深度契合。此次收購事項將進一步強化集團在前沿分子類型和腫瘤免疫領域的研發技術能力,加速集團全面創新的發展。另外,收購事項將加速集團的國際化進程,增強集團在全球醫藥行業的聲譽和形象,促進未來潛在國際化交易的達成。另外,禮新醫藥的優質資產也將極大的豐富集團的創新管線,同時亦可強化集團的研發人才儲備。

值得一提的是,中國生物製藥和禮新醫藥關繫深厚。此前不僅參與了禮新醫藥的C輪融資,同時雙方之間也早有合作。

例如,此前中國生物製藥就和禮新醫藥就其產品LM-108及未來潛在的多個創新雙特異性抗體或抗體偶聯藥物(ADC)在中國大陸地區達成戰略合作。今年6月底,中國生物製藥與禮新醫藥聯合開發的CCR8單克隆抗體LM-108新適應症被CDE納入突破性治療品種,用於聯合特瑞普利單抗治療既往接受一線標準治療失敗的CCR8陽性晚期胃/胃食管結合部(G/GEJ)腺癌。

總的來看,中國生物製藥和禮新醫藥也算是「知根知底」,這筆收購比較有想象空間。

禮新醫藥有何來頭?

資料顯示,號稱業内「黑馬」的禮新醫藥聚焦於腫瘤免疫及腫瘤微環境領域内尚未滿足的治療需求,並基於其自主研發的GPCR及多次跨膜蛋白抗體發現平台,致力於具有「全球首創」及「同類最佳」發展潛力的生物創新藥研發。

具體而言,禮新醫藥擁有全球領先的抗體發現和ADC技術平台,包括腫瘤微環境特異性抗體開發平台 (LMTME™)、針對難成藥靶點的抗體開發平台(LM-Abs™),新一代抗體偶聯藥物平台(LM-ADC™)、以及免疫細胞銜接器平台(LM-TCE™)。

產品管線方面,禮新醫藥有2個項目處在注冊臨床階段,6個項目處在臨床I/II期,以及超過10個項目處在臨床前研究階段,均為具有全球同類首創或同類最優潛力的創新藥物。

值得注意的是,近年創新藥領域頻繁出現BD交易,禮新醫藥亦是這股潮流的一部分。公告顯示,禮新醫藥有兩項重大授權交易:2023年,其LM-305(抗GPRC5D ADC)以總額6億美元授權阿斯利康(AZN.US);2024年,其LM-299 (PD-1/VEGF雙抗)以總額超30億美元授權默沙東(MRK.US)。

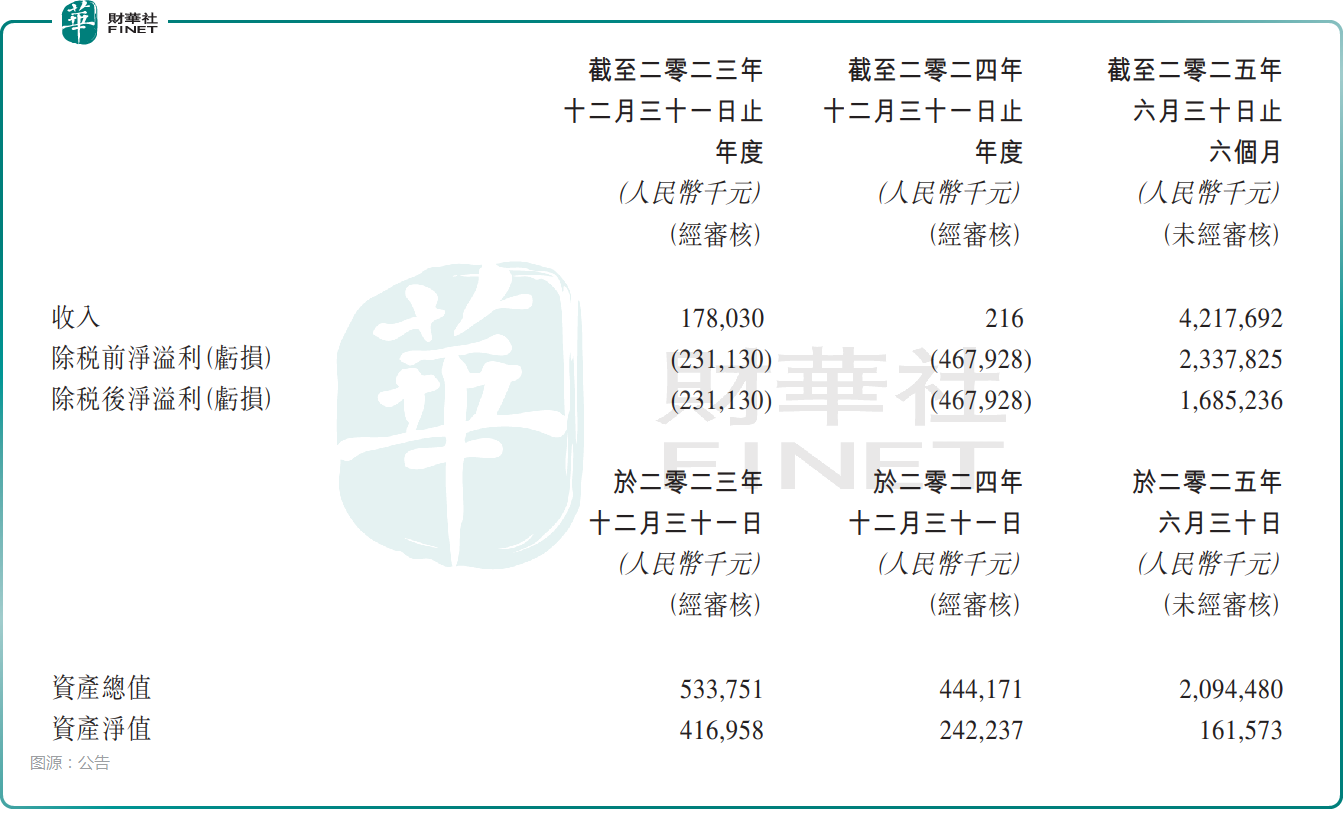

業績方面,2023年、2024年及2025年上半年,禮新醫藥的收入分别為1.78億元(人民幣,下同)、21.6萬元、42.18億元,除稅後淨溢利分别為-2.31億元、-4.70億元、16.85億元。

另外,公告顯示,截至今年6月末,禮新醫藥的資產總值為20.94億元,資產淨值為1.62億元。

結語

事實上,此前在融資「寒冬」等因素的影響下,出現了不少創新藥企「賣身」事件,其中一些創新藥企被跨國大廠收購,讓不少投資者感到可惜,例如阿斯利康在2023年宣佈收購亘喜生物;2024年,諾華宣佈收購信瑞諾醫藥,美國上市公司Nuvation Bio在宣佈收購葆元醫藥;丹麥生物技術公司健瑪保(Genmab)宣佈收購公司普方生物。

此次中國生物製藥能斥資收購禮新醫藥屬於是國内創新藥企之間的並購,其後續發展值得關注。