美元「光環」褪色?

2025年,對於美元指數而言是充滿轉折與波動的一年。

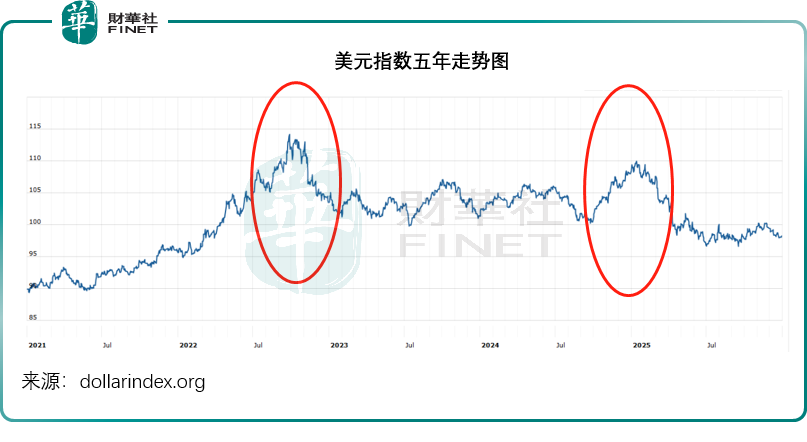

在年初的時候,美元指數曾一度升至109以上水平,這是2022年加息週期以來的最高水平,見下圖。

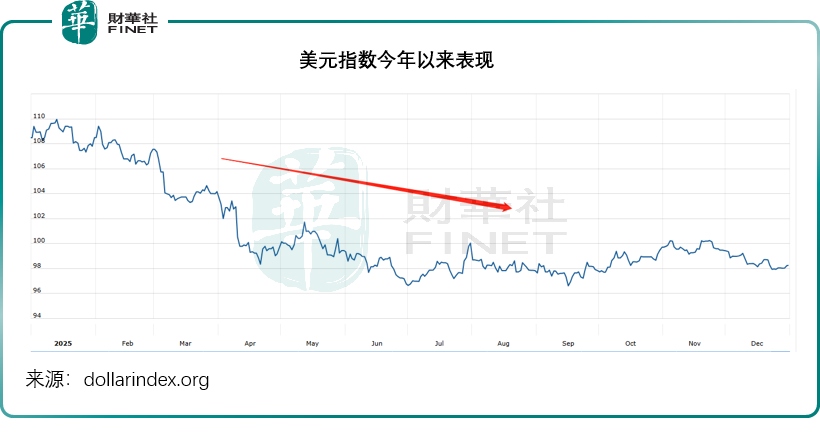

最後卻以一場深刻的下跌,為2025年畫上休止符,美元指數從年初時的108.13點,跌至如今的98.261,跌幅達9.13%,見下圖。

從上圖可見,美元指數從2月開始下跌,到特朗普上台的4月份,持續大幅波動,但始終受壓,併最終以98水平收官。

美元指數2025年下跌的原因

儘管美聯儲於今年上半年按兵不動,下半年才開始繼續降息,但我們認為,美國2025年第1季經濟數據表現欠佳,日本央行1月起加息和透露轉變貨幣政策態度,或是年初驅動美元指數下跌的主要因素。

隨後特朗普上台後,宣佈激進的關稅政策和貿易限制措施,令美元指數的波幅擴大,與此同時,特朗普有意讓美元弱勢,以實現貿易優勢,加上美聯儲趨於寬松的貨幣政策路徑,或是美元指數持續受壓的主要原因。

核心驅動因素一:美聯儲政策轉向

2025年美元指數下行的核心驅動力來自美聯儲的貨幣政策轉向。全年美聯儲累計完成三次降息,累計降息幅度為75個基點,尤其是12月10日宣佈的年內第三次降息,儘管僅降息25個基點,年末美聯儲票委的分歧加劇,主要集中在經濟主要風險的判斷上:一方擔憂就業市場疲軟,主張通過降息防範勞動力市場嚴重惡化;另一方則警惕通脹高企可能固化的風險。

核心驅動因素二:美國財政赤字與信用評級的雙重衝擊

由於財政赤字進一步擴大,美國政府停擺時間再刷新紀錄。龐大的財政赤字和持續增加的政府債務規模,進一步壓制了美元走勢。隨著美國政府債務負擔持續加重,國際評級機構下調美國信用評級,動搖了市場對於美元幣值穩定的信心。

核心驅動因素三:全球「去美元化」進程加速

美國主權信用評級遭下調,進一步削弱了美元作為全球避險資產和美債作為全球無風險資產的錨定地位,加速了資本的多元化配置。

此外,全球投資者對於AI泡沫的擔憂正在疊加,AI頭號概念股英偉達(NVDA.US)最近波動擴大,「七姐妹」中的微軟(MSFT.US)、Meta(META.US)、特斯拉(TSLA.US)、蘋果(AAPL.US)和亞馬遜(AMZN.US)等均已跑輸大盤。

核心驅動因素四:主要貨幣升值前景

美元指數主要衡量美元兌主要貨幣包括歐元、日元、英鎊、加元、瑞典克朗和瑞士法郎等一攬子主要貨幣的表現,其中歐元佔比最大,達到57.6%,其次為日元和英鎊,權重分別達到13.6%和11.9%。

日本央行2025年1月將政策利率從0.25%上調至約0.5%,併於12月再度加息25個基點,將政策利率提高至0.75%。歐洲央行於年末維持穩定利率。日元和歐元相對於美元的匯價上升,這轉而令美元指數受壓。

我們留意到,歐元兌美元匯價從年初的1.0309美元上升至目前的1.1741美元,漲幅達13.89%。日元兌美元則微漲0.5%,但4月時日元曾一度漲至140水平。

2026年美元指數展望

展望2026年,美國的財政壓力仍將持續加重,龐大的財政赤字和政府債務規模意味著美國政府對低利率環境的依賴度極高,這將進一步限制美聯儲的政策調整空間,這也是特朗普多次施壓美聯儲大幅降息的原因,財政失控的擔憂將進一步動搖美元作為「避險資產」的根基。

美聯儲的降息週期很大概率會延續,而且特朗普屬意於偏「鴿派」的候選人接任美聯儲主席,這或進一步推高了美聯儲大幅降息的可能性,更重要的是,若特朗普的人選真的當選美聯儲主席,可能引發華爾街對於美聯儲獨立性的擔憂,進一步降低美元吸引力。

大洋彼岸,日本央行有誌於推動貨幣正常化,或會繼續循序漸進地加息。另一方面,目前歐元區通脹風險受控,歐洲央行中短期內或將維持利率不變,而且很可能在2026年開始加息。這兩大央行的舉措都與美聯儲的降息路徑背道而馳,美元收益率相對於日元和歐元收益率的優勢或進一步下降,從而影響到美元兌這兩種貨幣的幣值。

全球去美元化進程的延續的是另一關鍵變量。各國央行持續購金、全球外匯儲備多元化配置的趨勢不會改變,這將持續削弱美元的儲備貨幣需求。同時,新興市場貨幣的崛起、區域貨幣合作的深化,也將進一步分流對美元的需求,從長期來看,這一趨勢將對美元指數構成結構性壓制。

儘管英偉達今年以來累計漲幅已接近40%,但隨著AI泡沫爆破的憂慮增加,資金逃離估值高昂的美股,轉向估值偏低的新興市場,例如中國股市,或進一步降低美元吸引力。

不過,2026年美元指數併非毫無支撐,從短期來看,美國經濟仍具備一定韌性,人工智能產業若能證明確實能大幅釋放生產力紅利,將有助於降低美國經濟衰退的風險,為美元指數提供支撐。

此外,經過2025年的持續下跌,美元指數或存在技術性反彈的可能,若美聯儲提出謹慎的降息基調,或在短期內為美元指數形成支撐。

歲末年初,香港資本市場重磅活動接踵而至。其中,2026年1月14日,由香港資本市場專業人員協會與德勤聯合主辦的「香港資本市場:回顧與展望」專題分享會將於太古廣場盛大召開。

據悉,本次活動特邀「紅籌之父」梁伯韬先生擔任主講嘉賓。梁先生將以歷史視角切入,回溯香港金融市場發展的關鍵里程碑,剖析產業結構、市場流動性等當前核心挑戰,探討包括制度創新在內的改革路徑,併展望2026 年全球金融市場的全新機遇。

鑒於席位有限,本次報名將以先到先得方式進行。敬請於2026 年 1 月 11 日前透過二維碼完成報名,報名成功後,屆時憑收到的報到二維碼入場。