【IPO前哨】巴奴赴港上市,能否超越海底撈與呷哺呷哺?

主打川渝火鍋的巴奴,卻是從河南起家。其創始人於2001年在河南安陽開設第一家火鍋店,並以此為據點開始擴張。

近日,巴奴向港交所提交了上市申請,計劃赴港上市募資,用於拓展自營餐廳網絡、提升業務管理和餐廳運營的數字化水平、品牌建設、優化供應鏈以及用過營運資金和一般企業用途。

當前,在港股市場上市的火鍋股有海底撈(06862.HK)、海底撈的海外業務特海國際(09658.HK),以及呷哺呷哺(00520.HK),市值分别為824億港元、102億港元和8.6億港元。

對比於大眾火鍋海底撈和主打性價比的呷哺呷哺,定位品質火鍋的巴奴在資本市場又能否取得更高品質的定位?

巴奴與海底撈及呷哺呷哺的市場定位

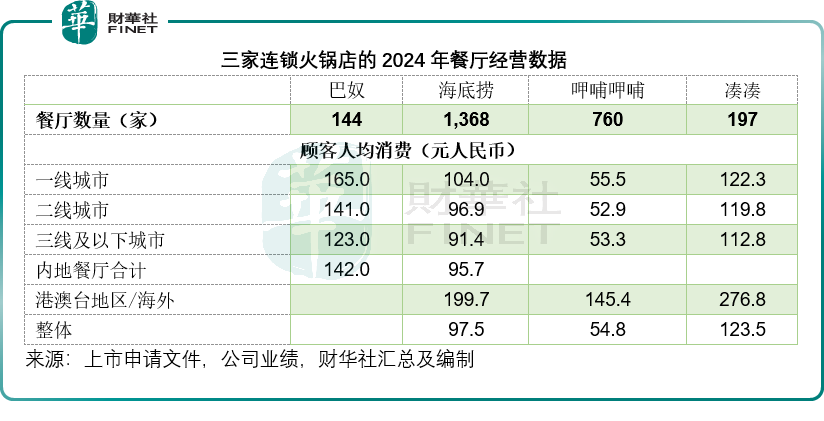

巴奴以「毛肚+菌湯」為招牌產品,人均消費在120元(單位人民幣,下同)以上,全部餐廳均採用直營模式經營,截至2024年底,其擁有145家直營門店,覆蓋全國39個城市,其中二線城市佔比最大,達到55%。

海底撈定位為大眾火鍋,人均消費90-100元,以服務著稱,致力於為消費者提供全方位的優質就餐體驗,目標客戶群體廣泛。作為火鍋行業的龍頭企業,門店數量眾多,不僅遍佈全國,還遍佈全球各大洲的主要市場。2024年末大中華區的餐廳總數為1,355家,三線及以下城市佔比最大,達42.9%,而一線城市、二線城市和港澳台地區的門店數佔比分别為16.2%、39.2%和1.7%。

呷哺呷哺主打高性價比的台式小火鍋,人均50元左右,主要面向追求性價比和快捷就餐的消費者,菜品以高性價比套餐為主。2024年末,呷哺呷哺於内地21個省份及自治區的115個城市和三個直轄市擁有及經營757家呷哺呷哺餐廳,在境外擁有和經營3家呷哺呷哺餐廳,此外還在國内擁有和經營181家湊湊餐廳,在境外擁有和經營16家湊湊餐廳。

成本控製與盈利能力

巴奴定位為「品質火鍋」,專注於毛肚和菌湯等特色菜品,強調產品主義,讓消費者形成特定菜品的品牌認知。此外,該公司建立起一體化的供應鏈平台,包括5家從關鍵食材前處理到冷鏈物流配送至餐廳的綜合性中央廚房,1家位於重慶的專業化底料加工廠,以確保食材供應和品質。

海底撈則供應較為全面的菜品,缺乏像巴奴毛肚那樣具有強烈辨識度和獨特性的拳頭產品,在產品差異化方面略顯不足,但海底撈以服務為矛,赢得不俗的流量,也因此能獲得不少業主的免租待遇,降低租金成本。同時海底撈以調料和底料起家,已形成高效的供應鏈體繫和規模化經營,在成本控製方面更勝一籌。

2024年,巴奴的年度收入為23.07億元,同比增長9.27%;稅前利潤為1.66億元,按年增長18.18%,稅前利潤率為7.17%;股東應佔淨利潤按年增長20.87%,至1.23億元,利潤率為5.33%;扣除非經常性項目之後的經調整利潤為1.96億元,按年增長36.25%,經調整利潤率為8.49%。

相比之下,海底撈的2024年收入規模達到427.55億元,是巴奴的18.5倍;稅前利潤率達到15.49%,是巴奴的兩倍,股東應佔淨利潤為47.08億元,淨利潤率為11.01%。

呷哺呷哺的2024年收入為47.55億元,近年來一直面臨經營壓力,年度股東應佔虧損由上年的1.99億元進一步擴大至4.01億元。

在此,我們重點比較海底撈與巴奴的2024年業績。

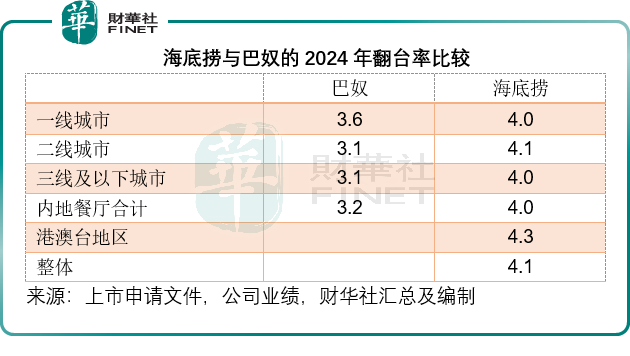

海底撈翻台率為4.1次/天,高於巴奴的翻台率約3.2次/天,見下表。

儘管巴奴主打高端食材,但是2024年原材料及消耗品佔收入的比重卻只有32.11%,海底撈為37.92%;以服務取勝的海底撈,2024年員工成本佔收入比大約為33.01%,低於巴奴的33.59%。有意思的是,在海底撈和呷哺呷哺的財報中,沒有找到廣告和推廣開支一項,但是巴奴卻有這項開支,而且佔比還不小,於2024年佔收入的比重達到4.37%,這抵消了其原材料和消耗品成本佔比較低的優勢。

巴奴在其上市申請書中提到,其年度廣告及推廣費用佔收入的比例保持在3.0%至4.5%之間。相較而言,海底撈憑借強大的品牌影響力和廣泛的門店覆蓋,已形成穩定的消費者認知,因此在廣告和推廣上的投入相對較少,更多依賴口碑傳播和品牌自帶的流量效應。

結語

綜合而言,巴奴的成本結構與其「品質火鍋+品牌攻堅」的階段相匹配,而海底撈的成本結構則與其「規模效應+口碑驅動」的成熟模式相符。這種差異也預示著,在資本市場,投資者可能會更關注巴奴能否在持續的品牌投入後,實現規模擴張與成本優化的平衡,以及海底撈如何在維持服務優勢的同時,進一步提升單店盈利能力。對於即將赴港上市的巴奴來說,其能否憑借差異化定位獲得更高估值,不僅取決於當前的業績數據,更取決於市場對其「產品主義」可持續性的信心。