繁榮後的引力:深度剖析2026年美股市場的三重核心風險與邏輯拐點

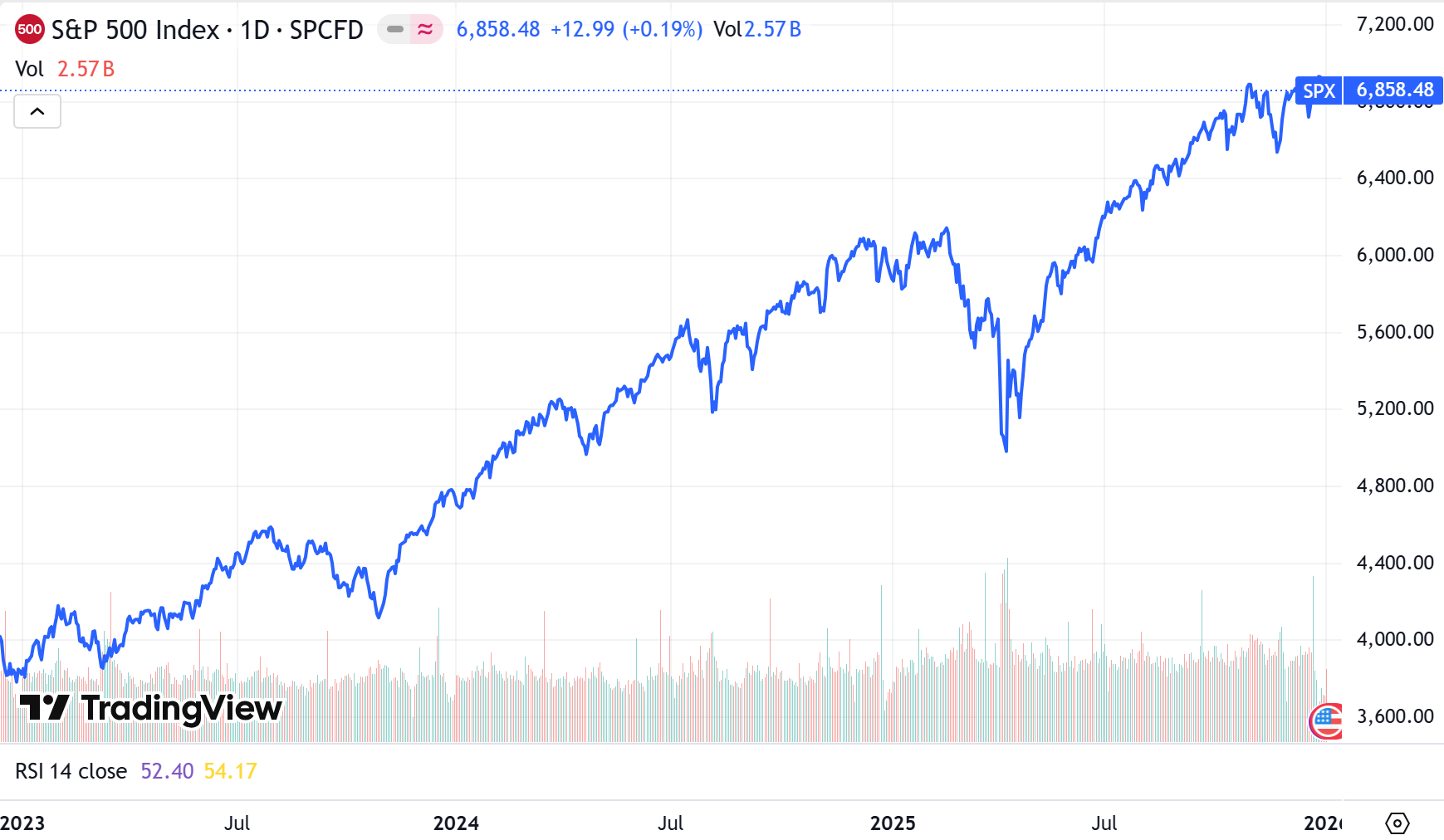

在經歷了一場長達三年的跨年度史詩級上漲後,美國股市正站在一個極其微妙的心理與財務錨點之上。從2023年初的3,800點起步,標普500指數在三年間不僅跨越了高通膨與緊縮週期的陰影,更在2025年底以6,845點的歷史高位收官,累計漲幅接近80%。這種近乎翻倍的資產增值速度,在美股歷史上亦屬罕見。

來源:TradingView

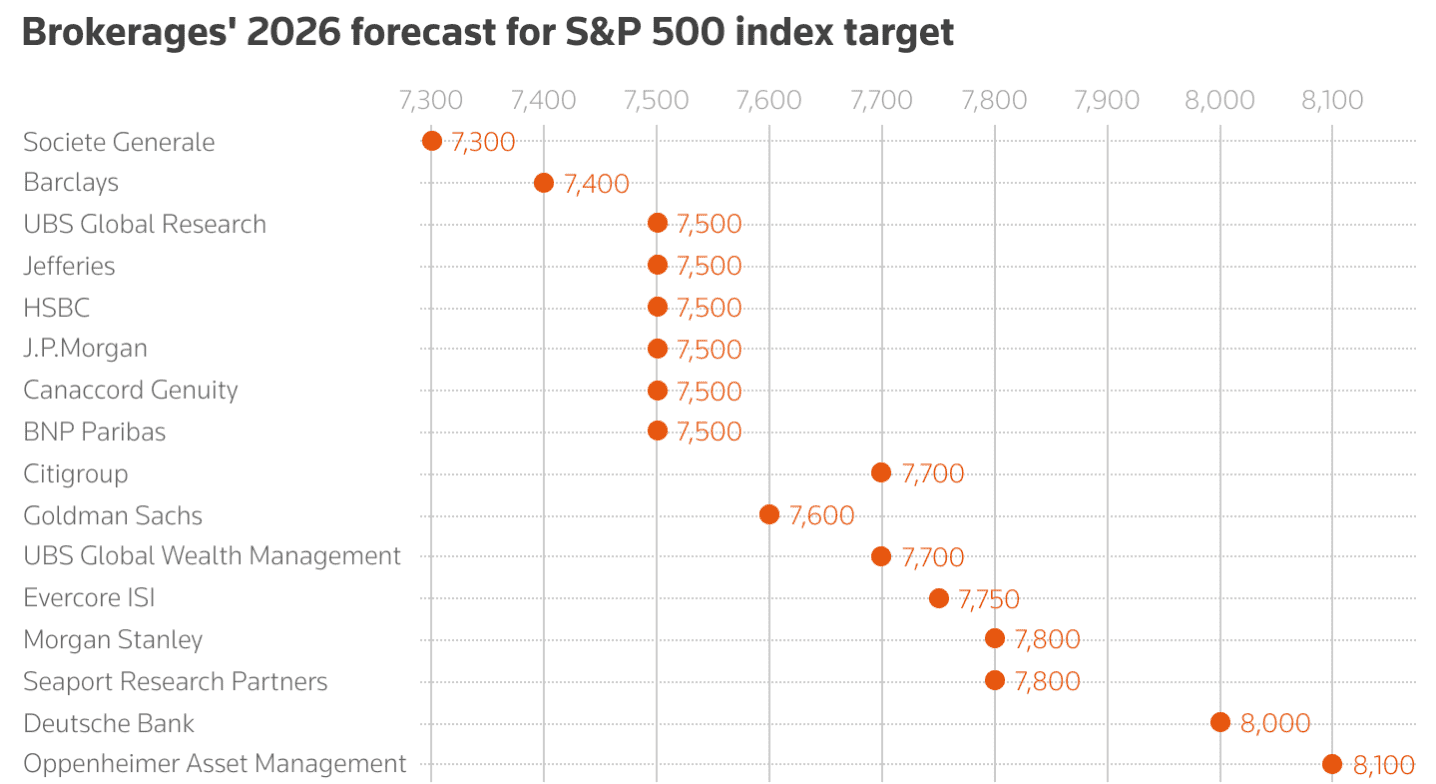

然而,當華爾街各大頂級投行紛紛上調2026年的預測目標——如奧本海默(Oppenheimer)喊出的8,100點,以及高盛與摩根大通普遍10%至15%的上漲預期時,市場共識的「極端樂觀」本身已演變為一種潛在的系統性風險。

來源:Reuters

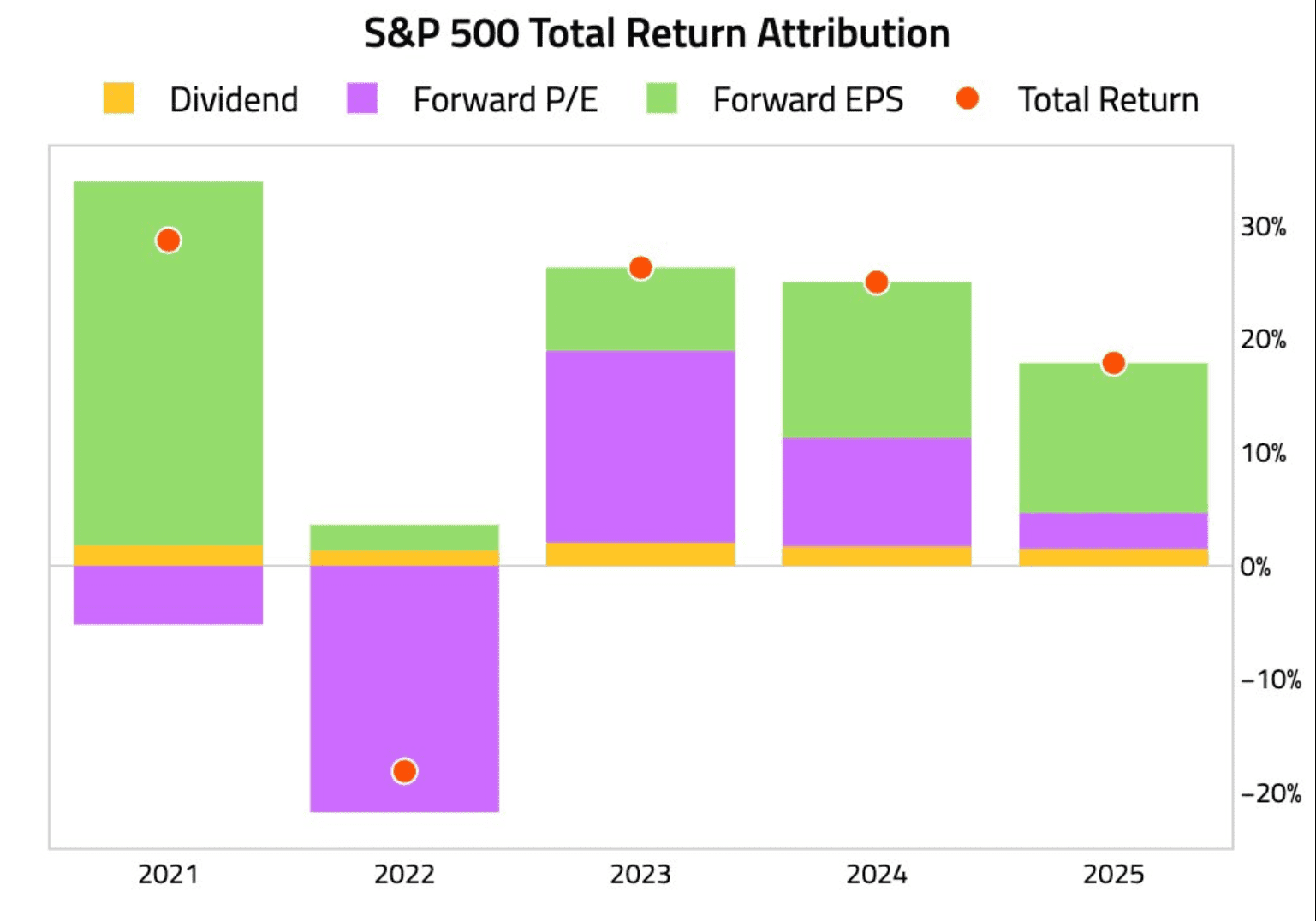

這種風險的核心在於「容錯率」的急劇喪失,美股過去三年的繁榮邏輯經歷了兩層演變:2023至2024年是由AI願景驅動的估值擴張(Multiple Expansion),而2025年則是AI資本開支轉化為實際每股盈利(EPS)增長的業績兌現期。

來源:The Daily Shot

進入2026年,市場若要實現投行預設的8,000點目標,在估值不回落的前提下,盈利必須保持15%至20%的增長速度。這已不再是單純的經營挑戰,而是對企業利潤率與生產力極限的一次極端壓榨。本文將從估值均值回歸、AI變現週期以及利潤率物理瓶頸三個維度,深度解析2026年美股可能面臨的邏輯重塑。

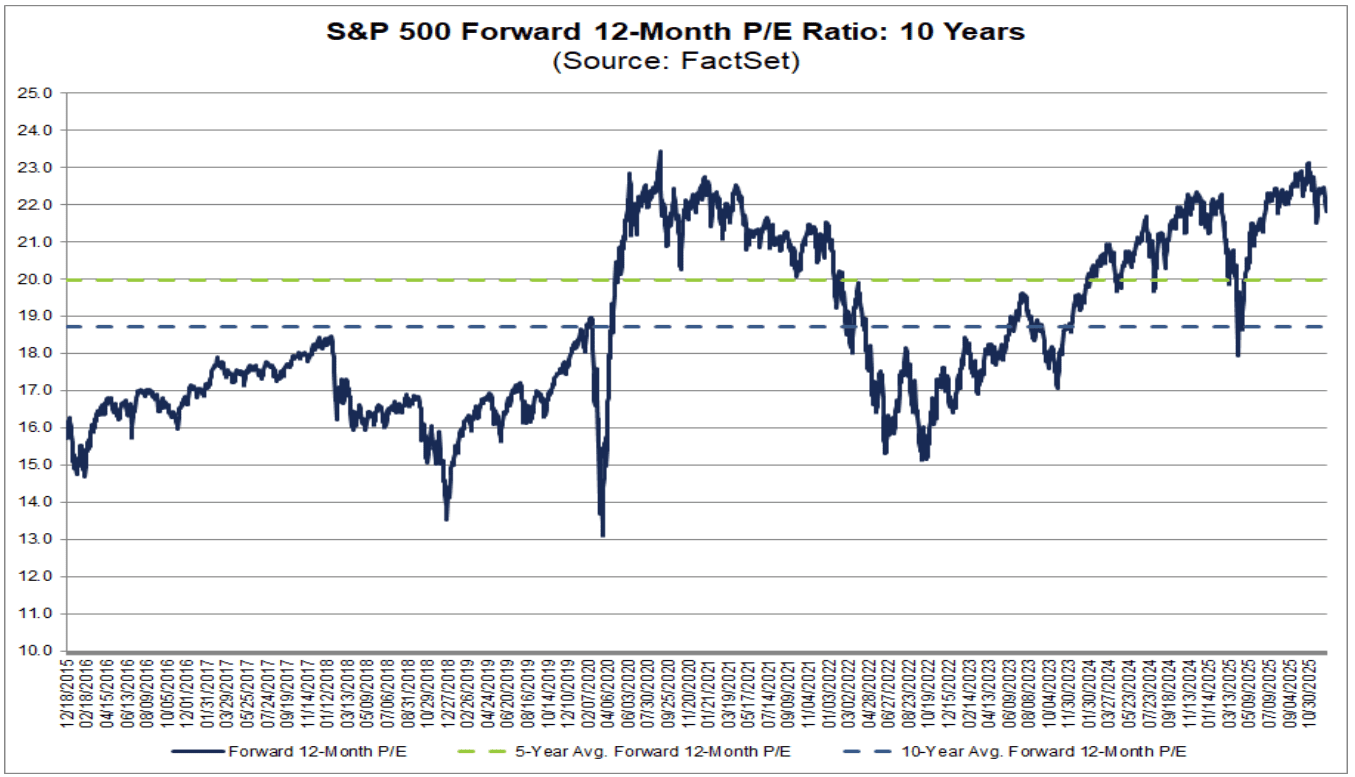

1. 估值重力的回歸:均值修正是不可逾越的金融法則

在金融市場的非線性波動中,均值回歸(Mean Reversion)是少數具有「物理重力」特徵的法則。根據FactSet的最新統計數據,當前標普500指數的前瞻市盈率(Forward P/E)已觸及22倍附近,這不僅遠超18.7倍的十年平均水位,更大幅偏離了20倍的五年平均線。當估值脫離了利潤支撐的「引力範圍」,股價便會演變為一種純粹的心理溢價。

來源:FactSet

這種高估值的背後,隱藏著市場對「完美預期」的脆弱依賴。歷史經驗表明,價格始終是價值的影子,當影子跑得太快、偏離太遠,終究需要停下來等待實體的跟進。2026年的風險在於,估值的下修往往不需要毀滅性的利空事件作為誘因,僅僅是「利好不再超出預期」,就足以觸發佈局者的籌碼兌現。目前市場處於一個極度敏感的分位點,這種狀態如同被拉伸至物理極限的橡皮筋,其內部的應力正在尋找釋放點。因此,站在2026年的起點,由於當前估值已經透支了未來的增長空間,向上的每一個點位都顯得阻力重重,而向下的均值修正則更符合金融市場的內生動力。

2. AI變現的「審判日」:從敘事驅動轉向嚴苛的報酬率量化

自2023年生成式AI重塑科技板塊以來,市場風險感知的討論從未停止。然而,真正的風險往往不在於被廣泛關注的「泡沫破裂」,而是在於市場評價邏輯的冷酷轉型。回顧過去兩三年的商業地產風險討論,可以發現一個明顯的反直覺現象:當所有人都在防範風險時,風險往往會被提前對沖或消化。相比之下,2026年AI板塊面臨的真正危機是投資者耐心的消磨,以及從「談夢想」到「算細帳」的範式轉移。

2026年將成為AI資本開支的「審計之年」。過去三年,以「美股七巨頭」為代表的科技先鋒投入了數千億美元用於算力基建(CAPEX),市場此前對此表現出極高的寬容度。但進入2026年,投資者將不僅關注資本開支的增速,更會以近乎苛刻的眼光審視資本報酬率(ROI)。這種「極度謹慎」的心理狀態意味著,市場已不再滿足於Demo級的技術展示,而是要求看到AI對傳統業務利潤率的實質性貢獻。如果大規模的投入無法在報表端轉化為對等的變現邏輯,或者關鍵殺手級應用的變現進度推遲,即便技術本身具有革命性,股價也將面臨估值中樞下移的嚴懲。

3. 利潤率的物理瓶頸:被榨乾的檸檬與增長的天花板

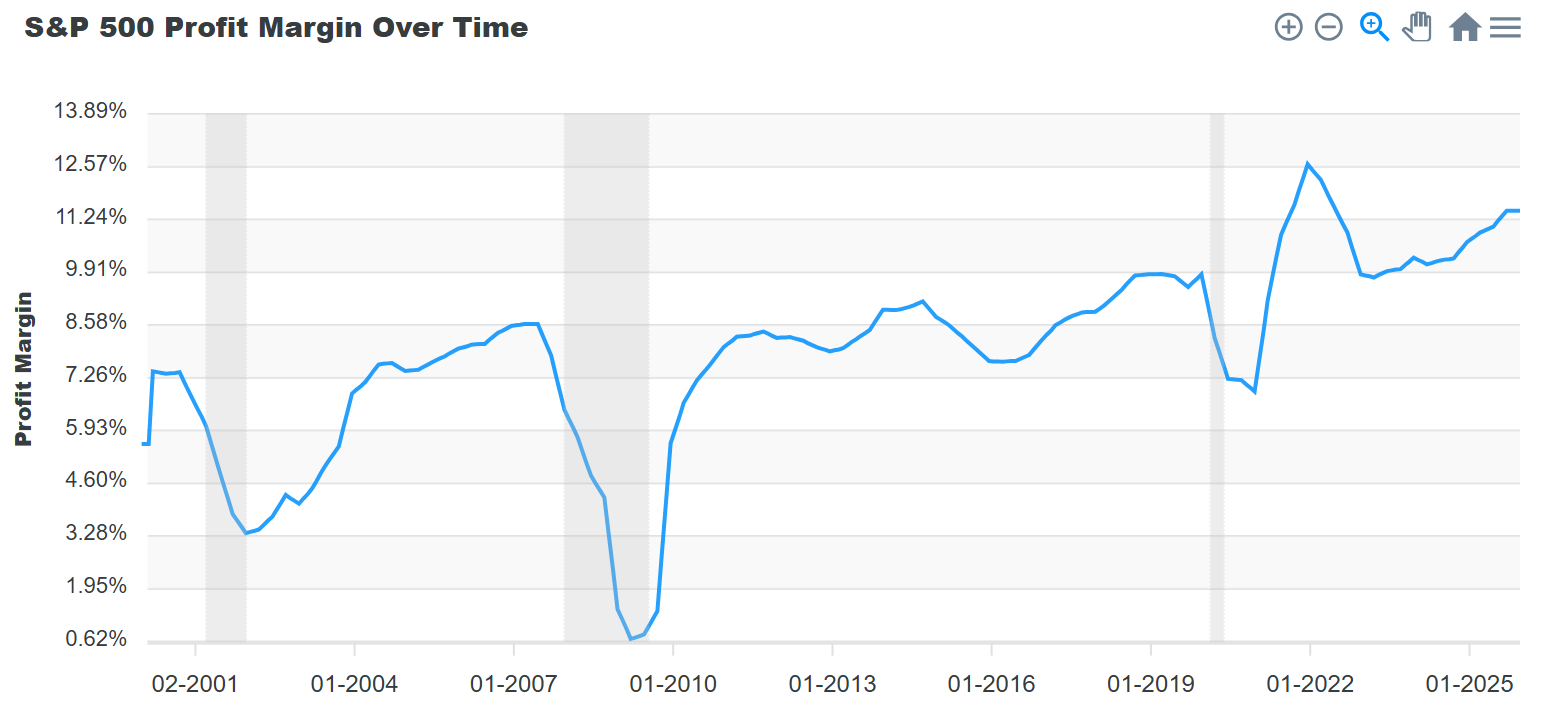

如果說估值是市場的心理博弈,AI變現是未來的不確定性,那麼利潤率的觸頂則是企業造血能力的實質性約束。觀察過去二十餘年的標普500指數淨利潤率走勢可以發現,該指標具有極強的週期回復特徵。在經歷了2023至2025年的降本增效後,當前美股整體的淨利潤率已逼近歷史峰值。

來源:DQYDJ

這種利潤率的擴張在過去三年主要依靠三大「擠水分」手段:極致的供應鏈優化、利息支出的滯後性紅利,以及由於通膨環境帶來的溢價能力。然而,這種邏輯在2026年面臨崩塌。首先,工資剛性上漲壓力抵銷了部分技術紅利;其次,在「更高、更久」的利率環境下,企業低成本債務的再融資壓力開始實質性顯現。當利潤率這顆檸檬已經被擠壓到物理極限時,企業若要維持華爾街預期的EPS增速,唯一的途徑就是營收的規模化爆發。但在全球經濟低斜率復甦的背景下,營收端的突圍遠比成本端削減更為艱難。一旦利潤率曲線開始受週期引力影響向下彎曲,其對美股業績彈性的殺傷力將不可小覷。

反轉邏輯分析:生產力奇蹟的機率彈性

當然,在分析下跌風險的同時,必須預留出「生產力奇蹟」出現的可能性。如果2026年AI不僅在科技領域實現突破,更真正下沉到製造業、法律、諮詢等傳統支柱產業,實現全要素生產率的階躍式提升,那麼當前的利潤率天花板和估值上限都將被打破。在這種劇本下,業績的爆發力將完全覆蓋估值回歸的壓力。然而,摩根大通在最新的展望中依然預測2026年面臨約35%的宏觀衰退機率。在這一背景下,理性的投資者不應將賭注全部押在奇蹟發生上,而應意識到市場正在進入一個容錯率極低、波動性極大的敏感區間。

總結而言,2026年的美股市場是一場在高空鋼絲上的極致平衡。在重力回歸、變現考核與利潤瓶頸的交織下,市場對任何負面訊號的反應都將是乘數級的。對於投資者而言,理解這些被樂觀共識所掩蓋的底層風險,並提前佈局必選消費等抗週期板塊或低敏感性的美債資產,將是應對潛在「深蹲」的關鍵。在繁榮的尾聲,保持對金融規律的敬畏,往往比單純追求漲幅更能決定長期的投資勝負。