科技巨頭押注下的「新雲」繁榮週期

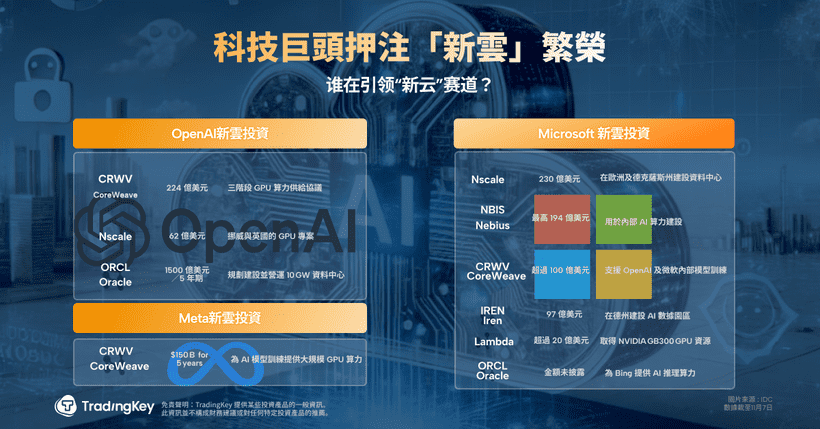

根據週三消息,微軟正大舉加碼其於「新雲」(NeoCloud)數據中心領域的投資,累積承諾金額已超過600億美元。其中,約230億美元將投入英國新創公司 Nscale,藉此微軟有望在英國、挪威、葡萄牙與美國德州等多個地區,獲取約20萬片輝達(NVIDIA)最新 GB300 晶片所提供的算力資源。自彭博社10月初統計以來,微軟針對「新雲」合作的支出已實現近乎倍增。

僅僅在本週一,微軟就宣布兩項全新「新雲」合作案,總金額逾100億美元,合作對象分別為澳洲礦業與資料基礎設施企業 Iren,以及提供 GPU 雲運算服務的 Lambda Labs。

在「新雲」生態系的另一側,包括 Nebius 與 CoreWeave 等同樣成為活躍競爭者。早在9月初,微軟便與 Nebius 簽署總額高達194億美元的算力採購協議;9月中旬,CoreWeave 亦披露其獲得來自輝達、價值至少63億美元的直接訂單,根據協議,輝達須於2032年4月前承擔未來仍未售出的算力資源。緊接著在9月底,CoreWeave 又與 Meta 達成最高可達142億美元的算力合約。

算力需求驅動「新雲」模式崛起

外界不免好奇,既然微軟自身已具備完善的 Azure 雲端基礎設施,為何仍需與大量「新雲」公司建立深度綁定關係?

其根本原因正來自近年 AI 應用爆發式成長所引發的算力缺口問題,這構成「新雲」模式存在的核心邏輯。

相較於 AWS、Google Cloud、Azure 這些傳統雲端服務商提供的「通用型計算資源」,新雲企業則聚焦提供「裸金屬伺服器」(Bare Metal)算力,即直接交付稀缺且具高壁壘的 GPU 硬體資源,不含附加軟體層或管理服務。此一模式有效省去傳統雲業者於軟體研發、通用服務及運維方面龐大的成本負擔,並藉由集中化架構極大化 GPU 集群使用效率,最終以更具成本優勢與高效能水準,滿足大規模 AI 模型訓練所需。

對頂尖 AI 企業來說,其運算框架須自訂演算法、微調硬體參數、實現數萬片 GPU 垂直並行的極限效能釋放——裸金屬架構正好服務於此一需求場景。

繁榮背後的結構性風險

然而,「新雲」快速繁榮之下,亦蘊藏潛在的系統性金融風險。

以 CoreWeave 為例,在取得微軟訂單後,該公司高速向黑石集團籌措數十億美元用以鉅額採購輝達 GPU,加速推進基礎設施擴建。這種「槓桿擴張」模式被部分分析師視為當前 AI 投資熱潮中潛藏泡沫的典型案例。

從其最新財報可見,CoreWeave 雖營收大幅成長,然而淨利近乎為零;同期其長期負債已高達1,700億美元以上,利息支出壓力沉重。

微軟與新雲公司合作路徑普遍相似:首先投資建設數據中心,再大量採購高階 GPU,以擴大算力產能,而整個鏈條的資金來源均仰賴債務融資所帶來之流動性支持。此一模式的健康與否,幾乎完全建立於 AI 算力需求持續爆發的假設前提。一旦需求增速放緩,市場承壓,該資金鏈條便可能迅速面臨壓縮、甚至斷裂的風險。

目前,AWS、Google Cloud、Azure 等傳統雲端服務商雖尚未對此現象明顯反擊,但隨著 NeoCloud 業者在 AI 訓練、高價值運算負載等領域的滲透加劇,雲端巨頭未來是否會透過併購、戰略投資,抑或自建裸金屬平台,重新搶回領導權,已成為潛在路徑之一。

綜觀這波新一輪基礎建設週期,「新雲」模式所代表的,是算力效率革命的創新典範,亦可能是金融風險累積的新起點。