谷歌的神反轉:從 AI「犧牲品」 變 AI「弄潮人」

美東時間 10 月 29 日盤後,$谷歌-A(GOOGL.US) $谷歌-C(GOOG.US) 母公司 Alphabet 發佈了 2025 年三季度財報。在頂着 OpenAI 的風頭靠着全棧 AI 的邏輯重估了兩個月,直接修復空間有限、市場急需進一步上漲理由的時候,谷歌硬是交了一份漂亮的業績,來延續自己的重估之路。

具體來看核心信息:

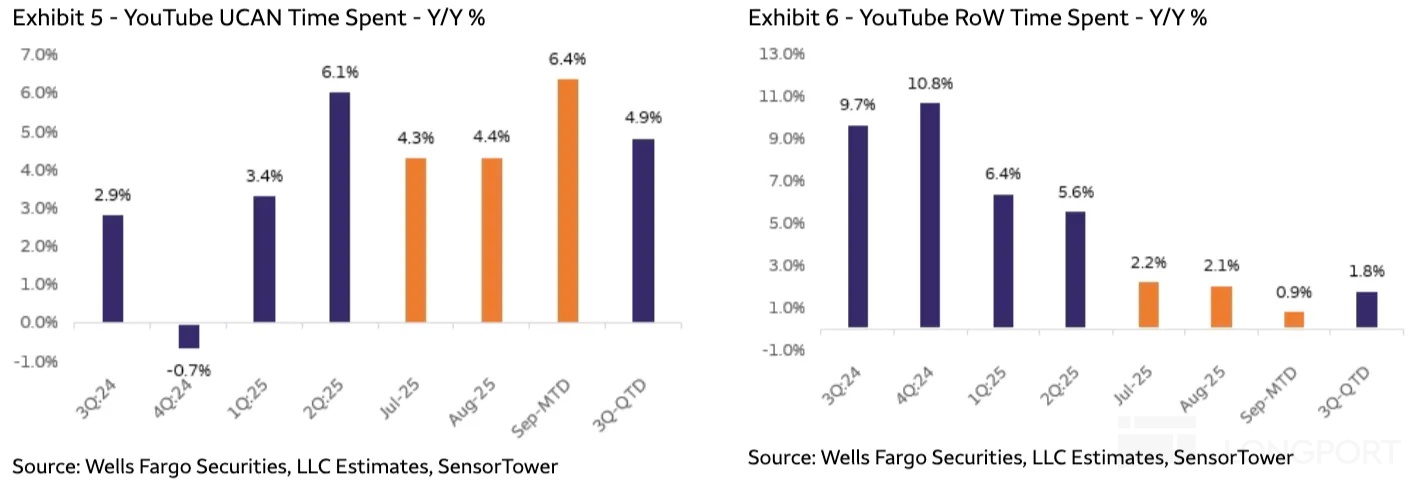

1. 廣告表現炸裂:三季度 YouTube、搜索廣告雙雙增長 15%,均超市場預期。

(1)YouTube 廣告能夠 beat,海豚君實際有一些預期。在用戶活躍提升領先全行業下,市場僅給 12% 的增長預期,確實有點保守了。增長驅動來自於Shorts 廣告加載率、AI 工具(如自動生成廣告)滲透。

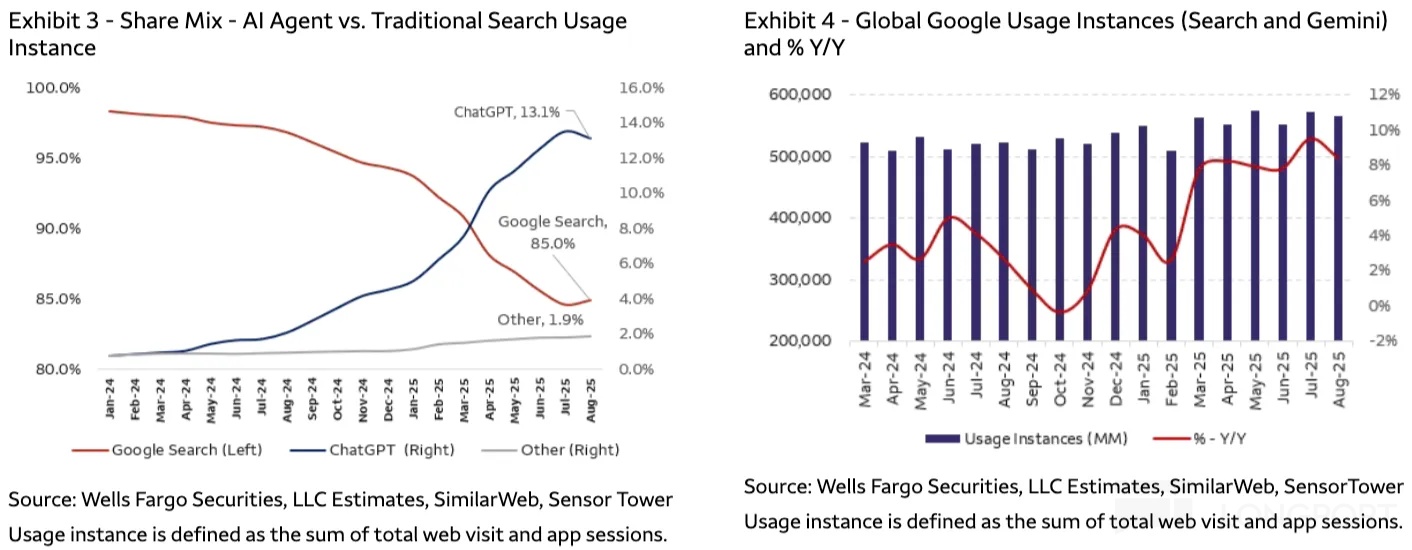

(2)意外的是搜索,不僅沒有在高基數上放緩,並且還更快加速,這就更談不上是否有 AI 侵蝕的問題了。從調研來看,增長驅動主要來自於AI Overviews、AI Mode 對搜索查詢量的提升,從而帶動展示量的增加。

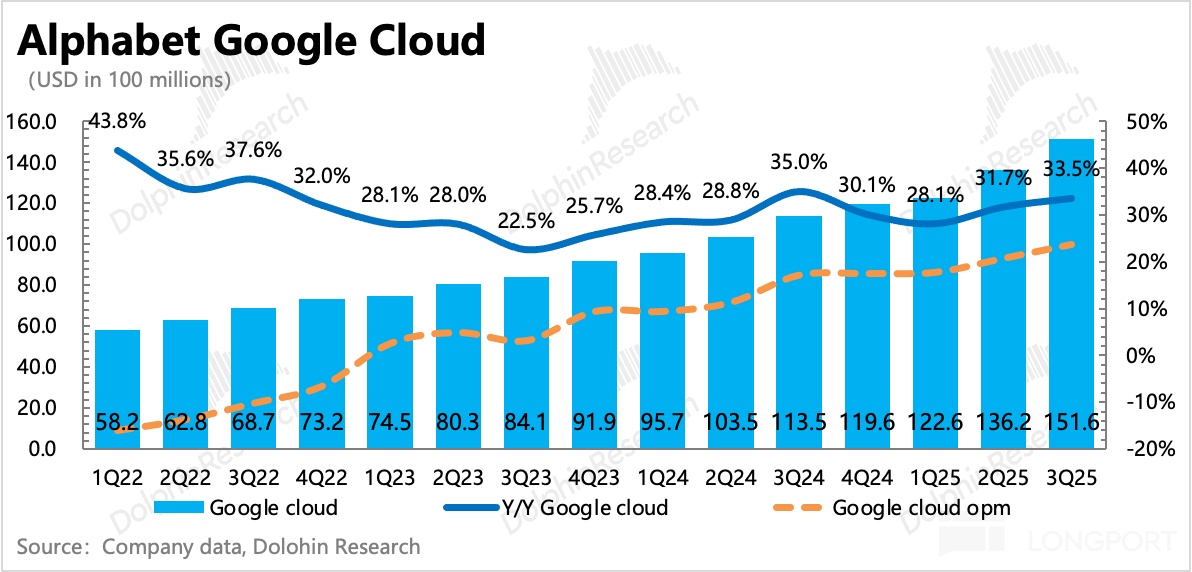

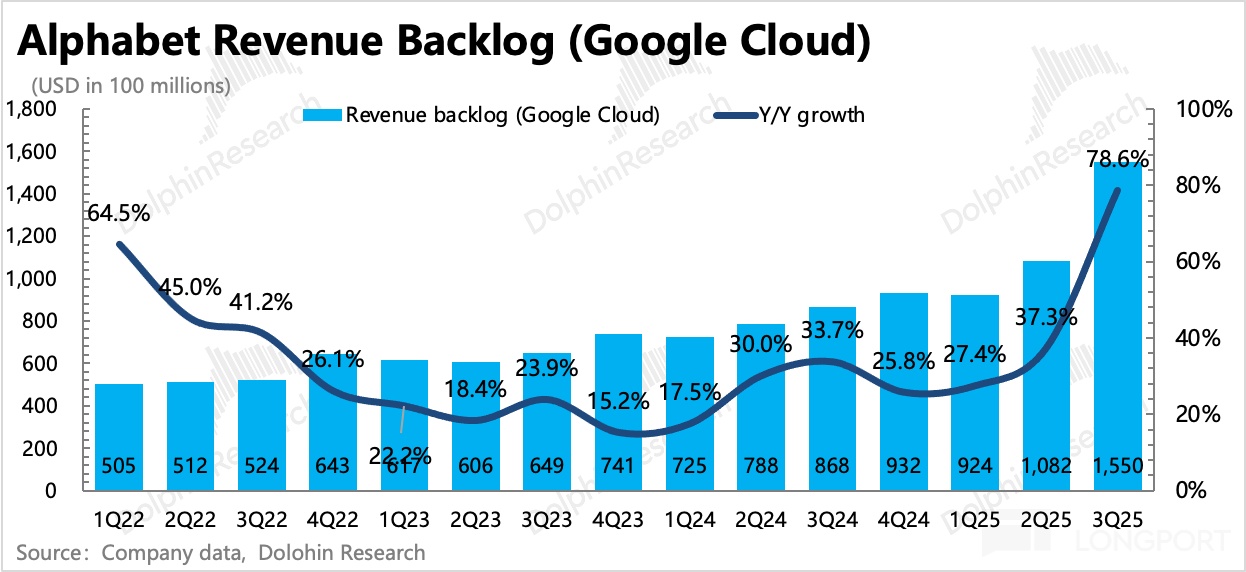

2. 谷歌雲景氣度持續:雲業務現在已經主要看積存的未履約訂單了(Revenue Backlog),只要訂單積累保持高增速,那麼未來一段時間的雲收入增長就能夠保持。截至 Q3 末,積存訂單達到 1550 億,同比增長 43%,環比淨增 470 億,不包含最近剛爆出的 Anthropic 的 200 億訂單。有了這些訂單存貨,收入增速可以在一段時間繼續保持在 30% 以上。

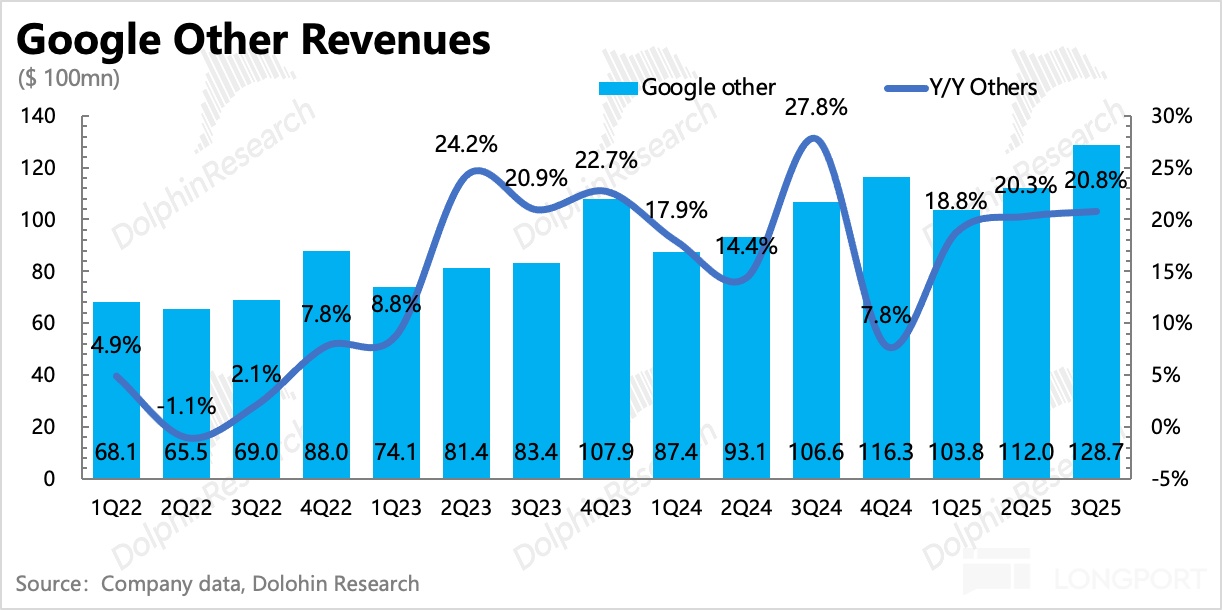

3. 訂閱等其他依舊穩健:主要以 YouTube 會員訂閱、Google Play 以及 Pixel 硬件等爲主的其他收入,三季度增速 21% 並未如預期一樣放緩。公司披露,付費訂閱用戶規模已經超過 3 億。

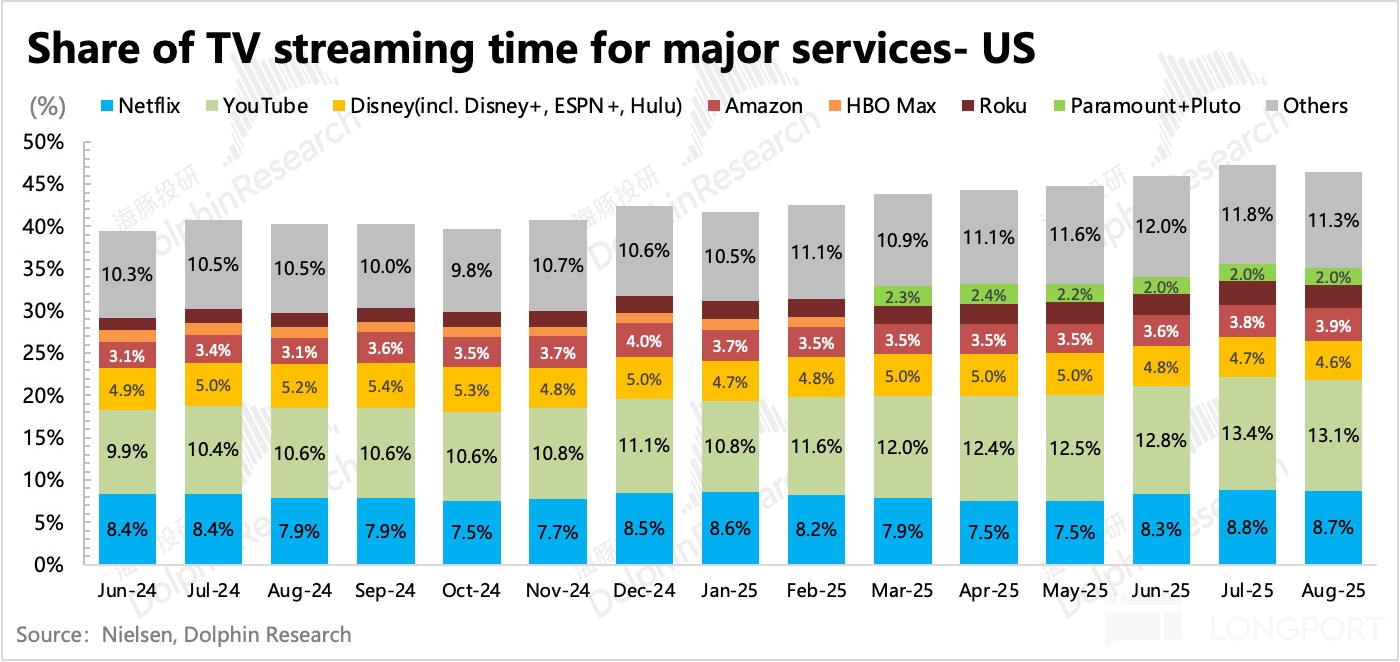

YouTube TV 收視時長領跑行業,且市佔率一直提升,音樂等內容也有利於推動付費會員的擴張,按照機構預估,YouTube 付費訂閱會員規模已經達到 1.2 億,面對 20 億 + 的活躍用戶基礎,這個付費率還有提升空間。

另外對其他收入增長有驅動的就是 Google One 收入。隨着 Google 融合 AI 推出更多的創新功能,有望持續吸引用戶採用率。

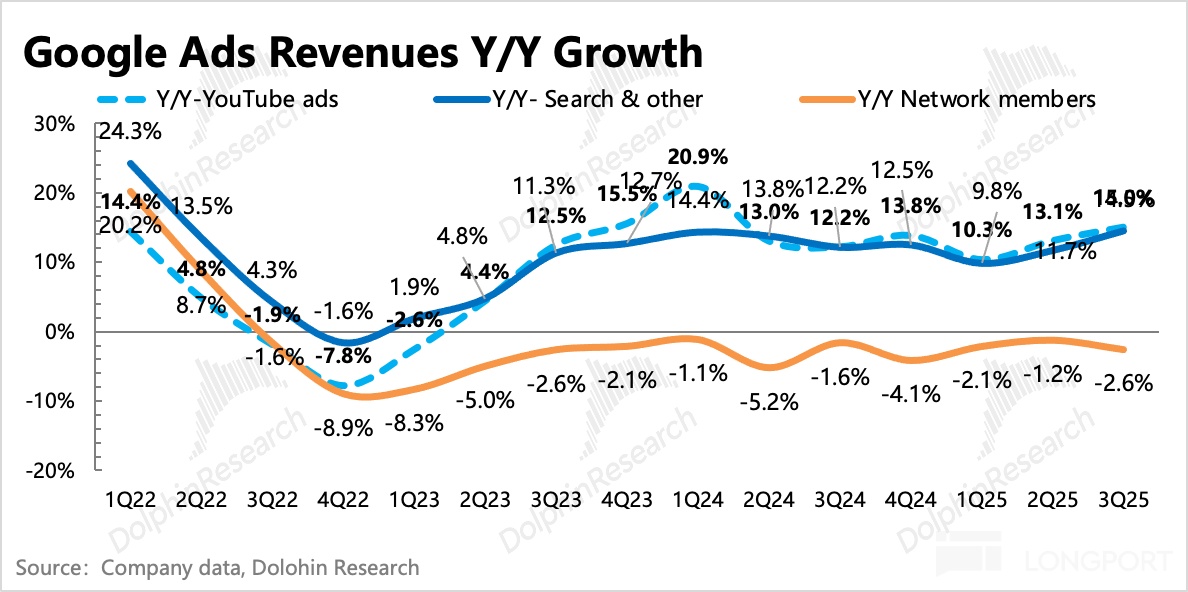

4. 聯盟廣告繼續小幅下滑:聯盟廣告可以說是搜索 AI 轉型的犧牲品,但谷歌將這個影響有效控制在一定範圍之內(下滑在 5% 以內),三季度同比下滑 2.6%,從而避免造成廣告生態體系的破壞。

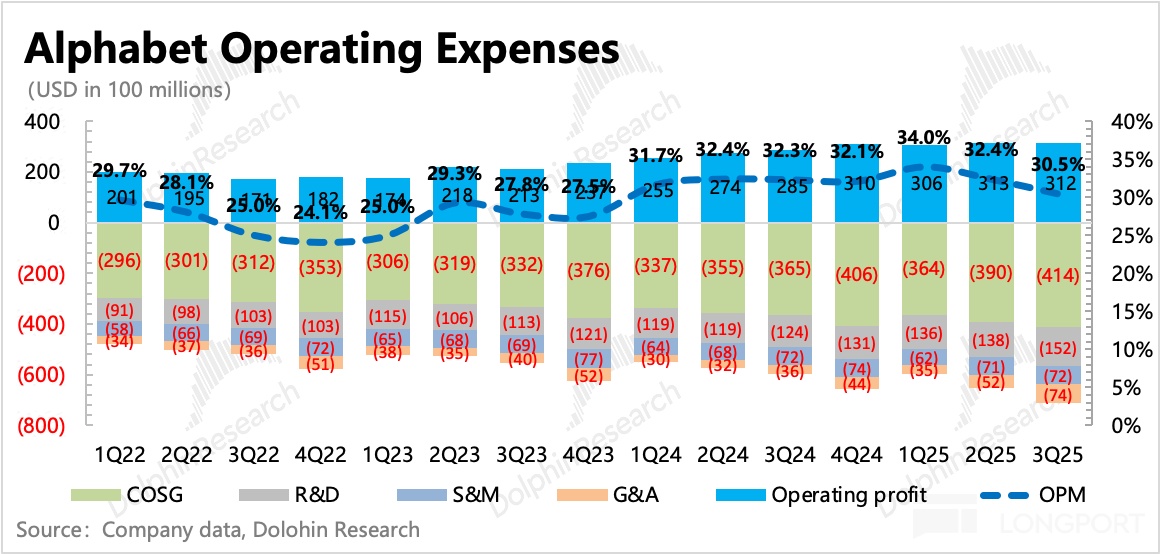

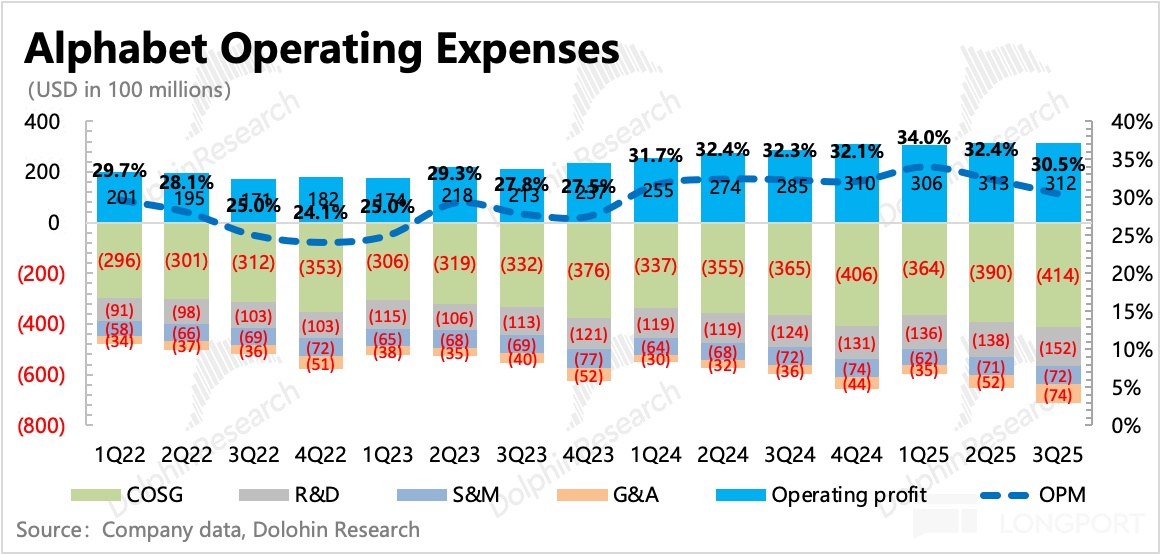

5. 剔除罰款盈利效率提高: 本季度有一筆 35 億的歐盟反壟斷罰款確認,影響了利潤率 3pct。剔除後經營利潤率 34%,環比同比均有提升。經營效率提升主要靠的是收入增長更快,費用上銷售、管理費用都是下降或低速增長,研發人員成本、服務器折舊則繼續加速擴張。

6. 回購力度短期放緩:三季度回購 115 億美元,回購環比減少 20 億,本季度實際派發股息 25 億。另外公司預計按照三季度業績,每股 0.2 美元派發股息,合計約 24 億。按此趨勢四季度回購 + 派息=150 億,那麼全年股東回報只有 620 億,隱含收益率爲 2%。

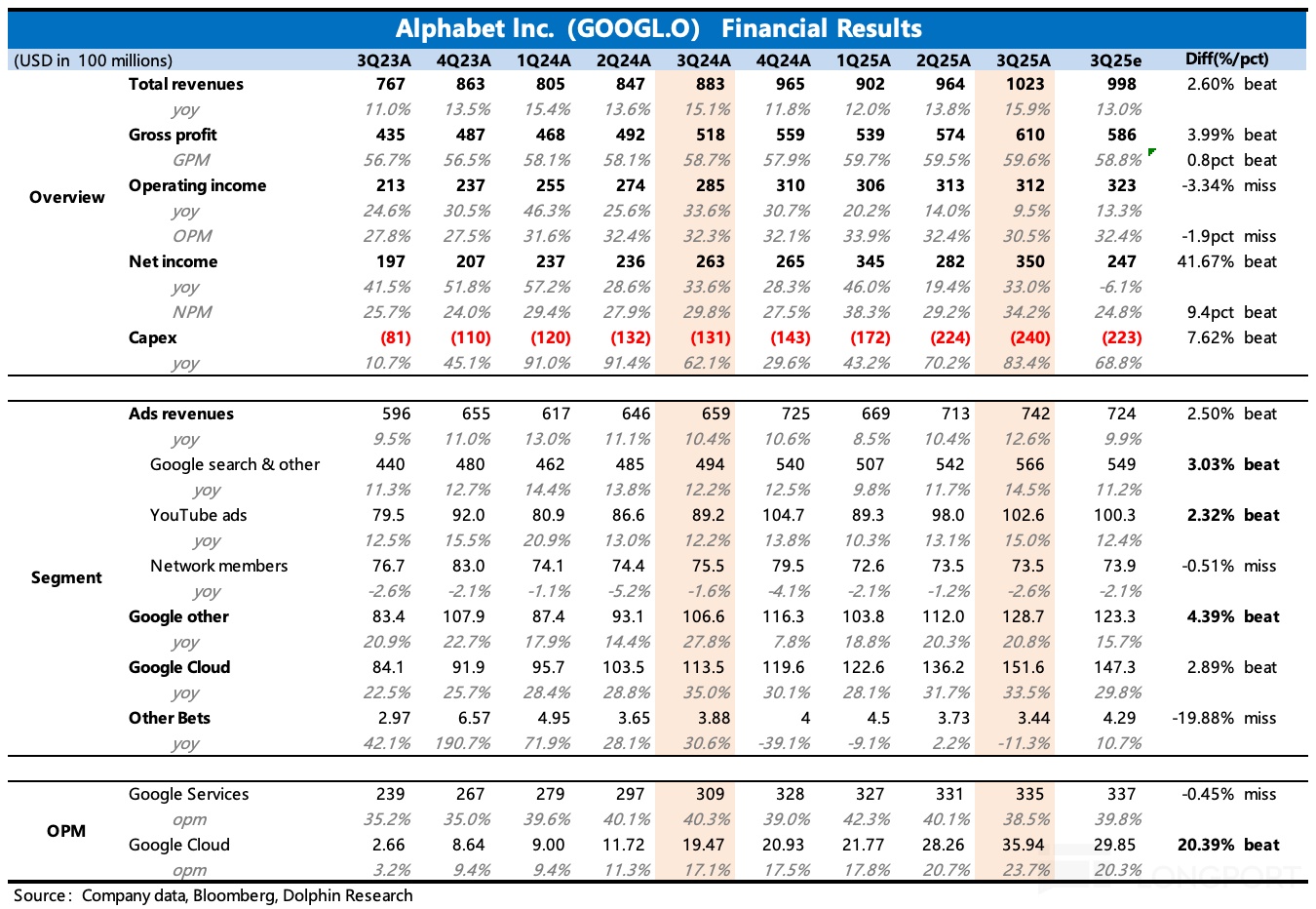

7. 重點指標與預期對比

海豚君觀點

反壟斷風險釋放暫時沒了監管的後顧之憂後,谷歌開始了 AI 重估之路。目前單純從估值倍數的角度(按上調後業績預期 5%,最新市值對應 26 年估值 24.5x P/E),谷歌的修復之路已經走完大半。繼續往上的動力,除了在降息週期下跟隨市場一起擡估值,要麼就需要在當下已然不錯的基本面上獲得更優秀的表現,顯然這個難度級別上去了。

但在 OpenAI 找到商業化大殺器之前,以及在管理層有意識的開始管控明年支出時,我們認爲谷歌可以先享受一會 AI 賦能下業務順風帶來的適度的良性溢價。全棧 AI 的多邊形戰士畫風,也使得谷歌能夠在上游基建拉貨期,吃到算力供不應求的產業鏈紅利,同時還能通過自供降低集團成本。公司對 2026 年資本開支的有限擴張 vs 其他平臺仍然要高舉高打的投入,包括 ASIC 芯片自研的長下游垂直一體全棧 AI 帶來的優勢可以得見。

之所以搜索侵蝕的預期遲遲落空,本質上還是對手不夠強 + 谷歌自身生態的強大,才讓谷歌的轉型之路相對從容。Gemini 雖然獨立 App 和 ChatGPT 有難以跨越的先天優勢差距,但整個生態來看,Gemini 月活 6.5 億 vs ChatGPT 周活 8 億的差距就沒那麼大了,而 Gemini 總體處理量達到 70 億 Tokens/分鐘,也已經超越月初 ChatGPT 的數據 60 億 Tokens/分鐘(現在可能有提升)。

再加上海豚君一直提及的商業生態的完善,這是現有廣告平臺除流量之外的最大優勢,也是 AI 新進入者需要積累的關鍵一步。而這裏存在的時間窗口期,也讓谷歌在搜索變現時,仍然是過渡性轉型——即對變現貢獻大的領域客戶,比如零售電商,在其搜索結果頁面,AI Overview 並未導致展示位置下降。

OpenAI 等 AI 對手,大模型能力可以,但產品形態還不夠具有想象力和顛覆性、以及商業化生態搭建也還需慢慢打磨。近期 OpenAI 上線的 AI 瀏覽器,就是產品顛覆力還不到火候,如果只是盡力去模仿現有產品套殼 ChatGPT,那麼入口價值仍然會存在目前掌握場景的傳統巨頭手中(Atlas 點評《 谷歌:我命由我不由 OpenAI 》)。

當然,後面無論是谷歌還是 OpenAI 等其他,還會不斷的出招,除了大模型的更新(GPT 6 和 Gemini 3),頭部 AI 產品的商業化值得重點關注。尤其是在上游的利益捆綁壓力下,2026 年 OpenAI 會更加急切的去推進商業化《全成 「繩上螞蚱」,OpenAI 是靈珠 or 魔丸?》,那麼這個過程中,對谷歌等現有巨頭的影響可能會開始顯現,因此值得緊密跟蹤。關於 OpenAI 的商業化測算和影響分析,海豚君後續會討論,敬請期待。

目前 OpenAI 已經推動落地的,通過提供電商即時支付功能、基於實際交易額的抽成模式,海豚君暫時持保留意見(即時支付功能點評《OpenAI 要刮油,誰會掉層皮?》)。從目前廣告主的調研反饋來看,對 OpenAI 的商業化效果也是以好奇居多,部分商家可能會參與測試,但目前還不能成爲主流投放預算的必選項。因此海豚君認爲暫時還不用對谷歌打入負面影響的預期,但確實需要持續跟進觀察,尤其是產品層面是否有新的顛覆性功能優化。

以下爲財報詳細解讀

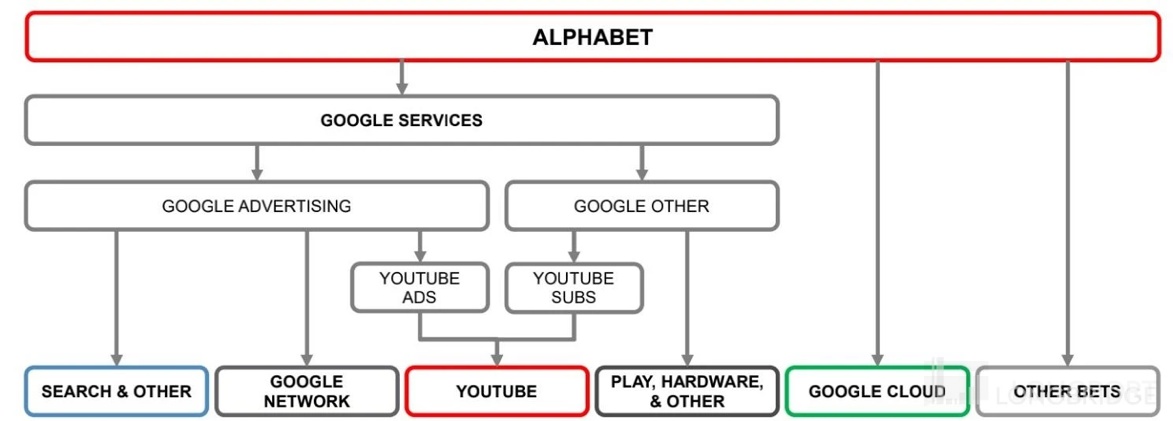

一、谷歌基本介紹

谷歌母公司 Alphabet 業務繁多,財報結構也多次變化,不熟悉 Alphabet 的小夥伴可以先看下它的業務架構。

簡單來闡述下谷歌基本面的長邏輯:

a. 廣告業務作爲營收大頭,貢獻公司主要利潤。搜索廣告存在中長期被信息流廣告侵蝕的危機,處於高成長的流媒體 YouTube 來進行補位。

b. 雲業務是公司的第二增長曲線,已經扭虧盈利,過去一年近期簽單勢頭強勁。在廣告將不斷受弱消費拖累下,雲業務的發展對支撐公司業績和估值想象空間也越來越重要。

二、炸裂的廣告,未辜負高期待的雲

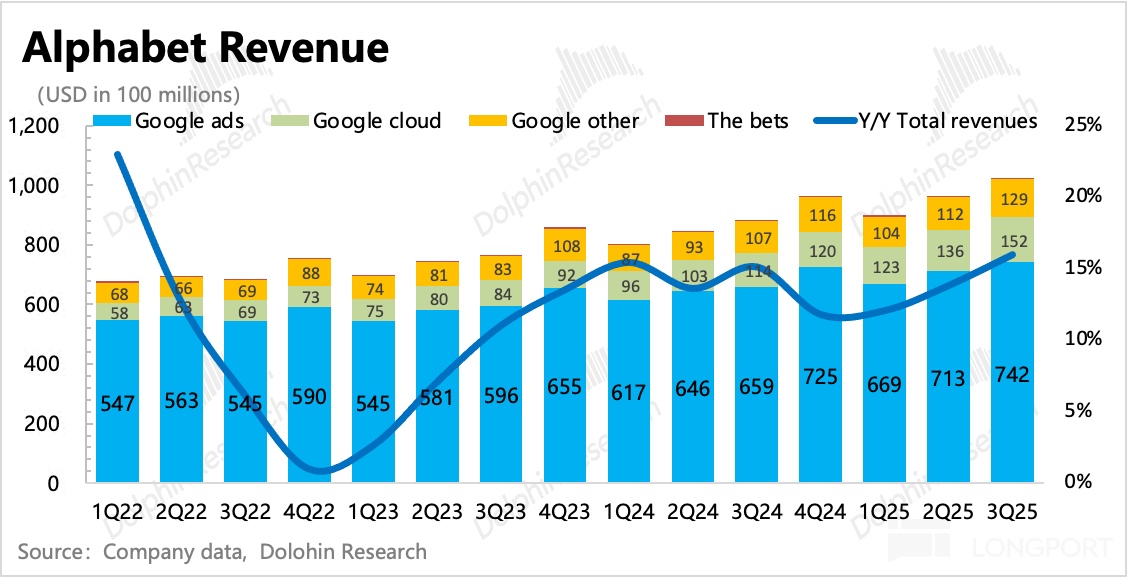

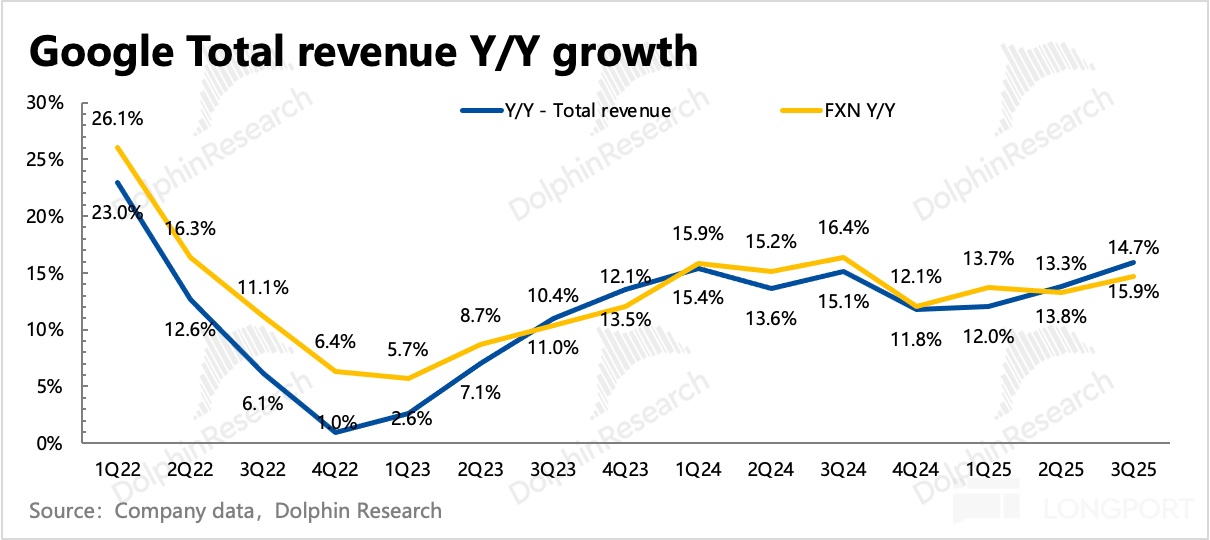

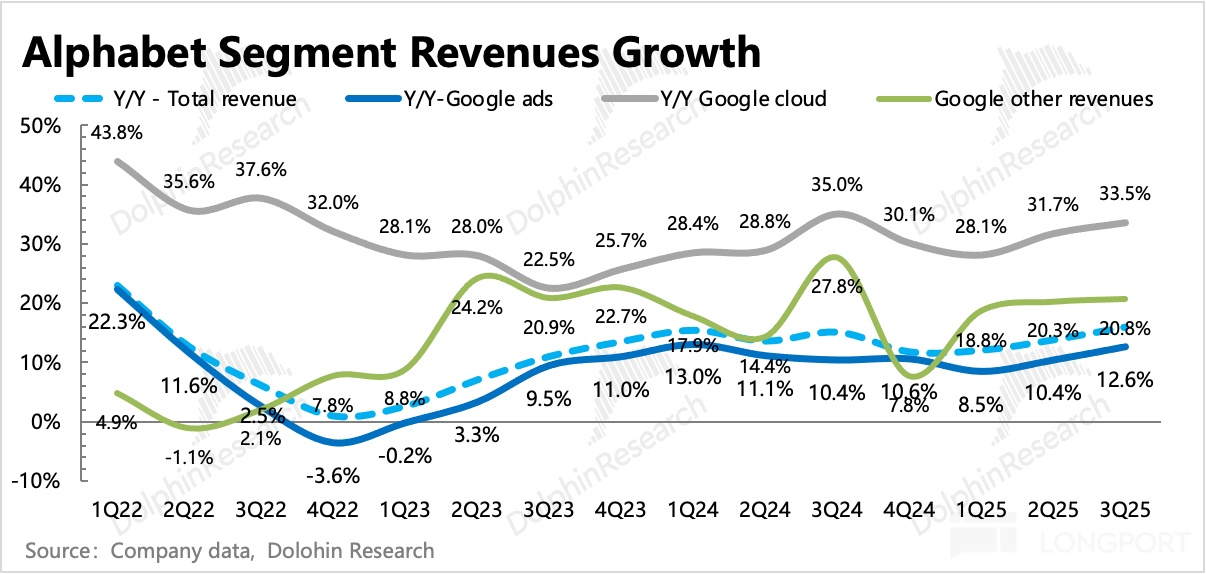

三季度谷歌整體營收 1023 億,同比增長 15.9%,高於預期。其中核心支柱,佔比 73% 的廣告業務,同比增長 12.6%,環比加速。除了匯率的順風(帶來 1pct),內生增長也不差,同比增長 14.7%。

收入端,廣告和雲都表現不錯,同時吃到了 AI 產業浪潮下,上游、下游的發展紅利。除此之外,YouTube 和 Google one 的訂閱也依舊亮眼。

具體來看:

(1)廣告:仍未見到 AI 侵蝕影響

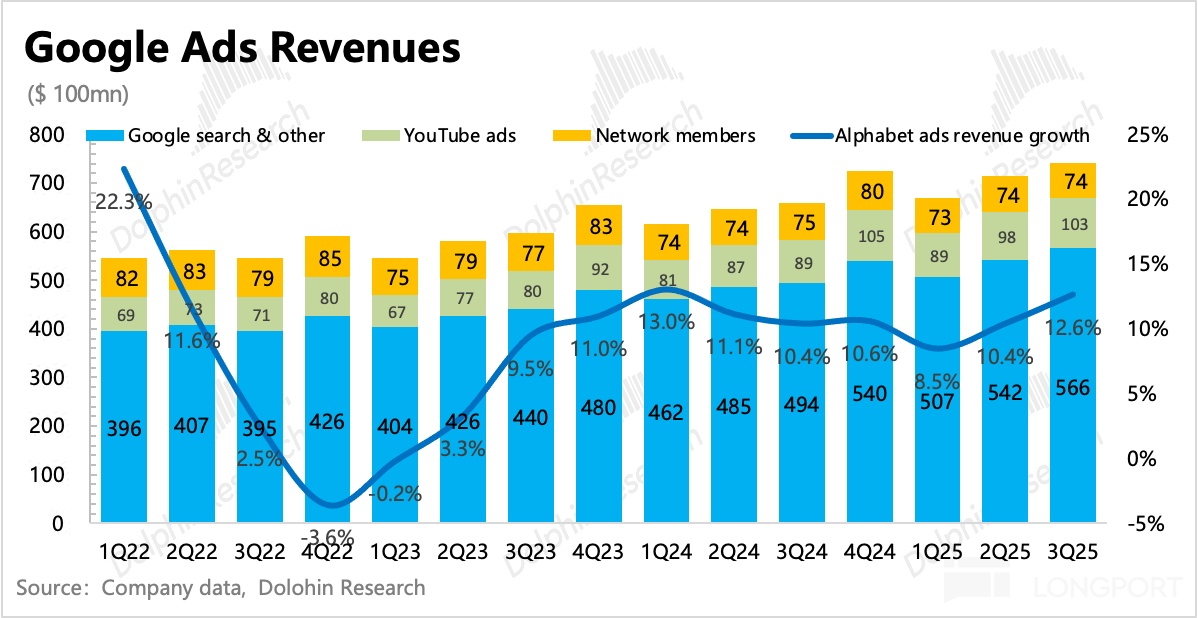

三季度廣告收入 742 億美元,整體增長 9.9%。核心的搜索、YouTube 均達到 15% 的增速,包括因美元貶值在歐洲市場的順風。三季度暫時走出關稅陰霾,繼續恢復投放需求。

但對於谷歌而言,市場原本謹慎樂觀的原因,主要出自於亞馬遜退出谷歌購物廣告投放的考慮,以及去年高基數的影響。7 月末亞馬遜突然下架在美、英、德、日等核心地區的 Google Shopping 廣告投放,其廣告展示份額在美、英、德三國分別從 60%、55%、38% 驟降至 0%。

兩方主要矛盾在於亞馬遜對谷歌廣告持續攀升的 CPC 不滿,比亞馬遜站內廣告高 30%-50%,使得 ROI 逐年走低。而亞馬遜通過自有 AI 推薦系統的優化,站內 ROI 得到提高。除此之外,全面 AI 時代,數據是關鍵的競爭要素,此次投放下架後,亞馬遜也切斷了谷歌 AI 購物助手及其他 AI 代理抓去產品信息獲取數據的通道。

不過由於下架後,對亞馬遜本身更加不利——競爭者趁機搶佔原亞馬遜的廣告位,對電商交易產生了威脅,因此後續是在除美國以外的地區恢復了在谷歌購物廣告的投放。而美國地區,因爲亞馬遜知名度夠廣,其認爲無需過多依賴谷歌等外部頭部廣告平臺。

而實際谷歌的超預期表現,核心還是離不開 AI 賦能的推動:

一方面,搜索上 AI Overview 和 AI Mode 拉高了用戶活躍,將二季度跌到 90% 以下份額的谷歌重新又拉了回來。同時谷歌還通過新產品 Nano Banana 將 Gemini 生態的活躍度進一步激活。

此外,Pmax 在谷歌購物廣告中的高滲透(機構調研接近 90%),也使得幾乎所有商家都會體驗到 Pmax 帶來的推薦轉化提升。

另一方面,YouTube Shorts 的滲透率提升,帶動用戶時長增長,廣告得到更多的展示量。而廣告主還受益 Gen-AI 的生成廣告降低成本,提高綜合 ROI 而驅動。

(2)Cloud:未履約訂單積存規模大幅度增長

雲業務是谷歌 AI 重估中的關鍵支撐,不過重要的大訂單合作,公司往往會直接在新聞中披露,因此利好會立即打入股價,比如最近 Anthropic 與谷歌的 200 億合作,哪怕應計入下季度未履約訂單中,但已經於當天打入預期。

本季度也一樣,雲業務收入增長 33%,積存訂單同比增長 43%(計算得新增合同額 620 億),與市場中相對樂觀的預期吻合。有了 40% 增長的淨新增,那麼短期內 30% 以上的雲收入增速還是繼續保持。

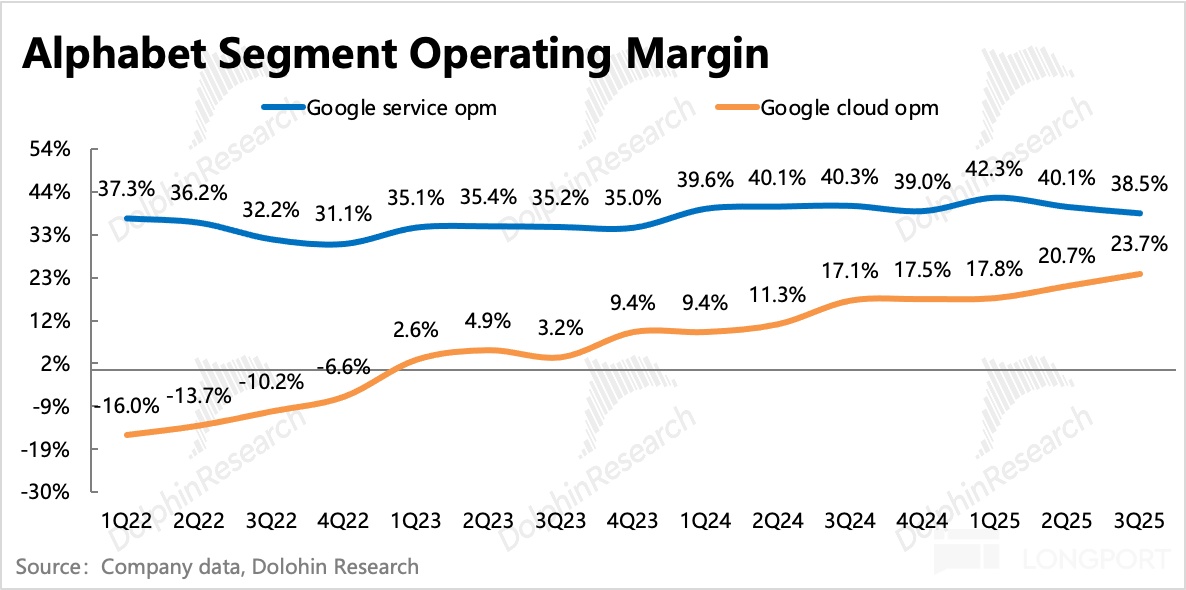

此外三季度雲業務經營利潤率繼續提升,已經達到了 23%,也是高於市場預期。

(3)其他業務:CTV & Google one 帶動,增勢保持強勢

這部分收入主要由 YouTube 訂閱(TV、音樂等)、Google Play、Google、One、硬件(手機 Pixel 和智能家電 Nest)等組成。

三季度其他收入實現收入 129 億,同比增長 21%,增速繼續保持強勢,主要受 YouTube 會員和被 AI 賦能之後的 Google One 推動。公司透露,截至三季度末,整體訂閱用戶規模達到 3 億,市場預估 YouTube Premium 爲 1.2 億,YouTube TV 0.3 億不到,因此剩下的超 1.5 億都來自 Google One。

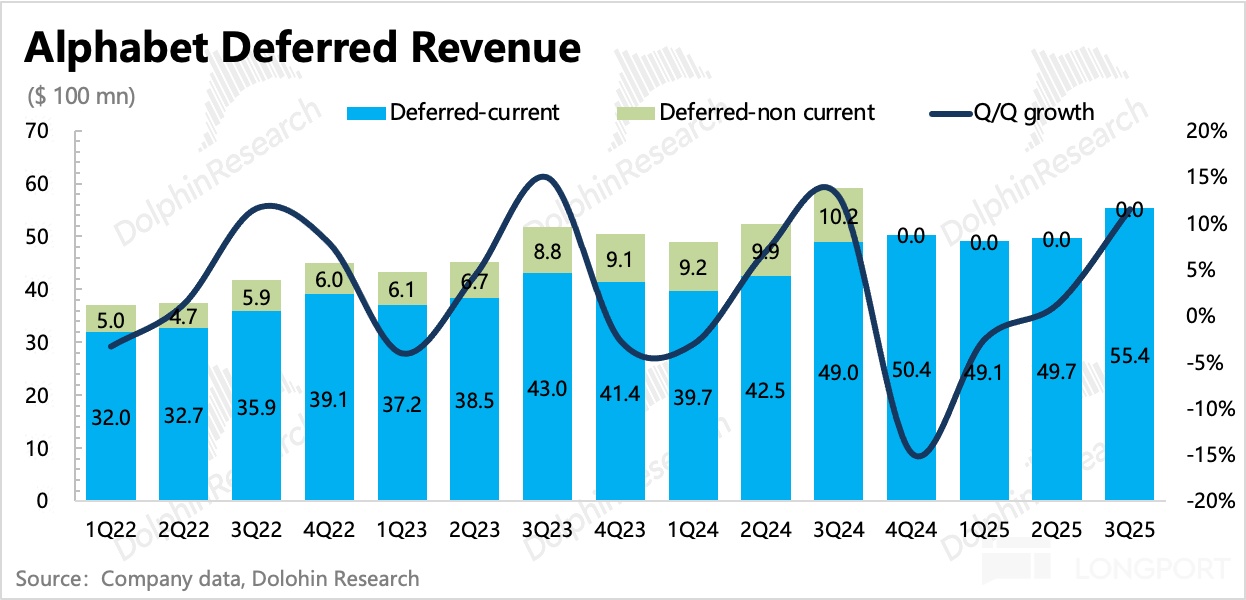

Nielsen 的數據顯示,應該還是由 YouTube CTV,以及 Google one 的訂閱收入增長貢獻了主要動力。通過遞延收入情況,也能看出來,訂閱類的預收性質收入增加明顯。

三、盈利:展望 Capex 投入迴歸正常增速

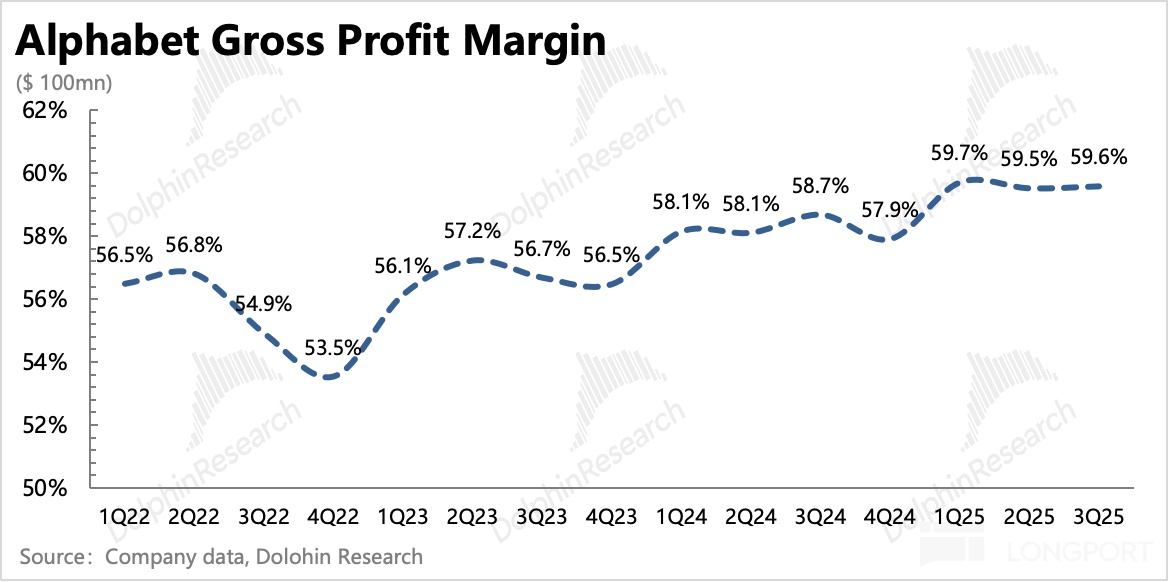

三季度核心主業的經營利潤 312 億,剔除歐盟的 35 億反壟斷罰款後(影響利潤率 3pct),實際業務層面盈利 347 億,同比增長 21.6%,利潤率 34%,同比環比均有提升。

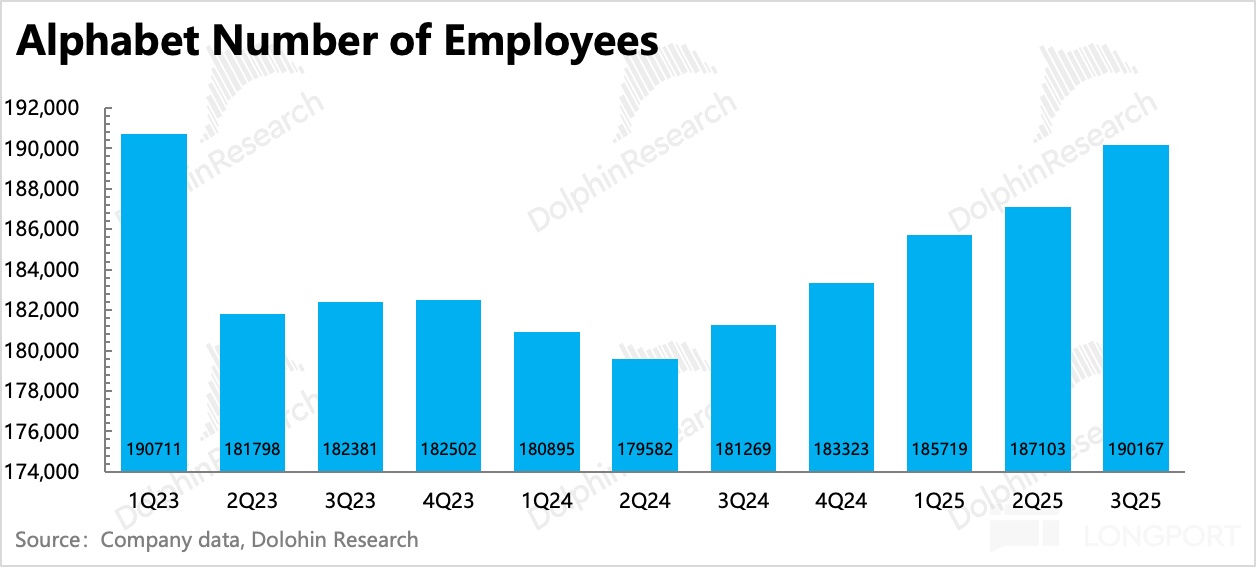

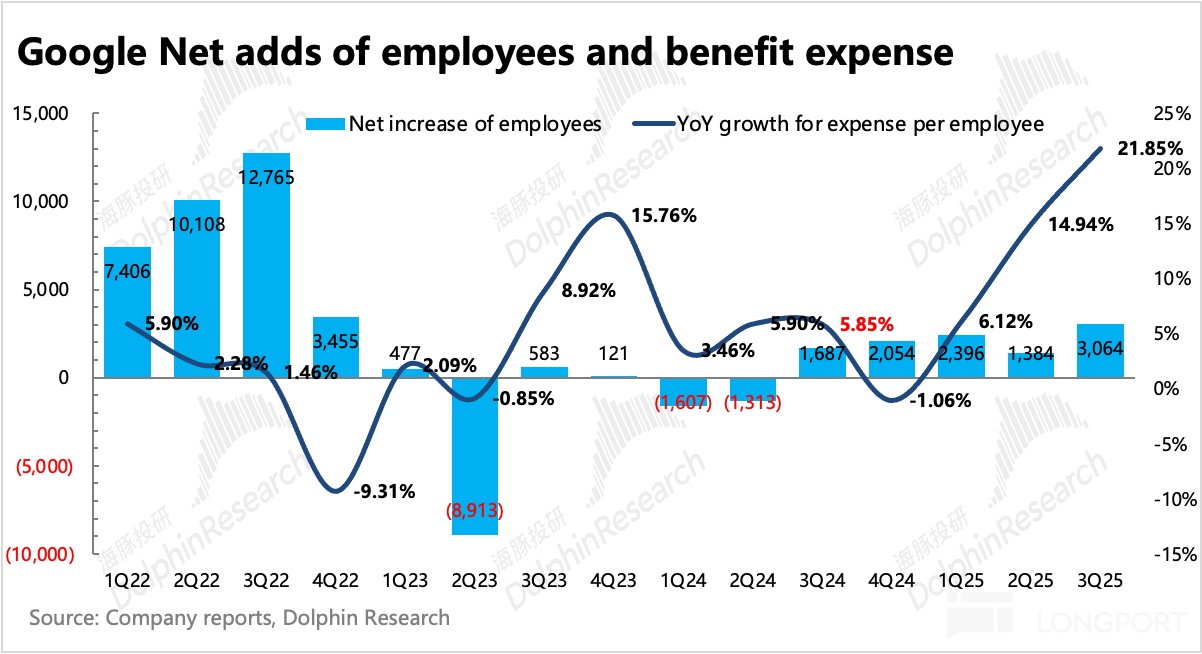

不過盈利能力優化,主要靠的是收入端的擴張。實際支出的絕對值上,還是增長的。其中銷售費用負增長,管理費用剔除罰款也是同比持平,主要新增就是來自研發費用。三季度集團員工規模淨新增了 3064 人,但後續大廠對傳統業務優化裁員還是主要方向。年初谷歌就頒佈了自願離職方案,後續應該還是保持進出穩態區間(優化傳統業務,新增 AI 等新業務),而非趨勢性的擴張。

分業務來看,不僅谷歌服務業務環比走高(剔除罰款),雲業務利潤率也進一步提高至 23%。

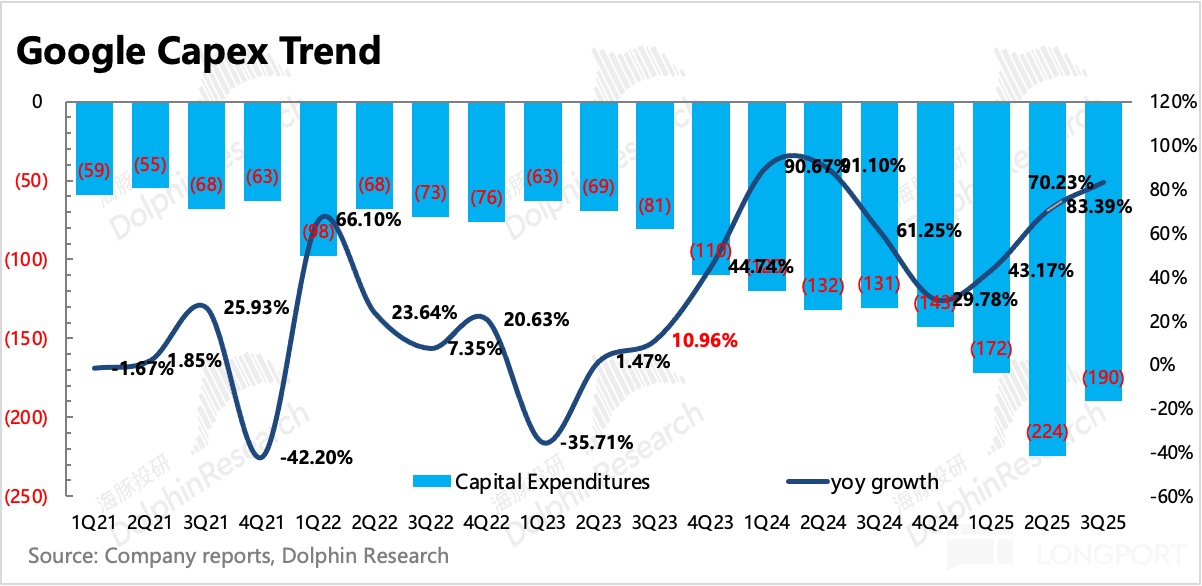

三季度資本開支 240 億,高於市場預期。但公司展望明年資本開支在 910-930 億區間,要小於市場預期的 950 億,從趨勢上看,也是一個小於 10% 的正常增長。這裏除了體現谷歌全棧 AI 的優勢,也需要看看谷歌的展望是否隱含了對明年產業鏈上游投資風向的態度。建議關注電話會內容。

不過谷歌目前這種收入開源,支出上傾向節流的畫風,是當下市場比較喜歡的 AI 科技股業績趨勢。