Wie kann man Krypto sicher aufbewahren? Wer hat in Deutschland eigentlich Lizenzen und unterliegt der Regulierung? Wir wollen klären, wo Ihr Krypto-Investment am sichersten aufgehoben ist.

Banken werben mit Regulierung, Wallets mit Kontrolle, CFD-Plattformen mit Geschwindigkeit. Doch welche Lösung schützt Ihr Kapital wirklich?

Wir haben die Antworten.

Schnellcheck: Sicher Krypto-Geld anlegen in Deutschland

Krypto in der Bank, Cold Wallet oder CFDs

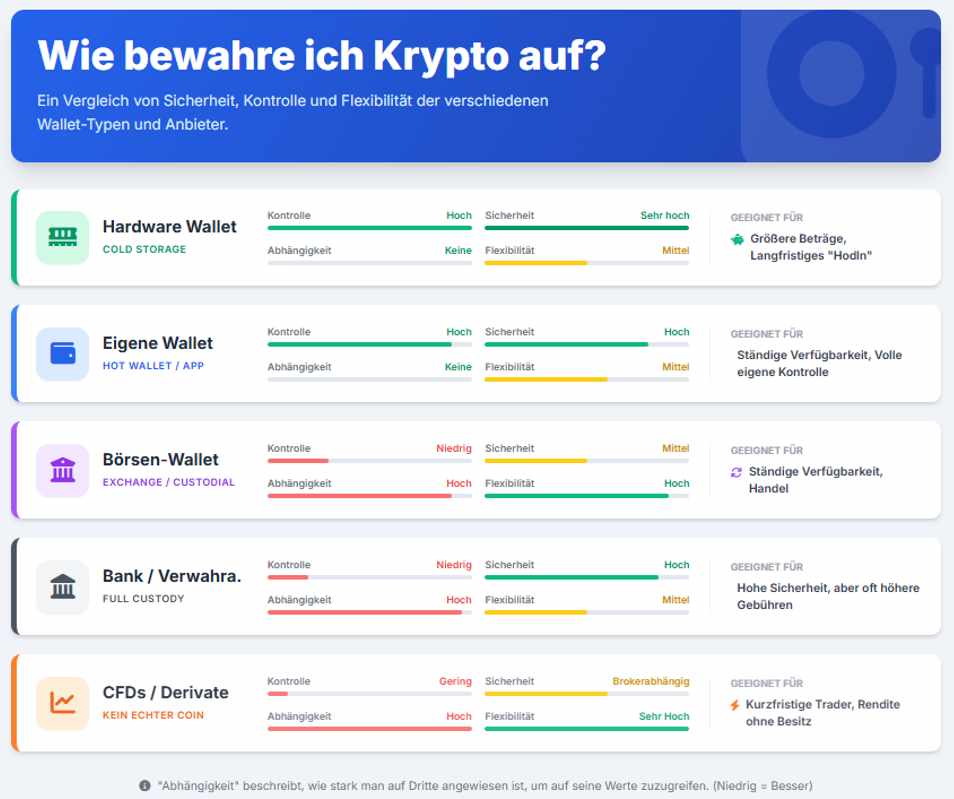

Bei Kryptowährungen gibt es mehrere Möglichkeiten der Verwahrung. Sprich, wie Sie Ihre Assets aufbewahren. Wie auch mit dem eigenen Bargeld. Man konnte es zuhause behalten, zur Bank auf ein Konto bringen oder auf ein Sparbuch (damals) einzahlen, in einen Fond investieren und Zinsen generieren

Auch bei Kryptowährungen ist es wichtig zu verstehen, dass es mehrere Wege gibt, wie Sie ihre Coins sicher verwahren können. Alle haben dabei eine gewisse Unterschiedlichkeit und sind flexibler, sicherer oder bringen höhere Erträge. Eine Kurzübersicht hilft, die Unterschiede zu sehen.

Wie sollte man sein Krypto aufbewahren?

Hinweis: Bei einer Cold Storage (Hard-Wallet) können einmalige Hardware-Kosten anfallen. CFDs bieten keine klassische Aufbewahrung - sie dienen ausschließlich als Investmentstrategie mit Hebel und entsprechendem Risiko.

Als Investor haben Sie 3 Wege

Wenn wir den Markt Ende 2025 analysieren, kristallisieren sich drei Wege heraus, wie Kapital in den Krypto-Markt fließt. Jeder Weg bedient ein völlig unterschiedliches Bedürfnis.

1. Der Pfad der Eigenen Verwahrung (Cold Wallet): Sie tragen das volle Risiko, genießen aber auch die volle Freiheit. Niemand kann Ihr Konto einfrieren, keine Bankenpleite kann Sie enteignen. Aber ein verlorenes Passwort bedeutet (oft) Verlust.

2. Der Pfad der Börsen und Bankverwahrung: Dies ist der Weg der Pragmatiker. Sie wollen Bitcoin besitzen, aber Sie wollen sich nicht mit kryptographischen Schlüsseln (Private Keys) herumschlagen. Sie vertrauen darauf, dass die Commerzbank oder die Sparkasse auch in zehn Jahren noch existiert. Sie tauschen technische Kontrolle gegen juristische Sicherheit und Komfort. Zahlen dafür aber mehr

3. Der Pfad der Spekulation (CFDs): Dies ist der Weg der Trader. Sie wollen Rendite und Marktbewegungen nutzen. Sie nutzen Kryptowährungen um auf Preisbewegungen zu setzen. Hier geht es um Rendite, Hebel und Geschwindigkeit (mit dem dazugehörigen Risiko).

Option 1 – Krypto-Verwahrung durch Banken

Diese Option zielt auf Investoren ab, die Rechtssicherheit über alles stellen.

Doch nicht jeder moderne Anlegertyp fühlt sich hier wohl: Die Bankenwelt ist langsam und teilweise teuer. Gebühren können manchmal sogar bis zu 10 % ausmachen, was im Grunde nicht akzeptabel ist. KYC-Prozesse können Tage dauern. Auszahlungen sind an Bankarbeitstage gebunden. Wer die 24/7-Geschwindigkeit der Krypto-Märkte liebt, wird sich hier etwas langsamer bewegen müssen.

Stärken | Schwächen |

Sehr hohe Sicherheit durch MPC, HSM, Cold Storage | Hohe Mindestvolumina und hohe Zugangshürden |

Klare rechtliche Struktur | Laufende Custody-, Handels- und Zusatzkosten |

Service, Reporting, Ansprechpartner, Integration ins Onlinebanking | Geringere Flexibilität und langsamere Prozesse |

Zusatzservices wie Trading, Lending oder Staking (reguliert) | Begrenzte Auswahl an Coins und kaum DeFi-Funktionen |

Eigentum rechtlich geschützt, auch im Insolvenzfall | Keine Anonymität, vollständiges KYC erforderlich |

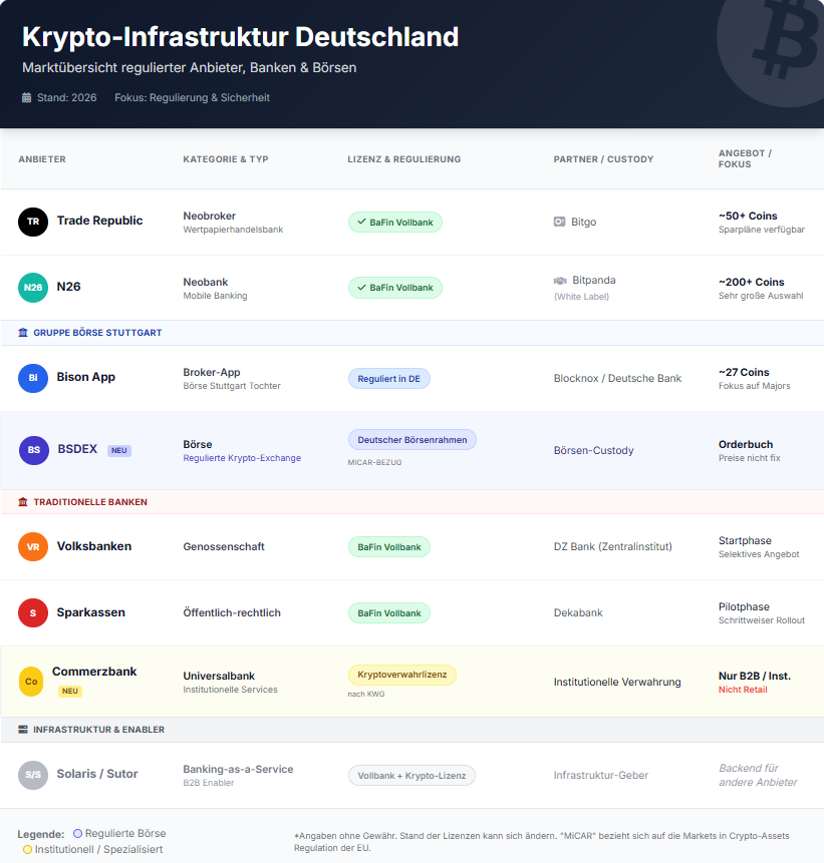

Welche Deutsche Banken bieten Krypto?

Mehrere deutsche Banken haben Krypto-Angebote inzwischen direkt integriert oder über etablierte Partner angebunden. Trade Republic ermöglicht den Handel direkt in der App, teils bereits ab kleinen Beträgen und mit Sparplan-Funktion. Auch Bison, die Krypto-App der Börse Stuttgart, setzt auf einfache Bedienung und kooperiert unter anderem mit der Deutsche Bank bei Verwahrthemen.

Auch altbekannte Institute ziehen nach: Volksbanken & Raiffeisenbanken nutzen die Infrastruktur der DZ Bank, während die Sparkassen ihr Angebot über die Dekabank ausrollen.

Deutsche Banken, Broker & Anbieter mit Krypto (ein Ausschnitt)

Option 2 – Hardware-Wallets: vollständige Selbstverantwortung

Statt einem großen Finanzinstitut mit Tresorraum vertrauen Sie nur sich selbst und einem kleinen Gerät. Hier halten Sie selbst die Schlüssel und damit die volle Kontrolle über Ihre Kryptowährungen. Doch diese Freiheit hat ihren Preis: totale Eigenverantwortung, Hardwarekauf und bei Verlust bedeutet das dann eben auch: Totalverlust. Doch das muss kein Nachteil sein, man muss sich eben richtig vorbereiten.

Stärken | Schwächen |

Volle Kontrolle über die eigenen Coins | Totalverlustrisiko bei eigenen Fehlern |

Kein Gegenparteirisiko, keine Gefahr durch Börsenpleiten | Kein Support, keine Rückabwicklung, kein „Reset“ bei Problemen |

Hohe Privatsphäre, je nach Erwerbsweg | Anfällig für Phishing |

Langfristig geringe Kosten | Hohe organisatorische und mentale Verantwortung |

Was ist überhaupt ein Hardware-Wallet?

Im Kern ein speziell gesicherter USB-Stick (oder ähnliches Gerät), der Ihre privaten Schlüssel offline speichert und Transaktionen signieren kann, ohne jemals selbst mit dem Internet verbunden zu sein. Beispiele sind etwa Geräte von Ledger, Trezor, BitBox, KeepKey und anderen Herstellern.

Einige sehen aus wie kleine USB-Sticks mit Display, andere wie mini Smartcards. Aber das Prinzip ist immer: Die sensiblen Schlüssel verlassen nie das Gerät.

Hardware Wallet Ranking für Deutsche Investoren

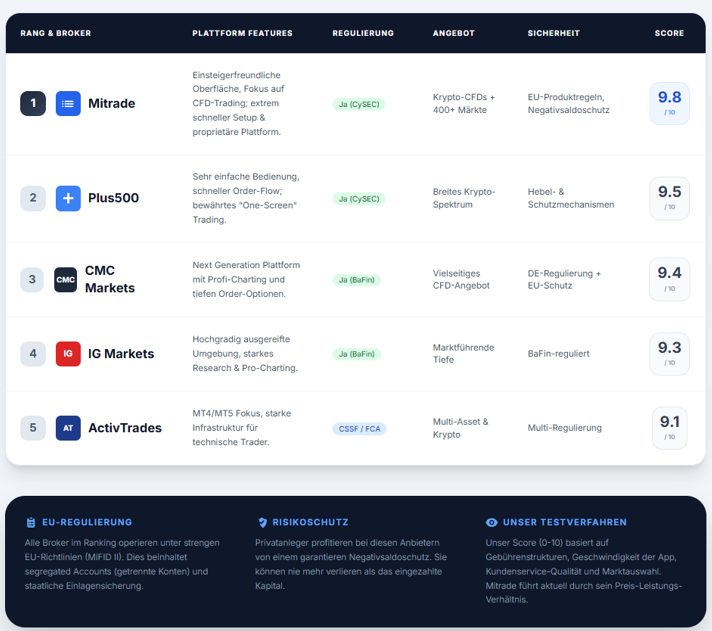

Option 3 – Krypto-CFDs: Rendite + Marktbewegung

Vielleicht denken Sie sich: „Eigentlich interessiert mich an Bitcoin vor allem der Kursgewinn. Die ganze Verwahrungsthematik und Blockchain-Senderei ist mir zu kompliziert.“ Wenn dem so ist, gibt es für Sie einen dritten Weg: Krypto-CFDs.

CFD steht für Contract for Difference, also Differenzkontrakte. Ein CFD ist letztlich ein Finanzderivat. Stellen Sie sich vor, Bitcoin steht bei 100.000 USD. Sie glauben, er steigt auf 102.000 USD. Statt BTC zu kaufen, öffnen Sie bei einem CFD-Broker eine Position “long auf BTC” zum aktuellen Preis.

CFDs bieten auch die Möglichkeit, short zu gehen (auf fallende Kurse zu wetten) und mit Hebel (Leverage) zu handeln, d.h. mit geliehenem Kapital zu agieren. Sie hinterlegen z.B. 1.000 € und bewegen via 5x Hebel 5.000 € am Markt. Gewinne und Verluste multiplizieren sich dementsprechend. Wichtig: CFDs sind OTC-Kontrakte zwischen Ihnen und dem Broker. Es gibt keine On-Chain-Transaktion, keine Blockchain in diesem ganzen Prozess. Es ist rein Finanzmarkt-Mechanik.

Unser Lesetipp:

Die Regulierung ist da – und mit ihr die Qual der Wahl

Das Gute: Seit einiger Zeit gilt die Markets-in-Crypto-Assets-Regulierung in Europa und somit auch Deutschland vollständig. Zusammen mit dem deutschen Kreditwesengesetz hat sie den Markt deutlich aufgeräumt.

Krypto-Anbieter, die ohne Lizenz und ohne ausreichendes Eigenkapital gearbeitet haben, sind weitgehend verschwunden oder wurden von der Bundesanstalt für Finanzdienstleistungsaufsicht gestoppt.

Das Problem: Das erhöht die Sicherheit, bringt aber auch neue Konsequenzen mit sich. Die strengen Regeln sind teuer und aufwendig. Viele starke Projekte sind verschwunden, vieles ist teurer geworden.

Für Sie als Investor heißt das: Sie sind besser vor Betrug geschützt, müssen aber auf mehr Anonymität verzichten und oft höhere Kosten akzeptieren.

Die eigentliche Entscheidung hat sich damit verschoben. Es geht nicht mehr darum, ob ein Anbieter seriös ist oder nicht. Diese Grundfrage ist meist geklärt. Entscheidend sind heute die Details:

-

Wie genau werden Ihre Kryptowährungen verwahrt?

-

Welche rechtlichen Regeln gelten im Hintergrund?

-

Und welche Kosten entstehen Ihnen dauerhaft?

In Deutschland ist Kryptoverwahrung eine Finanzdienstleistung

In Deutschland gilt die Verwahrung von Kryptowerten seit 2020 offiziell als Finanzdienstleistung. Kryptowährungen wie Bitcoin und Ether wurden damals als Finanzinstrumente ins Kreditwesengesetz (KWG) aufgenommen. Damals fügte der Gesetzgeber das „Kryptoverwahrgeschäft“ ins KWG (§1 Abs.1a Satz 2 Nr. 6 KWG) ein.

Diese Weichenstellung hatte große Folgen: Plötzlich mussten Unternehmen, die private Schlüssel für Kunden aufbewahren (also klassische Exchanges oder Custody-Anbieter), eine BaFin-Lizenz beantragen. Die Hürden dafür sind hoch. Sie erfordert:

-

Ein Anfangskapital in Millionenhöhe.

-

Geschäftsleiter, die fachliche Eignung nachweisen müssen.

-

IT-Systeme, die Bankenstandards entsprechen.

-

Lückenlose Prozesse zur Geldwäscheprävention (AML).

Doch genau das war beabsichtigt: Die Lizenz sollte als Eintrittshürde und Vertrauensanker dienen. Wer diese Hürde nimmt, demonstriert Seriosität und technische Exzellenz.

Der Unterschied: In Deutschland Krypto verwahren vs. im Ausland

Wenn Sie Ihr Krypto-Vermögen einem in Deutschland lizenzierten Verwahrer anvertrauen, können Sie sich darauf verlassen, dass Aufsichtsbehörden mit im Boot sind. Diese Anbieter unterliegen

-

regelmäßig Prüfungen,

-

müssen Kundengelder strikt getrennt von Eigenmitteln halten und

-

haften im Rahmen der gesetzlichen Vorgaben für Fahrlässigkeiten.

Unregulierte Auslandsplattformen bieten diesen Schutz meist nicht. Risiken sollen deutsche Investoren durch die heimische Gesetzgebung erspart bleiben. Anders gesagt: Regulierung kostet zwar Flexibilität, bringt aber Rechtssicherheit.

Im deutschen Rechtsrahmen gilt Ihr Anspruch auf Herausgabe verwahrter Coins sogar im Insolvenzfall des Anbieters, ein entscheidender Unterschied zu vielen anderen Ländern.

Wer hat eine Deutsche-BaFin-Lizenz im Krypto-Bereich

Es gibt keine einfache „eine Liste“, da die BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) mehrere Arten von Lizenzen vergibt, die für Krypto-Geschäfte relevant sind. Die wichtigste und begehrteste ist die Erlaubnis für das Kryptoverwahrgeschäft (Kryptoverwahrlizenz), da diese Unternehmen die „Private Keys“ der Kunden selbst verwalten dürfen.

Es gibt keine einfache „eine Liste“, da die BaFin (Bundesanstalt für Finanzdienstleistungsaufsicht) mehrere Arten von Lizenzen vergibt, die für Krypto-Geschäfte relevant sind. Die wichtigste und begehrteste ist die Erlaubnis für das Kryptoverwahrgeschäft (Kryptoverwahrlizenz), da diese Unternehmen die „Private Keys“ der Kunden selbst verwalten dürfen.

Hier ist die aktuelle Übersicht der wichtigsten Anbieter, die offiziell eine Kryptoverwahrlizenz der BaFin besitzen oder als Bank voll reguliert sind (Stand Anfang 2026/Ende 2024).

1. Spezialisierte Krypto-Verwahrer & Broker (Full License)

Diese Unternehmen haben die strenge Prüfung der BaFin bestanden und besitzen die volle Lizenz für das Kryptoverwahrgeschäft:

-

Coinbase Germany GmbH: War das erste Unternehmen überhaupt, das die Lizenz erhielt.

-

Bitpanda Asset Management GmbH: Die deutsche Tochter des österreichischen Unicorns hält eine Lizenz für Verwahrung und Eigenhandel.

-

Finoa GmbH: Spezialisiert auf institutionelle Investoren, hält Lizenzen für Verwahrung, Brokerage und Eigenhandel.

-

Tangany GmbH: Ein „White-Label“-Anbieter aus München, der die Verwahrung im Hintergrund für andere Firmen übernimmt.

-

Upvest Securities GmbH: Bietet Infrastruktur für Fintechs an (z.B. für Broker, die Krypto anbieten wollen).

-

Crypto Finance (Deutschland) GmbH: Tochter der Deutschen Börse Group, hält vier Lizenzen inkl. Verwahrung und Handel.

-

BitGo Europe GmbH: Deutscher Ableger des US-Riesen, verwahrt Assets für viele andere Plattformen (z.B. teilweise für Trade Republic).

-

Hauck Aufhäuser Digital Custody (HADC): Eine Tochter der Privatbank Hauck Aufhäuser Lampe.

Wichtiger Hinweis zu ausländischen Anbietern

Viele bekannte Namen wie Binance, Kraken oder Bybit haben keine deutsche Kryptoverwahrlizenz der BaFin.

-

Manche (wie eToro oder Bitvavo) operieren oft über Lizenzen aus anderen EU-Ländern (Zypern, Niederlande), was durch EU-Recht (Passporting) legal ist, aber nicht dasselbe Schutzniveau wie eine direkte BaFin-Überwachung garantiert.

-

Mit der neuen EU-Verordnung MiCAR (Markets in Crypto-Assets Regulation), die 2024/2025 voll greift, können Lizenzen aus einem EU-Land leichter auf ganz Europa ausgeweitet werden.

Handelsgebühren ab 0 €

Handelsgebühren ab 0 €

Flexibler Hebel, kleine Positionen

Flexibler Hebel, kleine Positionen

Ein- und Auszahlungen in Euro

Ein- und Auszahlungen in Euro

Einzahlung ab 1 EUR

Einzahlung ab 1 EUR

FAQ: Krypto-Verwahrung und Regulierung

Gibt es in Deutschland regulierte Krypto-Wallets?

Ja. Börsen wie Coinbase Germany oder BSDEX bieten Wallets unter deutscher BaFin-Lizenz an. Diese sind jedoch custodial, das heißt, der Anbieter hält die privaten Schlüssel. Für Self-Custody empfehlen sich Hardware-Wallets wie Ledger oder Trezor, die unabhängig vom Anbieter funktionieren.

Wie funktioniert die Krypto-Verwahrung in Deutschland?

Kryptoverwahrung ist eine lizenzpflichtige Finanzdienstleistung nach §1 Abs. 1a KWG. Anbieter benötigen eine Erlaubnis der BaFin. Verwahrte Coins gelten als Sondervermögen und müssen segregiert von Unternehmensmitteln gehalten werden.

Wie verwahre ich Bitcoin in Deutschland rechtssicher?

Entweder über lizenzierte Anbieter mit BaFin-Zulassung (z. B. DekaBank, Commerzbank) oder via Self-Custody mit Hardware-Wallet. Nur regulierte Verwahrer bieten rechtliche Absicherung bei Insolvenz oder Diebstahl durch Drittparteien.

Was bedeutet Krypto-Custody in Deutschland konkret?

Es bezeichnet die Verwahrung privater Schlüssel für Dritte als Dienstleistung. Sie unterliegt der BaFin-Aufsicht und erfordert technische, organisatorische und regulatorische Sicherheitsmaßnahmen wie MPC, Asset-Segregation und laufende Audits.

Welche Rolle spielt die BaFin bei der Krypto-Verwahrung?

Die BaFin erteilt Lizenzen für Kryptoverwahrer und überwacht deren Einhaltung von Sicherheits-, AML- und Trennungsverpflichtungen. Lizenzierte Anbieter müssen Kundengelder jederzeit vollständig und getrennt nachweisbar halten.

Was ist das Kryptoverwahrgeschäft laut KWG?

Es umfasst das Halten, Sichern und Verwalten von Kryptowerten oder deren privaten Schlüsseln für Dritte. Es zählt zu den Finanzdienstleistungen und darf nur mit BaFin-Lizenz betrieben werden (§1 Abs. 1a Satz 2 Nr. 6 KWG).

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.