- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 1月4日财经早餐:美空袭委内瑞拉、马杜罗被捕!美元三连涨,美光科技飙升逾10%、特斯拉七连跌!

- 澳元汇率创14个月新高!2025年涨超8%,2026继续涨?

- 日元汇率巨震!日本央行加息25基点,2026年继续加?

- 澳元汇率持续反弹!2026年加息押注升高,未来继续涨?

投资慧眼Insights -

特朗普再度威胁,市场押注美联储更早、更大幅度降息

周一(4月7日)围绕特朗普关税政策的不确定性,美股市场出现剧烈波动,标普500指数较纪录高位下跌20%,进入技术性熊市,最终微跌0.23%。纳斯达克100指数盘中一度跌近6%,但其后收复全部跌幅,收涨0.83%。

关税方面:

中美贸易战愈演愈烈,特朗普发出威胁,称除非中国在4月9日前取消对美国出口产品征收的报复性关税,否则白宫将对中国产品进一步开征50%的新关税。

特朗普坚称日本在汽车贸易上占了美国大便宜,称日本需要开放市场。

特朗普称向欧盟出售能源将是一个关键重点,指责欧洲国家没有购买足够的美国商品。

尽管关税政策未见明显缓和,但市场普遍认为当前关税已是顶格,这意味随后的谈判有望缓和关税对经济的冲击。更重要的是,美联储将于周一举行理事会闭门会议,市场臆测在美国关税政策引发美股大幅调整之际,美联储存在紧急降息可能,而根据隔夜利率互换市场走势,市场定价显示美联储到年底前将降息125个基点,相当于五次25个基点的降息。

互换市场还显示,美联储下周将基准利率下调25个基点的概率约为40%,这远早于美联储下一次政策决定时间5月7日。

市场或高估美联储降息预期,纳斯达克100指数位于中期关键水平

笔者认为,市场寄希望于美联储短期降息以拯救经济的乐观程度过高,忽略了通胀上升的风险。周一(4月7日)10年期美债收益率大幅上升20基点至4.20%,而对利率前景更为敏感的2年期国债收益率则涨10.48个基点报3.7588%,MOVE指数续创2023年10月以来最高,暗示美联储短期内是否降息仍存不确定性,动荡市场环境下投资者宜保持谨慎。

城堡证券美国通胀交易主管Durham Abric在接受电话采访时表示, 我们预计通胀在未来三到六个月内将有极大幅的上行空间,同时在未来一年到一年半的时间内仍将面临压力。核心CPI同比涨幅可能将升至4.5%。

试想一下,如果按照美联储此前控制通胀的逻辑,将利率维持高于CPI1-2个百分点,这或意味一旦美联储认为通胀并非短期,在劳动力市场出现明确冲击,失业率大幅攀升之前,或难以启动降息。

美国美联储理事库格勒(Adriana Kugler)认为,近期的货品及服务通胀上升,美联储的优先工作是确保通胀受控制。

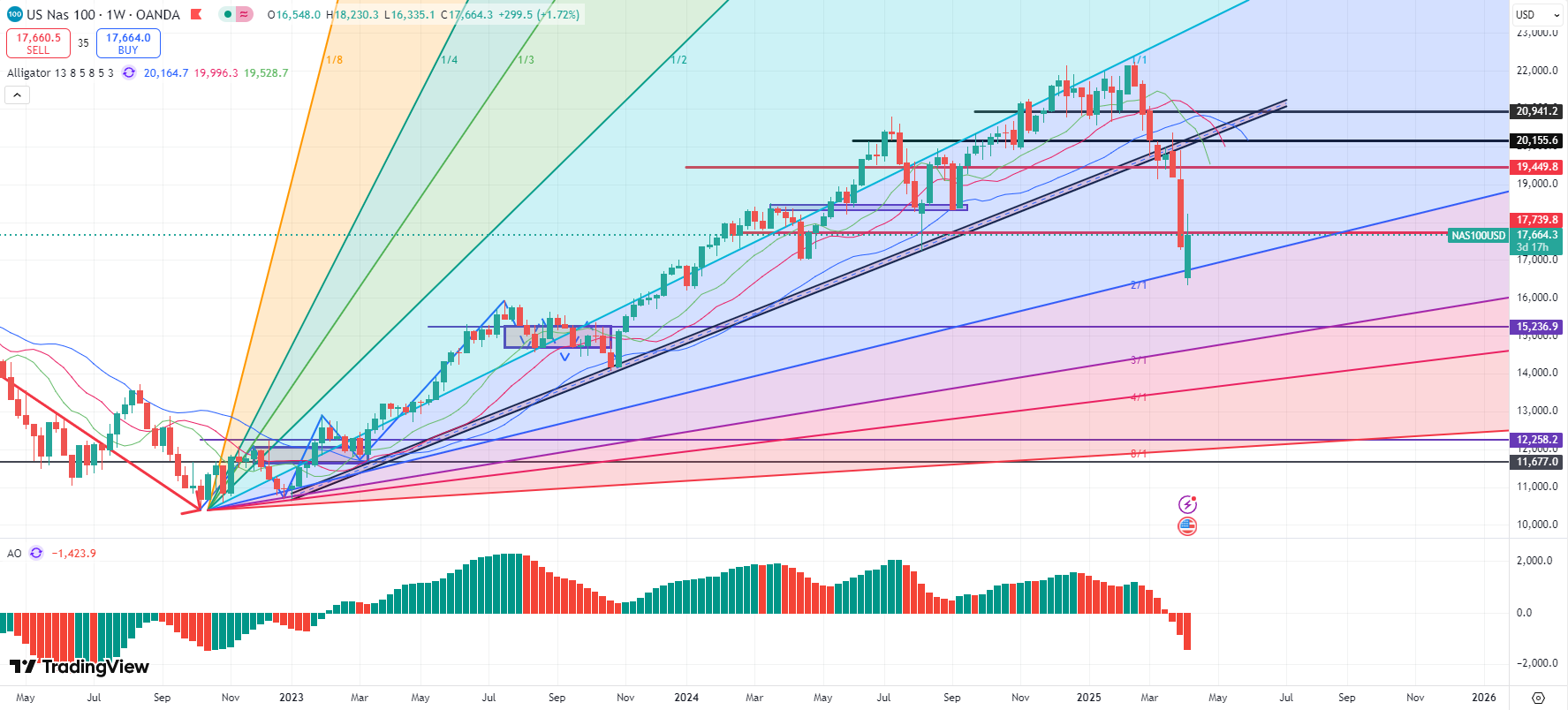

纳斯达克100指数周线图:

图片来源于:tradingview

周线线图显示,纳斯达克100指数正争夺于自2022年10月以来的江恩角度线2/1水平16700点,该位置得失通常作为中期趋势的判断之一。尽管不排除短期指数有望进一步反弹,但在有效企稳18500点之前,整体下行趋势仍难以扭转。而若最终有效击穿16700点,下方空间将有望进一步打开,关注15300点水平。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

��差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情