一块披萨的胜利:达美乐为何能征服投资者的胃和心?

核心要点

- 增长有韧性:达美乐凭借对平价快餐的需求,在经济低迷时期表现强劲。

- 技术驱动的护城河:其先进的数字化运营提高了效率,降低了成本,并超越了竞争对手。

- 投资吸引力:高资产回报率(ROA)、稳定的现金流和全球扩张,为长期投资提供了强劲潜力。

青春的披萨:一段温暖的记忆

TradingKey - 十年前,我在国外留学,口袋里几乎没什么钱。达美乐的促销传单就像天降甘霖:一大块披萨只要5美元,买一送一,简直是穷学生的救星。我对复杂的披萨配料没什么兴趣,但达美乐的芝士蒜香披萨一口下去却让我印象深刻,酥脆的饼底、芝士和蒜香,就像老朋友的微笑,简单却令人满足。没有其他品牌能呈现出这种纯粹的味道;达美乐成为我青春里一段温暖的记忆。后来,我开始研究这家公司,发现它不仅仅是卖披萨,而是一家在十多年间凭借坚持不懈,将简单做到极致的企业。

当下,通货膨胀像脱缰的野马,而工资增长却像乌龟爬行,消费者不得不转向更实惠的快餐。这种经济现象被称为“口红效应”,让像达美乐、麦当劳和可口可乐这样价格亲民的品牌,在经济寒冬中依旧大放异彩。过去,人们可能会在高档餐厅花50美元品尝一位大厨制作的披萨。而现在,达美乐用实惠的价格和令人惊喜的美味,成为了更明智的选择。接下来,我将带你走进达美乐的成功故事,并分析为什么它不仅是一块值得品尝的披萨,更是一项值得投资的选择。

成功的秘诀:把简单做到极致

达美乐的成功,其实就是一句话:把简单的事情做到极致,并且每天坚持下去。从一家濒临倒闭的小披萨店到全球最大的披萨连锁品牌,达美乐靠的不是花哨的广告营销,而是用真诚面对问题,用技术提升效率,用灵活的策略适应市场。

1.真诚的重生:从“纸板披萨”到顾客的心头好

十几年前,达美乐的日子并不好过。顾客抱怨他们的披萨像咬纸板一样,服务一塌糊涂,品牌口碑几乎跌到谷底。2009年,达美乐做了一个让人意想不到的决定:他们主动承认错误,把顾客吐槽的内容放在公开的广告里,直白地告诉大家:“我们搞砸了,但我们会改变。”

他们重新研发了饼底、酱料和芝士,甚至推出了芝士夹心饼边这样的新口味。同时,他们不再一味追求30分钟送达的速度,而是开始平衡效率和口味。结果很快显现:从2010年起,美国的同店销售额开始以每年6%的速度增长,达美乐用真诚赢回了顾客,也迎来了品牌的重生。

这种坦诚面对问题的态度,就像一个朋友犯了错后,真心道歉并努力改正,你会忍不住再给他一次机会。而对于投资者来说,这种能力证明了达美乐不仅能从低谷爬起来,还能面对未来的任何挑战。

2.技术加持:让披萨飞到你家门口

达美乐从来不只是卖披萨,它更像是一家披着快餐店外衣的科技公司。他们用技术让点餐变得前所未有的简单和顺畅,每个细节都经过精心设计。

打开达美乐的App,你可以看到Pizza Tracker实时告诉你披萨正在烤箱里,十分钟后披萨就上了外卖小哥的电动车。甚至有个零点击App,10秒内自动帮你下单。不想用手机?你可以通过Alexa、智能手表甚至车载系统点餐,甚至在X(以前的Twitter)上发个披萨表情符号也能下单。

更重要的是,这背后有一整套智能化的运营支持。通过AI分析用户的点餐习惯,达美乐可以提前预测需求、优化库存,确保平均订单完成时间只有22分钟,并且90%的订单能在30分钟内送达。他们还在尝试无人机和自动驾驶配送,目标是降低未来的配送成本。

对于消费者来说,这一切让点披萨变得无比轻松;而对于投资者来说,这些技术不仅提高了效率、降低了成本,还为达美乐构建了一个其他品牌难以复制的护城河。

3.灵活与全球化:在变化中稳步前行

达美乐的企业文化很像硅谷的初创公司,敢试错,敢创新,敢改变。员工可以随时提出点子,比如“表情符号点餐”就来源于内部的创新大赛。如果某些试验,比如AI语音点单失败了,达美乐会迅速砍掉项目,把资源投入到更有潜力的领域。扁平化的管理模式也让门店的反馈能快速传递到总部,决策速度像送外卖的小哥一样快。

在全球扩张方面,达美乐非常聪明。他们既有一套标准化的体系,比如全球统一的PULSE系统,确保每家店的披萨味道一致;又懂得因地制宜,比如在印度提供符合宗教习惯的素食披萨,在中国推出小龙虾和麻辣口味,迎合本地消费者的喜好。

目前,国际市场亚洲和欧洲成为新的增长引擎。即使面对贸易战或者地缘政治压力,达美乐的本地化策略也让它在各地扎下了根。展望未来,随着欧洲经济预计在2025年因降息复苏,达美乐的国际收入有望进一步加速增长。

对于投资者来说,达美乐的灵活文化和全球化视野就像两台发动机,一台提供稳定的核心业务,另一台带来无限的成长空间。

“Hungry for More”:多路开花的增长引擎

达美乐的“Hungry for More”策略是一场精准的多线进攻,全面开花。通过与Uber Eats合作,它吸引了大量新顾客;预计将在2025年底上线的DoorDash合作,将为其带来更多流量。同时,达美乐的官方App凭借实时路线追踪和流畅的用户体验,在月活跃用户数上碾压竞争对手。

在中国,达美乐是唯一一家承诺全渠道30分钟送达的披萨品牌。如果晚了一分钟,顾客就能获得一张免费的9英寸披萨券。目前,90%的订单都能准时送达,像一个从不食言的老朋友。

这种多渠道策略就像在经济寒冬里打开了几扇窗:第三方平台吸引新顾客,官方App留住老用户,两者像芝士和饼底一样紧密配合。对于投资者而言,这意味着更低的获客成本和更强的品牌忠诚度。尤其是在消费者追求性价比的时代,达美乐正好乘势而上。

财务密码:稳健数字里的投资光芒

市场地位:王者的底气

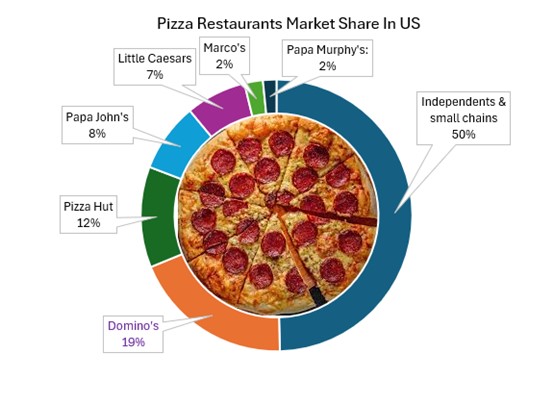

达美乐是全球披萨市场的绝对领导者。它在美国的披萨市场占有率高达20%,远超必胜客(12%)和棒约翰(8%)。

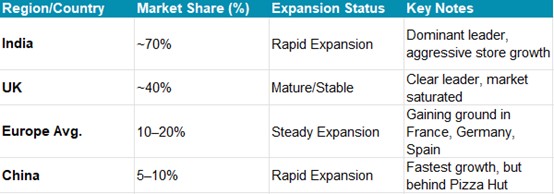

国际市场方面,在印度,达美乐占据了有组织披萨市场的70%份额;在英国,它以40%的外卖披萨市场份额领跑;在欧洲大陆,市场份额稳定在10-20%。

在中国,达美乐正在迅速崛起,占据5-10%的披萨外卖市场,截至2024年,中国市场约占达美乐全球收入的13%,成为其增长最快的重要市场。

来源:HubSpot,TradingKey

来源:Jubilant FoodWorks,Domino’s,Euromonitor,Statista,Yum China

利润率:效率的果实

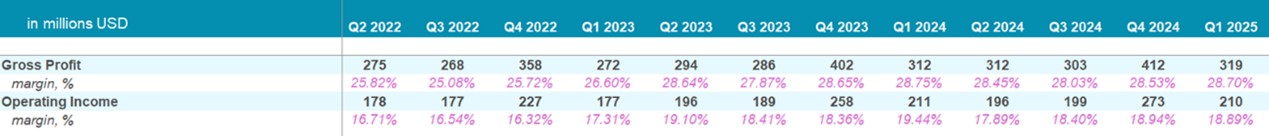

达美乐的运营利润率达到了19%,远高于必胜客的15%和棒约翰的12%。这一优势得益于其高效的供应链管理和先进的数字化运营体系。

对于投资者来说,高利润率不仅意味着公司运营效率高,还意味着更大的投资回报潜力。达美乐通过精简成本和提升效率,成功将每一块披萨变成了高价值的资产。

来源:Company Financials,TradingKey

ROA与估值:巴菲特的半场?

达美乐过去12个月(TTM)的资产回报率(ROA)达到了令人惊叹的33%,充分反映了这家公司凭借相对较小的资产规模(典型的轻资产、特许经营快餐模式)创造强劲利润的能力。虽然高ROA在这种商业模式中很常见,但达美乐的ROA显著高于竞争对手,比如Yum!Brands(约24%)和麦当劳(约16%),这突显了其卓越的运营效率。

巴菲特一直偏爱高ROA的公司,因为这表明企业能高效利用资产,同时具备稳定的现金流。达美乐在快餐行业的表现完全符合这一点,展现了其资产使用效率和盈利能力的优势。

然而,达美乐的TTM市盈率(P/E)约为28,远高于巴菲特传统上偏好的15以下水平。这个较高的市盈率反映了市场对其增长前景的乐观态度,但可能让巴菲特有所犹豫。不过,巴菲特近年来对高增长、护城河宽广的公司(如苹果)表现出一定的灵活性。如果他认同达美乐的技术护城河和全球化潜力,他或许会选择破例,即便估值偏高。

关于负股东权益的真相

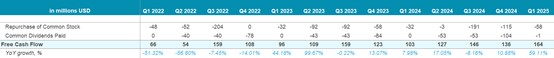

达美乐的股东权益为负数(约-40亿美元),这并非源于经营亏损,而是由于公司长期以来的激进股票回购和分红政策所致。每年约2.5亿美元的股票回购预计将推动2025年的每股收益(EPS)增长6%。

无需过度担忧负股东权益。达美乐持续稳定的自由现金流(FCF)足以轻松覆盖股票回购与分红,其业务稳健性堪比30分钟必达的承诺。对长期投资者而言,这种"高股东回报+强现金流"的组合,正是持有十年的底气。

来源:Company Financials,TradingKey

达美乐通过举债支持股票回购和分红,目前的杠杆率约为5倍。这种高杠杆在美国股市中特别是快餐行业并不少见,但在利率上升的环境下需要格外谨慎。

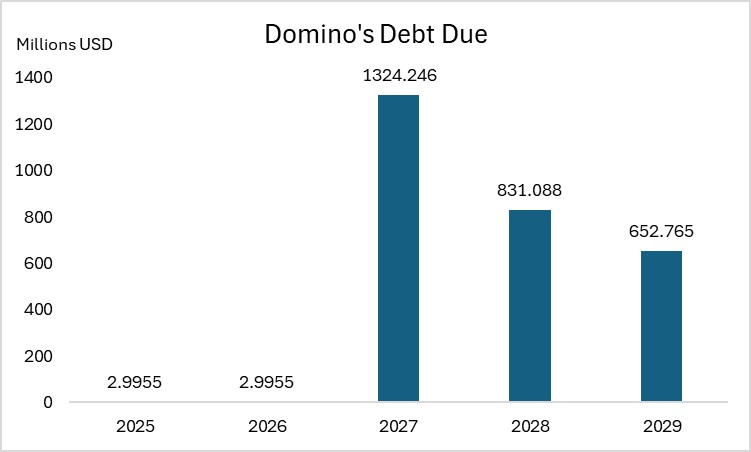

2025年和2026年,达美乐的债务到期压力相对较小,每年仅需偿还约300万美元,这使得这两年对财务状况的压力较为有限。但2027年是一个重要节点,届时约有13.24亿美元的长期债务到期,成为公司面临的一大偿债挑战。

这笔巨额到期债务将需要公司进行周密的财务规划,以确保在不影响运营的情况下,能够顺利完成偿付。这可能包括提前储备流动性、优化债务结构以及进行再融资,以平稳渡过这一高峰期。

来源:Company Financials,TradingKey

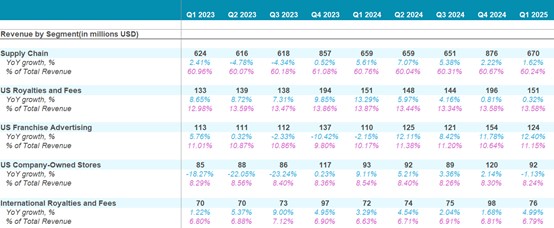

自有门店与供应链:幕后的支点

美国直营店数量从2003年的577家降至如今的294家,虽仅贡献8%营收,却绝非摆设,它们是新技术与营销策略的试验场、店长与加盟商的培训基地,更是总部洞察加盟商痛点的桥梁。这种轻资产重赋能的模式,为全球扩张铺平了道路。

来源:Company Financials,TradingKey

供应链业务(美加地区)贡献三分之二营收与三分之一利润,却具备外包可能性,这揭示达美乐的核心竞争力并非实体资产,而是品牌与技术驱动的生态系统。中国业务由特许经营商独立运营,在保持战略协同的同时,通过本土化口味与促销策略灵活应对市场,展现了全球化与本地化的精妙平衡。

来源:Company Financials,TradingKey

投资逻辑:为何值得咬这一口?

达美乐的成功源于对配送体验的极致优化与持续创新,其品牌内核如同新鲜出炉的披萨——简单、高效、科技感十足,值得细细品味。核心投资看点明确:

- 口红效应:经济下行期平价快餐需求提升。

- 高ROA:ROA常年领先同业,现金流稳定,价值投资者优选。

- 全球化潜力:亚洲与欧洲市场渗透率仍具提升空间

- 技术护城河:数字化与AI应用让传统对手难以追赶

风险提示:

- 估值溢价:28倍PE或让保守派却步

- 杠杆压力:高利率可能加剧债务负担

- 平台博弈:第三方外卖平台或分食利润

- 海外变数:贸易政策、汇率波动与属地监管风险

尾声:一块披萨的启示

十年前那款5美元的芝士蒜香披萨,不仅是穷学生的救急餐,更昭示着达美乐把简单做到极致的商业哲学。从街边小店到全球披萨帝国,它证明:在消费赛道,专注者终成王者。对投资者而言,其稳健现金流、高资产效率与全球化潜力,恰如一份刚出炉的披萨,香气诱人且值得托付。即便高P/E令巴菲特皱眉,但对愿意接受稍高估值的投资者,这块披萨依然值得咬一口,慢慢品味它的未来。