为什么大类资产纷纷下跌?

TradingKey - 尽管美股上市公司季度业绩总体超预期,投资者近期却集体踩下“风险刹车”。美股周二遭遇重挫,几只此前风光无限的科技股领跌。三大指数全线下挫,市场普遍认为,这背后或反映出美股估值泡沫的阶段性降温。

风险资产的调整不止于股市。周二,比特币价格自6月以来首度跌破10万美元,距离10月初创下的126,272美元高位已下跌近20%。与此同时,被视为传统避险资产的黄金也未能幸免,在上周进入技术性回调后,金价连续多个交易日围绕4000美元附近震荡。

从不同类型资产同步承压的局面来看,市场整体beta结构出现了重定价,而造成这一轮“大类资产回调”的核心变量可能与“美元流动性收缩”密切相关。

▍美元流动性趋紧,背后是两大压力来源

当前市场所面临的流动性困境,主要由两类因素驱动:一是降息周期中“宽松效应不及预期”所造成的市场错配与短端流动性紧张;二是财政政策扰动(例如政府关门、财政部抽水)带来的流动性急剧收缩。

▍为什么流动性危机往往出现在降息周期?

很多人会问,流动性危机为什么不是在加息周期爆发,反而出现在货币宽松阶段?

原因在于:降息周期通常意味着经济趋弱和通胀回落,央行通过降息释放流动性以刺激需求,短期确实可能提升市场流动性。但如果实体经济恢复动能不足、或金融系统本身存在结构性脆弱点,那么在宽松之后就可能快速进入调整。例如,市场过早预期强刺激、杠杆率累积偏高、资产估值偏贵,若遇到通胀反弹、财政赤字扩大或信用利差扩大等突发性变量时,很容易引爆局部“踩踏”,并迅速传导至整个平台型系统。

历史上多次出现类似模式:在降息周期中,只要周期性衰退风险尚未解除,市场情绪一旦逆转,流动性便容易产生“断层式释放”。

▍“财政版缩表”:政府关门冲击流动性

当前,美债市场正在经历一轮非典型的收水周期。美国政府已进入长达35天的关门状态,同时,美国财政部通用账户(TGA)在短短三个月内从3000亿美元飙升至1万亿美元,相当于从市场回抽了超过7000亿美元的流动性。

财政部TGA的扩张,实际效果等同于“财政版量化紧缩”(Fiscal QT),它和美联储的货币宽松政策形成对冲,导致“名义政策宽松”与“实际金融条件趋紧”同时存在,进而削弱宽松效应。

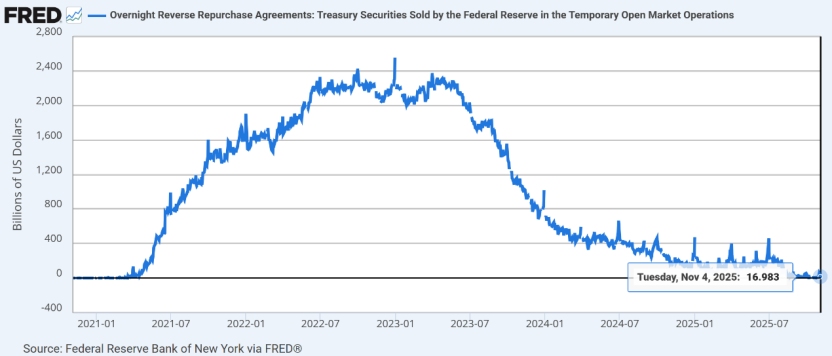

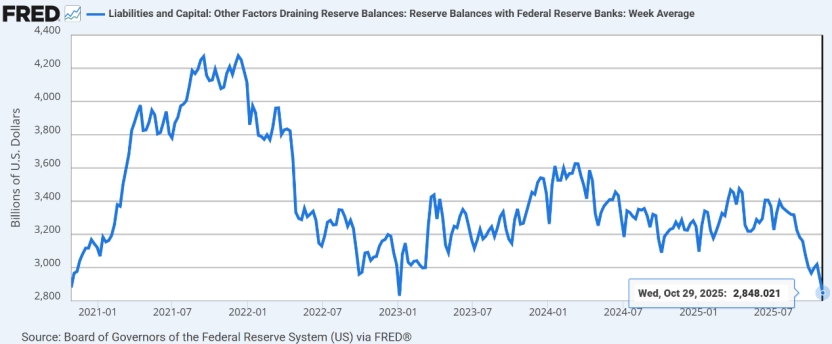

与此同时,超额准备金(RRP)作为市场流动性“蓄水池”也逐渐见底,目前余额仅剩约160亿美元,储备金总量降至2.85万亿美元,结构性紧张正在演变为系统性紧张。

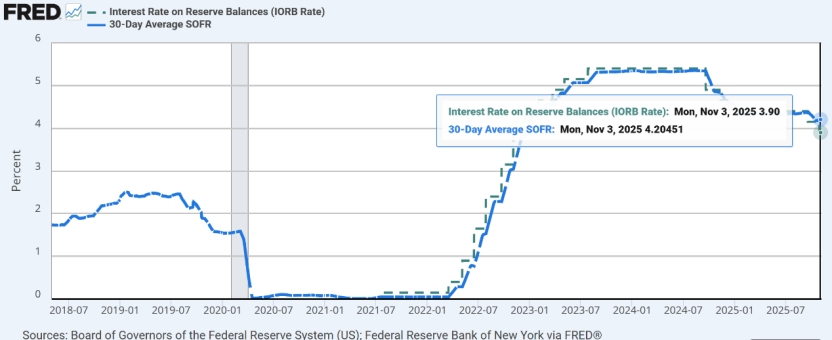

另一个值得关注的指标是SOFR与IORB之间的利差(即“担保隔夜融资利率”与美联储支付的“准备金利率”之差)。在正常状态下,SOFR应贴近甚至略低于IORB。但自9月下旬以来,该利差不断走阔,截至11月3日,SOFR升至4.2%,显著高于IORB的3.9%,释放出流动性趋紧的强烈信号。反映出机构融资成本上升,回购市场流动性承压。

市场同样担忧,一旦政府关门时间延长,会对财政支出安排、债务发行计划及货币政策传导形成掣肘。这些因素叠加后进一步放大了“系统性流动性收缩”的担忧。

▍银行再现资产质量问题,系统性风险隐现?

近期,美国部分中小银行再次传来资产风险暴露的消息,可能已经预示了流动性风险正从边缘走向核心。

10月16日,美国两家区域性银行——Zions Bank(ZION)与Western Alliance(WAL)相继披露贷款损失,引发市场对区域银行信贷资产质量及私募信贷业务风险的担忧。

虽然从规模和严重性上看,此轮风波尚不及2023年硅谷银行等银行倒闭事故,但市场担心,在此前宽松信贷环境下积累的问题会不会进一步蔓延。如果信贷市场风险偏好回落,叠加贷款门槛上升,进一步压缩流动性,尤其可能对中小企业与高息债领域造成冲击。

更关键的是,如果此时美国经济出现衰退信号,信贷紧缩趋势将被放大,并可能在市场情绪层面形成“负向自我实现效应”,即流动性预期收紧→抛售资产→价格下跌→抵押品不足→进一步收紧的循环。

当前,财政部抽水(TGA扩表)、逆回购池见底、利差扩大等信号同时出现,足以说明系统层面已出现潜在的“信用弹性缺口”。

▍市场避险加码,债券走强+现金为王

在股票等风险资产下跌的同时,避险资产呈现分化走强。周二,美国中长期国债收益率下行,道富银行观察到,7–10年期中期美债受到资金追捧,并预计这一趋势将进一步延续。

值得注意的是,2025年投资级企业债的表现或优于整体美债市场。根据FactSet数据,追踪美国投资级企业债的先锋全市场企业债ETF(VTC)当日上涨0.2%;iShares iBoxx美元投资级公司债ETF(LQD)也上涨0.1%。

另一方面,“持有现金”再次成为防御性投资策略的核心选项。刚刚公布的伯克希尔·哈撒韦Q3财报显示,其持有现金及等价物高达3,816.7亿美元,创下历史新高,公司已经连续九个月没有进行股票回购。巴菲特延续其一贯做法,主张“手握现金是当下最佳选择”。

在当前宏观经济和金融市场高度不确定的背景下,适度调整投资组合、提高现金头寸或许是控制风险、等待机会的重要手段。