- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 日元汇率跌破156!高市早苗释放鸽派信号,日本央行3月加息无望?

- 突发!一则消息引发美元/日元大涨100点,惟这一点不容忽视!

- 【比特日报】特朗普强硬演讲造势中期选举!比特币急涨冲上6.6万,技术面多重阻力

- 大炮一响黄金万两?以史为鉴:伊朗冲突将如何影响原油、黄金、汇市与股市

投资慧眼Insights -

美国政府暂缓关税,市场流动性风险下降

周四(4月10日)凌晨美国总统特朗普宣布,对部分国家暂停实施新关税,为期90天,并维持对个别行业包括钢铝及汽车的关税。但宣布立即对中国进口产品征收的关税提高至125%。

世界贸易组织(WTO)发出警告,若两大经济体长期分割,全球实质国内生产总值(GDP)可能减少7%。需注意的是,美国政府暂缓关税是多方合力所致,这或意味特朗普后续在关税政策可能还有反复的可能。中国对美国采取反制措施、欧盟隔夜批准首批对美进口产品征收报复性关税、美债抛售加剧、美联储坚定控制通胀决心等。

但可以肯定的一点是,随着美国政府暂缓关税,市场流动性危机暂时解除。

美债剧烈波动的原因及影响

长期美债被抛售、利率大幅快速攀升反映的是流动性急剧收紧和/或持有美债的风险溢价上升,而非经济基本面走势。美联储或基于这点不愿放弃对潜在高通胀控制而降息挽救全面下行的股市。

基差交易(basis trades)的紧急平仓被认为是导致美债剧烈波动的重要原因之一。中金公司研报表示,基差交易本质上是做空波动率,因此波动率一旦大幅上升,易引发平仓风险进而资产抛售。对冲基金持续大规模购买美债并非出于看多美债,而是在做美债基差套利交易:当市场波动不大时,期货持有到期可以较低风险地赚取期限价差。

这些对冲基金往往在回购市场上加杠杆买入美债现券,以此来增厚收益。该交易规模可能已达到2019年下半年历史高点的近两倍,而2020年3月全球金融市场震荡(抛售一切资产换取现金)的导火索便是当时历史高规模的基差套利交易的意外平仓。

另外,当前美国的联邦赤字占到GDP的7%,这是美国经济史上出现严重经济衰退时期才会达到的水平,按国会预算办公室的估计,这一数字在5年后将升至13%,而这将迫使美国国债价值重置。

美国重磅CPI即将来袭,美元或因此承压

周四(4月10日)市场将迎来美国 3 月消费者物价指数(CPI)报告,高盛和德银均预计,服装、家具和电子产品价格将在3月CPI报告中加速上涨。

彭博经济学家Anna Wong和Chris G. Collins表示,一方面,服务业通胀可能持续甚至加速放缓,另一方面,对等关税开始推高商品价格,5月13日公布的4月CPI数据将提供更多证据。

高盛还预测,3月核心CPI环比上涨0.27%(低于市场预期),同比增长3.03%(略高于市场预期)。整体CPI方面,高盛预期环比上涨0.08%(略低于市场预期),这反映了食品价格上涨0.2%,但能源价格大幅下降2.5%。

总结而言,此次 CPI 数据也可能初步反映部分已实施关税的价格效应。富国银行的研究指出,尽管目前关税的持续时间、传导路径以及可能出现的二次效应仍存在不确定性,但其方向性影响非常明确,通膨上行已成为主流预期。

鉴于掉期市场目前定价显示,美联储年内将至少降息四次,但若CPI数据反映出通胀上行,预计将加剧市场对美国经济陷入滞涨担忧。考虑到有关美国贸易政策的不确定性已经下降,10年期美债收益率或重新回落,并进一步带动美元走软。

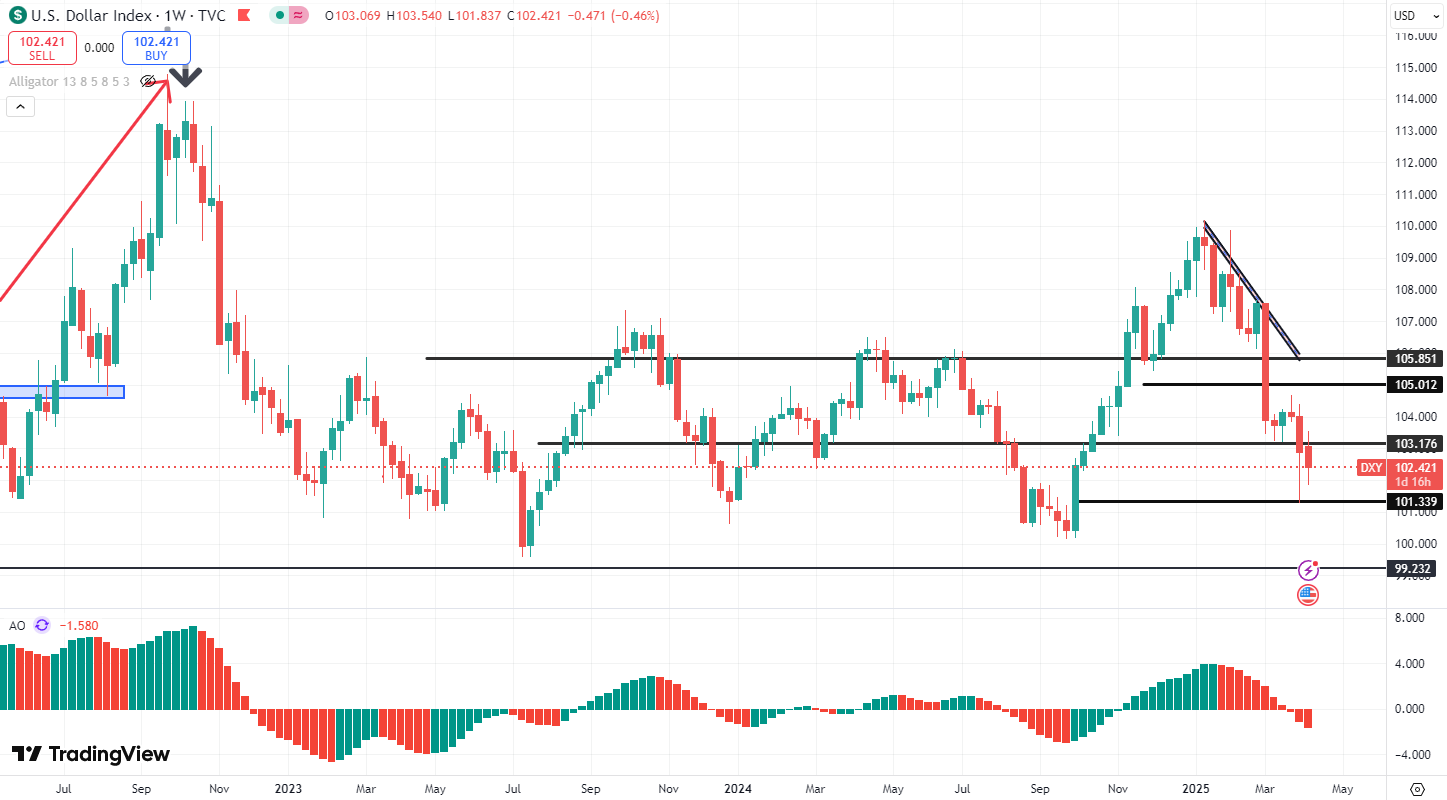

美元周线图:

图片来源于:tradingview

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致��您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情