- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 日元汇率跌破156!高市早苗释放鸽派信号,日本央行3月加息无望?

- 突发!一则消息引发美元/日元大涨100点,惟这一点不容忽视!

- 【比特日报】特朗普强硬演讲造势中期选举!比特币急涨冲上6.6万,技术面多重阻力

- 大炮一响黄金万两?以史为鉴:伊朗冲突将如何影响原油、黄金、汇市与股市

投资慧眼Insights -

美联储对降息保持谨慎,聚焦非农数据

特朗普将于本周三公布针对所有国家的对等关税措施细节,投资者关注关税政策落地对市场构成的冲击。10年期美债收益率自上周五(3月28日)以来跌超4%,凸显市场对滞涨担忧升温。高盛预测美国未来12个月内经济衰退的可能性已从之前的20%提升至35%左右,并预计美联储年内将再降息三次。

美联储毫无疑问需要在通胀与劳动力充分就业间获取平衡。从近期数据来看,通胀走高、经济下行均逐步在「软数据」中显示。上周五(3月28日)美联储重视的通胀指标——2月核心PCE物价指数同比上涨2.8%,高过预期预期2.7%。消费者信心创逾两年新低,长期通胀预期创32年新高。

不过,美联储官员对降息仍持谨慎态度,称美国经济仍然稳健,并不存在滞涨,通胀有上行风险,降息实际取决于通胀情况。

一般而言,10年期美债收益率与美元呈正相关关系,因而美国经济衰退——美联储降息这一情景很可能将带动美元下行。投资者可重点关注本周五(4月4日)公布的非农数据,若美国就业数据展示出疲软信号,尤其在政府部门效率(DOGE)成本削减的推进下,投资者或再度涌入美债寻求避险,进而对美元、美股、10年期美债收益率构成压力。反之,则有利于美股进一步反弹。

关税与「海湖庄园」协议,美元前景或取决于这点!

富国银行认为,美元的未来上涨幅度将取决于其他国家的回应程度:如果在美国加征关税后,其他国家的政府不采取报复措施,那么美元将会获得最大幅度的收益。美元未来可能会上涨1.5%至11%,这取决于美国提高关税的幅度和其他国家如何应对的各种模型。此外,若全球经济放缓的担忧导致海外投资者大举购买美国国债,那么美元可能会受到支撑。

然而问题似乎在于,特朗普是否希望看到美元保持强势?

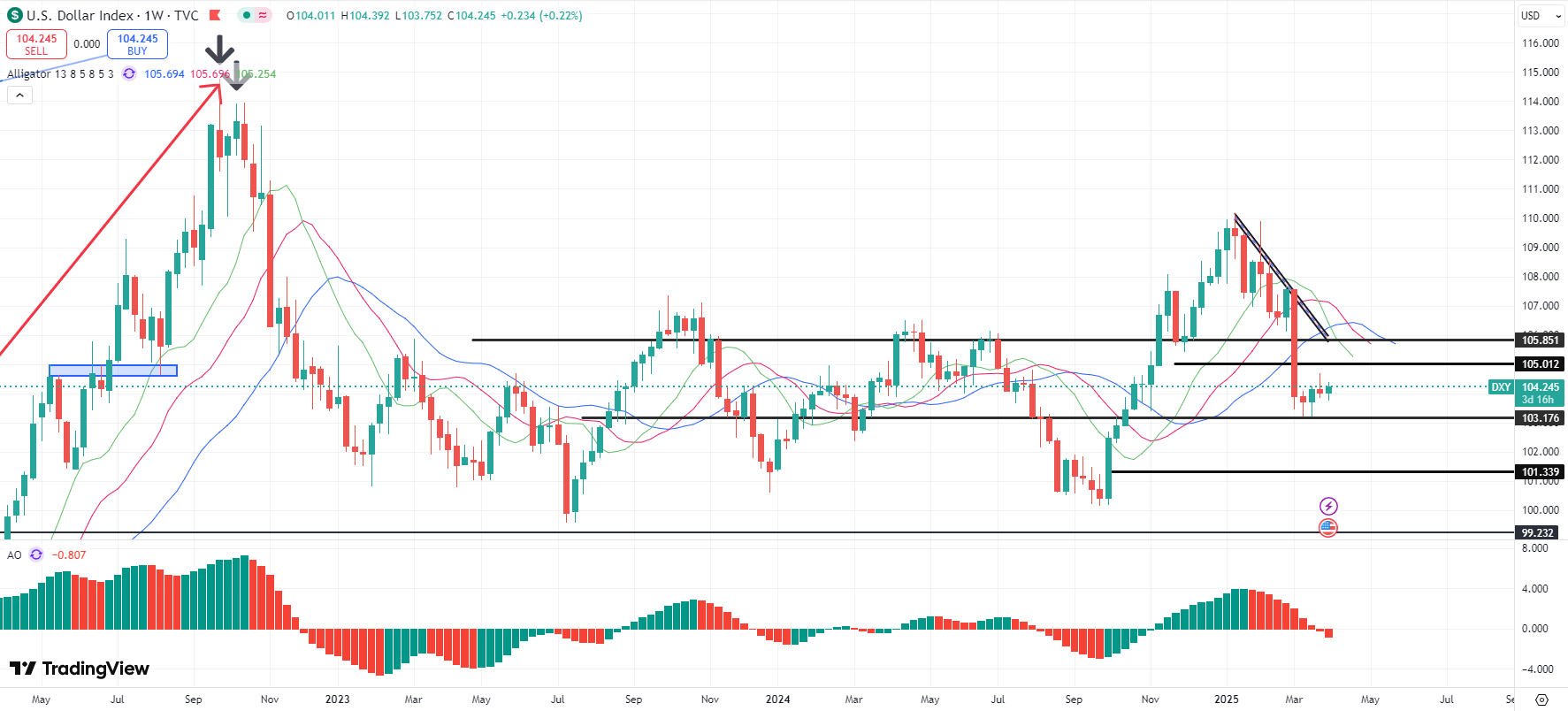

美元指数周线图:

图片来源于:tradingview

实际上,美元汇率走弱自1月中旬以来的走弱的一个重要原因在于美国财政政策的收缩风险上升,削弱中短期美国经济增长前景。另外,「海湖庄园」协议也可能压低美元汇率,市场臆测美国政府是否有意通过国际协调的方式,压低美元汇率、降低美国的贸易逆差,并提振美国的制造业。

鉴于特朗普此前提及日本及中国不能再继续压低日圆和人民币的价值,因为这对美国很不公平。市场聚焦在后续谈判中是否将涉及汇率问题。综上所述,笔者认为美元前景偏向下行。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失��全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情