- 日央行和歐央行會議來襲!日幣、歐元將迎巨震!【外匯週報】

- 美11月非農重磅來襲!美元、美股、黃金市場將迎巨震?

- 【今日市場前瞻】非農和「恐怖數據」駕到!原油價格4連跌

- 12月15日財經早餐:下任聯准會主席「換人」,黃金、白銀沖高回落,博通下挫超11%、納指跌近2%

- 【今日市場前瞻】鉑金價格創新高!日幣匯率升破155

- 12月16日財經早餐:聯准會「三把手」放鴿,美股承壓、WTI原油三連跌,比特幣、以太幣雙雙破位!

2024 年過半,新一輪財報季下來,海豚君所覆蓋新能源公司的慘烈程度,相比其他中概有過之而無不及。特斯拉領頭,理想、零跑等一衆新能車股幾乎全軍覆沒,甚至之前毛利率一直一枝獨秀的比亞迪也未能倖免。

尤其是比亞迪,拉胯的單車價格、下行的毛利率,失守的利潤……,似乎第一眼看上去,似乎再多的銷量,都躲不過競爭 “紅海” 的魔咒。

但如果你願意把眼光停留在比亞迪身上的時間長一些,挖得再深一些,其實會發現,比亞迪走的跟其他新能車同行並不是完全是一個相同的套路。

而它的特別之處,在海豚君看來,還是源於它自身 “骨相”,也就是最嚴格意義的垂直一體化所致。或者說,別人毛利率跌是實跌,而它的毛利率從一開始的上行和下跌,一定程度上是因爲垂直一體化的 “骨架” 而自帶的 “假面具”,那麼:

一)這個假面具到底是什麼?

二)撕開假面具,比亞迪背後真正的虛與實是什麼?

三)如何影響投資判斷?

本篇作爲此前深度解讀《比亞迪:終局之戰!》與近期財報解讀《比亞迪:高端化難頂,王者變平庸?》的衍生探討,就來重點帶大家看一下垂直一體化重資產佈局下,過量、極速的資本投入週期如何扭曲重資產公司的盈利表現,以及如何看待這種公司真正的盈利能力,與投資價值。

一)比亞迪:假面具是什麼?重資產生意投入期和折舊期的錯配而已

對於關注比亞迪的很多人而言,一個不解之謎可能就是比亞迪爲何毛利率一直走獨立行情,初期別人大漲它不漲,後期別人都跌它不跌,現在別人修復它下跌。

而這個問題的答案,不過腦子又很難定量算測的回答肯定是銷量的規模優勢、混動技術的先發優勢等等。對這種答案,海豚君只能說:正確而無用。

而本次海豚君就從定量的角度,提供另外一個思路,當重資產的垂直一體化公司,一段時間內極度用大力出奇跡的投資投入來佈局產能的時候,疊加上會計上的攤銷政策對公司盈利數據的扭曲。

爲什麼資本開支、攤銷折舊變化分析,對比亞迪尤其重要?海豚君給大家簡單說一下,大家就明白了,對任何一個公司,要創收都要先投入,餡餅不會從天而降。

大家知道,不同的支出財務處理方式是不一樣的,對內招兵買馬,對外廣告撒錢獲客,用戶補貼,這種一般直接計入當期費用,而對應能夠長期使用的固定資產和購入的版權等無形資產,雖然一次性付出鉅額資金,但可以慢慢計入成本和費用端。

本身這是大家都已知和接受的普遍操作,但這裏的問題是,對一些比較極端的公司,它是會明顯扭曲公司的利潤變化,比如說:

拼多多在營銷費用狂撒期曾在一次電話會上抱怨會計政策不合理,他們的營銷費用本質上資本開支,因爲丟的是當期的現金,但能在未來創在用戶粘性和心智等長期收益,所以本質上一個應該攤銷的支出,當然結果證明也確實如此。

如果說拼多多是公司自己認爲營銷費用其實是一個資本化的開支(Capex:Capital expenditure)只能用費用化來處理(Operating expense:Opex),那麼比亞迪就是一個 Capex 支出太高,資本開支週期和攤銷折舊平滑週期錯位情況下,對利潤的扭曲。

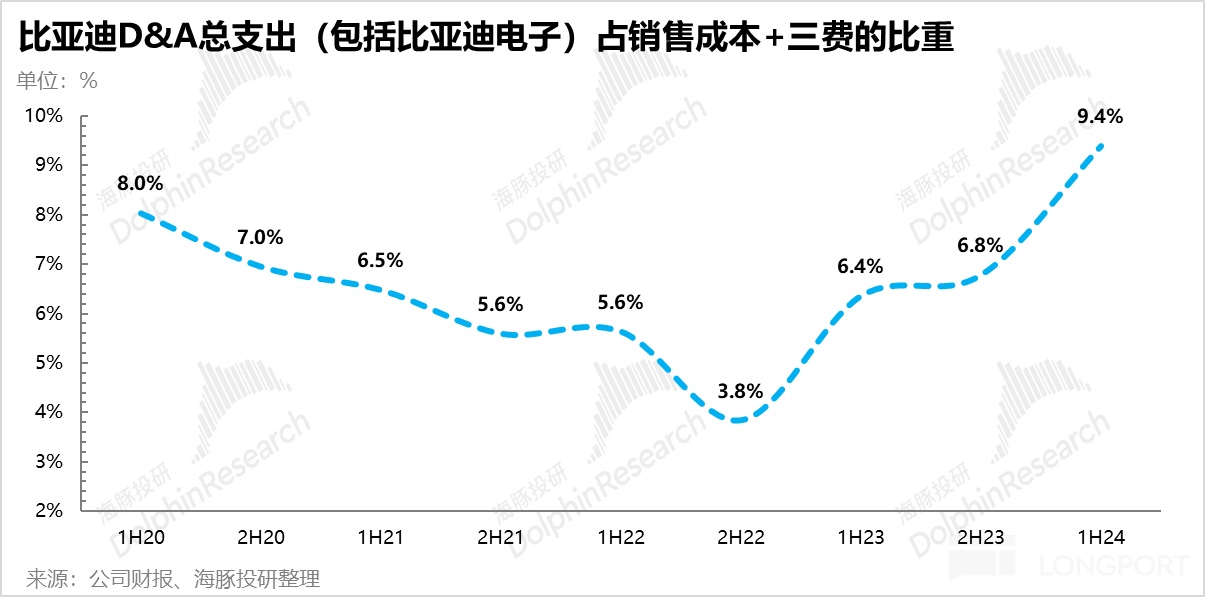

看下圖,海豚君把比亞迪當中,汽車(含電池)成本分爲攤折固定成本和其他可變成本,拉出來一個踢掉攤折之後的毛利率,會發現剔攤折成本之後的比亞迪汽車毛利率趨勢和公司報表上表象的毛利率趨勢在兩個節點,有明顯背離:一個是 2023 年上半年,一個是 2024 年上半年。這兩個節點都出現表象毛利率環比向下,而實際毛利率(剔除攤折成本後)剛性向上的情景。

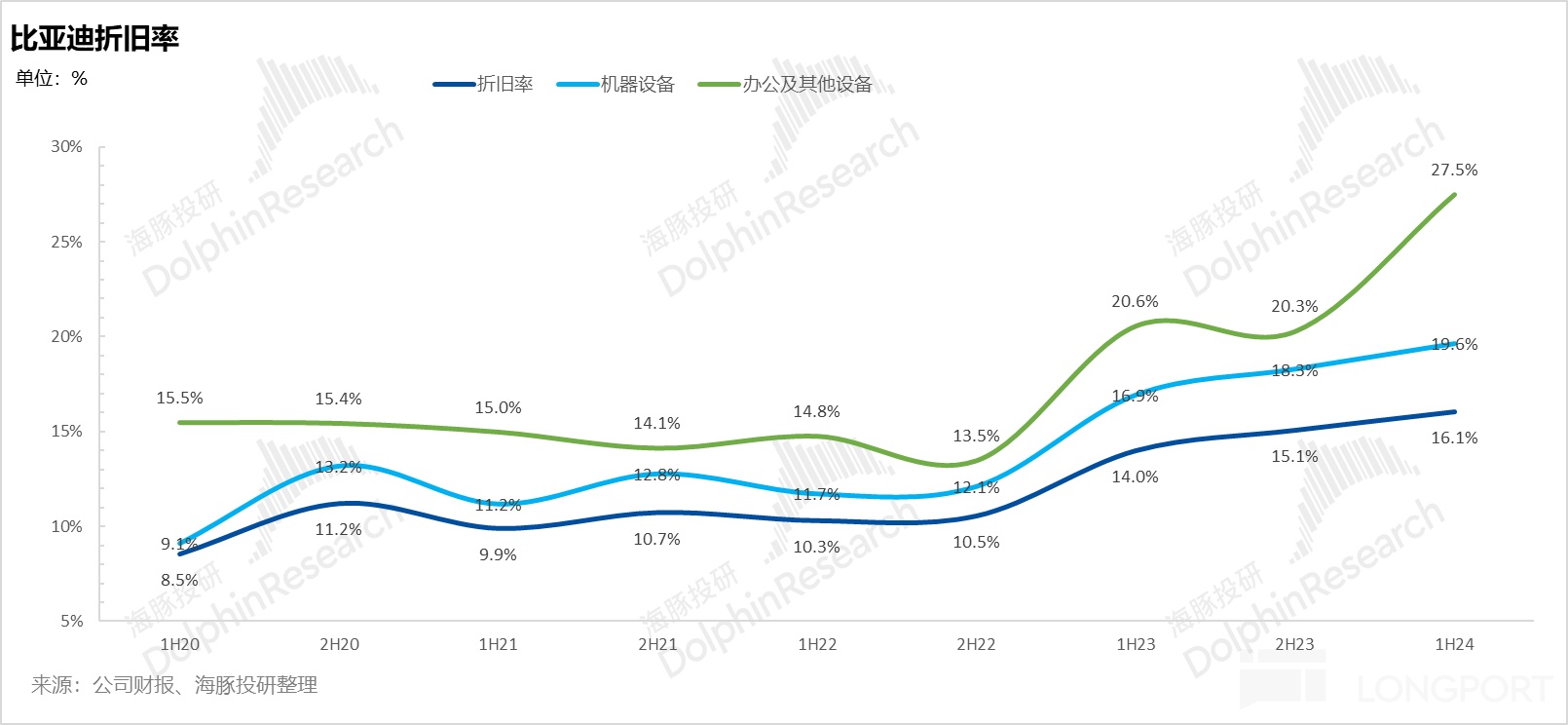

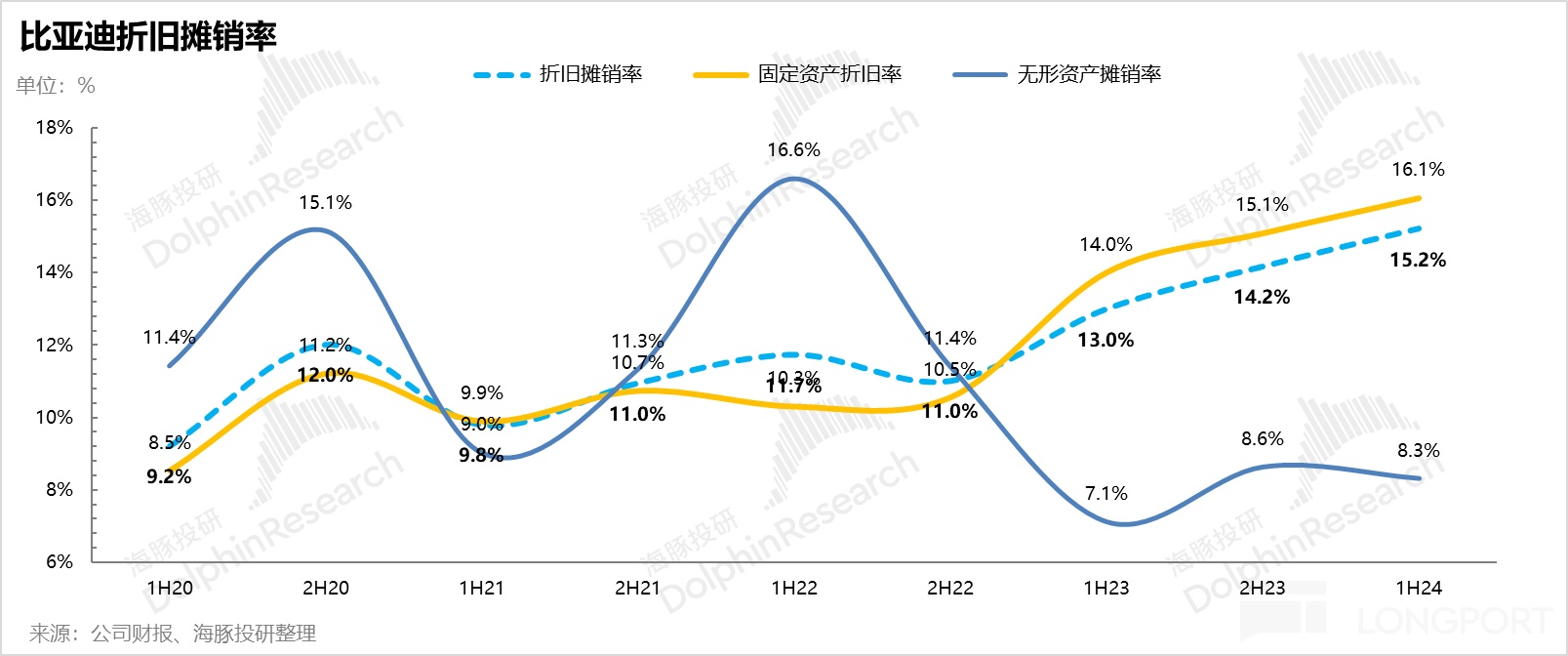

而海豚君回溯原因,其中一個非常明顯的問題就是折舊率的變化:從 2023 年開始,公司對電池等部分產線的折舊年限從五年調爲三年,導致折舊率明顯提升,這導致即使有銷量加持,它 2023 年上半年的單車折舊額相比 2022 年下半年仍在大幅上升,折舊上完全沒有呈現出應有的規模效應,而 2024 年上半年還在加速上升中。

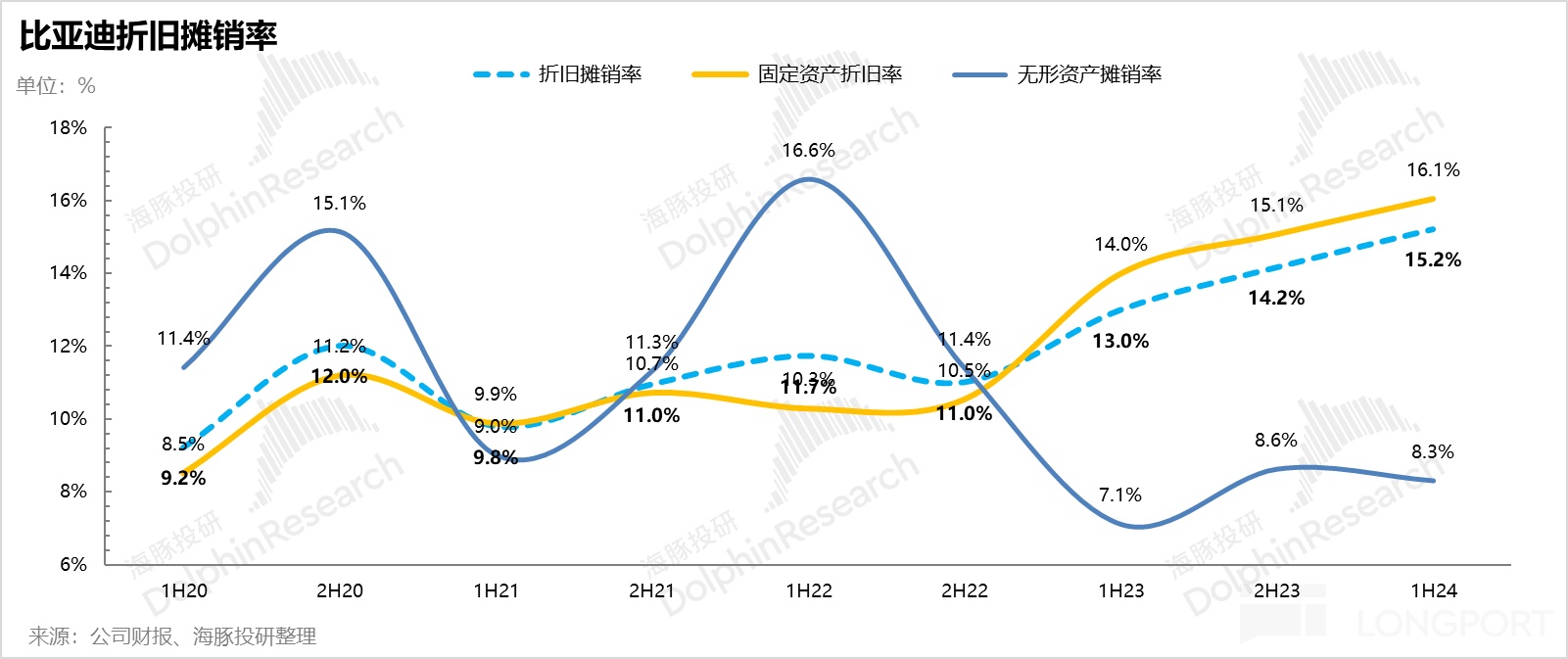

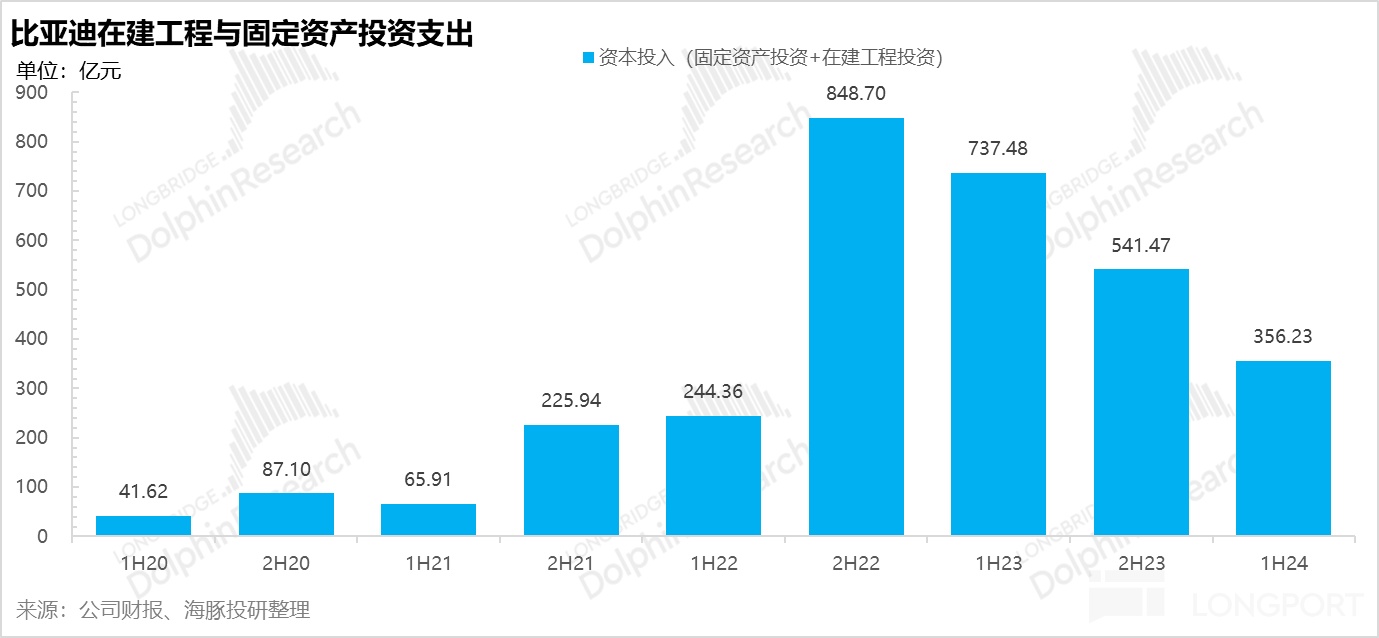

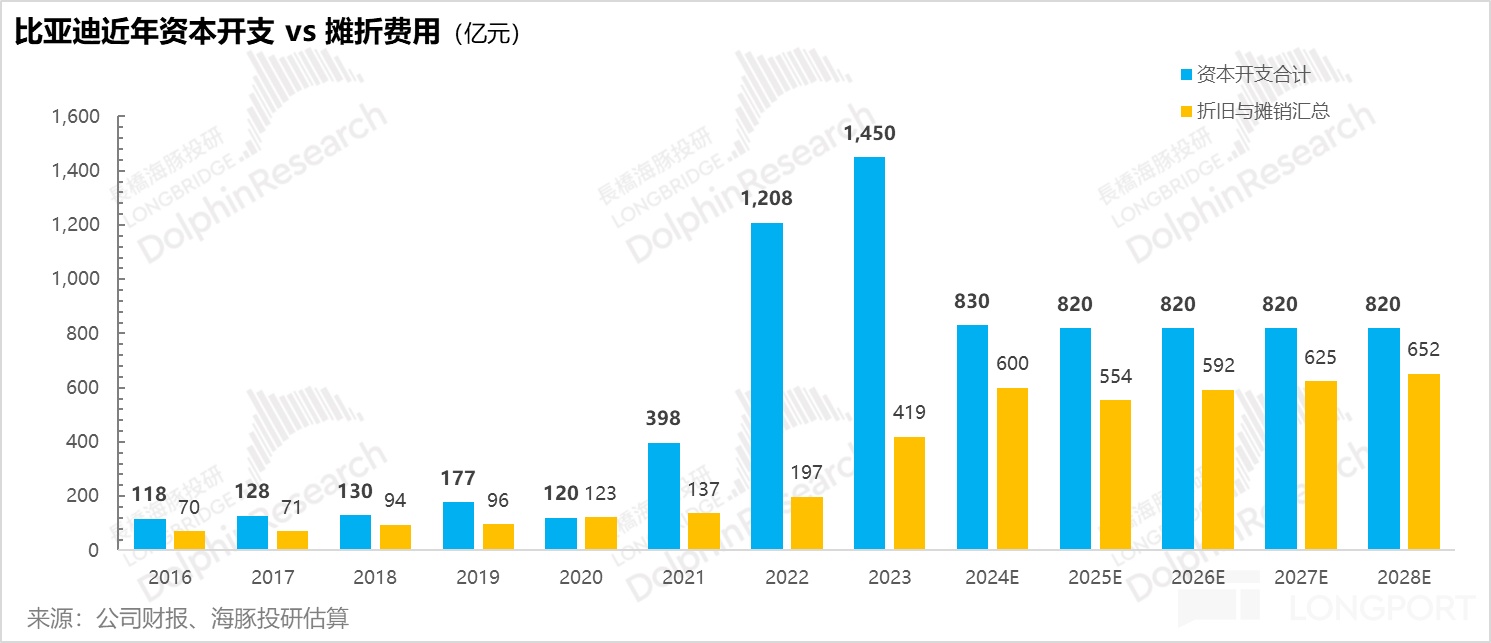

而另外一個原因則是資本開支高峰期和折舊高峰期的期限錯配:2021 年下半年開始到 2023 年年底,比亞迪開始大幹快上論是固定資產投入(就是已投產的項目加產能),在建工程(沒有投產、正在建設中的項目)的投入都是在猛拉狀態。到了 2024 年,新能源市場開始肉眼可見的產能過剩,比亞迪在在建工程和固定資本投入上都開始明顯放緩。

但雖然當下比亞迪的資本開支已經放緩了,但 2021 年啓動的這波資本投入對利潤的反噬纔到了 2023 年以及 2024 年才完全呈現出來,這是因爲 2021 到 2023 年的投入週期累計在一起的全量基數都進入了攤折折舊期,導致攤銷折舊額終於開始快速拉高。

就 2024 年而言,如果我們假設使用 2024 年上半年平均固定資產原值與 2023 上半年一樣,即使是按照已經提高的折舊率,2024 年上半年的折舊額會少接近 89 億,這 89 億拖累 2024 年上半年淨利率端約 3 個百分點!也就意味着,固定資產原值的增加是影響 2024 年上半年毛利率的真正原因。

高增的攤折支出不僅體現爲絕對額的高增,在比亞迪的(成本 + 三費)的整個支出結構的權重也在拉昇,而且如果不考慮原材料這種對外採購型的可變成本,只看對銷售、研發和行政這三大對內支出,攤折這一項的支出已經是銷售和研發這兩項費用大約半年 300 億的總和了。這麼大的絕對值,而且還繼續攀升的話,只能靠足夠多的銷量來稀釋,或者說必須這些產能有足夠高的產能利用率,而且產出賣掉,形成實際的銷售額。

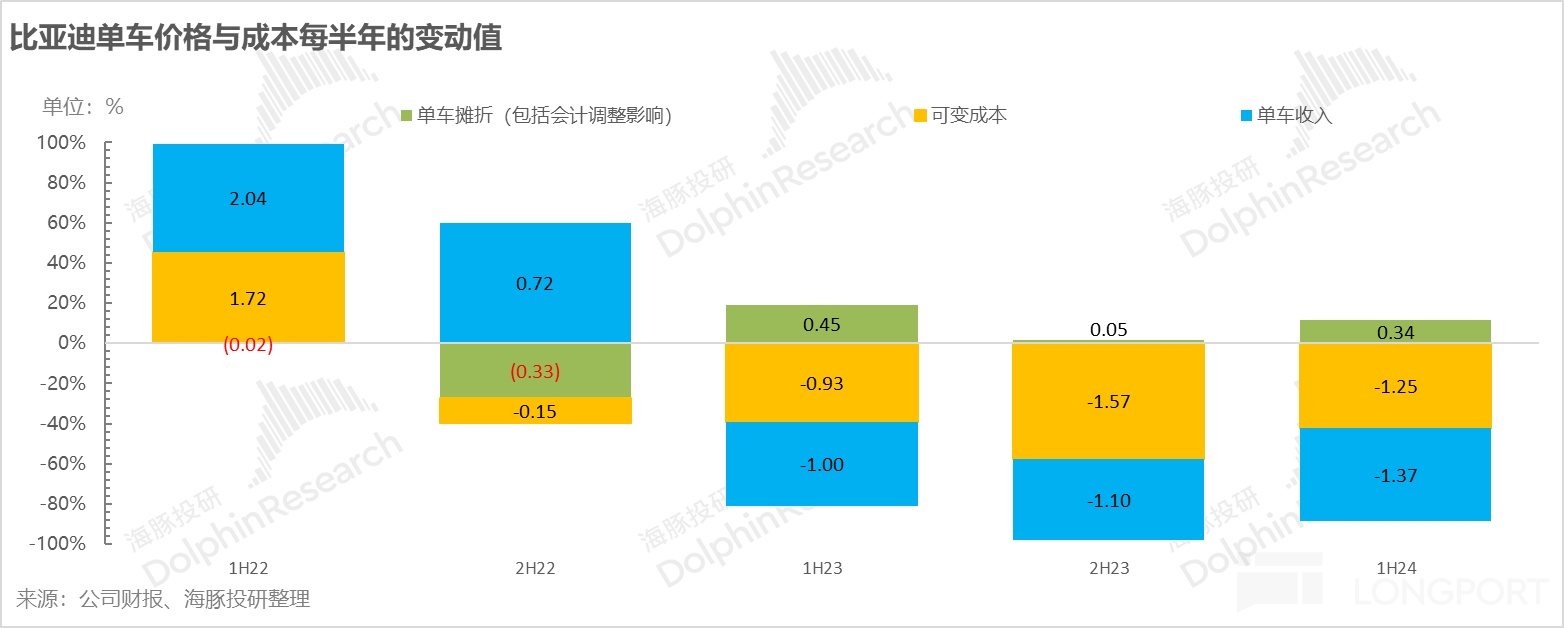

我們以最近幾個半年期的單車經濟來看,2022 年因爲比亞迪銷量釋放,公司還在瘋狂投產的相對早期,單車攤折費用絕對值每半年都是在減少的,所以攤折支出都是用來託舉毛利率的。

而到了 2023 年之後,單車攤銷折舊額都是呈現環比上升的狀態,因爲攤銷折舊額在固定資產累計值變大,以及攤銷折舊率上升的影響下,高銷量抵不上攤銷折舊額的增加,單車的攤折成本基本都是用來拖累毛利率。

而這種情況下,單車毛利率的驅動因素就變成了,單車價格下行的時候,原材料等可變成本能否等幅度下行,如果不能做到等幅度下行,單車盈利再有個攤折支出來雪上加霜,毛利率必然下降。

二)撕開假面具,比亞迪毛利率背後真正的虛與實是什麼?

如果你依然不太懂上述的解釋,至少可以得出的一個結論是比亞迪汽車報表上的毛利率因爲折舊和投入週期,導致它有欺騙性。其他新能車公司要認真分析的毛利率到它這裏,並不可信,它的毛利率可能是虛晃一槍。

那麼背後真正要研究的實實在在的問題是什麼?在海豚君看來,不外乎以下幾個問題:

a. 折舊加速是被動還是主動?

b. 資本投入週期還要多久?

c. 產能利用率,也就是資產週轉率能力未來預期?

以下還海豚君對這三個問題的判斷:

a. 折舊加速是被動還是主動?

對於第一個問題,折舊加速是被動還是主動的問題,海豚君傾向於被動爲主,只是說有銷量的情況下,這個事情做起來更有底氣而已。

這裏說主要是因爲,目前電池技術迭代太快,4C 技術下,它原本圍繞長刀所佈置的產能,由於充放電速度比較慢,需要更新產能,從而影響使用年限,但縮短的三年,海豚君認爲風險基本鎖定,三年相當於每年折舊 33%,而對比同行比寧德時代折舊率 20% 上下,已足夠保險。

b. 資本投入週期還要多久?

1)從固定資產購入金額來看,固定資產購入已經明顯放緩,2024 年上半年固定資產購入僅 131 億,固定資產購入/收入的比例從 2023 年上半年 13% 下滑到 2024 年上半年僅 4.3% 左右。

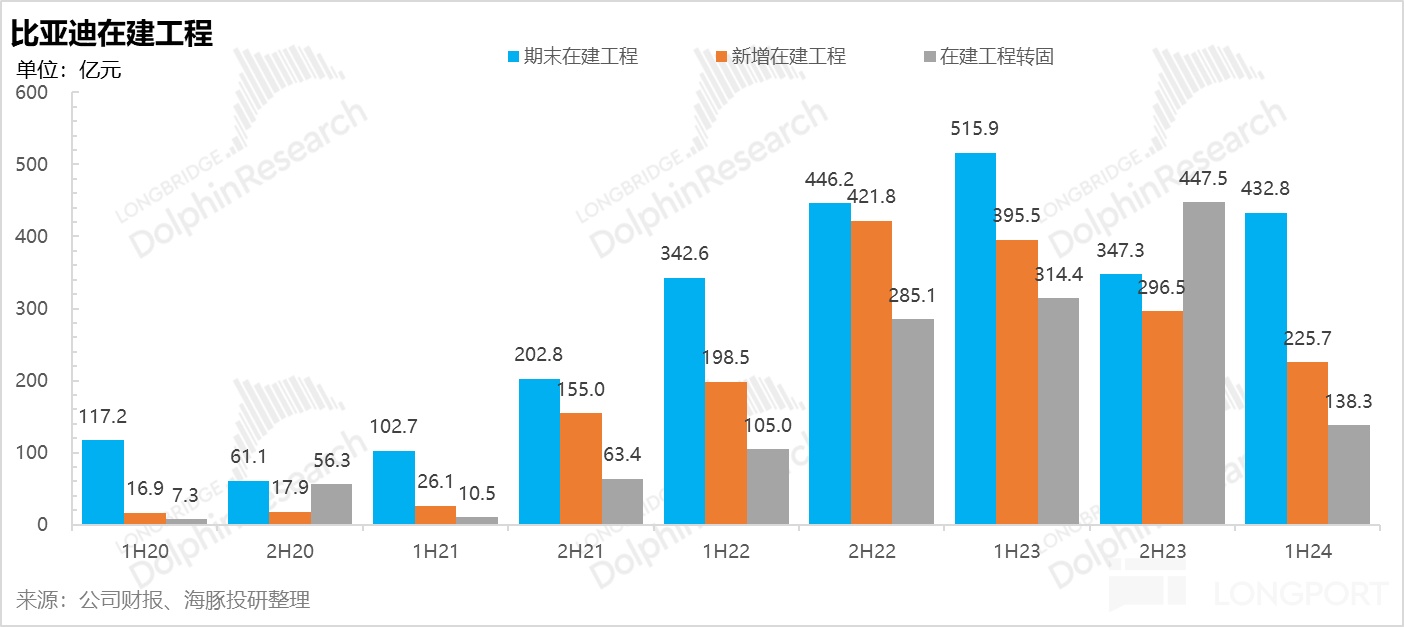

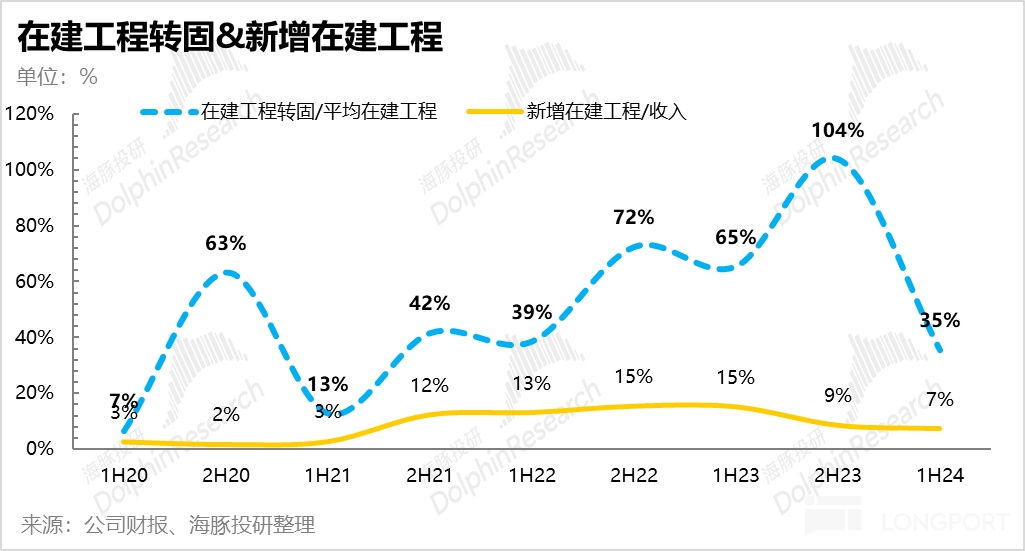

2)而從在建工程的變動值來看,無論是新增在建工程,還是在建工程轉固,在 2024 年上半年都呈現了明顯下滑的趨勢。

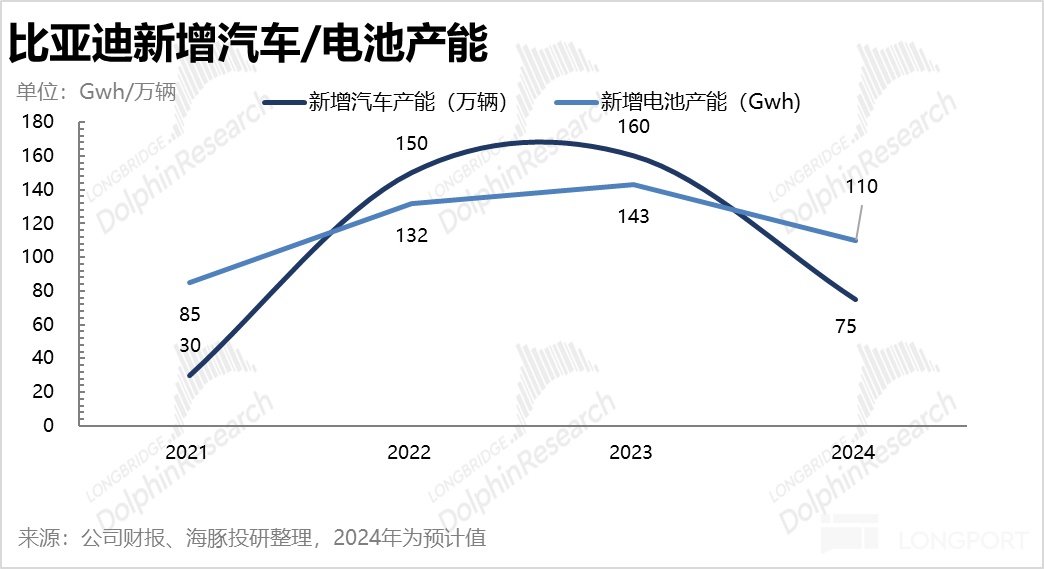

從新增在建工程來看,上一輪的密集的新增在建工程從 2021 年下半年開始,一直持續到 2023 年底,也正好對應着比亞迪汽車和電池產能的密集投入期。

而從比亞迪當前產能規劃來看(具體電池和汽車產能規劃請見上篇:《價格屠夫還能大賺,比亞迪憑什麼血戰羣雄?》),2023 年國內乘用車可用產能已達到 470 萬輛,對於比亞迪今年 400 萬輛產量目標足夠充裕,而當前在建乘用車產能 197 萬輛(其中海豚君預計 2024 年新增汽車產能 75 萬輛,相比 2023 年新增 160 萬輛明顯下滑),合計 660 萬以上的總已有和在建產能至少滿足到 2026-2027 年的乘用車需求。

而電池產能更是離譜: 2023 年底已有 450Gwh 上下,即使考慮許多工廠多班排班的因素,已經明顯超過了海豚君估算的弗迪電池實際內外部客戶真實的需求量,在外供電池佔總電池出貨量佔比沒有大幅上升的情況下,現有產能海豚君預計已經能滿足至少到 2027 年的電池需求,預計後續在建電池產能節奏繼續放緩。

再從在建工程的轉固趨勢來看,在建工程轉固在 2023 年下半年接近了最高峰(佔平均在建工程比例達到了 104%),但也在 2024 年上半年明顯放緩,在建工程轉固金額僅 138 億,佔平均在建工程比例下滑到了 35%,也呈現了明顯下滑的趨勢。

假設在極端情況下,比亞迪不新增在建工程,按照目前的在建工程餘額和轉固進度,大概 1-2 年就可以實現在建工程全部轉固。

而 2024 年上半年無論是從固定資產購入額減少,還是新增在建工程和在建工程轉固都呈現明顯下滑趨勢,以及從電池和汽車產能來看,目前和未來的在建產能都足夠充裕(海豚君預計 2024 年新能源汽車/電池在建產能也明顯下滑),似乎都意味着,比亞迪在垂直一體化上前置性投入本輪已經到達了階段性尾聲。

c. 產能利用率,也就是資產週轉率能力未來預期?

這個問題就完成變成了對於動銷和需求端的研究了。在此前的《比亞迪:終局之戰!》中已經分析過,海豚君認爲,比亞迪下半程的關鍵是在垂直一體化佈局下,在中低端市場用銷量來拿市佔率,來提高產能利用率,稀釋攤折成本。而公司各個系列隔三差五的降價說明,它目前確實也是這麼做的。

而且在當前的毛利率優勢之下 20%+,而其他多數負毛利率,或者盈虧線上掙扎的公司而言,它確實具備這麼做的降維打擊能力。

三)如何影響投資判斷?

其實到這裏,我們應該也明白了,爲什麼資金對比亞迪的毛利率表現反應遲鈍,但對銷量反應敏感。實在是這個公司之前的資本投入太多太快了,能提高資產週轉率的方法只有爆拉的銷量,銷量士氣下行,垂直一體化的懲罰是雙倍的。

那麼這種情況下,如何看待比亞迪的投資價值?在解決這個問題之前,先說一下攤折因素對短期業績的可能影響:

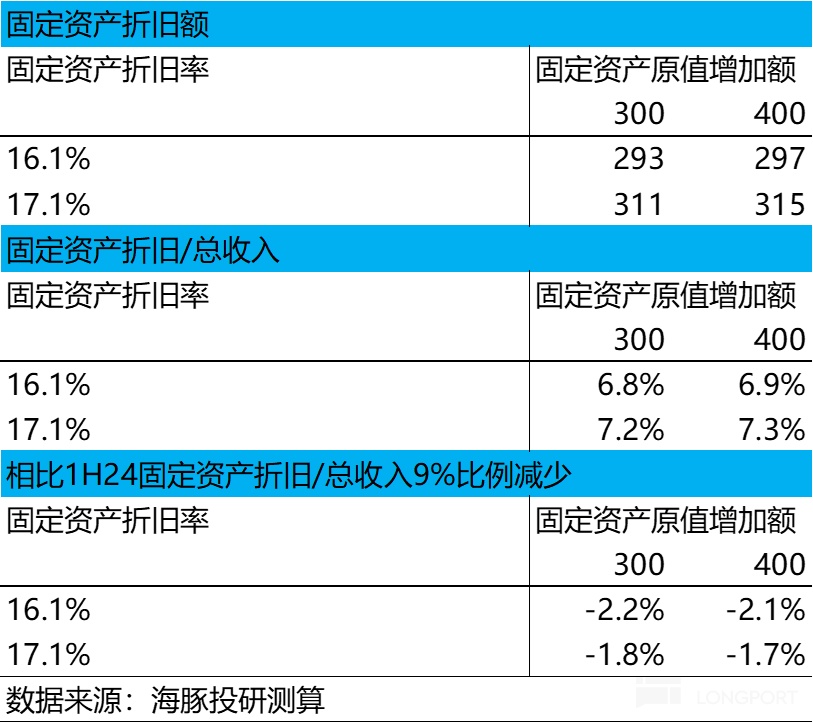

單看 2024 年下半年,由於固定資產投資已經開始放緩,海豚君就按照上半年趨勢來推進,而折舊率從 2023 年起固定資產折舊率開始出現直線上升,意味着比亞迪對固定資產採取了加速折舊,我們針對下半年的固定資產折舊率做兩種假設:

① 固定資產折舊率與 2024 年上半年持平,維持在 16.1% 左右

② 固定資產折舊率按照每半年增加約 1% 的趨勢,下半年折舊率繼續上行至 17.1% 左右。

再從收入維度來看,由於下半年銷量端受 DMI 5.0 新品上新確定性強,我們按照全年 400 萬輛銷量來預計,預計相比上半年環比回升 48%,下半年規模效應會有所釋放。

而 DMI 5.0 從低價到高價的推出,以及出海佔比的提高預計都會提升下半年的單車價格,海豚君預計下半年汽車收入環比增長 52% 至 3478 億,總收入端環比增長 43% 至 4295 億。

我們測試了基於這三種假設對於收入端(也就是利潤端)的影響,由於下半年固定資產資本開支放緩,以及規模效應有所釋放和單價端提升帶來的總收入提升,預計固定資產折舊額相比總收入的比例會環比 2024 年上半年減少 1.7-2.2 個百分點,也就是說,下半年固定資產折舊因素,相比 2024 年上半年還能夠幫助毛利率修復兩個百分點上下。

2024 年下半年,比亞迪只要按照銷量目標正常推進,它的毛利率還能小幅修復。

而從長期維度來看,資本開支和折舊對於報表端的影響主要體現在兩方面:

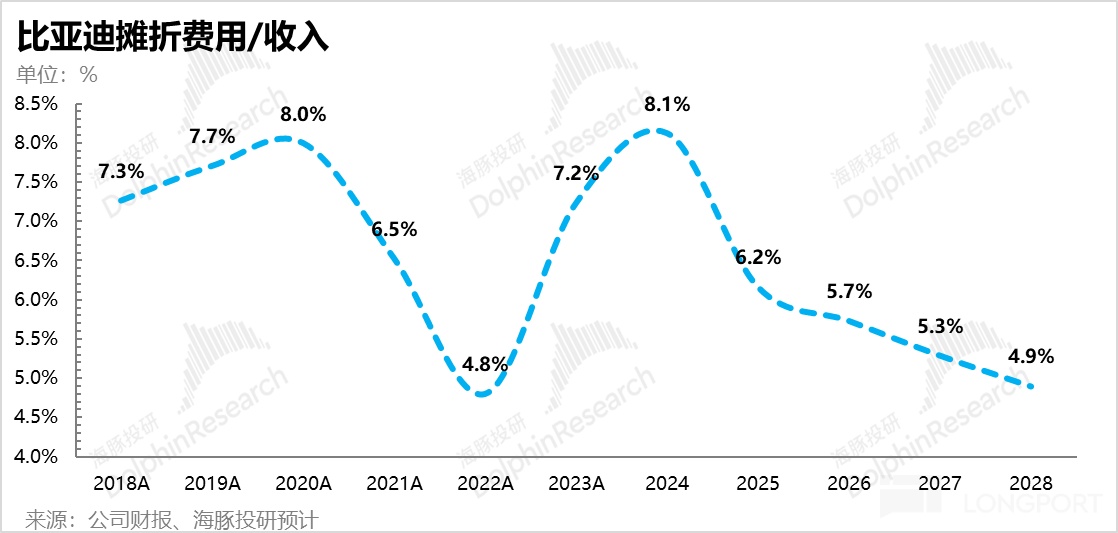

1)由於資本開支放緩帶來的後續攤折費用增長放緩,同時受到銷量規模提升帶來的規模效應釋放,攤折費用佔收入的比例預計在 2024 年上半年達到高峰期之後,後續都呈現逐年下滑的趨勢,帶來報表端利潤的釋放。

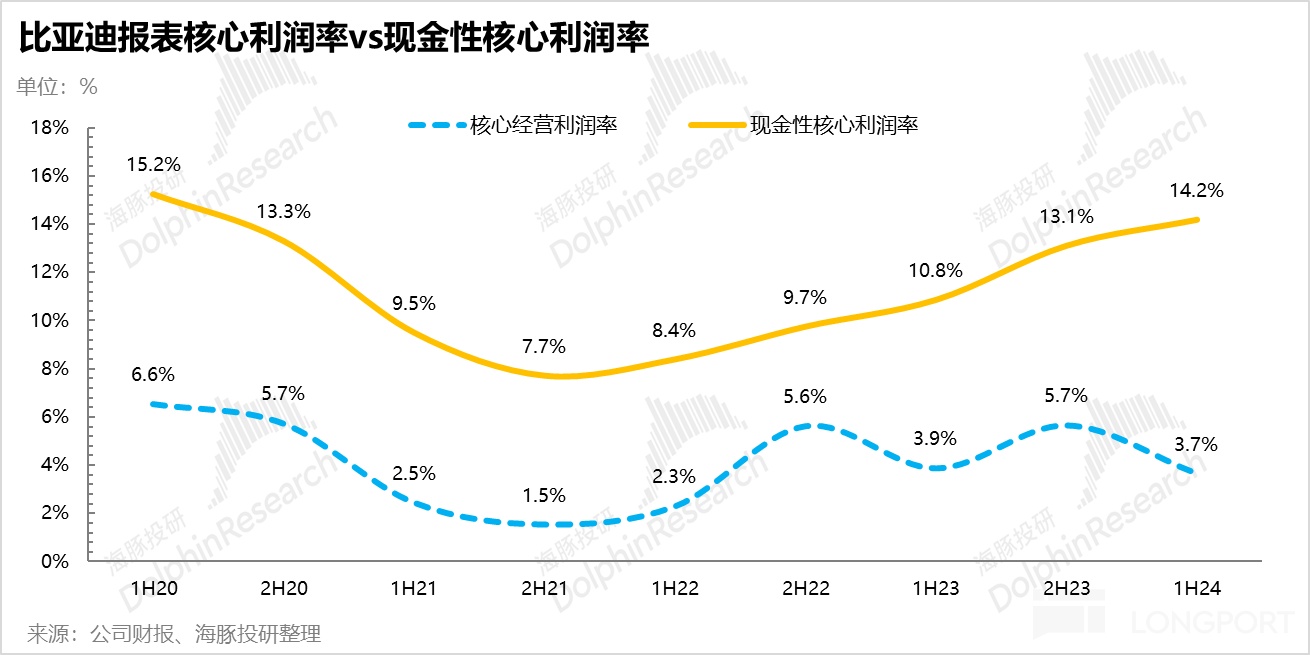

2)業績觀察:在銷量既定或者明牌的情況下,重點關注現金性核心利潤也就是收入 - 成本 - 三費 - 資產/信用減值/資產處置收益這層核心經營利潤的基礎上,也去重點觀察一下剔除掉攤折費用,去算一個類似現金性經營利潤,看公司真實的經營利潤趨勢。

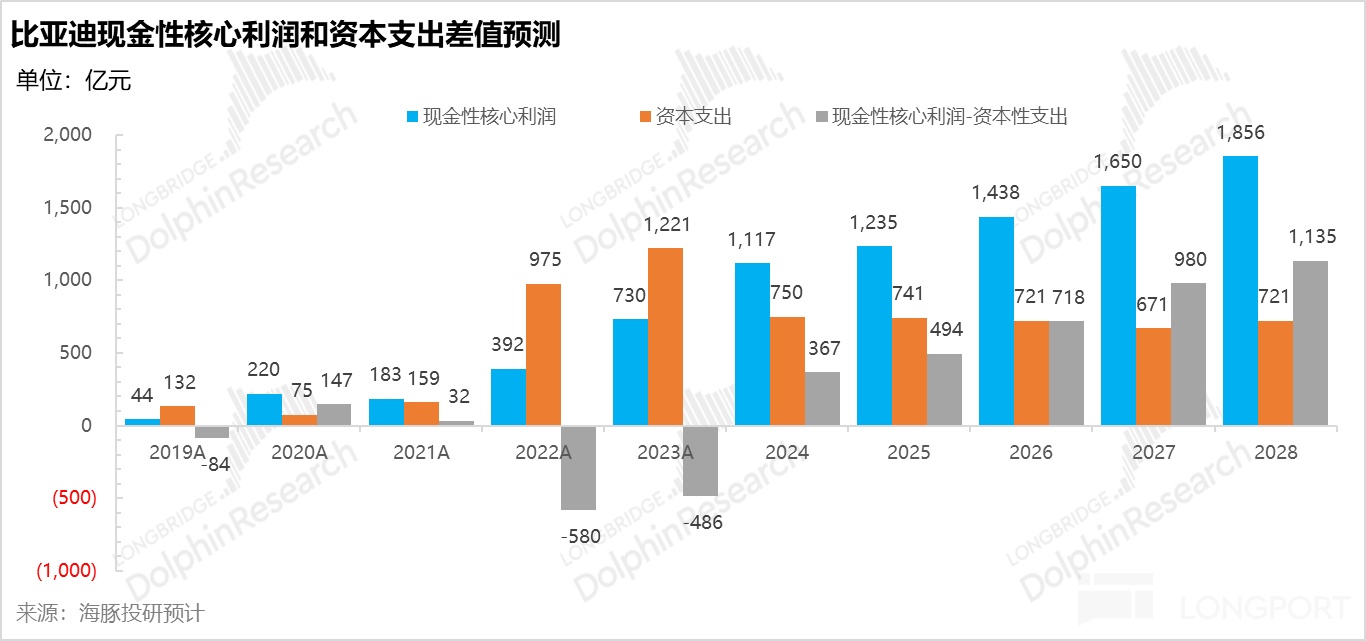

3)看調了攤折和資本投入扭曲的真實經營利潤,也就是在上述現金性經營利潤的基礎之上,再踢掉資本開支,看真正可以給股東發放的留存利潤是多少。

而海豚君基於當前業績演進的推斷顯示,比亞迪真實現金性利潤開始釋放的拐點已到來,2024 年下半年隨着資本開支的放緩,真實現金性利潤開始轉正釋放。而海豚君之前在《比亞迪:終局之戰!》中給出了當真實性利潤開始釋放時,比亞迪纔會有真實的留存收益來做持續的股東回報。

而比亞迪的投資邏輯也慢慢從成長邏輯轉爲龍頭公司在業務確定性的股東回報邏輯,或許成長性資金會退出,但換手完成後,價值型資金也會發現比亞迪的吸引力。

海豚君歷史文章:

深度

2024 年 7 月 11 日《比亞迪:終局之戰!》

2024 年 7 月 4 日《價格屠夫還能大賺,比亞迪憑什麼血戰羣雄?》

2021 年 8 月 10 日《比亞迪股份(下):暴漲過後,富貴穩中求?》

2021 年 7 月 23 日《比亞迪股份:最會做電池的整車廠 | 海豚投研》

財報季

2028 年 8 月 28 日《比亞迪:高端化難頂,王者變平庸?》。

2024 年 4 月 29 日財報點評《比亞迪: 汽車業務毛利率 “大殺四方 ”,成功穿越低谷?》

2024 年 3 月 27 日財報點評《“價格屠夫” 比亞迪:血戰亮殺器,黎明已不遠》

2024 年 3 月 29 日電話會《24 年銷量目標在 23 年基礎上增長 20%》

2023 年 10 月 30 日財報點評《比亞迪,向 “錢” 狂飆,就夠了?》

2023 年 8 月 28 日財報點評《比亞迪:“暴利” 後的尷尬,還剩下什麼王炸?》

2023 年 8 月 29 日電話會《價格戰下公司盈利不成問題,三一季度利潤會更好(比亞迪紀要)》

2023 年 4 月 28 日財報點評《比亞迪:電車價格戰,賺錢纔是真本事》

2023 年 3 月 29 日電話會《比亞迪紀要:高端撐利潤、中低端攤費用,國際化再造比亞迪》

2023 年 3 月 29 日財報點評《比亞迪:“暴利” 反擊巴菲特拋壓》

2022 年 10 月 29 日財報點評《被巴菲特拋棄?比亞迪霸氣交卷 》

2022 年 8 月 31 日電話會《比亞迪:用採購壓價消化補貼退坡,明年年產要到 400 萬輛(電話會紀要》

2022 年 8 月 30 日財報點評《撕標籤時刻:比亞迪要迎來 “賺錢機器” 的華麗轉身?》

2022 年 4 月 28 日財報點評《比亞迪:銷量保底,平穩通過開年摸底考》

2022 年 3 月 30 日電話會《黑科技助力產品升級,比亞迪 2022 年銷量依舊強勁(會議紀要)》

2022 年 3 月 30 日財報點評《 “撕裂” 的比亞迪: 賣車容易賺錢難》

2021 年 10 月 28 日財報點評《銷量之外一概虛,比亞迪差點火候》

2021 年 8 月 28 日財報點評《比亞迪:業績沒有兌現想象,投資邏輯打折了》

熱點

2022 年 7 月 12 日《巴菲特拋售比亞迪?破案了》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情