券商業績飄紅引關注,H股估值優勢凸顯?

今年以來,港股市場暖意融融,恒生指數與科技指數累計漲幅超20%,IPO與上市後融資規模雙雙創下新高;A 股交投活躍度也同步飙升,日均成交額同比提升超兩成。

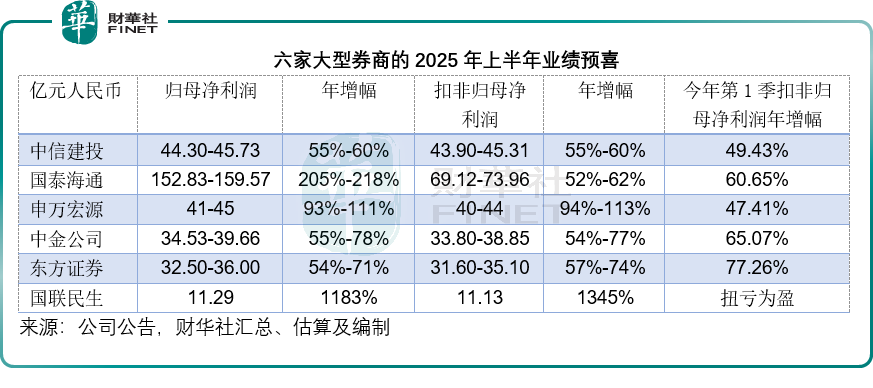

資本市場的火熱,正讓券商行業迎來久違的 「豐收季」—— 國泰海通(02611.HK)、申萬宏源(06806.HK)、國聯民生(01456.HK)、中信建投(06066.HK)、中金公司(03908.HK)和東方證券(03958.HK)等六家頭部券商集體發佈上半年業績預喜,淨利潤增幅最高超200%,其中申萬宏源增速接近翻倍。

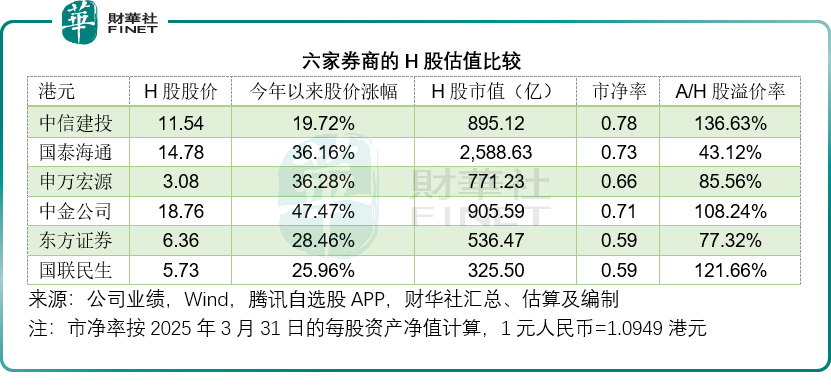

不過,熱鬧背後藏著耐人尋味的細節:這些券商 H 股股價漲勢兇猛,A 股卻多數下跌,AH 溢價率最高超一倍;市淨率數據更顯示,H 股估值顯著低於資產淨值。為何業績飄紅的券商股出現「A 股冷、H 股熱」的分化?估值窪地的券商H股,是否藏著被低估的機會?這場由市場繁榮催生的券商業績盛宴,又能持續多久?

券商業績飄紅背後:IPO、交投情緒升溫

今年以來,港股交易暢旺,恒生指數、恒生科技指數,年初至今漲超20%,勢頭猛進。在此背景之下,内地企業、A 股上市公司,紮堆赴港上市,熱鬧非凡;投行更是迎來久違忙碌期,業務量水漲船高,一派興旺。

市場活躍度噌噌往上跳,上市後融資也乘勢而起,後勁十足。

Wind的數據顯示,今年以來A股股權募資總額達到7,867.44億元(單位人民幣,下同),同增391.97%。其中,IPO募資總額達413.33億元,同增19.34%,而增發規模則達到7,144.69億元,同增達606.81%。

港股更是扭轉前幾年的頹勢,今年狀態大勇。

今年前七個月不到,港股IPO募資規模已遠超去年全年總額,達到1,235.64億港元,是去年全年的1.4倍;上市後募資規模達1,649.04億港元,是去年全年的1.9倍。

與此同時,通過滬深港股通機製,AH股的溢價率在收縮,見下圖,使得AH股的聯動變得緊密。

港股的低估值,美國貿易政策的不確定性,驅使海外資金進入港股市場尋覓機會,也調動起海外資金對於A股的興趣。

儘管A股的大盤表現不如港股,但是從交投活躍度來看,今年的A股成交量有較大的提升。Wind的數據顯示,今年以來(合共127個交易日),A股全部主板的總成交額為110.7萬億元人民幣,如此算來,日均成交額約為8,718億元人民幣,較去年全年的日均成交額約7,016億元人民幣高出了24.26%。

這些因素都推動了大型券商股的業績。

六家大型國内券商發盈喜,股價表現有分化

近日,國泰海通(02611.HK)、申萬宏源(06806.HK)、國聯民生(01456.HK)、中信建投(06066.HK)、中金公司(03908.HK)和東方證券(03958.HK)等大型國内券商均發佈了2025年上半年業績預喜,見下表。其上半年歸母淨利潤和扣非歸母淨利潤較上年同期增長均超一半以上,其中申萬宏源的增幅更接近一倍。

這些券商股的業績表現如此出色,均得益於經紀業務、投行業務、財富管理等的強勁增長。

此外,國泰海通和國聯民生在上半年完成整合,也對其歸母淨利潤帶來較大的推動作用。國泰海通的2025年上半年歸母淨利潤年增幅或介於205%-218%之間,扣非歸母淨利潤年增幅或分别達69.12%-73.96%,要高於第1季的增幅。國聯民生的上半年扣非歸母淨利潤增幅更達到13倍,合並之後,其實力和業務或得到增強,業績也出現了顯著的改善。

值得留意的是,合並後的國泰海通投行業務顯著增強。Wind的數據顯示,2025年以來股權承銷規模排名第一的券商依然為「老大哥」中信證券(06030.HK),總額為1,376.84億元;由國泰君安和海通證券合並而成的國泰海通,則超越中信建投排名第二,承銷規模達1,309.60億元。中信建投排名第三,承銷規模為1,191.05億元;投行貴族中金公司排名第四,承銷規模為1,065.90億元,其中IPO承銷規模最大,達到274.88億元。

從估值來看,今年上半年進步很大的申萬宏源(2025年上半年扣非歸母淨利潤或按年增長94%-113%,高於同行)、完成並購並晉升投行業務「二哥」的國泰海通,以及最能得益於A股赴港上市潮的中金公司,今年股價漲勢跑赢同行,而從市淨率來看,這六家券商的H股市值仍顯著低於其資產淨值。

有意思的是,財華社留意到這六家券商今年以來的A股很一般,除了國泰海通和中金公司稍微上漲,其餘四家券商今年以來的A股股價均為累跌。而它們的H股今年表現卻十分強勢,即便如此,H股仍較A股具有深幅折讓,見下表,AH股溢價率依然高企,其中中信建投、中金公司和國聯民生的A股溢價在一倍以上,這或多少能為其H股提供支持。

結語

綜上所述,今年以來,無論是港股的強勁復蘇、融資規模的爆發式增長,還是A股交投活躍度的顯著提升與股權募資的大幅擴容,均彰顯了兩地資本市場在不同維度上的積極表現。市場的繁榮直接驅動了券商業務的全面向好,六家大型國内券商上半年業績的亮眼增長,正是得益於投行業務的蓬勃發展、經紀業務的量能提升以及部分券商整合帶來的協同效應。

值得關注的是,儘管這六家券商的A股表現分化,但H股卻展現出強勁的股價動能,且其H股不僅較A股存在顯著折讓,市淨率也顯示出估值優勢,這既反映了市場對其業績增長的認可,也為H股後續表現提供了一定支撐。

未來,隨著港股市場活力的持續釋放、A股市場的深化改革以及AH股聯動性的進一步增強,具備估值優勢且業績紮實的券商H股,有望持續獲得市場關注,而兩地資本市場的良性互動與券商行業的穩健發展,也將為整體市場生態注入更多活力。