港新股回調,盛宴要降溫?

今年以來,港股打新熱度持續攀升。

據Wind的數據顯示,截至2025年6月20日止,在港股主板上市的IPO有32宗,高於2024年的前六個月,募資總規模為896.00億港元,較2024年整個上半年的134.64億港元高出5.65倍。

在今年上半年收官之前,還有10家公司在排隊上市,預計總募資規模將達到83.49億港元。

但是最近,隨著全球股市調整,不少新股的表現開始回落,其中剛剛上市的海天味業(03288.HK)上市首日幾乎平收,上市第二日即破發,現報35.75港元,較發行價低1.52%;

其次,新琪安(02573.HK)更是由漲轉跌,上市首日漲21.43%,但現價15.82港元已較其發行價低了16.30%;

再者,手回集團(02621.HK)和派格生物醫藥-B(02565.HK)上市首日分别跌18.19%和25.90%,現跌幅更是進一步擴大,較發行價跌幅分别達37%和41.92%。

這不由得讓人擔心,香港新股市場是不是要緩一緩了?

今年以來的新股表現

2025年初至6月20日上市的32只新股,上市首日報漲的有24家,而到如今股價仍高於發售價的只剩19家。

6月中起,港股市場出現重大調整,不少前期累積了一定漲幅的新消費股出現調整。

今年有多只新消費股上市,包括蜜雪集團(02097.HK)、古茗(01364.HK)、佈魯可(00325.HK)等。雖然近期出現了調整,但它們的股價累計漲幅仍在一倍以上。

需要警惕的是,這類新消費股之前的猛烈上漲帶有很大的情緒因素,而非完全因為基本面因素,一旦這些情緒轉向消極,它們的調整會走向更深度。

排隊上市的公司在增加

港交所(00388.HK)的數據顯示,2025年截至5月30日,受理的新申請公司有117家,加上2024年末未處理完畢的現有申請及重新申請94家,申請港交所主板上市的公司有211家,其中已上市的有29家,已獲上市委員會批準待上市的有18家,處理中的有138家。

不過,還有一大波的計劃上市公司洶湧而來,赴港上市企業更甚。

進入6月以來,幾乎每天都有至少一家公司A股公司官宣要赴港上市,此外,傳聞要上市的獨角獸也是絡繹不絕,例如傳說秘密遞表的Shein,被傳有想法的AI新貴稀宇科技(MiniMax)等等。

6月18日,在2025陸家嘴論壇上,港交所行政總裁陳翊庭表示,當前港股IPO排隊企業超160家,僅5月就有40多家企業遞表。

從港股市場過去的表現來看,其交投量主要集中在一些頭部企業,例如騰訊(00700.HK);行業領先者,例如美團(03690.HK);擁有增長概念的科技企業,例如業務擴展至新能源汽車領域的小米集團(01810.HK)等,而不少上市公司在IPO之後就歸於沉寂,不少H股企業的估值都低於其A股對應股價。

新股增加進一步稀釋市場流動性,是否會影響上市公司估值,這一點值得留意。

此外,今年除了新股活躍外,得益於二級市場上漲,再融資活動也明顯升溫。

財華社根據Wind的數據統計,今年年初至6月20日,主板上市後募資的交易宗數有157家,比2024年整個上半年的154家多了三家,但融資規模顯著擴大,達到1,346.97億港元,已遠遠超過2024年全年的上市後募資額859.24億港元。

再融資情緒回升,是否會分攤市場流動性也值得思考。

Hibor變化或引發波動

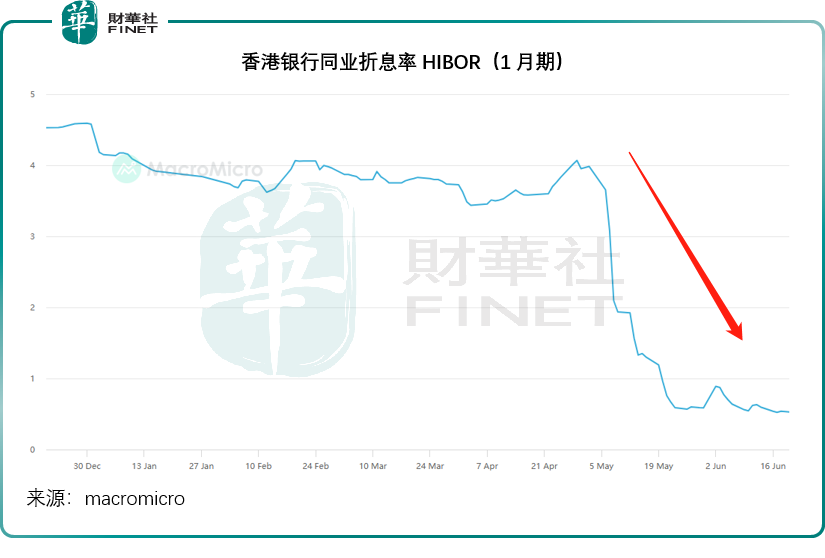

HIBOR(Hong Kong Interbank Offered Rate),中文為香港銀行同業拆息率,是香港銀行之間互相借貸時所使用的利率。由於港元實行聯繫與美元掛鈎的聯繫匯率製度,因此HIBOR會跟隨美國利率政策走,但是短期來看,主導其表現的還是香港本土的資金供求狀況。

由於當前美聯儲處於降息週期,香港的樓按或更多使用HIBOR作為基準按揭利率,而不是較為穩定的最優惠利率(Prime-based mortgage)。

以匯豐銀行為例,於6月19日,其最優惠貸款利率維持在5.25%水平,而HIBOR(1個月)則由年初的4.20%降至當前的0.53%,對於置業者來說,選擇HIBOR作為用以計算按揭利率的基準利率似乎更為劃算。

此外,港股的IPO活動也會通過資金的供求關繫影響銀行體繫的流動性,從而引發HIBOR的短期波動。例如有大型企業赴港上市,投資者可通過孖展(銀行通常能提供9倍融資)貸款擴大中簽幾率,孖展一般按照HIBOR利率計算利息。若資金巨大,會在招股期内抽緊銀行體繫的流動性,令HIBOR飙升。

因此,HIBOR可以在短期内(例如某大型港股招股期,一般是九個交易日内)大幅波動。

近期,香港銀行同業拆息率(HIBOR)處於低位,見下圖,當前的1月期HIBOR只有0.53%,遠低於4月末時的4%以上水平。

今年五月,由於港元觸及強方兌換保證(美元兌港元匯率達到7.75水平)而大規模向市場注入港元,累計或達1,294億港元,導致銀行體繫總結餘飙升超三倍,直接拉低了HIBOR。

充裕的流動性為新股市場提供了充足的「彈藥」,直接刺激了散戶和機構的認購新股熱情。譬如,蜜雪集團(02097.HK)和滬上阿姨(02589.HK)的散戶超額認購倍數分别高達5,257倍和3,615倍。募資規模高達353億港元的寧德時代(03750.HK),散戶超額認購倍數也高達150倍。

這為港股新股市場的一片繁榮創造了條件。

此外,極低的HIBOR或也為國際炒家提供了套利機會。由於港元與美元掛鈎,而HIBOR與離岸美元利率差距在擴大,例如當前HIBOR(1個月)為0.53%,而SOFR(美元擔保隔夜融資利率,替代2024年退出歷史舞台的LIBOR的離岸美元新基準利率)達到4.31%。國際炒家可以通過以極低的成本借入港元,兌換成美元買入高收益的美元資產,從中賺取利率差價,這進一步加大了港元沽壓。

也因此,當前港元開始接近「弱方兌換保證」的7.85水平。一旦觸及這一水平,金管局將按照聯匯製度買入港元同時沽出美元,這將帶動港元匯率反彈,從而觸發國際炒家平倉獲利(即沽出美元兌換成港元,返還給原來出借的機構),或令港元的需求突然抽高。

從港交所的日程可以看到,6月下旬及今年下半年,新股陸續有來,而且很可能超越上半年,這將引發對港元的需求激增,HIBOR將觸底反彈,港元的借貸成本上升,意味著孖展成本激增,新股的認購熱情是否會遇冷都是值得關注。

結語

隨著排隊上市企業擴容、HIBOR低位反彈預期升溫,新股市場或將從「流動性驅動」轉向「基本面篩選」階段。投資者需警惕新股擴容對流動性的稀釋效應,以及熱門賽道情緒退潮風險,在結構性分化中回歸企業價值本源。