貿易戰壓力下的蘋果Q2財報:成長能否持續?

TradingKey - 隨著蘋果即將發布2025財年第二季財報,這家科技巨頭正站在一個充滿機會與挑戰的十字路口。憑藉其標誌性的品牌和強大的現金流,蘋果仍然是科技業的支柱,但關稅壓力、競爭加劇以及創新瓶頸為其成長前景蒙上陰影。

來源:Tradingview

核心業績預期與展望

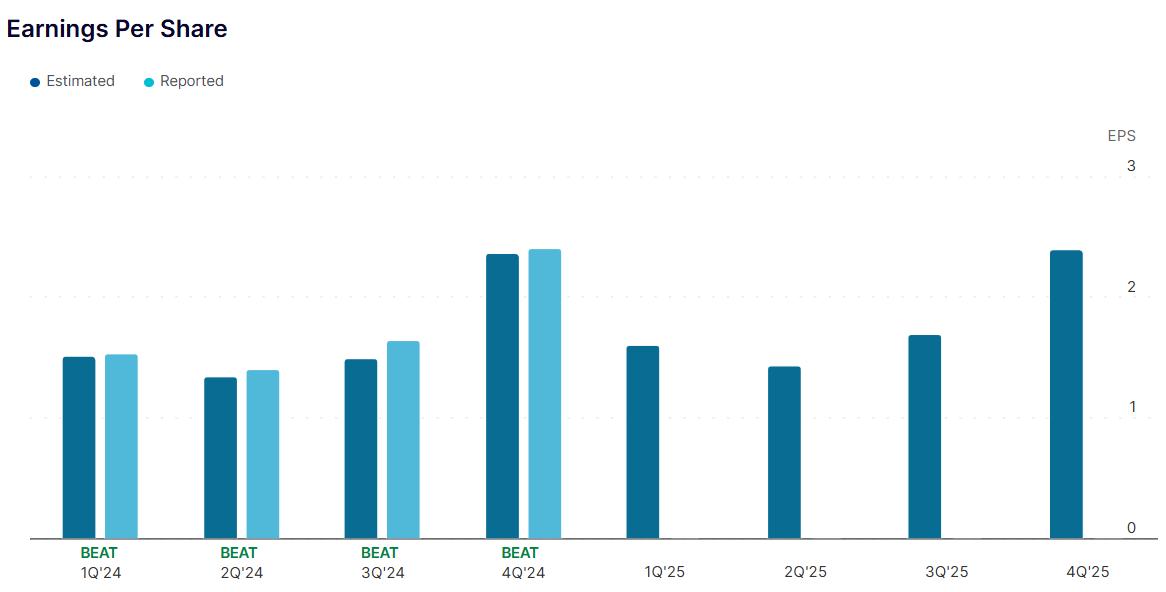

2025財年第二季度,市場預期蘋果淨利將年增約2.5%,達到242億美元,毛利率預計小幅提升至47%,顯示其在複雜市場環境下依然具備較強獲利能力。但下季毛利率可能因關稅影響下降至45%附近。 EPS共識預測約1.6美元,較去年同期1.53美元有所提升,且蘋果過去四季均超預期,顯示業績韌性。

來源:Nasdaq

iPhone收入仍是蘋果的核心驅動力,預計本季因季節性因素出現正常環比下降,但年比可望實現小幅成長。服務業務,包括Apple Music、iCloud和App Store,預計將持續維持約10%的兩位數成長,成為穩定的收入來源。新產品如iPhone 16系列和搭載M3晶片的iPad Air將帶來一定提振,但第二季新品影響有限。

關稅風險與供應鏈挑戰

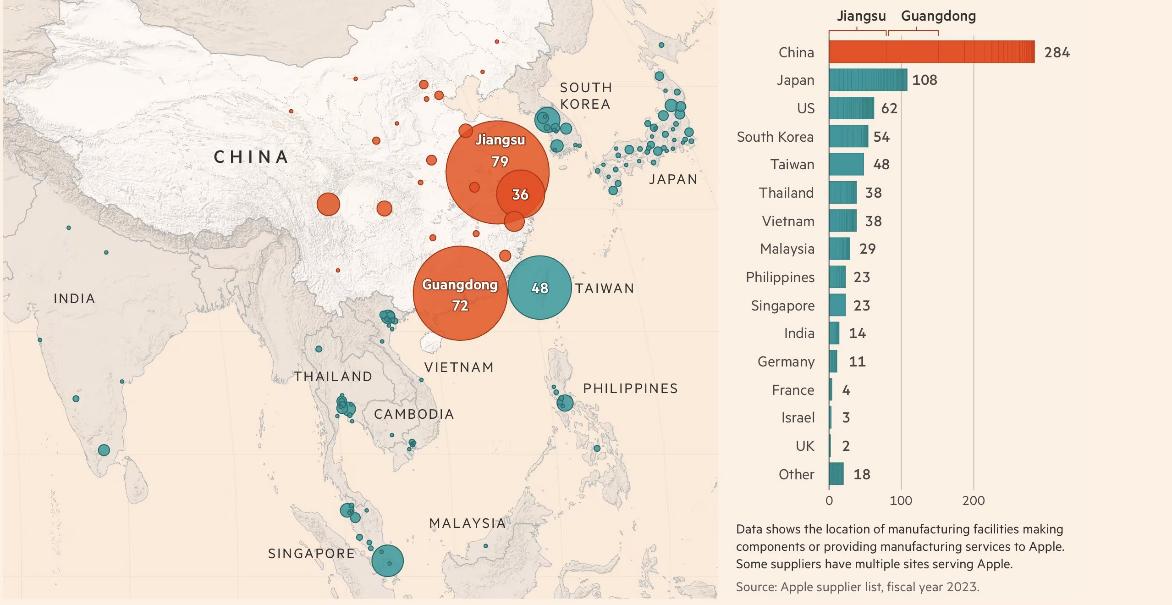

關稅已從黑天鵝演變為灰犀牛,成為蘋果面臨的持續且顯著的壓力。目前,蘋果在中國製造的iPhone等產品面臨20%至54%不等的高關稅,而越南、印度等海外生產基地也被納入美國高關稅範圍,導致全球供應鏈成本大幅上升。

為應對關稅衝擊,蘋果加速向印度轉移供應鏈,並在2025年第一季大幅增加印度庫存。 3月期間,蘋果透過至少五架包機緊急空運約600噸iPhone等產品至美國市場,以緩解關稅帶來的成本壓力和供應鏈不確定性,但也導致短期庫存積壓。

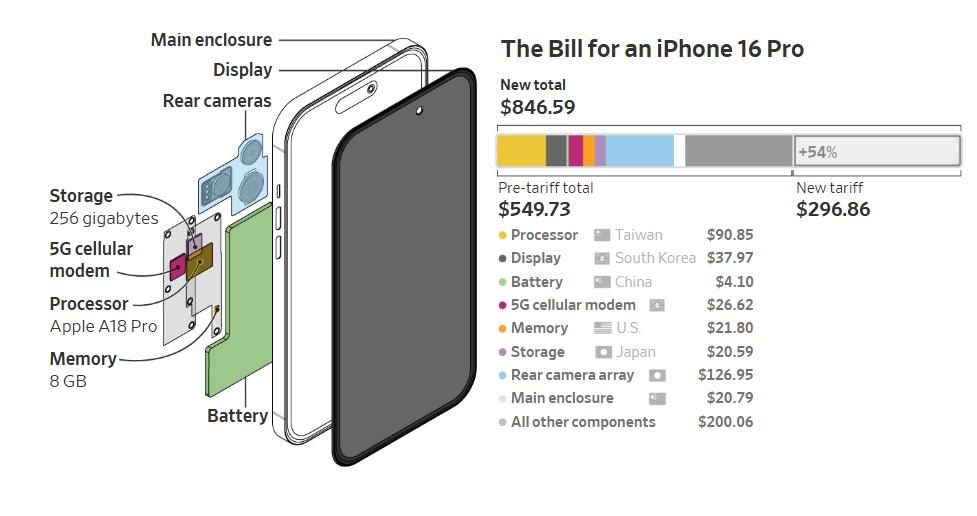

同時成本影響顯而易見,例如,將全部關稅負擔轉嫁給消費者,可能會導致 iPhone 16 的基準價格上漲 40% 以上。然而,在競爭激烈的智慧型手機市場,蘋果不太可能完全轉嫁這些成本,從而面臨利潤率壓縮的風險。如果價格保持不變,毛利率可能會面臨巨大壓力,尤其是從 2025 年第三季開始。

來源:Wall Street Journal

供應鏈方面,儘管蘋果積極將生產線從中國轉移至印度和越南以分散風險,但短期內仍高度依賴中國的龐大產能。近一半供應商仍位於中國大陸及港澳台地區。印度產能雖快速擴張,2025年預計佔全球iPhone產量的20%,但效率和良品率低於中國,供應鏈配套不足,短期內難以完全取代中國製造。而將生產線遷回美國的成本更高,勞動成本將增加至少30%,加上對等關稅,整體製造成本可能翻倍。因此,關稅已成為蘋果供應鏈和成本結構的核心挑戰,需在成本控制、定價策略和供應鏈調整之間尋求平衡。

來源:Financial Times

市場競爭與成長瓶頸:創新乏力

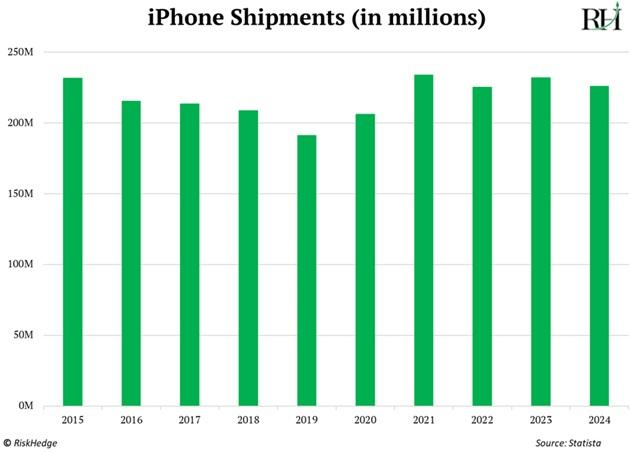

在中國市場,蘋果面臨日益激烈的競爭。華為、小米、榮耀等國產品牌憑藉價格優勢和技術創新迅速搶佔市場份額。 2025年第一季,蘋果在華出貨量較去年同期下降8%至12%,市佔率持續下滑。消費者換機週期延長,高階機型價格偏高,進一步抑制iPhone銷售成長。

更關鍵的是,蘋果近年來創新步伐明顯放緩,缺乏革命性產品。自2019年iPhone 11以來,蘋果未能推出足以激發換機慾望的突破性機型。 iPhone 16系列雖有改進,但關鍵AI功能在中國市場遲遲未上線,缺乏亮點,影響銷售表現。即將推出的iPhone SE4雖搭載Apple Intelligence,但市場對其表現普遍悲觀,認為短期內難以扭轉銷售下滑趨勢。服務業務雖維持兩位數成長,貢獻穩定現金流,但成長速度不足以完全抵銷硬體銷售放緩的壓力。此外,歐盟的罰款和監管風險也為未來獲利帶來不確定性。

來源: RiskHedge

目前還有沒有投資價值?

蘋果2025財年第二季財報預計表現平穩,營收和利潤可望略超預期,主要得益於印度產能快速拉動和服務業務持續成長。 iPhone出貨量預計季回升,服務收入維持兩位數成長,展現較強韌性。然而,關稅成本逐步顯現,供應鏈轉移尚未成熟,毛利率在未來幾季可能面臨下行壓力。

從估值角度來看,蘋果目前33倍的本益比高於歷史平均水平,反映市場對其成長預期較為樂觀。但結合關稅負擔加重、創新動力不足及中國市場競爭加劇等因素,獲利成長的不確定性顯著增加。合理的估值區間應該約在250至30倍市盈率,對應股價185至220美元比較合理。這項估值既體現蘋果強大的現金流和品牌優勢,也反映當前多重挑戰對績效的限制。

短期內,若管理階層能有效傳遞因應關稅和供應鏈風險的措施,Q2財報可能提振市場信心。但中長期來看,股價將受全球貿易政策、供應鏈調整進展及創新能力恢復的影響,波動性較大。投資人應保持謹慎,關注財報細節及管理階層指引,合理控制部位,避免追高。