「七姐妹」市值排位之爭白熱化

2025年10月29日,美聯儲議息後決定降息25個基點,但是美聯儲主席鮑威爾在會後聲明中透露,聯邦公開市場委員會(FOMC)對12月政策路徑存在顯著分歧,12月會議進一步降息並非既定實施,這讓認定12月鐵定降息的華爾街措手不及,美股出現波動。

但是,「七姐妹」卻並未太受市場情緒的影響,反而走出了獨立行情。

英偉達破5萬億

截至10月29日收盤,英偉達(NVDA.US)以5.03萬億美元(折合人民幣35.75萬億)的市值,創下人類經濟史上首個突破5萬億美元市值的紀錄,穩坐「七姐妹」首位。

這家AI芯片巨頭當日股價大漲2.99%,至207.04美元,今年以來累計漲幅達54.21%,是「七姐妹」當中累計漲幅最大,得到了全球AI算力需求的持續爆發與產品線供需失衡的強勁支撐。

5萬億美元,什麽概念?

這個數字超越了眾多國家全年的GDP,令人感受到「富可敵國」的震撼。例如,德國2024年GDP為4.66萬億美元,日本GDP為4.02萬億美元,印度GDP為3.89萬億美元。

若將時間軸拉長,這家公司用兩年半時間,完成了從1萬億到5萬億的躍遷,增速超過歷史上任何一個主權國家的崛起節奏。

微軟與蘋果你追我趕

緊隨其後的是市值突破4萬億美元的微軟(MSFT.US)和蘋果(AAPL.US),然而兩者的排名或許會發生微妙的變化。

微軟當日股價微跌0.10%,至541.55美元,市值為4.03萬億美元,略高於蘋果的4.003萬億美元,但是盤後的表現卻出現分歧。

微軟盤後公佈截至2025年9月30日止的2026財年第1季業績,表現超越預期:季度收入為776.73億美元,高於市場預期的753.3億美元;非會計準則每股攤薄後盈利為4.13美元,列報的每股攤薄後盈利為3.72美元,高於市場預期的3.67美元,備受關注的智能雲業務收入為309億美元,同比增長28%,其中的Azure和其他雲服務收入的增幅更高達40%,或恒定貨幣基準下的39%,大致上與上季的增幅39%持平,但高於上年同期的增幅分别33%和34%。

然而,市場被微軟透露的一則關於OpenAI的數據吓到。

該公司透露,於2026財年第1季,其列報的淨利潤和攤薄後每股盈利受到對OpenAI投資的虧損所影響,導致淨利潤減少30.86億美元,每股攤薄後盈利減少0.41美元,對比而言,上年同期OpenAI投資對微軟的淨利潤和攤薄後每股盈利的負面影響分别為5.23億美元和0.07美元。

微軟管理層表示,OpenAI的應佔虧損完全來自其按權益法核算所分攤的虧損份額,這意味著OpenAI的虧損顯著擴大。儘管OpenAI正高調地與科技巨頭,包括英偉達、博通(AVGO.US)、甲骨文(ORCL.US)、超微半導體(AMD.US)等達成合作,且聲稱擁有8億週活用戶,收入也見強勁增長,但其購買算力和組建基礎設施的龐大資本開支,以及高昂的開發成本,正蠶食收入增長,這從微軟的應佔OpenAI虧損數據中可見一斑。

正如我們在《OpenAI千億級合作遍地開花,資金從哪來?》一文中提到,OpenAI的攤子鋪得越大,一旦其投資回報不如預期,宏達的藍圖出現裂痕,引發的連鎖反應有可能演變成一場波及全球資本的科技泡沫。

從OpenAI最近披露的數據來看,如果不考慮OpenAI近期融資的影響,微軟在OpenAI營利實體中的全面攤薄持股比例為32.5%。

微軟剛剛於10月28日與OpenAI進入新的合作階段。OpenAI宣佈完成重組,根據新的結構,OpenAI的非營利機構將持有營利部門的26%權益,約值1300億美元,微軟將持有價值1,350億美元的27%權益,而OpenAI員工及其他投資者將持有剩餘的47%權益。與此同時,OpenAI與微軟的合作條款也發生了變化,微軟不再享有OpenAI的算力供應商優先權,但OpenAI承諾追加採購2,500億美元Azure服務,這或相當於Azure於2025財年營收750億美元的3.33倍。

但是,考慮到OpenAI虧損激增,這筆收入或不足以彌補微軟的應佔虧損,這可能是拖累微軟股價表現的一個原因,畢竟微軟這兩年的股價波動與OpenAI密切關聯。

另外,微軟9月財季的資本開支為349億美元,高於之前預期的300億美元,主要因為雲計算和AI需求增長,管理層透露,約有一半的支出用於GPU和CPU這類短期資產,以支持Azure平台、自有應用和AI解決方案等的應用需求飙升,並表示未來還會增加對GPU和CPU的支出,預計2026財年的資本開支增幅將高於2025財年,而其2025財年的資本開支為882億美元,同比增加58.35%,而之前管理層曾預期資本開支的增長會放緩,這或也引發了市場對其資本開支失控的擔憂。

受OpenAI虧損及未來投資回報憂慮所影響,微軟盤後股價下挫3.98%,現報520.02美元,市值或約3.87萬億美元,跌破4萬億美元關口。

當前市值排名第三的蘋果,得益於新款iPhone需求增長超預期,市值突破4萬億美元,盤後股價微漲0.42%,現報270.83美元,按此計算,其市值或達4.02萬億美元,超越微軟盤後市值,有可能從排名第三躍居至第二。

谷歌季績超預期,盤後續漲

谷歌(GOOG.US)2025年第3季度收入首次突破千億美元,同比增長15.95%,至1,023.46億美元,高於市場預期的998.9億美元,受AI基礎設施和生成式AI解決方案推動,谷歌雲收入繼續保持強勁增長,季度收入按年增長33.51%,至151.57億美元,分部經營溢利更按年狂飙84.59%,至35.94億美元,分部經營利潤率從上年同期的17.15%,進一步上升至23.71%。

管理層透露,其原生模型Gemini的月活躍用戶已突破6.5億,新興業務繼續保持強勁增長,谷歌雲的未履行合同金額達1,550億美元,或主要來自企業AI基礎設施建設的需求,包括芯片和對Gemini 2.5的需求。

但需要注意的是,谷歌又一次上調了2025年的資本開支預算。今年7月,該公司將2025年的資本開支預算指引從750億美元上調至850億美元,公佈第3季業績時,又將資本開支預算向上修正至910億美元至930億美元區間,中位數為920億美元,管理層透露,2026年資本開支還會進一步增加。

谷歌-C在公佈業績前夕的股價上漲2.51%,市值達3.33萬億美元,公佈業績後,其股價在盤後交易時段飙升6.96%,現報294.31美元,按此計算,市值或可達到3.56萬億港元。

Meta未來資本開支將擴大,盤後股價下挫

Meta(META.US)也在盤後公佈2025年第3季業績,季度收入按年增長26.25%,至512.42億美元,高於市場預期的494.1億美元;所列報的每股攤薄後盈利為1.05美元,顯著低於上年同期的6.03美元,主要因為特朗普「大而美法案」引發的一次性非現金所得稅費用,如果不考慮這項費用,其攤薄後每股盈利為7.25美元,高於市場預期的6.69美元。

其社交應用第3季收入為507.72億美元,按年增長25.93%;分部經營溢利為249.67億美元,按年增長14.64%,反映利潤率稍微下降。虛擬現實實驗室(Reality Labs)分部的季度收入為74.07%,至4.70億美元,但虧損仍然高達44.32億美元,且管理層預計第4季該分部的表現還會低於上年同期。

另外,Meta將今年資本開支預算區間從660億美元-720億美元,進一步縮小至700億美元-720億美元,並且預期明年的資本開支還會高得多,因為AI項目的算力需求持續上升,而且運營開支還會大幅攀升,這些都令其股價受壓。

Meta公佈業績前股價微漲0.03%,收報751.67美元,市值1.89萬億美元,但盤後股價下挫7.34%,現報696.46美元,按此計算,其市值或約1.75萬億美元。

特斯拉與亞馬遜

亞馬遜(AMZN.US)將於10月30日公佈2025年第3季業績,該公司近日宣佈了史無前例的3萬人大裁員計劃,主要因為AI取代人力,這很可能在短期内產生巨額行政開支,但從長遠來看,或有利於其節省成本。

特斯拉(TSLA.US)已公佈了第3季業績,當前影響其股價表現的,或主要圍繞馬斯克的萬億美元薪酬包,馬斯克需要在10年内完成市值8.5萬億美元、年產2,000萬輛汽車、交付百萬台人形機器人等12項業績指標,可以分12批次獲得價值萬億美元的股票期權獎勵。

特斯拉當前市值1.53萬億美元,馬斯克的萬億薪酬包已相當於其市值的三分之二、相當於其截至2025年9月末止12個月總營收956.33億美元的10.5倍。

有人認為,馬斯克會為了萬億薪酬而創造奇迹,但也有人對此表示懷疑。如果萬億薪酬包不獲通過,馬斯克可能會離開特斯拉,沒有了馬斯克的特斯拉會如何?有傳特斯拉正在為此做準備,但可以確定的一點是,其股價在短期内肯定會受到嚴重影響。

小結

從技術上、從市值規模上,「七姐妹」無疑是影響全球科技、AI未來、資本市場的風向標。從它們已經公佈的業績來看,AI的資本投入仍是「重頭戲」,而且這些科技巨頭都不約而同地表示會為了AI增加資本投入,其中大部分或湧向AI芯片的採購,這無疑將令英偉達得益,這也是英偉達的市值持續領先的原因。

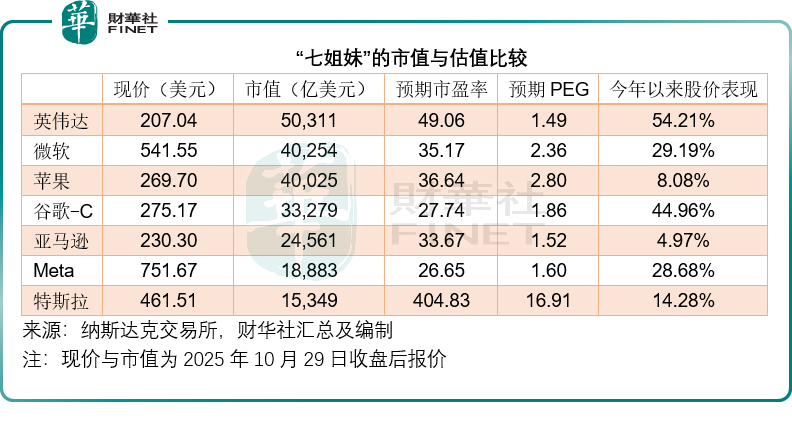

但是從下表可以看到,英偉達的預期PEG率也是「七姐妹」之中的最低,也就是說,對比於其他科技企業,資本市場對其增長預期的檢視更為嚴格,一旦其增長表現低於預期,若要維持當前的預期PEG估值,其估值可能會遭到下調。

9月財季的核心矛盾已然浮現:市場在為AI的長期潛力押注的同時,也開始密切關注巨額投資的回報週期與風險。

微軟與OpenAI的案例最為典型,後者規模的急劇擴張並未帶來盈利,反而造成巨額虧損,這為整個行業的AI投資狂熱敲響了警鍾。

Meta和谷歌接連上調資本開支指引,明確傳遞出「軍備競賽」仍在升級的信號。市場雖樂見佈局,但也擔憂利潤會在激烈的競爭中受到侵蝕。

這場由AI驅動的資本盛宴已進入深水區,市場將不再滿足於宏大的故事,而是會以更苛刻的目光,審視每一分投入所能帶來的實際回報。

值得注意的是,博通當前市值已達 1.82 萬億美元,若特斯拉市值持續低迷,「七姐妹」的席位之爭可能在2026年初迎來改寫。