從暫停到轉向-亞洲各國央行準備降息 - 富國銀行

總結

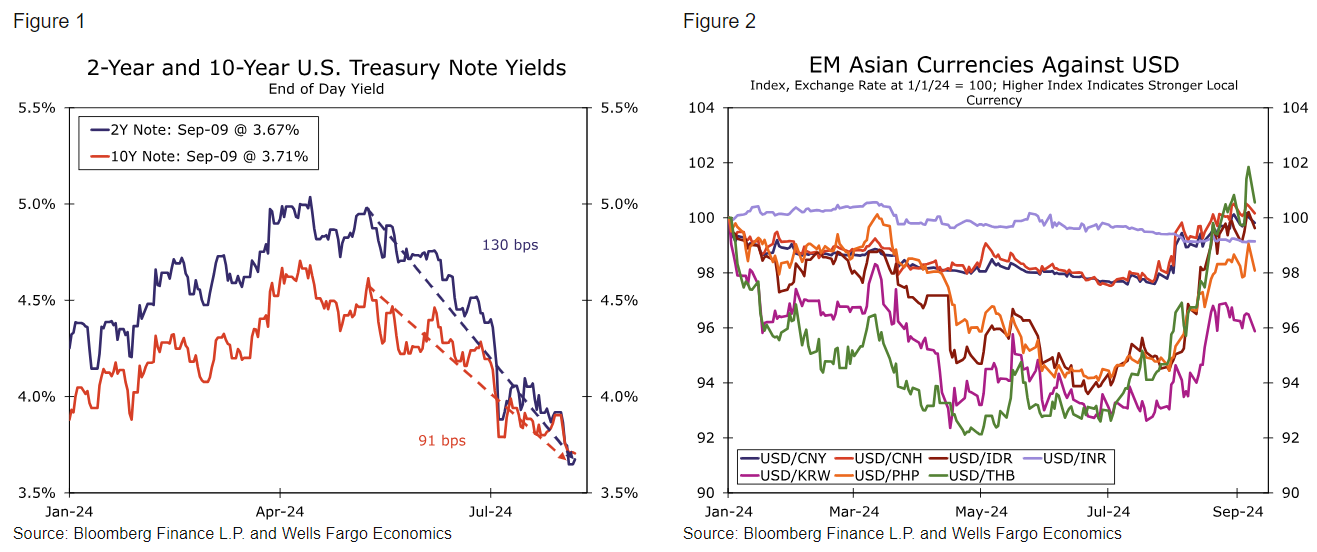

隨著美國聯邦儲備理事會(聯準會,fed)暗示9月開始寬鬆週期,美國公債殖利率(收益率)下滑,美元溫和走軟。較低的利率和美元貶值的結合,可能會為外國央行創造更積極地放鬆貨幣政策的政策空間,或者更明顯的是,啟動它們自己的寬鬆週期。在我們看來,新興亞洲央行可能是對金融市場近期走勢最敏感的機構,我們的貨幣政策空間框架證實,該地區央行目前確實有更大的降息空間。從這個意義上說,我們認為亞洲各國央行現在可能會齊心協力放寬貨幣政策,印尼、泰國和印度的央行可能會開始降息。同時,中國人民銀行(pboc)和菲律賓央行(Central Bank of the Philippines)可能會繼續致力於實施更寬鬆的貨幣政策。各地區央行可能在以不同的速度降息,但從主題上講,該地區曾經缺席全球寬鬆趨勢,現在準備加入同行機構的行列。

新興亞洲國家的央行已接近轉向

我們8月的《國際經濟展望》中有一節專門討論了聯準會即將降息的潛在外溢效應。我們將「外溢效應」定義為外國央行可能更傾向於加快降息步伐,或在聯準會承諾放鬆貨幣政策的情況下受到影響,啟動各自的寬鬆週期。在那篇文章中,我們分享了我們的觀點,即大多數G10央行可能不會受到聯準會的影響,在考慮調整貨幣政策設定時,它們會根據國內經濟狀況的演變做出反應。然而,我們確實強調了新興市場(特別是亞洲新興市場)的一些機構如何利用聯準會的轉向作為催化劑,降低各自的政策利率。亞洲發展中國家央行的政策制定者基本上沒有參與到其它新興地區迄今出現的寬鬆趨勢。政策制定者的溝通經常提到,由於潛在的大宗商品價格衝擊,以及透過貨幣貶值傳導給消費者價格,當地通膨前景面臨上行風險。雖然這些風險肯定會成為現實,但地區央行的聲明在很大程度上被解讀為決策者也在等待聯準會(Fed)啟動寬鬆週期。隨著聯準會現在幾乎承諾在9月開始降息,美國公債殖利率迅速下降,美元兌大多數亞洲貨幣走弱。美國國債殖利率下降和地區貨幣走強的結合表明,當地機構現在可能有理由繼續放鬆貨幣政策(即中國人民銀行和菲律賓央行),或者更明顯的是,啟動寬鬆週期。

人們當然可以運用判斷來推斷哪些新興亞洲央行可能轉向降息;然而,我們也把最近的市場波動作為更新我們央行貨幣政策空間框架的機會。我們的政策空間框架是一個有用的指南,可以幫助我們了解哪些地區央行確實有降息空間,以及降息力度有多大。為了確定貨幣政策空間,我們研究了政策制定者在接近利率決策時通常會考慮的基本經濟和金融市場指標。從這個意義上說,我們要考慮多個因素。在經濟方面,我們的框架考慮了當前貨幣政策通過實際利率的限製程度。我們也考慮了前瞻性的通膨評估,以及物價成長可能相對於央行的CPI通膨目標。央行也注重影響成長前景,因此為了考慮到這一點,我們納入了一個衡量經濟體潛在成長動能的指標。最後,我們加入了當地貨幣對美元的表現。貨幣貶值有可能導致輸入性通膨——這是央行可能需要防範的——但也會帶來金融穩定風險。在本幣迅速被拋售的情況下,這兩種風險都可能導致央行維持政策利率不變,或可能開始升息以捍衛本幣價值。最終,我們得到了一個衡量央行降息政策空間的整體指標。完整的貨幣政策空間架構表見圖3。我們的框架確定了哪些亞洲和其他地區的央行在今年年底前有放鬆貨幣政策的空間。我們的框架還顯示了哪些輸入指標正在產生降息空間,以及到年底可能會降息多少次。

我們的框架顯示,未來幾個月,亞洲新興經濟體的部分央行降息空間最大。從這個意義上說,我們的框架將印尼銀行(BI),中國人民銀行(PBoC),泰國銀行(BOT)和菲律賓中央銀行(BSP)確定為貨幣政策空間欄的頂部。從主題上講,這些機構都與實際利率大幅上升、經濟活動放緩以及貨幣兌美元在過去三個月走強有關。此外,對通膨的前瞻性看法也表明,價格成長將低於各自的CPI目標,或至少在目標範圍內。排名靠前的是印度儲備銀行(RBI),我們的框架也認為它在今年年底前有足夠的政策降息空間。類似的趨勢在印度也存在。實際政策利率處於限制性區域,經濟顯示出放緩的跡象,儘管通膨預計將比亞洲其他經濟體略高,盧比的表現也不佳,但基本面表明,印度央行政策制定者可能在未來幾個月降息。我們的框架將大多數亞洲新興市場央行認定為在整個新興市場擁有最大政策空間的央行,這當然很有趣,但同樣引人注目的是過去幾個月政策空間的演變。自第二季度以來,中國央行、BOT和BSP都積累了更多的降息政策空間,我們的框架現在表明,每個機構都有“充足的貨幣政策空間”,而不是上個季度的“有限的貨幣政策空間」。雖然印度央行在第二季度有足夠的降息空間,但我們的框架顯示,最近印尼盾的強勢進一步擴大了政策空間,並且相對於亞洲和其他地區的同行機構,印度央行擁有更寬鬆的貨幣政策的最大空間。

但擁有放寬貨幣政策的空間,不一定意味著央行會降息,或至少會降息到我們的框架所建議的幅度。因此,雖然我們可以使用我們的系統框架來幫助告知我們的觀點,但我們認為在某種程度上,判斷疊加仍然是必要的。至於印尼央行,我們認為我們的框架準確反映了政策制定者在2024年底將實施的寬鬆程度。貨幣穩定是英國央行貨幣政策任務的中心,現在貨幣已經走強,輸入型通膨風險已經消退,我們相信英國央行將在9月份的會議上啟動寬鬆週期,並在年底前的剩餘會議上推出額外的寬鬆政策。從這個意義上說,英國央行政策利率今年底可能達到5.25%。在中國,經濟低迷和通縮壓力可能是中國央行放鬆貨幣政策的動力;然而,近期人民幣走強也可能成為政策制定者放鬆貨幣政策的理由之一。我們預期中國央行決策者將再下調50個基點的地方銀行存款準備金率(RRR),略低於我們的框架建議;不過,降準可能會在下調貸款利率的同時進行。一段時間以來,泰國央行(Bank of Thailand)一直有降息的空間,儘管政策制定者在考慮放鬆貨幣政策時一直非常謹慎。由於通膨仍然低迷,泰銖兌美元匯率年初至今已完全走強,我們認為政策制定者終於準備好轉向更寬鬆的政策。話雖如此,我們預計2024年基準利率將累計下調50個基點,達到2.00%,比我們的框架建議的寬鬆程度略低,第一次降息將在美聯儲開始放鬆貨幣政策後的10月份進行。泰國央行寬鬆政策可能會持續到2025年初,儘管泰國央行(Bank of Thailand)的政策制定者可能會在亞洲新興市場推出較淺的寬鬆週期之一,因為抵禦再度出現的貨幣貶值壓力的需求依然存在。菲律賓央行政策制定者已經在第三季開始降息,我們認為我們的框架與今年年底前推出的寬鬆政策是一致的。到目前為止,我們認為,到今年年底,菲律賓央行的借款利率將達到5.75%,再降息50個基點——2024年總共降息75個基點。最後,印度儲備銀行(Reserve Bank of India)可能是最需要做出判斷的央行。印度央行的政策制定者在今年大部分時間裡都有降息的空間;然而,政策制定者似乎比該地區其他央行更期待聯準會的行動。由於聯準會將在9月降息,再加上印度經濟活動出現了暫時的減速跡象,印度儲備銀行正步入寬鬆政策的軌道。話雖如此,我們認為印度央行在年底前只會降息25個基點,至6.25%。寬鬆週期可能在2025年繼續,最終我們認為印度央行的政策利率將在明年年中達到5.75%的終極利率。