- 白銀價格2026年初暴漲60%,遠超黃金!未來走勢如何?

- 空頭慘遭血洗!日幣匯率暴漲升破154!美國、日本聯手干預?

- 澳幣匯率創15個月新高!央行2月升息在即?未來走勢如何?

- 【今日要聞】黃金、原油、銅全線飆升!川普即將打擊伊朗?

- 【財經縱覽】:科技泡沫擔憂加劇!黃金、白銀巨震!WTI原油漲超3%,比特幣重挫逾5%,微軟瀉10%!

- 【財經縱覽】:美日或聯手干預匯市?美元/日元重挫逾300點!黃金突破5000、白銀突破106

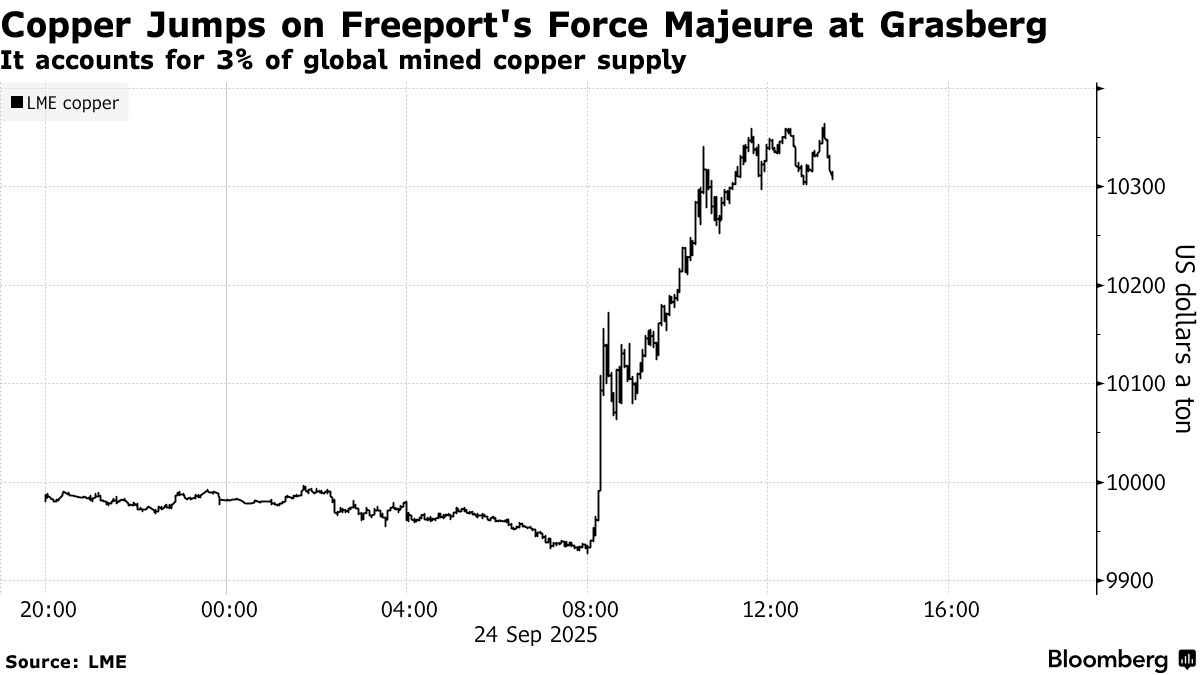

TradingKey - 全球第二大銅礦自由港麥克莫蘭公司(Freeport-McMoRan)格拉斯伯格礦(Grasberg)因大規模泥石流造成人員傷亡,於美東時間週三宣布進入「不可抗力」狀態。消息影響,自由港麥克莫蘭公司股價暴跌近17%,創下五年來最大單日跌幅。

該礦佔全球銅產量約3%,此次事故導致公司下調本季銅和黃金產量指引,並警告可能無法履行現有供應合約。

倫敦金屬交易所(LME)銅價應聲飆升至每噸10,300美元以上,逼近2024年5月創下的歷史高點11,104.50美元。市場反應劇烈,反映出當前全球銅供應量處於極度緊張狀態。

【來源:彭博社】

盛寶銀行大宗商品策略主管奧勒·漢森表示,自由港事件的進展表明“市場收緊所需的成本非常低”,尤其是在全球兩大銅礦同時出現問題的情況下。 “交易員們先買入,然後再問問題。”

今年以來,全球主要銅礦區接連遭遇意外衝擊:剛果艾芬豪礦業因地震引發洪水停產;智利泰克資源與Codelco礦山相繼因港口、工廠及安全事故中斷營運。疊加2023年底巴拿馬科布雷銅礦關閉導致全球1.5%的供應永久退出,銅市供需缺口持續擴大。

蒙特婁銀行資本市場分析師海倫‧阿莫斯指出:「目前銅市已明顯處於短缺狀態。」她預計,2025年全球精煉銅市場將出現約30萬噸的供應缺口。

道明證券大宗商品策略主管巴特·梅萊克補充稱,若格拉斯伯格恢復緩慢,庫存將進一步消耗以填補需求,加劇銅價上行壓力。

供應端頻繁的擾動,凸顯了過去十年銅礦投資不足的結構性問題。在清潔能源轉型和人工智慧產業爆發的雙重驅動下,銅作為關鍵原料的需求持續攀升,但新項目投產週期長、資本開支大,短期內難以彌補缺口。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情