【IPO前哨】转战港股!大医集团估值超50亿背后的机遇与考验

早在2021年6月,西安大医集团股份有限公司(以下简称“大医集团”)就曾向上交所递交招股书。

但由于A股整体审核程序及当时不利的市况令上市时间表不明朗,大医集团于2021年底撤回上市申请,并计划转战港交所。

近日,为实现“上市梦”大医集团悄然向港交所递交IPO申请书,拟通过第18A章登陆港股市场,中信建投国际、浦银国际、民银资本为其联席保荐人。

7轮融资后估值逾50亿,家族控股权集中

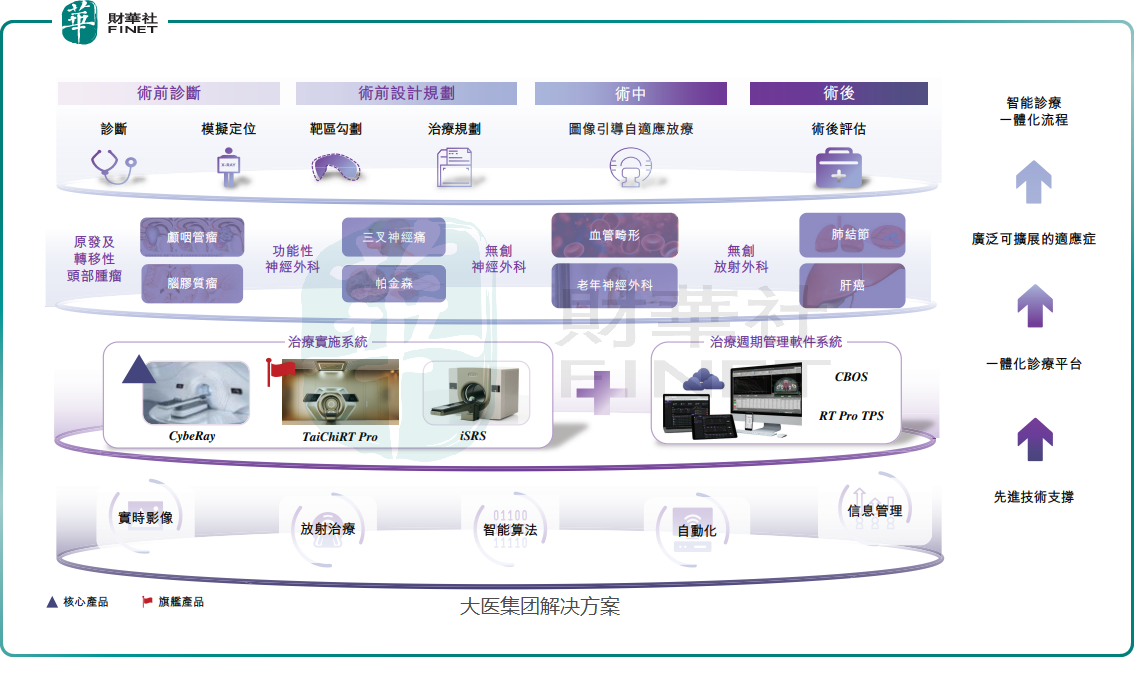

在招股书中,大医集团如此介绍:我们是创新放射外科解决方案的全球领先企业和引领者,正在推进构建涵盖整个治疗生命周期的下一代智能化、自动化和数字化放射外科生态系统的核心战略。

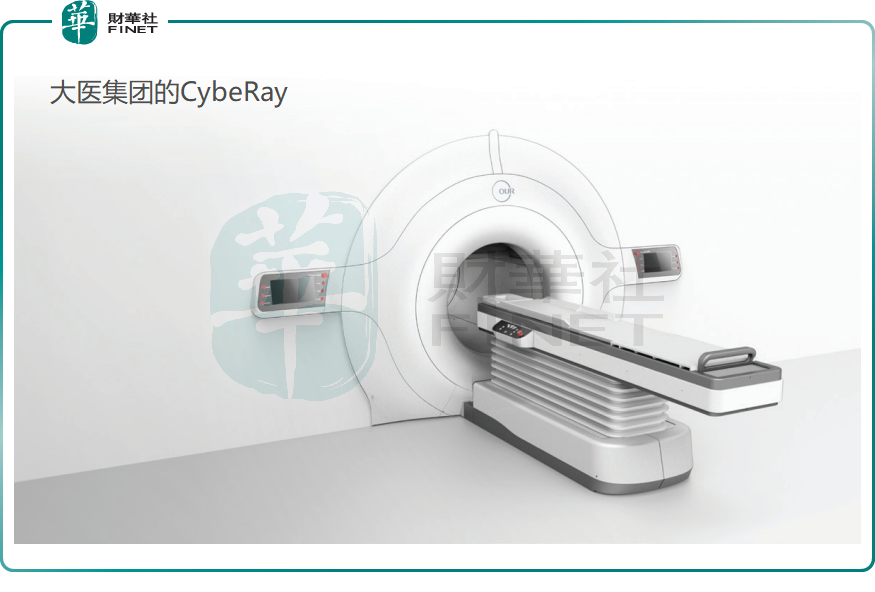

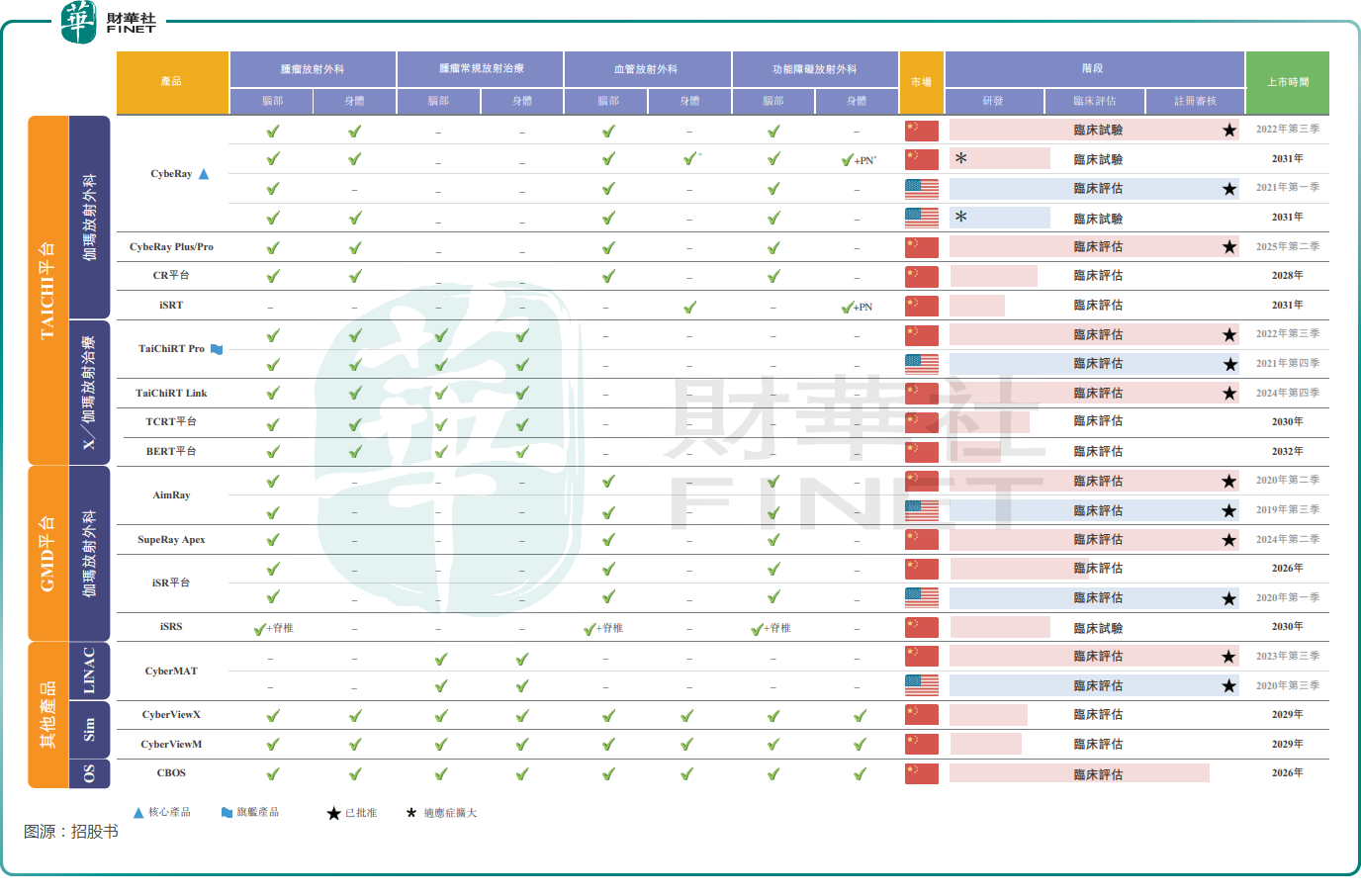

大医集团还表示,正将治疗方式从传统的侵入性及微创手术转变为非侵入性手术,提供具有突破性的临床成果。通过运用成像技术、放射治疗以及自动化技术,研发了包括CybeRay和TaiChiRT Pro在内的智能放射外科平台,该平台能够处理包括肿瘤和非肿瘤性疾病的复杂病症。

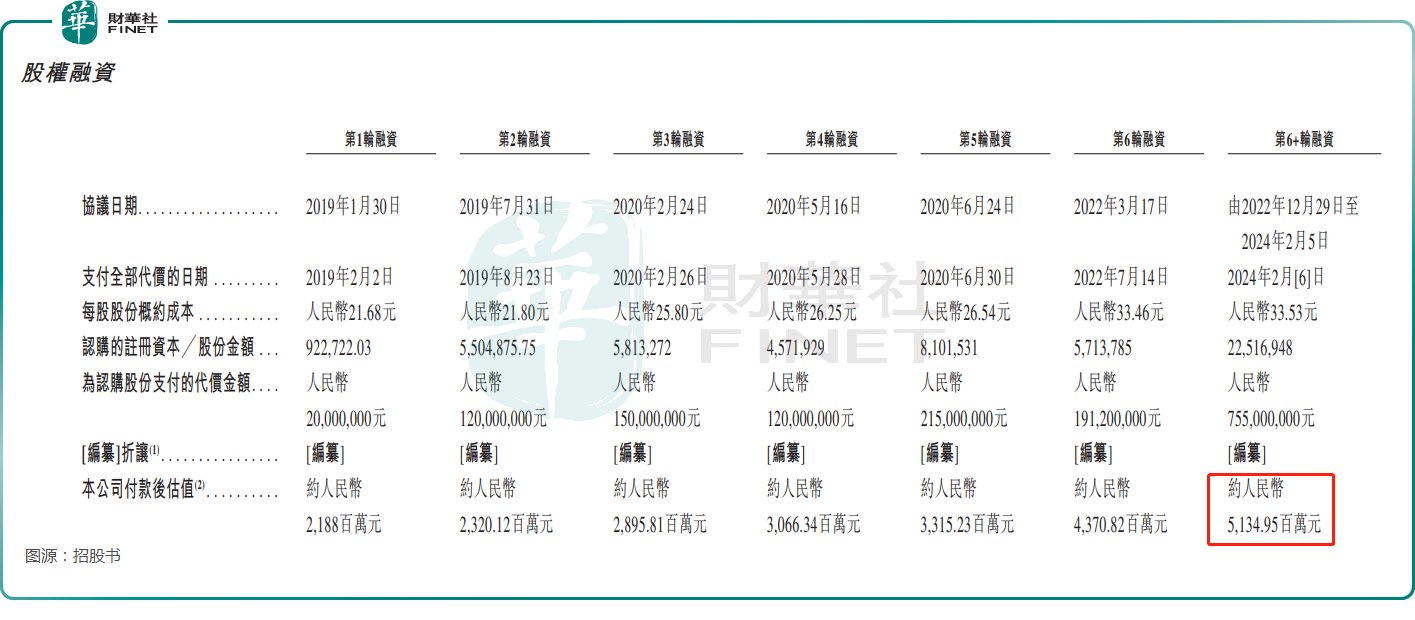

自2011年成立以来,公司已通过股权融资及股份转让吸引了多家投资者,获得了7轮股权融资,总额达15.71亿元(人民币,下同),投资方包括招商局创投、高瓴等。最后一轮融资后,大医集团的估值超过50亿元。

不过,虽然历经多轮融资,但大医集团存在家族控股权集中的现象。招股书显示,截至2025年4月21日,大医集团灵魂人物刘海峰与女儿刘怡辰及妹夫王斌、大医通汇、CMC、CMCH、CMS、AHC、BTI、上海通权及西安同贵,通过委托书、一致行动协议及表决权委托协议,共同有权行使公司已发行股本约52.99%所附带的表决权。

此外,在管理层面,刘海峰担任公司的执行董事、董事长兼总经理,刘怡辰则是大医集团的执行董事、副董事长兼资本运营中心总裁,刘怡辰的配偶昝鹏则是公司的执行董事、首席产品官兼首席品牌官。

有产品上市,但未实现盈利

大医集团的核心产品CybeRay是全球首个实时影像引导伽玛放射外科系统,分别于2021年3月及2022年7月获得美国食品药品监督管理局(“FDA”)及中国国家药品监督管理局(“国家药监局”)批准,目前正处于适应症扩展的研发阶段。

截至2025年4月21日,大医集团已与四家医院就CybeRay适应症扩展的临床试验进行了初步沟通。

此外,大医集团还有一款旗舰产品TaiChiRT Pro。2021年11月,TaiChiRT Pro获得FDA批准作为二类医疗器械(K210921),适用于头部及身体病灶、肿瘤及病症的放射外科。2022年7月,TaiChiRT Pro获得国家药监局批准作为三类医疗器械(国械注准20223050973),适用于头部及身体实体瘤及病灶的放射治疗。2023年2月,TaiChiRT Pro获FDA授予突破性医疗器械认定。

截至2025年4月21日,大医集团已与四家医院进行初步沟通,将开展有关TaiChiRT Pro扩大适应症的临床试验,并获得一家医院的伦理委员会批准这临床试验的临床试验计划草案。

在有商业化产品的背景下,2023年、2024年,大医集团实现营收2.61亿元、2.64亿元,年内亏损分别为6978万元、9457.20万元,主要由于研发开支所致。

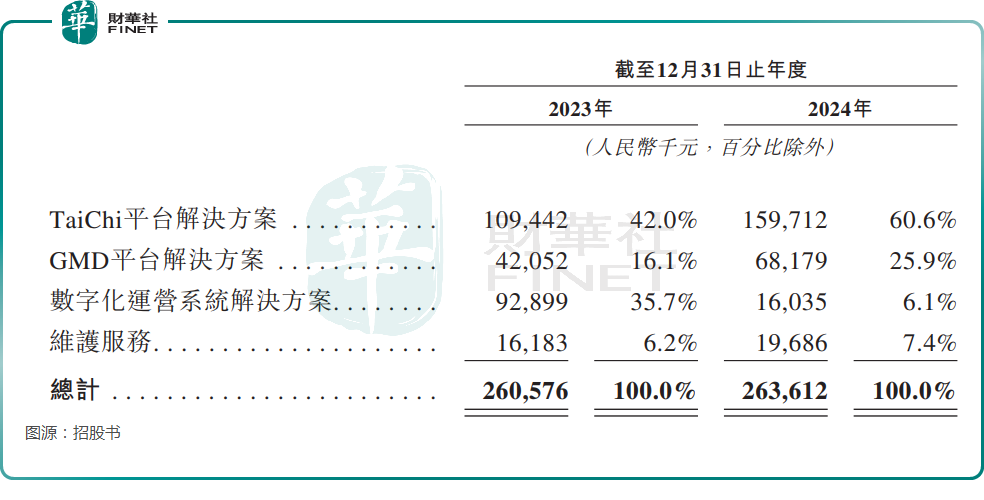

分产品来看,TaiChi平台解決方案是大医集团最主要的收入来源,GMD平台解決方案已经取代数字化运营系统解决方案,成为第二大收入来源,而数字化运营系统解决方案的收入在2024年暴降,收入占比大幅下滑。

值得一提的是,从现金流来看,大医集团经营活动所用净现金流量、投资活动所用净现金流量均为负,公司对融资依赖较重。

招股书显示,截至2024年末,大医集团的现金及现金等价物仅有1.26亿元,并不是太充裕。

大医集团还预期,随着公司持续推进研发计划及为解决方案及产品的商业化作准备,未来至少数年内将会产生重大开支。

对前五大客户依赖较重,存货规模较高

除资金方面的压力外,大医集团还有一些地方值得关注。

招股书显示,2023年、2024年,大医集团最大客户的收入分别占相应年度总收入的21.6%及14.9%,前五大客户的收入合计分别占相应年度总收入的58.4%及53.4%,前五大客户的收入占比稍高。

与此同时,2023年、2024年,大医集团的贸易应收款项及应收票据(未计提减值准备)分别约为1.7亿元、2.99亿元,贸易应收款项周转天数分别为172天及322天,这并不是一个好迹象。

另外,数据显示,2023年、2024年,大医集团的存货分别为3.19亿元、2.81亿元,平均存货周转天数分别为956天及894天。

大医集团称,公司的存货周转天数高主要是由于客户交付计划的延迟。不过,存货相关的情况值得投资者留意。

行业前景向好,募资投向如何?

不过,从发展前景方面来看,当前放射外科以肿瘤治疗为主导,但潜在应用场景广阔,将逐步扩展至非肿瘤适应症领域。

根据灼识咨询的资料,五年存活期癌症患者中约40%现正接受放射外科的治疗。由于人口老龄化及对器官保留疗法需求的增加,2024年放射外科的全球市场规模为924亿美元,预期增长至2030年的1389亿美元,复合年增长率为7.0%。同期,中国肿瘤放射治疗市场的规模估计由594亿元增至1058亿元,复合年增长率为10.1%。美国肿瘤放射治疗市场的规模估计由503亿美元增至680亿美元,复合年增长率为5.2%。

而按销售额计,2024年,大医集团在中国放射治疗医疗设备市场的所有国内参与者中排名第二,在所有参与者(包括国际和国内参与者)中排名第五,在中国的市场份额为4.7%。

总的来看,大医集团所处领域的发展前景有值得期待的地方,大医集团虽然是国内头部企业,但市场份额并不算太高,在国产替代的风口下,其发展空间较大,不过市场分散也意味着竞争会比较激烈。

而根据招股书,如果能成功上市,大医集团拟将募得的资金投向如下用途,以增强公司的实力,包括:用于持续研发核心产品CybeRa;用于继续研发TaiChi平台解决方案及相关产品;用于继续拨付数字作业系统解决方案的研发;用于继续拨付GMD平台解决方案的研发等。