【比特日报】“投降式抛售”后遗症!比特币7万关口反弹停滞,底部要数月构筑?

FX168财经报社(亚太)讯 比特币从上周抛售中的反弹,已经开始遭遇“阻力墙”。周二(2月10日)比特币继续在7万美元附近窄幅震荡,关注本周美国非农以及消费者物价指数等数据。

周一,比特币在经历上周的剧烈抛售及随后反弹后,徘徊在 7 万美元附近。这款加密货币较去年 10 月创下的 12.6 万美元上方历史高点已回落约 44%。当时,强制平仓与“鲸鱼”抛售触发了一轮加密寒冬。#比特日报#

(来源:coindesk)

伯恩斯坦分析师 Gautam Chhugani 周一早间在报告中称:“当前比特币的价格走势只是一次信心危机。并没有什么‘坏掉’,也不会冒出什么‘黑料’。”

他表示:“在一个 AI 主导的世界里,比特币和加密货币并没有那么有趣。”并补充称,“比特币的熊市论点是其历史上最弱的一次。”

他还指出,与上周比特币价格约 50% 的回撤相比,现货 ETF 的资金流出仅约 7%。

针对“量子计算可能威胁比特币加密机制”的担忧,该分析师认为风险并非迫在眉睫,且区块链在 Strategy、贝莱德和富达等主要参与者支持下,具备适应与升级的条件。Chhugani 预计比特币将再次刷新历史高点,并给出年底目标价 15 万美元。

此外,Fundstrat 数字资产负责人 Sean Farrell 上周表示,他已将投资组合的净多头敞口提高到 80%,但仍“留出一些空间,以防再次回到(5 万美元区间)。”

几乎看不到新增看涨押注

比特币衍生品市场即便在价格反弹至 7 万美元附近后,仍在发出警示信号:交易员依旧偏防御性布局,几乎看不到新增的看多押注。

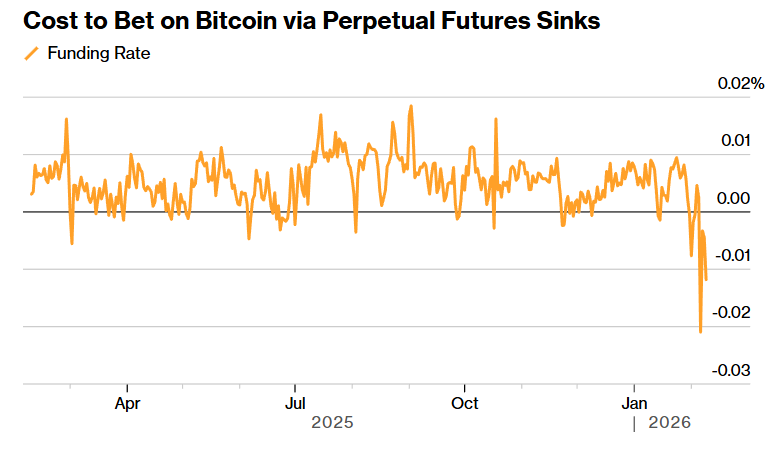

比特币永续合约的资金费率(多空持仓之间相互支付的费用)仍处于零下,这是偏空信号,表明交易员仍在为下行风险做准备,或要求获得补偿才愿意持有多头敞口。

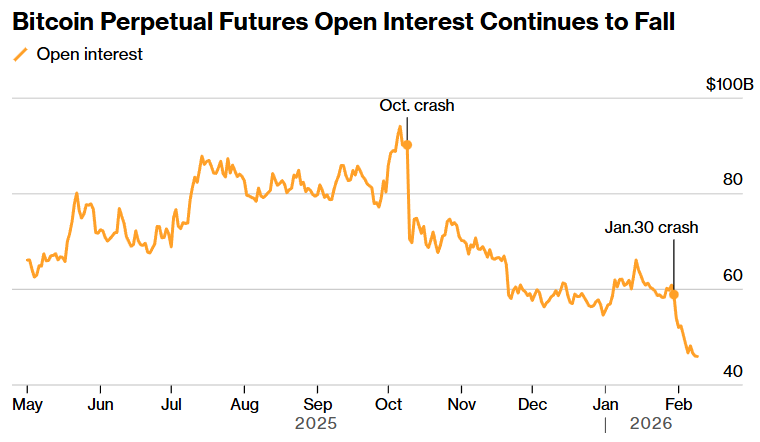

与此同时,比特币永续期货的未平仓合约量未能从自 10 月以来的下滑中恢复,凸显本轮反弹背后缺乏信心。Coinglass 数据显示,未平仓量较 10 月峰值下滑约 50%。

(永续期货做多成本下降 来源:CryptoQuant)

Crypto Insights Group 首席执行官 Andy Martinez 表示:“自 10 月 10 日的暴跌以来,流动性和市场深度显著下降,这促使人们减少杠杆押注、采取更保守的做法。市场可能仍在消化 10/10 之后发生的一切。”

衍生品反应偏弱,发生在上周末一轮极端波动之后。比特币周四一度暴跌至 60,033 美元,为 2024 年 10 月以来最低水平;周五又迅速回升并重返 7 万美元上方。目前该代币再次跌回 7 万美元下方,突显市场情绪依旧脆弱。

(来源:Coinglass)

期权市场释放谨慎信号

期权市场也传递出类似信号。比特币隐含波动率大幅回落,从周四约 83% 降至目前约 60%,显示市场对短期出现大幅波动的预期降低。但持仓结构仍明显偏防御。BloFin 研究与期权交易负责人 Griffin Ardern 表示,衡量期权定价中“恐惧或贪婪”占主导的 25-delta 看涨/看跌偏度仍显著偏向看跌期权,说明市场对下行保护的需求仍强。

Ardern 说:“杠杆对市场价格的影响已经显著下降,有助于降低波动、稳定价格。”他补充称,“但这也意味着许多投资者在相对较低的位置就选择获利了结或止损,转而观望,甚至暂时离场。”

他还指出,在偏空情绪主导的市场中,更常见的结果是震荡整理,而不是快速反弹。

密集的宏观事件日程也在强化谨慎情绪。做市商 Auros 香港董事总经理 Le Shi 表示:“尽管市场上周末似乎找到了支撑,但由于当前存在大量可能冲击市场的事件,参与者仍极其谨慎。”他提到的风险包括日本政局进展、贵金属波动,以及对 AI 驱动股市上涨的担忧等。

比特币更像熊市行情

上周在一波类似“投降式抛售”的行情中,比特币一度短暂下探到 6 万美元出头区间;随后周末迅速反弹并回到接近 7 万美元的水平,但反弹动能此后已经明显减弱。

这次“停滞”促使交易员重新定义这轮回升:它更像是典型熊市行情中的形态——一次急促的“释然性反弹”,先吸引逢低买入者进场,随后又遭遇想在更好价格退出的投资者抛压。

FxPro 首席市场分析师 Alex Kuptsikevich 在邮件中表示:“市场里仍然存在大量供应——不少人希望趁反弹退出第一大加密货币。在这种情况下,需要为不久后再次测试 200 周移动均线做好准备。”

他补充称:“我们对短期前景仍非常怀疑,因为周末的修复动能已经失去势头,并在 2.4 万亿美元(总市值)附近遭遇抛售。也许我们看到的只是下跌途中的一次反弹,而下跌尚未结束。”

情绪数据同样显示市场脆弱。加密恐惧与贪婪指数、在周末一度跌至 6,回到 2022 年 FTX 风波导致的熊市低迷水平;到周一晚些时候回升至 14。

Kuptsikevich 认为这些读数仍然“过低,不足以支持有把握的买入”,并指出这种变化不仅仅是短期紧张情绪。

流动性状况也在加剧不安。由于订单簿变薄,小幅卖压就可能引发更大幅度的价格波动,进而触发更多止损与强平,形成反馈回路,让行情看起来更“无序”。

这种结构性因素(而非某一条单一新闻)可以解释:比特币在单个交易日内可能上下波动数千美元,但仍无法有效突破关键阻力位。

散户正逐步离场

数据公司 Kaiko 周一的一份报告将当前背景描述为更广泛的“风险偏好下降/去风险”回撤。报告称,自 10 月和 11 月以来,主要中心化交易所的总交易量大约下降了 30%;月度现货成交量也从约 1 万亿美元降至约 7000 亿美元区间。

Kaiko 表示,尽管上周出现过几次成交量的短促激增,但更长期的趋势是参与度持续下降。这说明交易员——尤其是散户——正在逐步离开市场,而不是一次性被“挤出局”。

当流动性如此变薄时,即便卖出压力并不算很大,价格也可能快速下滑;同时又缺乏那种通常意味着“明确投降、形成坚实底部”的恐慌性放量,因此更难确认底部已经形成。

Kaiko 还用常见的“四年减半周期”逻辑来解读本轮下跌:比特币在 2025 年末/2026 年初前后见顶约 12.6 万美元,随后大幅回撤;回落至 6 万—7 万美元区间意味着相对高点回撤幅度已超过约 50%。

从历史经验看,这类底部往往需要数月时间来构筑,并且经常会出现多次“反弹失败”。

就目前而言,比特币能否守住 6 万美元附近区域,是最关键的观察点。如果买盘持续防守,市场可能进入震荡整理;若守不住,在更广泛宏观环境仍偏“避险”的情况下,上述“薄流动性”机制可能会很快再度触发类似的快速下跌与洗盘。