由于以色列与伊朗的紧张局势以及重新威胁关税,黄金大幅上涨,支持避险资金流入

- 由于伊朗和以色列之间的紧张局势,黄金价格上涨,提升了贵金属的避险吸引力。

- 投资者等待美国PPI通胀数据,以获取有关美联储潜在降息举措的更多线索,并关注特朗普的新关税威胁。

- XAU/USD继续上涨,目前价格测试接近$3,380的楔形阻力位。

黄金(XAU/USD)已成为美元(USD)疲软的主要受益者,这一主题预计将在周四推动价格。由于以色列考虑对伊朗进行军事打击的报道以及特朗普最新的关税威胁,中东冲突升级的威胁支撑了这一贵金属,黄金受益于避险资金流入。

目前价格徘徊在$3,380附近,地缘政治风险和美国基本面背景仍然是焦点。

NBC新闻援引五位知情人士的报道,称以色列正在考虑在未来几天对伊朗采取军事行动。同时,特朗普在周三确认,由于以色列和伊朗之间的紧张局势,美国人员正在撤出中东部分地区。这发生在美国与伊朗之间第六轮核谈判即将于本周末举行之前。

围绕贸易的最新头条也增加了市场的悲观情绪。特朗普表示,美国将自行设定单边关税的条款,掩盖了周三宣布的美中“贸易休战”所带来的乐观叙事。

特朗普表示:“我们将在接下来的几周内发出通知,告诉他们交易的内容。”这些评论由彭博社在周四报道。

从经济日历来看,市场准备发布美国的另一项重要通胀数据:生产者价格指数(PPI)。在周三CPI数据意外下滑后,进一步确认价格压力正在缓解可能会为黄金提供更多动力。

黄金每日市场动态:美国通胀、美联储利率预期和央行黄金持有量

- 美国劳工统计局发布的月度PPI报告提供了从批发和商业角度观察通胀趋势(价格压力)的洞察。预计5月份的PPI总指数将同比增长2.6%,而4月份为2.4%。核心PPI(不包括波动性商品)预计在5月份保持在3.1%的年率不变。

- 该报告是在周三发布的美国消费者价格指数(CPI)之后,CPI数据显示消费者层面的通胀在5月份继续缓解。

- 对于美联储(Fed)而言,温和的通胀为降息提供了空间,这反过来又减少了对美国国债收益率的需求,给美元施加了额外压力,并支撑了黄金。

- 在周三美国CPI发布之前,CME FedWatch工具显示分析师预计9月份降息的概率为52%。然而,在发布后,概率现在已增加到约70%,预计6月和7月会议的利率仍将在4.25%-4.50%区间内。

- 欧洲央行(ECB)在周三发布的年度货币欧元报告中显示,央行持有量为36,000吨,接近布雷顿森林体系以来的最高水平。随着央行今年继续增加其持有量,预计黄金价格在短期内将保持稳定。

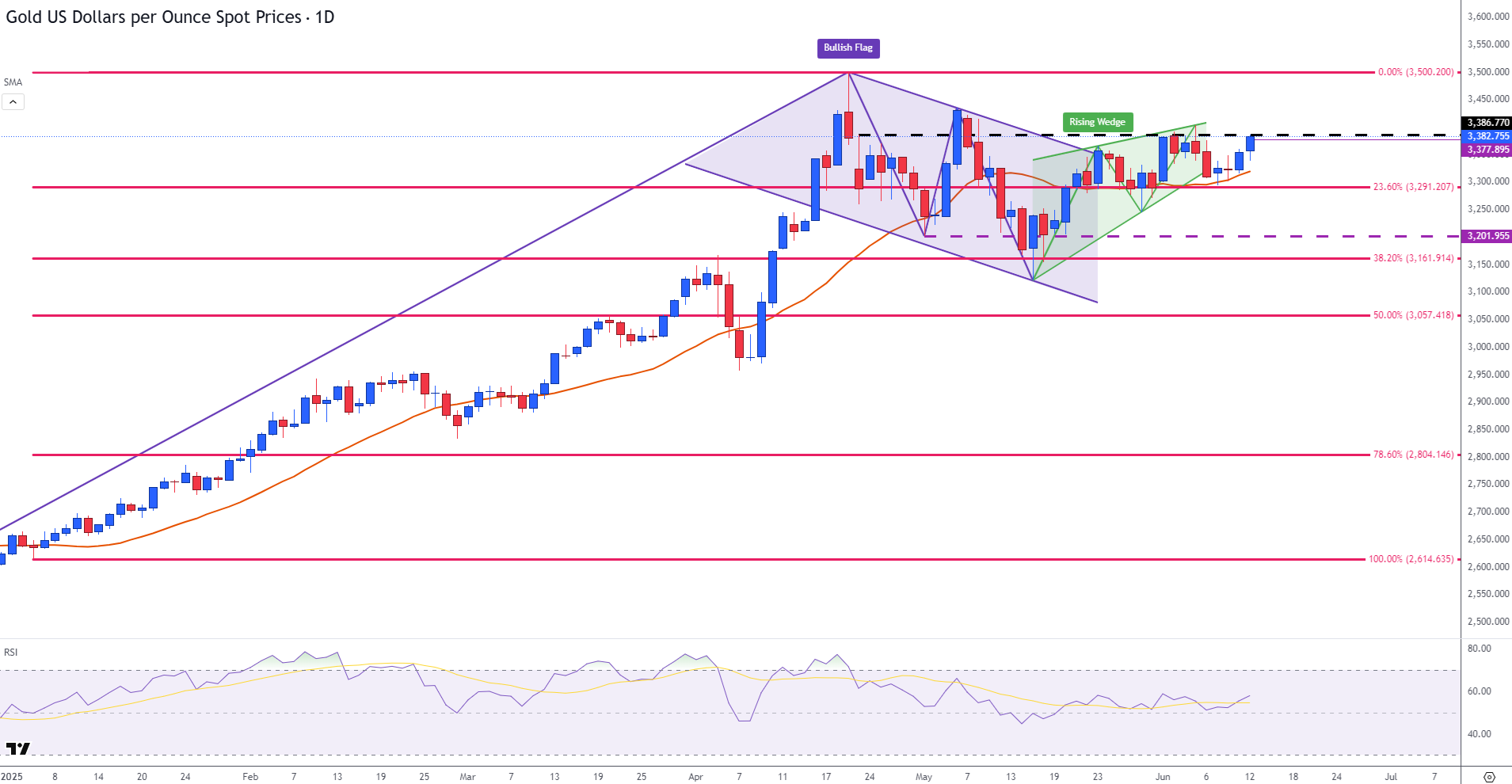

黄金(XAU/USD)技术分析:看涨偏向保持在$3,350以上

从技术角度来看,黄金价格在撰写时正在测试$3,380的阻力区,这一水平与上升楔形形态的上边界相一致。这个技术图表模式是在价格从5月中旬接近$3,320的低点反弹后形成的。

如果突破这一区域,将为上周的高点(接近心理水平$3,400)打开大门,4月份的历史高点$3,500可能会再次浮现。

黄金(XAU/USD)日线图

与此同时,相对强弱指数(RSI)为57并向上指,表明看涨偏向。下方,$3,350的心理水平在整个星期提供了支撑,仍然保持完好。其下方是1月至4月高点的23.6%斐波那契回撤位,约为$3,291。

为了让看跌动能获得牵引力,突破这一区域可能为下一个重要的心理水平$3,200铺平道路。

经济指标

美国核心生产者物价指数年率

美国劳工部统计局(Bureau of Labor Statistics, Department of Labor)发表的扣除食品和能源后生产者物价指数(Producer Price Index ex Food & Energy)是评估制造商在美国最初市场生产各阶段中扣除食品和能源后的价格变化。因食品和能源容易受季节因素影响,因此可能对生产者物价指数的趋势和发展造成扭曲。剔除食品和能源后更能如实反映生产者物价的状况。如指数高企将利好(或可看涨)美元,如数据低于预期将利淡(或可看跌)美元。

阅读更多下一次发布: 周四 6月 12, 2025 12:30

频率: 每月

预期值: 3.1%

前值: 3.1%

来源: US Bureau of Labor Statistics

黄金 FAQs

黄金在人类历史上发挥了关键作用,因为它被广泛用作价值储存和交换媒介。目前,除了它的光泽和用于珠宝之外,黄金还被广泛视为避险资产,这意味着它被认为是动荡时期的一项不错的投资。黄金还被广泛视为对冲通胀和货币贬值的工具,因为它不依赖于任何特定的发行方或政府。

各国央行是最大的黄金持有者。为了在动荡时期支撑本国货币,各国央行倾向于使储备多样化,并购买黄金,以提高人们对经济和货币实力的看法。高黄金储备可以成为一个国家偿付能力的信任来源。根据世界黄金协会的数据,各国央行在2022年增加了1136吨黄金储备,价值约700亿美元。这是有记录以来最高的年度购买量。中国、印度和土耳其等新兴经济体的央行正在迅速增加黄金储备。

黄金与美元和美国国债呈负相关,两者都是主要的储备资产和避险资产。当美元贬值时,黄金往往会上涨,使投资者和央行能够在动荡时期实现资产多元化。黄金与风险资产也呈负相关。股市的反弹往往会压低金价,而风险较高的市场的抛售往往有利于黄金。

由于各种各样的因素,价格可能会变动。地缘政治不稳定或对深度衰退的担忧可能会迅速推高黄金价格,因其避险地位。作为一种低收益资产,黄金往往会随着利率下降而上涨,而较高的资金成本通常会拖累黄金。尽管如此,由于资产以美元(XAU/USD)定价,大多数走势取决于美元(USD)的表现。强势美元倾向于控制金价,而弱势美元则可能推高金价。