恒力期货能化日报20250523

一眼通

油品

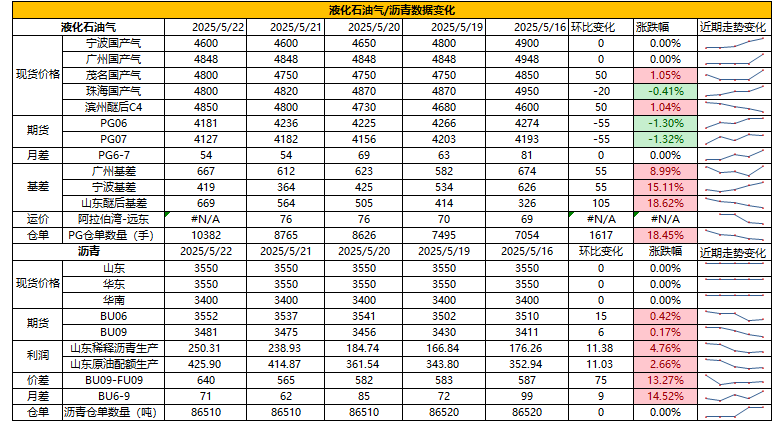

LPG

方向:震荡偏弱

行情回顾:中美关税下降,5月CP出台下调但高于预期,丙烷610美元/吨,较上月下调5美元/吨;丁烷590美元/吨,较上月下调15美元/吨。

逻辑:

1. 本周国内液化气商品量为50.41万吨左右,环比增加4%。炼厂库容率23.43%,环比涨0.17%。港口库存321万吨,环比增加2.6%。

2. 燃烧需求下降,化工需求走弱。PDH开工率57.98%,环比跌2.3%。MTBE开工率56%,环比跌5.2%。烷基化开工率41.5%,环比跌0.68%。

3. 现货价格走弱,山东民用气4490元/吨,华东民用气4523元/吨,华南进口气4960元/吨。

风险提示:宏观因素影响。

沥青

方向:震荡偏强

行情回顾:主营价格上调,低价货源出货较为顺畅。

逻辑:

1.本周总产量为54.6万吨,环比下降3.8万吨,降幅6.5%。部分炼厂间歇停产沥青导致整体供应减少 6月份国内沥青地炼排产量为130.9万吨,环比增加6.5万吨,增幅5.2%。4月份国内沥青总产量为229.11万吨,环比增加6.22万吨,增幅2.8%。

2.社库187万吨,厂库87万吨。山东现货3570元/吨附近。月底执行合同为主,带动厂库下降,炼厂出货43万吨,环比增加10%。

风险提示:宏观因素影响。

煤化工

尿素

方向:震荡偏强

逻辑:昨日尿素市场情绪有所回升,价格小幅松动,低端成交增加。当前供应高位常态,推迟的农业需求陆续启动,工业需求受成品库存影响,原料采购积极性下滑。本期尿素企业库存91.74万吨,较上周增加10.02万吨,环比增加12.26%。市场传出口时间窗口由原来市场流传的5-9月变更至年度(持续到明年四月),400万吨的出口配额也缩减到200万吨。当前出口为大致方向,出口细则传言不止,最新消息六月下国内有到埃塞尔比亚的船,短期市场情绪容易反复,盘面预计震荡偏强,09关注1830附近支撑。

向上驱动:下游刚需

向下驱动:高供应、高库存

风险提示:淡储节奏、出口政策、保供稳价、需求放量情况、新增投产、上游煤炭端变动以及国际市场变化。

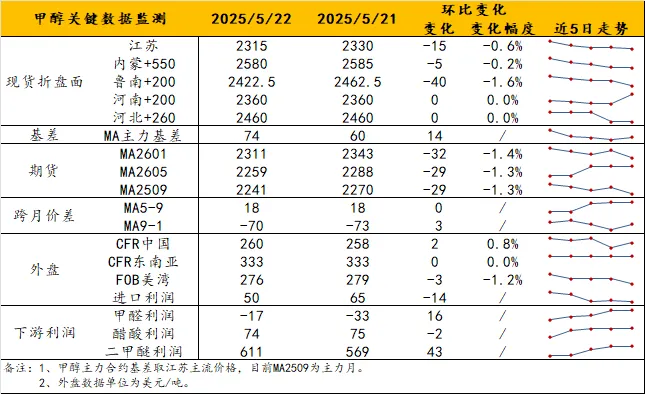

甲醇

方向:偏弱。

理由:处于进口恢复+基差收缩期;油价拖累。

逻辑:宏观情绪修复的红利殆尽后,甲醇自身基本面的拖累会逐步开始显现。内地市场虽以低库存姿态进入淡季,但供应压力还是有的,故整体价格走势偏弱。港口市场问题更为复杂,5-6月进口恢复是个必然的渐进的过程,导致港口低库存对基差的支撑在削弱,且二季度后期港口可能出现累库拐点。目前华东基差约在09+50左右,依旧偏弱。观点上,自身利空逻辑已兑现,且斯尔邦已重启,不宜追空;但周四油价回落,能化估值共振走低,甲醇亦将维持偏弱运行。

风险提示:油价异动、关税战后续。

盐化工

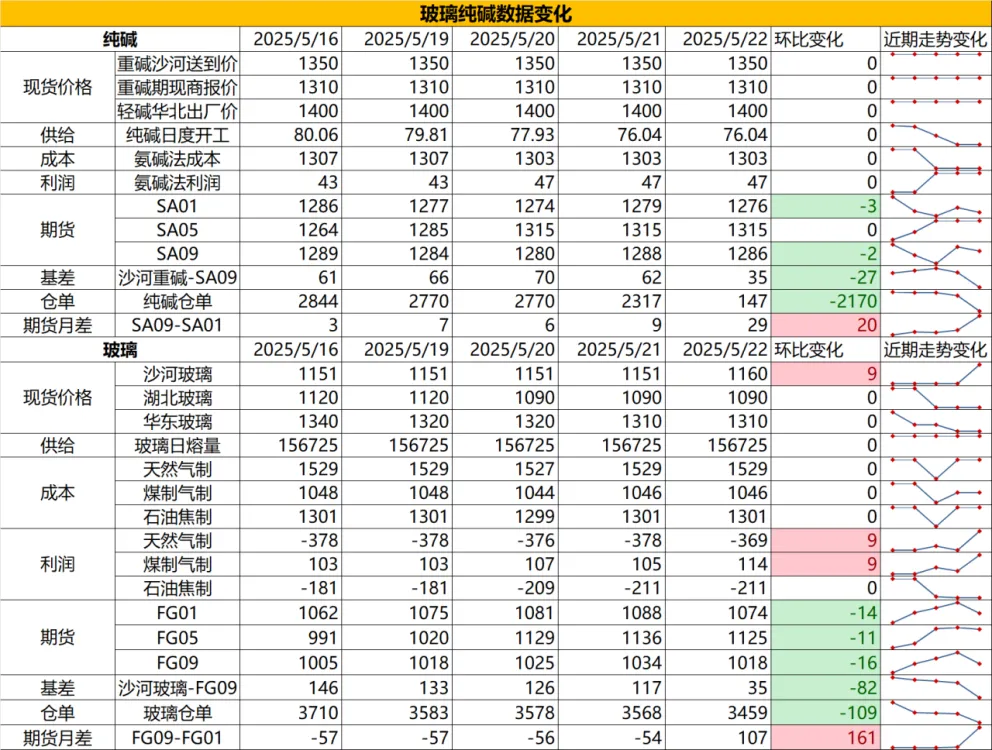

纯碱

方向:震荡偏空

行情跟踪:

1.本周碱厂库存在167.68万吨,环比上周去库3.52万吨,库存高位小幅去库,但后续随着检修高峰过去,以及新投产推进,供应面月底会呈现边际增量;刚需面相对稳定,但下游需求转弱,也偏向消耗原料库存,整体供需面还是偏弱预期。

2.长周期看,原料下跌导致纯碱成本持续下移,而随着低成本企业不断新投产稀释了行业平均成本,纯碱行业平均成本也仍有下移空间,高成本的支撑会逐步减弱,且由于当前各厂检修时间相对分散,检修带来的向上驱动也相对减弱,且部分装置投产会在下半年不断投放市场,高库存状态下厂家心态影响或大于供给减量影响。

向上驱动:下游阶段性补库、碱厂检修

向下驱动:玻璃冷修,碱厂投产

策略建议:9-1反套继续持有

风险提示:远兴投产进度变化,下游玻璃厂补库驱动

玻璃

方向:震荡偏弱

行情跟踪:

1.本周玻璃厂库存在6776.9万重箱,环比上周基本持平,库存维持高位走平,部分区域厂家降价但产销仍不理想,进入6月玻璃也将逐渐进入需求淡季,而在金三银四的过程中,玻璃厂库存实际并未有效去化,后续库存压力仍大,供应端仍需要进一步下降才能更好的平衡需求。

2.长周期看,地产需求大方向走弱,年内玻璃需求的短暂向上驱动更多依靠政策端刺激以及中下游的投机性需求,但想要库存能够高位去化仍需要老产能淘汰去适应弱需求。

向上驱动:地产政策提振、宏观情绪推动

向下驱动:地产资金问题未解决、下游订单改善不明显,下游资金情况不佳

策略建议:FG-SA价差-300以下多FG空SA

风险提示:地产政策变化,宏观情绪变化

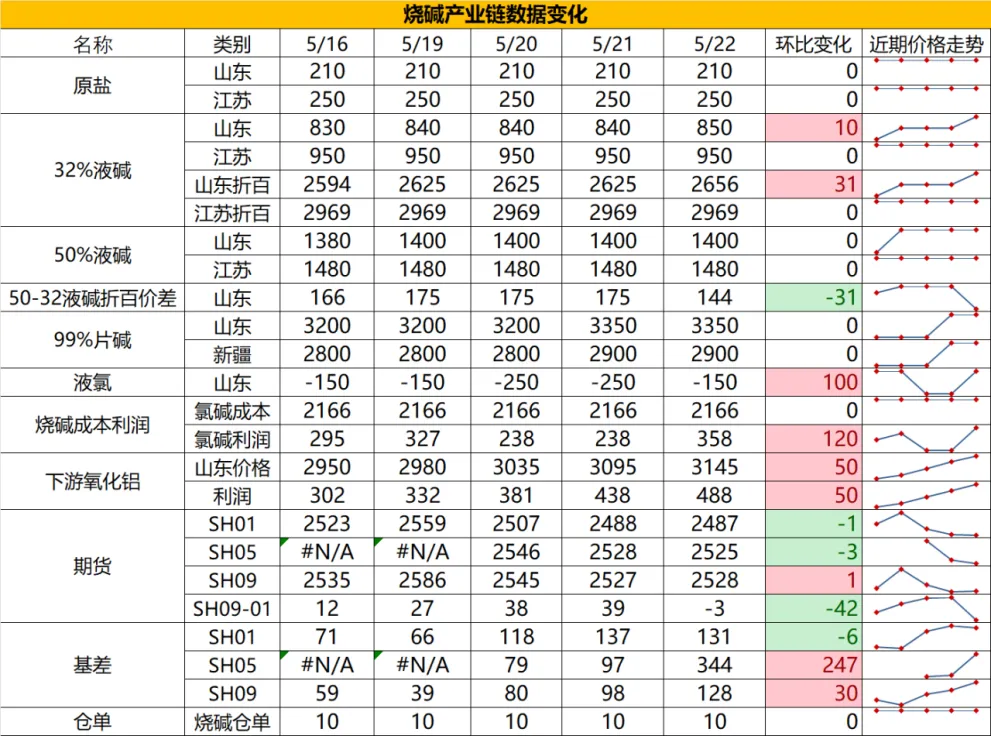

烧碱

方向:暂观望

行情跟踪:

1.本周厂家库存在40.09万吨,环比下滑3.59%万吨,当前厂家自身库存压力不大,短期情绪偏好,但后续厂家检修将有所恢复,非铝下游将进入需求淡季,而氧化铝开工水平并不高,需求面对烧碱的利多支撑并不强,现货难持续走强。

2.中长期看,氧化铝虽然存在阶段性减产预期以及老产能淘汰预期,但前期积累的新装置投产对于烧碱刚需增量仍然会慢慢显现,而夏季氯碱装置的检修也会增多,同时伴随着非铝需求的季节性走强,以及液氯价格弱给到的底部支撑,夏季烧碱价格存在阶段性改观机会。

向上驱动:氧化铝投产,非铝下游补库,检修

向下驱动:氧化铝减产

策略建议:2400-2600区间操作

风险提示:宏观情绪变化

橡胶系

橡胶

方向:震荡

逻辑:近期天然橡胶市场呈现震荡偏弱格局,尽管短期受泰国原料价格坚挺及中美关税缓和提振,但中期供需压力持续压制反弹空间。上游方面,泰国主产区因多雨天气导致割胶受阻,胶水价格涨至62.25泰铢/公斤,杯胶54.2泰铢,折合泰标在1850美元附近,上游目前仍面临亏损。但问题在于,6月主产区原料放量预期是在增强的。因此,只要盘面给出价格,市场并不缺货。越南开割率稳步提升,叠加缅甸、老挝免税胶涌入中国(1-3月进口量激增),RU今年面临着国内产区和周边免税国家的双重供应压力。需求端疲态未改,半钢胎企业库存周转天数高企(45.78天),欧盟对华轮胎“双反”调查启动进一步压制出口,国内终端采购谨慎,现货交投冷清。库存方面,社会库存虽环比微降0.96%至134.2万吨,但深色胶去库缓慢(青岛降0.7%),浅色胶RU仓单反增1.4%,这也一定程度导致了收储传闻对盘面影响力度有限。目前来看,在市场参与者增多的情况下,RU09-混合胶价差400-500点就有做缩的参与者进入,非标套资金伺机加仓压制盘面。综上,短期反弹难改中期弱势.

策略建议:中期空单待15300-15500元逐步布局,止损参考15800元

风险提示:宏观情绪变化