FX168财经报社(亚太)讯 美国企业的垃圾贷款违约率正以4年来最快的速度增长,因为它们难以为新冠疫情后出现的廉价借贷进行再融资。穆迪警告说,高利率对负债累累的企业造成了影响,美联储上周暗示2025年将放慢宽松步伐,可能会加剧企业破产压力。

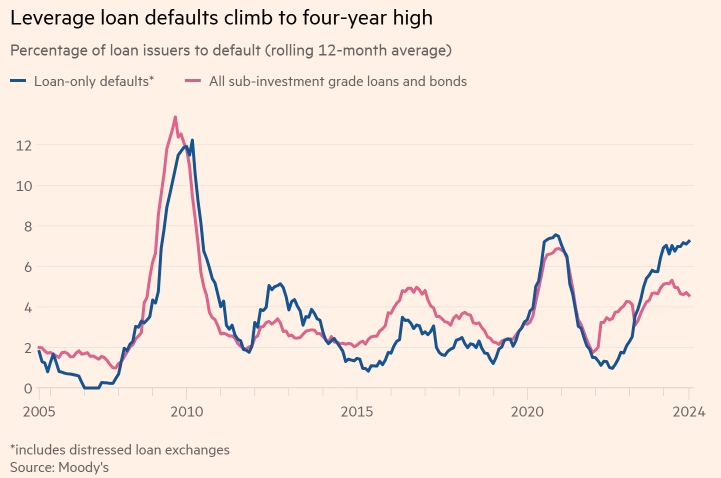

穆迪报告显示,截至10月的12个月内,全球杠杆贷款市场(其中大部分在美国)的违约率上升至7.2%,这是自2020年底以来的最高比率。

(来源:Financial Times)

难以偿还贷款的公司数量增加,与高收益债券市场违约率的温和增长形成鲜明对比,凸显出美国企业中有多少风险较高的借款人已转向快速增长的贷款市场。

由于杠杆贷款(出售给其他投资者的高收益银行贷款)具有浮动利率,许多在疫情期间利率极低时借贷的公司近年来在高借贷成本下苦苦挣扎。即使美联储降息,许多公司现在也显示出痛苦的迹象。

瑞银资产管理公司信贷投资组合经理戴维·梅克林(David Mechlin)表示:“低利率环境下发行了大量债券,高利率压力需要时间才能显现出来。这种违约趋势可能会持续到2025年。”

英国《金融时报》(Financial Times)报道,惩罚性的借贷成本,加上较宽松的契约,导致借款人寻求其他方式来延长债务。

穆迪的数据显示,美国垃圾贷款违约率飙高。分析师表示,利率长期维持高位的前景——美联储上周暗示明年将放慢宽松步伐——可能会继续给违约率带来上行压力。

许多违约都涉及所谓的不良贷款交换,在此类交易中,贷款条款被更改,贷款期限被延长,以使借款人避免破产,但投资者获得的回报却减少了。

标普全球评级私人市场分析主管Ruth Yang表示,此类交易占今年违约的50%以上,创历史新高。“当债务交换损害贷方利益时,这实际上算违约,”她说。

穆迪在报告中写道:“一些无法进入公开或私人市场的评级较低的贷款公司不得不在2024年重组债务,导致贷款违约率高于高收益债券。”

投资组合经理担心,违约率上升是近年来杠杆贷款市场变化的结果。

Man Group高级高收益基金经理迈克·斯科特(Mike Scott)表示:“杠杆贷款市场已经经历了十年的无上限增长。”他补充说,医疗保健和软件等行业的许多新借款人资产相对较轻,这意味着投资者在违约的情况下可能只能收回较小一部分支出。

Cheyne Capital企业信贷合伙人贾斯汀·麦高恩(Justin McGowan)指出:“目前存在着增长乏力和资产回收不足的恶性循环。”

尽管违约率上升,但高收益债券市场的利差处于历史低位,根据美国银行洲际交易所的数据,利差为2007年以来的最低水平,表明投资者对收益的兴趣浓厚。

斯科特称:“就目前的市场情况而言,我们正在将繁荣作为价格因素。”

不过,一些基金经理认为,鉴于美联储利率正在下降,违约率的飙升将是短暂的。本月,美联储连续第三次下调基准利率。

PGIM全球信贷研究主管Brian Barnhurst提及,较低的借贷成本应该会给在贷款或高收益债券市场借款的公司带来缓解。

“我们没有看到任何资产类别的违约率上升,”他说。“说实话,杠杆贷款和高收益债券违约率之间的关系可能在2023年底出现分化。”

但其他人担心,不良交易暗示着潜在的压力,只会将问题推迟到以后。“当事情变糟时,把问题拖到以后再解决是件好事,”Cheyne信贷研究主管Duncan Sankey指出,他指的是当条件对借款人更有利时。

一些分析师认为,近年来贷款文件中的信贷限制放松,导致不良资产交易增多,损害了贷方的利益。

标普的Yang表示:“你不能把魔鬼关回瓶子里,文件质量的下降确实改变了形势,有利于借款人。”

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情