- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 澳洲央行加息25基点,澳元汇率狂飙!未来走势如何?

- 日本大选结果将出炉,高市早苗大获全胜?警惕日元贬值破160

- 美股OR黄金?下周非农或成重中之重!纳斯达克100迎两大关键

- 澳元汇率持续反弹!2026年加息押注升高,未来继续涨?

摘要

TradingKey - 我们预计短期内(0-3个月)日元有较高的升值可能性。这一展望主要基于两大核心因素:首先,美日货币政策的分化(美联储降息与日本央行加息并行)将支撑日元对美元的汇率;其次,日本债券收益率预计将维持相对高位,进一步强化日元的汇率走势。从中期(3-12个月)来看,日元对美元可能进入稳定期。从历史经验看,日元对美元的大幅升值通常需要满足以下条件之一:1)美国经济陷入衰退;2)美国通胀大幅回落;3)美联储大幅降息;或4)全球危机加剧日元的避险属性。展望未来,由于上述条件不太可能出现,日元持续升值的可能性较低。总结而言,日元对美元将先升后平。

来源:TradingKey

*投资者可以通过被动基金(如ETF)、主动基金、金融衍生品(如期货、期权和掉期)、差价合约和点差交易直接或间接投资于外汇市场。

1.近期外汇走势

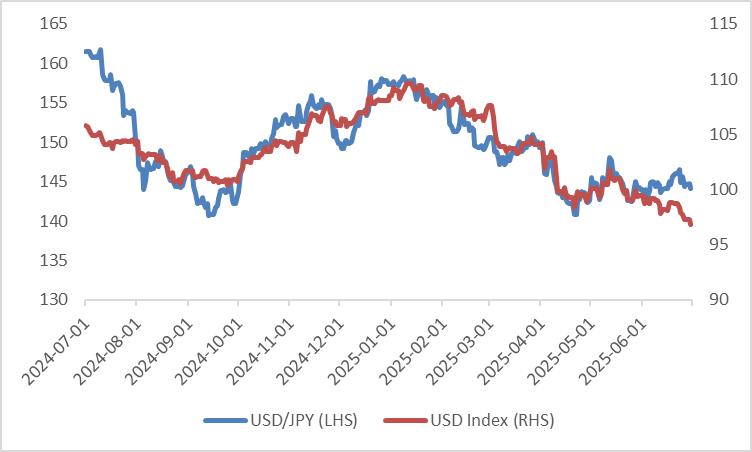

从今年年初至5月初,日元持续升值。这主要是由于美元指数走弱 —— 受特朗普关税政策及全球 “去美元化” 趋势的影响,美元指数承压,间接支撑了日元(图1)。然而,自5月以来,日元对美元进入相对稳定阶段,原因包括多重因素叠加:美日国债收益率差收窄、日本央行加息预期推迟、美英协议签署,以及中美紧张关系缓和。展望未来,日元将继续在区间内波动,还是开启单边走势?我们的分析显示:短期(0-3个月)内,日元极有可能升值;而中期(3-12个月),日元对美元料将再次趋稳。具体分析如下:

图1:美元兑日元和美元指数

来源:路孚特,TradingKey

2.外汇短期展望

短期来看,我们对日元持看涨态度,这主要由两大关键因素驱动。首先是美日货币政策的分化:大米价格高企及服务业通胀持续高涨,已推动日本整体CPI和核心CPI远高于日本央行2%的目标。高通胀已开始拖累日本经济增长,导致一季度实际GDP出现负增长。但展望未来,持续的薪资增长有望提振总需求,促进需求-库存良性循环的形成,这将助力日本经济增长在未来几个季度转为正增长。在经济稳健增长与高通胀的背景下,我们预计日本央行将继续加息,进而支撑日元对美元升值。

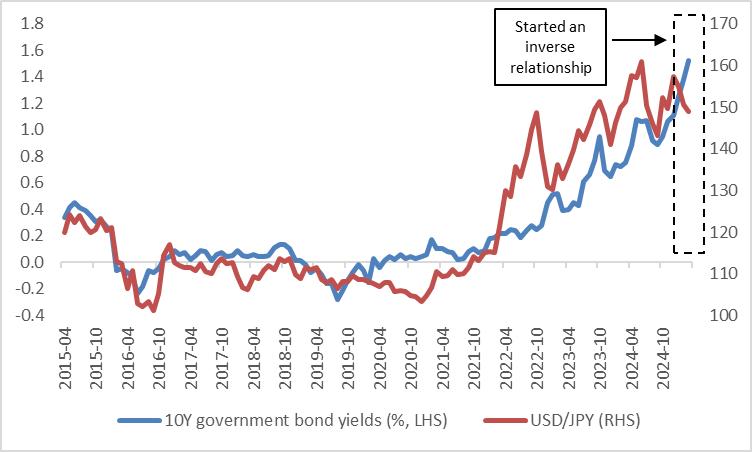

其次,货币政策正常化有望推动日本政府债券(JGB)收益率维持高位。从理论层面而言,更高的收益率会吸引外资流入,改善经济预期并转变风险偏好,进而支撑日元升值。然而在过去十年间,受日本央行长期实施负利率政策影响,日本国债收益率与日元汇率的相关性较弱,甚至有时与理论预期相悖。随着负利率政策的终结,日本市场动态已重新与理论模型接轨(图2)。展望未来,日本国债收益率的高企可能进一步推动日元升值。

图2:日本国债收益率和美元兑日元汇率走势

来源:路孚特,TradingKey

3.外汇中期展望

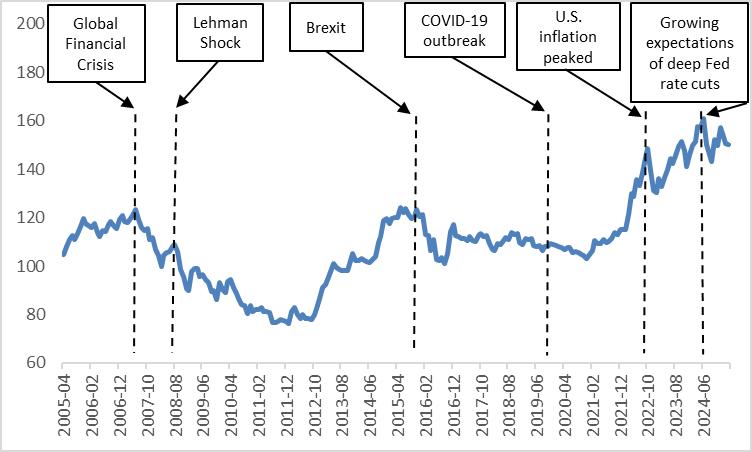

日元能否在中期内持续大幅升值?从历史来看,日元对美元的持续升值通常需要满足以下条件之一:1)美国经济衰退;2)美国通胀大幅下降;3)美联储大幅降息(以上均会削弱美元);或4)全球危机强化日元的避险属性(图3)。展望未来,尽管美国及全球经济增速预计放缓,但不会陷入衰退。由于上述条件不太可能兑现,日元持续升值的可能性较低。此外,从中期视角,美国经济前景走弱将拖累全球增长。鉴于美元和日元均属于避险货币,全球经济放缓可能对两者形成支撑,促使日元兑美元汇率在区间内保持稳定。

图3:导致日元大幅升值的外部因素

来源:路孚特,TradingKey

*如需了解更多支持我们外汇市场观点的经济形势与展望,请参阅下文宏观经济章节。

4.宏观经济

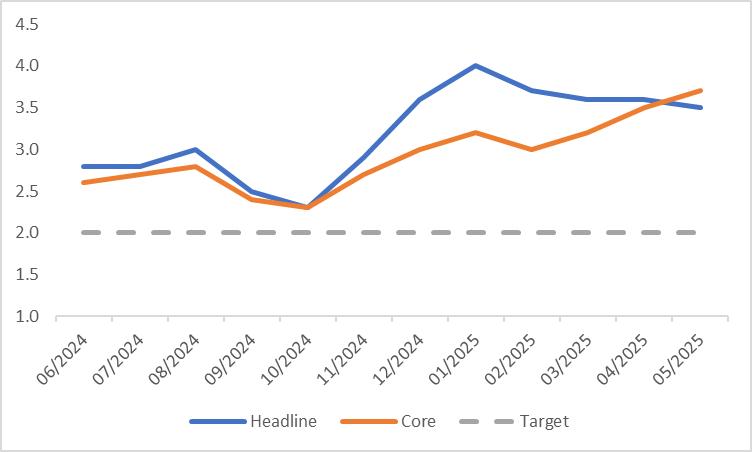

日本经济目前正面临高通胀这一巨大挑战。就总体消费者价格指数(CPI)而言,尽管这一通胀指标已从今年年初的4%有所回落,但最新的5月数据仍高达3.5%,远高于日本银行设定的2%目标。其主要驱动因素是大米价格的飙升 —— 即便政府采取了释放紧急大米储备、改革流通体系等措施,米价仍较上年翻倍有余。与此同时,剔除能源和食品的核心CPI自2月起持续上涨(图4.1)。这一涨幅在很大程度上归因于工资增长推动核心服务业价格攀升。

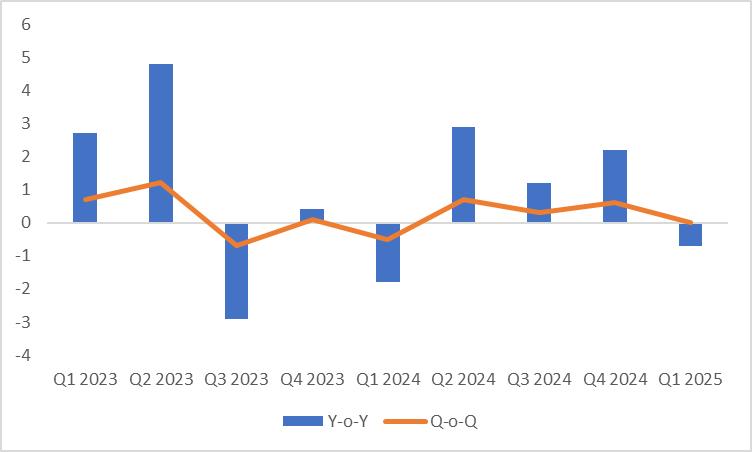

高通胀已对日本经济增长产生显著影响。尽管私营部门收入有所增加,但受持续物价上涨担忧及未来不确定性的驱动,个人消费下降了0.5%。此外,全球需求疲软加上贸易紧张局势,导致日本出口近期出现下滑。再加上制造业增速放缓和投资减少,这些因素共同导致第一季度实际国内生产总值(GDP)同比负增长(图4.2)。展望未来,我们对日本宏观经济前景仍持乐观态度。预计政府持续投放紧急大米储备将缓解通胀压力,加之工资持续增长,这将推动家庭实际收入提升。收入增加将支撑总需求上升,维持补库存周期。通过这种良性的需求-库存循环,日本经济增长有望在未来几个季度转为正增长。

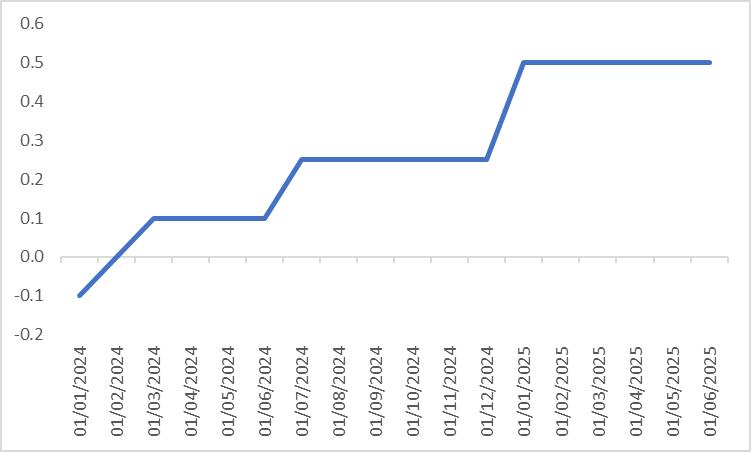

自日本央行于2024年3月结束负利率政策以来,其已累计加息60个基点(图4.3)。2025年6月17日,该央行将政策利率维持在0.5%,并宣布从2026年4月起,将资产负债表缩减速度从每季度4000亿日元降至每季度2000亿日元。尽管这一举措看似偏鸽派,但我们认为该政策不太可能持续。鉴于通胀仍高于目标水平且经济前景相对乐观,我们预计日本央行将转向鹰派立场,于2025年第三或第四季度重启加息周期。

图4.1:日本消费者物价指数(%,同比)

来源:路孚特,TradingKey

图4.2:日本实际GDP(%)

来源:路孚特,TradingKey

图4.3:日本央行政策利率(%)

来源:路孚特,TradingKey

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情