- Fed放鹰,黄金失守2360,分析师:继续看涨?

- 比特币今年将飙升至10万美元!渣打银行押注美国大选行情!

- 日元汇率跌破156!高市早苗释放鸽派信号,日本央行3月加息无望?

- 突发!一则消息引发美元/日元大涨100点,惟这一点不容忽视!

- 【比特日报】特朗普强硬演讲造势中期选举!比特币急涨冲上6.6万,技术面多重阻力

- 澳元2026年初飙涨6%!商品狂潮+加息下,未来还能涨6%?

投资慧眼Insights -

重磅美联储利率决议临近,关税与通胀极限拉扯

下周将迎来重磅联准会利率决议,而近期一系列数据并未显示通胀回升迹象,这令市场对美联储提前降息预期再度升温。10年期美债收益率从5月22日高位4.627%跌至4.316%,刷新至5月8日以来逾一个月新低,美元指数亦进一步下破98.0至97.6,创逾三年新低,美股则受到科技股支撑而整体维持强势表现。

实际上,自5月份美国国债从动荡中恢复稳定后,市场一直在关税、财政赤字与通胀三者间寻求平衡。从近期市场实践进展来看,美中贸易磋商、英美贸易进展均向市场释放关税风险下降的信号。而通胀数据方面,美国5月CPI、核心PEC物价指数及5月PPI等数据均未显示出通胀上行迹象,特朗普更是多次公开发生要求美联储主席鲍威尔降息100基点。

毫无疑问,市场当前的逻辑是贸易冲突缓和,美联储即将重启降息——滞涨风险缓解。此外,科技股资本支出持续增加,推动美股维持强势。高盛更将美国12个月经济衰退的概率从35%下调至30%。

问题在于,这一市场状态能维持多久?笔者提醒,更低的关税及更低的利率即意味美国财政赤字扩张继续,尤其在特朗普推动大美丽法案的情况下。这种情况下市场中期情景仍受到特里芬悖论影响,进一步削弱投资者对美元资产的信心。更重要的是,低利率环境又终究推升通胀及利率中枢,进而形成美元资产抛售的恶性循环。

因此,基本情景或是,关税担忧或从过于乐观中修正,而伴随着的是通胀回升,但财政赤字、贸易逆差问题得到缓解。因此,尽管当前的通胀数据并未显示出关税对通胀的影响,但预计美联储仍不会轻举妄动。

据安联研究部分析师预计,美联储可能在12月降息前一直按兵不动,将政策利率维持在4.25%-4.50%的区间。该机构已将对美联储的降息预期从10月推迟至12月。

做出调整的原因是,他们现在认为美国通胀将在第四季度初达到峰值,而非第三季度。分析师表示,美联储在通胀峰值期间不太可能放松货币政策。安联研究部的预期也意味着下周的FOMC会议利率将保持不变,这与货币市场定价相符。

中东危局开启,油价飙升将推高通胀

周五(6月13日)以色列空军当地时间对伊朗发动了名为“狮子的力量”(Strength of a Lion)军事行动。事件发生后,伊朗取消了原计划与周末与美国举行的第六轮谈判。并誓言对对以色列采取无限制的报复行动。

可以确定的一点是,随着局势发展,油价的拉升无可避免。尤其是一旦伊朗以封锁霍尔木兹海峡作为报复行动,那么WTI原油更是有可能冲上100美元上方。

问题在于,油价的上涨将推升美国通胀,这或成为又一限制美联储重启降息的重要因素。此外,一旦美国被牵涉其中,那么美债会否重新出现抛售亦难以断定。综上所述,利率维持高位仍是美联储当前的最好选择,但对应的财政成本高企,进而导致的贸易担忧重燃又可能再一次出现,最终可能仍是拖累美元进一步下行。

美元指数:下行趋势尚未扭转,关注7月初时间节点

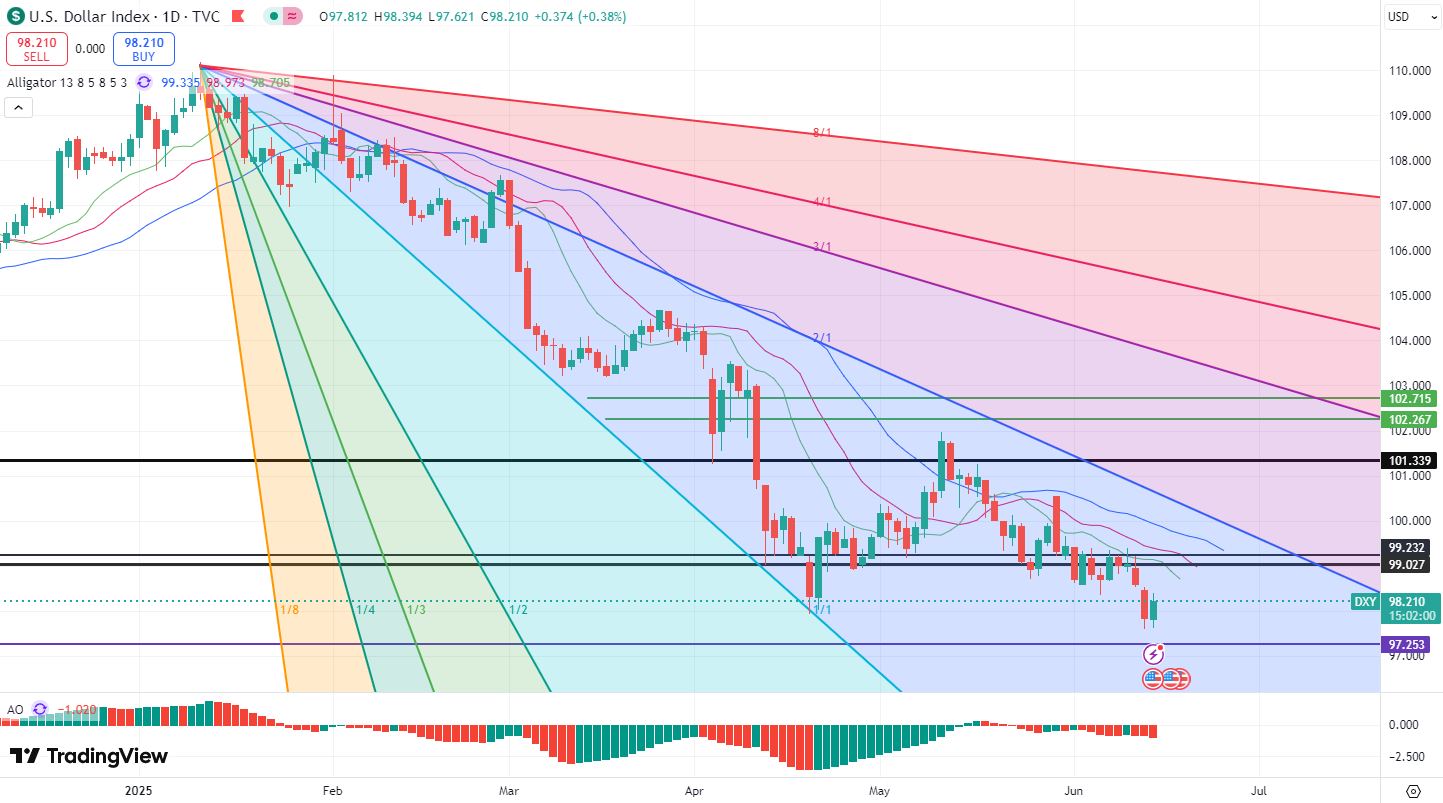

美元指数日线图:

图片来源于:tradingview

日线图显示,美元指数目前回升至98.0上方整固,但整体下行趋势保持良好,不排除短期反弹后美元进一步下跌,上方可关注99.0-99.20区域阻力,下方关注97.30支撑。

阅读更多

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情